아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[미니분석] 작은거인 아리온, '쌈바' 매력 발산

[아이투자 이래학] 최근 중소형 셋톱박스 업체 아리온의 상승세가 돋보인다.

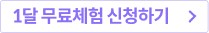

지난 1년간 아리온의 주가는 60% 이상 올랐다. 같은 기간 코스닥 지수가 2.5% 하락한 것과 대조적이다. 이 기간 외국인 투자자는 아리온 지분을 조금씩 늘렸다. 작년 1월 0.15% 였던 외국인 투자자 지분율은 현재 1%에 육박한다.

[그림] 최근 1년간 아리온과 코스닥지수 상승률 비교

자료: 네이버

◆ 외국인 이끄는 매력은 '실적'

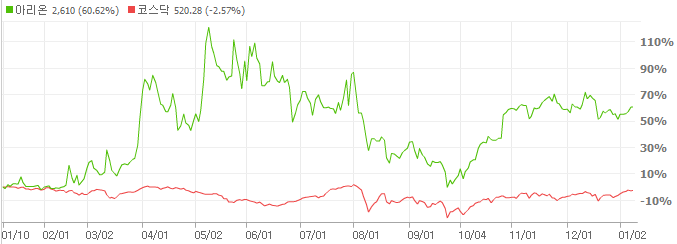

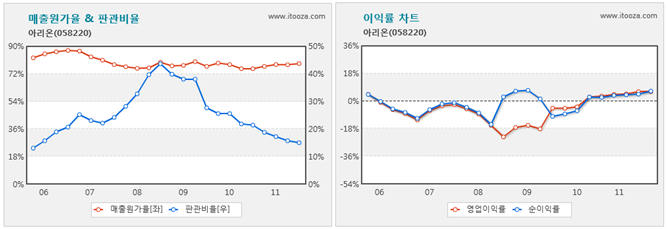

아리온에 대한 외국인 투자자의 관심이 커지는 이유는 실적에 있다. 아리온 실적은 지난 2010년부터 꾸준히 개선되고 있다. 2009년 333억원이었던 매출액은 2010년 476억원, 2011년 3분기 연환산(최근 12개월 합산) 기준 713억원을 기록했다. 같은 기간 영업이익은 54억원, 순이익은 47억원을 거둬 흑자 전환했다.

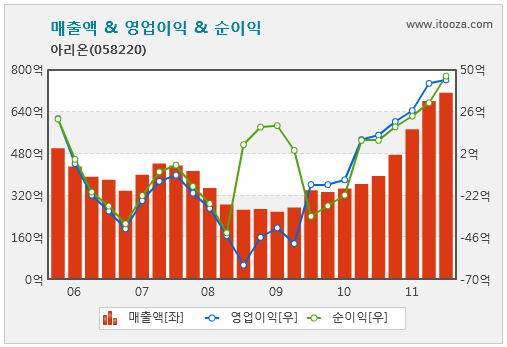

다른 셋톱박스 업체와 비교하면 아리온의 실적은 더욱 두드러진다. 셋톱박스 업체의 2009년 3분기 연환산 순이익을 100으로 놓고, 지난해 3분기 연환산 순이익과 비교한 결과 아리온의 순이익지수는 600으로 올랐다. 이는 셋톱박스 상위권 업체인 가온미디어(125), 우전앤한단(155)에 비해 월등히 개선된 수치다.

[그림] 셋톱박스 업체별 순이익지수 비교

◆ 고성장 비결은 중남미 시장 공략 성공

아리온이 경쟁업체 대비 뛰어난 실적을 거둔 비결은 중남미 시장 공략에 있다. 대부분의 국내 셋톱박스 업체들은 유럽 시장이 주매출처다. 유럽은 디지털 셋톱박스 수요가 안정적으로 발생하며 고가의 제품 비중이 높은 시장이다. 이에 따라 선발업체들 간의 경쟁이 치열하며 진입장벽 또한 높다.

반면 아리온은 성장하는 중남미 시장에 주력했다. 2007년부터 아르헨티나, 칠레, 페루 시장을 개척했으며 최근에는 브라질 시장에도 진출했다. 신규 시장 개척의 효과는 지난해부터 나타나고 있다. 2010년 이 지역에서만 670만 달러(약 71억원)의 매출액을 거뒀으며 2011년에는 3000만 달러(약 330억원)를 기록할 예정이다. 유럽 재정위기로 주력 시장 매출액 규모가 급감한 타 업체와 대조적이다.

매출액이 늘면서 판관비율도 감소했다. 이는 영업이익률 개선효과로 나타났다. 2011년 3분기 연환산 영업이익률은 7.6%로 전년 동기 대비 3.3%p 올랐다.

◆ 올해 매출액 1000억원 목표

지난해 거둔 성과를 바탕으로 아리온은 올해 매출액 1000억원 돌파를 목표로 하고 있다. 먼저 주력 시장인 중남미 지역에서 4000만 ~ 5000만달러(약 440억원 ~ 550억원)의 매출액을 거둔다는 계획이다. 중남미 지역은 경제 성장 속도에 맞춰 셋톱박스가 필요한 유료 방송 가입자 수도 빠르게 증가하고 있다. 더불어 오는 2014년 브라질 월드컵과 2016년 브라질 올림픽 등 이벤트 효과도 셋톱박스 수요를 견인할 전망이다.

이와 함께 남아프리카 공화국(이하 남아공), 러시아 등 신흥시장을 추가로 공략할 계획이다. 한 언론과의 인터뷰에서 아리온 관계자는 "올해 상반기 중 남아공과 러시아에 각각 케이블 및 지상파용 셋톱박스 수출을 목표하고 있다"며 "이를 위해 현재 마케팅 활동을 진행 중"이라고 밝혔다. 남아공과 러시아는 케이블과 위성방송이 주를 이루는 시장이다. 신규 디지털 방송사업자의 비중이 높아 시장 진입이 용이한 지역이다.

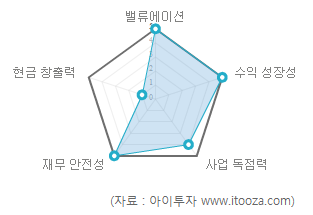

◆ X-Ray 분석 - 매수검토 가능 아이투자에서 자체개발한 X-Ray 분석에 따르면 아리온의 투자 매력도 종합 점수는 25점 만점에 20점을 기록해 전체 상장기업 중 68위로 상위 3%에 랭크됐다.

아이투자에서 자체개발한 X-Ray 분석에 따르면 아리온의 투자 매력도 종합 점수는 25점 만점에 20점을 기록해 전체 상장기업 중 68위로 상위 3%에 랭크됐다.

중장기적으로 이익 성장률이 높아 고성장주에 속하며 재무 안전성은 높아 안전한 편이다. 또한 소비자 독점력이 높아 경기 변동에 관계 없이 현재의 수익성을 유지할 가능성이 높다.

현재 주가는 적정주가 대비 50% 정도 싸게 거래되고 있다. X-Ray 종합 점수를 반영한 투자의견은 매수검토 가능한 상황이다. 다만, 현금 창출력이 낮아 향후에 순이익이 현금으로 잘 들어오는 지 분기별로 확인이 필요하다.

[셋톱박스(STB) 관련 기업] 테마분석

뿐만 아니라 스마트TV, 3D TV, IP TV와 4G 이동통신단말기 보급으로 인해 디지털 셋톱박스와 다기능 소형모듈 판매가 증가할 것으로 예상된다.

STB 산업의 구조 조정이 진행되며 기술력과 현금 창출력을 갖춘 업체의 시장 지배력이 강화될 것으로 예상된다.

[관련 기업 2008년~2010년 최근 수출액 기준 시장점유율]

1위 : 휴맥스 (4295 억원 → 4494 억원 → 7945 억원)

2위 : 가온미디어 (1454 억원 → 1303 억원 → 2083 억원)

3위 : 우전앤한단 (1529 억원 → 1033 억원 → 1031 억원)

4위 : 토필드 (801 억원 → 912 억원 → 984 억원)

5위 : 홈캐스트 (1564 억원 → 1595 억원 → 799 억원)

6위 : 현대디지탈테크(791 억원 → 709 억원 →414 억원)

7위 : 아리온 (260 억원 → 325 억원 → 470 억원)

[셋톱박스(STB) 관련 기업] 관련종목

| 종목명 | 현재가 | 전일대비 | PER | PBR | ROE |

|---|---|---|---|---|---|

| 휴맥스 | 12,400원 | ▼100원 (-0.8%) | 7.2 | 0.70 | 9.7% |

| 휴맥스홀딩스 | 7,200원 | ▼510원 (-6.6%) | 543.5 | 0.48 | 0.1% |

| 가온미디어 | 3,315원 | 0원 (0%) | N/A | 0.61 | -10.3% |

| 우전앤한단 | 3,940원 | ▼45원 (-1.1%) | 11.7 | 0.75 | 6.4% |

| 현대디지탈텍 | 1,400원 | ▼30원 (-2.1%) | N/A | 0.81 | -17.7% |

| 토필드 | 2,080원 | ▲10원 (0.5%) | N/A | 0.28 | -6% |

| 홈캐스트 | 4,520원 | ▼30원 (-0.7%) | 6 | 0.95 | 15.8% |

| 아리온 | 2,580원 | ▼30원 (-1.1%) | 3.7 | 0.86 | 23% |

[아리온] 기업정보

| 기업개요 | 디지털 셋톱박스 제조회사 |

|---|---|

| 사업환경 | 세계 각국의 아날로그 방송 중단에 따라 디지털 TV 및 셋톱박스 수요 성장할 것으로 전망 |

| 경기변동 | 경기에 따라 실적 영향을 크게 받는 산업으로 디지털방송 확산 속도에 영향을 받음 |

| 실적변수 | 세계 방송 디지털화시 수혜 |

| 신규사업 | 진행중인 신규사업 없음 |

(자료 : 아이투자 www.itooza.com)

[아리온] 실적 및 주요 투자 지표

(단위: 억원)

| 손익계산서 | 2011.9월 | 2010.12월 | 2009.12월 | 2008.12월 |

|---|---|---|---|---|

| 매출액 | 539 | 476 | 333 | 268 |

| 영업이익(보고서) | 43 | 20 | -16 | -46 |

| 영업이익률(%) | 8% | 4.2% | -4.8% | -17.2% |

| 영업이익(K-GAAP) | 33 | 20 | -16 | -46 |

| 영업이익률(%) | 6.1% | 4.2% | -4.8% | -17.2% |

| 순이익(지배) | 37 | 17 | -28 | 17 |

| 순이익률(%) | 6.9% | 3.6% | -8.4% | 6.3% |

| 주요투자지표 | |

|---|---|

| 이시각 PER | 3.74 |

| 이시각 PBR | 0.86 |

| 이시각 ROE | 22.96% |

| 5년평균 PER | 8.77 |

| 5년평균 PBR | 0.84 |

| 5년평균 ROE | -3.03% |

(자료 : K-IFRS 개별 재무제표 기준)

더 좋은 글 작성에 큰 힘이 됩니다.