아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[분석] SK네트웍스, SK그룹 지배구조의 조커

SK그룹 지배구조의 JOKER

• 기업개요

- 자본금 6074억, 액면가 2,500원

- 1953년 선경직물회사 창립

- 1977년 기업공개 및 주식상장

- 1999년 SK유통 흡수합병

- 2000년 SK글로벌로 사명변경, SK에너지판매 흡수합병

- 2002년 두루넷 전용 회선망사업 인수

- 2003년 SK네트웍스로 사명변경

- 2005년 SK생명 매각

- 2008년 오브제 흡수합병

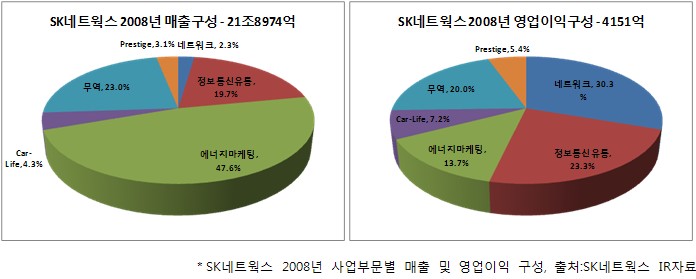

ㅁ 매출구성

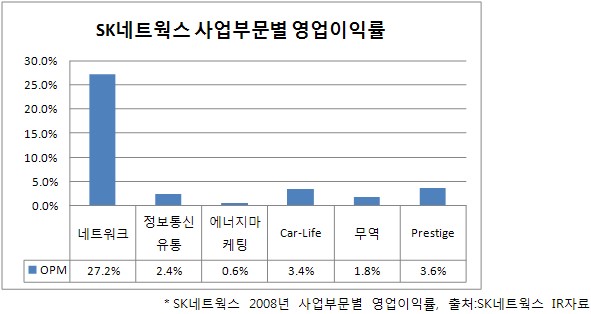

- 네트워크사업 : 휴대폰 기지국간의 유선망 임대사업. 최근 SK텔레콤에 사업 양도.

- 정보통신사업 : SK텔레콤 대리점 핸드폰 도매공급과 직영 및 대형 유통망, 위탁점 등의 소매판매. 분기당 250억원의 안정적 영업이익 시현. 2~3%의 영업이익률 (KTF와 LGT는 핸드폰 직접 유통, SK그룹만 SK네트웍스를 통해 유통)

- 에너지마케팅사업 : 석유류 제품 도소매, 전국 12,600여개의 주유소 중 4,500개가 SK주유소, 그 중 3,600여 개에 유류 유통을 담당. 730여개의 직영주유소를 가지고 있으며 이중 350개는 직접 소유하고 있는 주유소. 매출액 대비 영업이익률은 1% 내외 수준. (GS와 S-OIL은 직접 유통하나 SK그룹만 SK네트웍스를 통해 유통)

- 무역부문 : 장기 우량거래처와 중화학공업중심 트레이딩. 자원개발, 2008년 중국 5대 동광산인 북방동업에 지분율 39% 취득(1957억원)

- Car-Life : 중고차사업. 3~4% 영업이익률, 2년 4만 킬로미터 보증이 가장 중요한 마케팅 차별화 포인트이며 기존 스피드메이트의 전국 정비망을 활용할 수 있다는 점이 경쟁우위 요소임.

- Prestige : 스마트 학생복, 수입의류, 부동산 사업, 패션.

- 이번에 SK텔레콤에 양도되는 네트워크 사업부문을 제외하면 전 사업부문 영업이익률 4%대 미만으로 수익성이 저조함.

- 그러나 SK그룹의 양대 계열사이자 각 산업별 1위 업체인 SK텔레콤과 SK에너지에 각각 휴대폰 유통, 유류 유통을 담당하여 각 부문 약 1000억원의 안정적 영업이익을 누리고 있음. 타 경쟁사에는 존재하지 않는 유통구조로써 당사의 SK그룹내의 특수한 지위가 반영되어 있음.

• 투자 아이디어

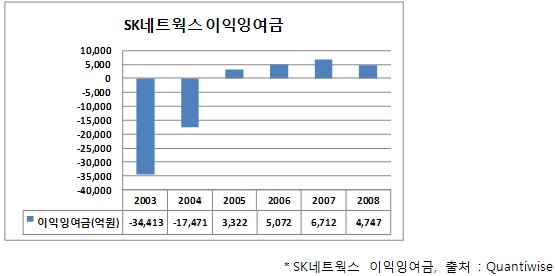

1. 굴곡진 역사를 뒤로 하고 정상기업으로 회복한 SK네트웍스

- 2002년 분식회계 사건으로 한국 경제계에 큰 파문을 일으킨 SK글로벌이 SK네트웍스의 전신임.

- 동사는 2003년 3월 19일자로 채권금융기관협의회의 제1차 회의 결의에 따라 기업구조촉진법상 부실징후기업으로 분류되어 채권금융기관의 공동관리하에 있었음.

- 하나은행을 주 채권은행으로 하여 강도 높은 구조조정과 영업력 개선 등을 추진하여 2007년 4월 17일 4년여 만에 채권금융기관 공동관리절차를 종결.

- 2008년 말까지 3년에 걸쳐 약 1조원의 상환우선주 전량을 상환하여 정상기업으로 회복.

- 2006년부터 3년간 상환우선주 상환 때문에 이익잉여금이 4,700여원 수준에 머물러 있었음. 2008년 말까지 상환완료, 2009년부터 정상적으로 이익잉여금이 쌓여가는 구조임.

|

SK글로벌 분식회계 사태 (출처 : 2008.8.4 내일신문 “SK그룹의 부실전염 사례”) |

|

- 95년부터 적자를 이어가던 SK증권은 97년 외환위기를 맞아 3422억원의 적자를 기록하는 등 98년 2517억원, 99년 3574억원의 당기순손실을 기록, 자본완전잠식. - 경영악화 해소를 위해 SK증권은 JP모건이 만든 인도네시아 루피아화표시 연계채권에 투자해 5억달러 손실, JP모건에 1억 2000만 달러의 빚을 졌고, 태국 바트화 연계 선물계약에서도 2000억원의 손실을 입음. - SK증권의 부도를 막기 위해 SK그룹은 JP모건과 이면계약. SK증권이 발행한 주식을 JP모건이 액면의 20%할증된 가격으로 사주면 2년후엔 주당 4.09달러로 되사주겠다는 내용. - 2년만기가 된 2001년 SK캐피탈과 워커힐은 주당 1,535원에 JP모건으로부터 SK증권 주식 사들였고, SK글로벌의 미국과 싱가포르 법인을 통해 인수예정가격(4.09달러, 당시 환율로 6,080원)과 시장가격(1,535원)의 차이에서 발생한 차익 1093억원을 메워주기로 합의. - 이 과정에서 SK글로벌은 JP모건과의 이면계약을 공시하지 않았고 해외법인의 손실분을 재무제표에서 제외. - SK글로벌은 2002년 1월 1조 1,881억원의 은행채무를 위조하는 등 2001년 회계연도 이익잉여금 1조 5587억원을 과대계상(95년부터 누적된 것으로 파악됨). 이는 2000년 대우그룹 12개 계열사의 22조원에 이어 사상 두 번째 규모로 단일 기업으로 따지면 역대 최대. |

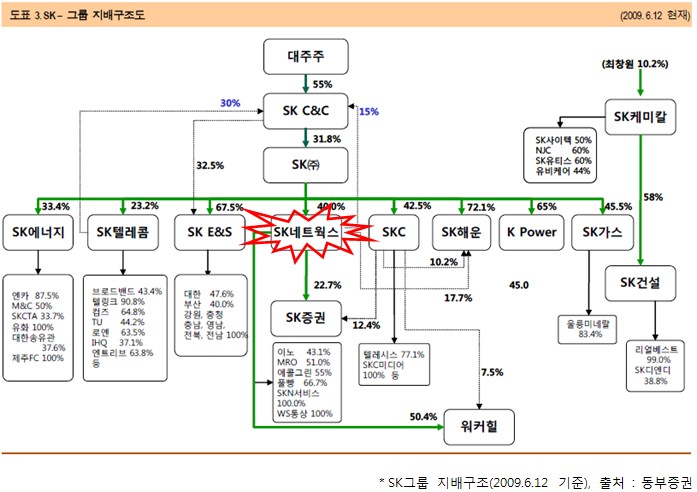

2. SK그룹 지주사 전환의 JOKER - SK네트웍스

- SK그룹이 완벽한 지주회사로 전환하기 위해서 해결해야 할 큰 3가지 과제가 있음.

1. SK C&C -> SK -> SK네트웍스/SK텔레콤 -> SK C&C로 이어지는 순환출자 구조.

2. 현 공정거래법상 금융자회사인 SK증권 보유 금지. 법 개정이 되더라도 SK㈜의 바로 아래로 들어가거나 지주회사 밖의 계열사(SK C&C, SK케미칼)아래로 들어가야 함..(현재 SK증권은 SK네트웍스가 22.7%, SKC가 12.4% 보유 중)

3. SK와 SK네트웍스, SKC가 공동보유하고 있는 SK해운의 지분처리 문제.

- 공교롭게도 위의 3가지 이슈에 유일하게 SK네트웍스가 다 포함되어 있음.

- 앞으로 SK그룹의 지주사 전환 관련 움직임에는 SK네트웍스가 항상 중심이 되어 시장의 주목을 받을 가능성!

- 2008년 6월 5일 SK그룹 공정거래위원회에 지주회사 요건 충족시한 2년 연장 신청서 제출하여 지주회사 전환을 당장은 미뤄놓은 상태이지만, 최근의 SK그룹의 움직임으로 볼 때 지속적으로 지주사 전환을 위한 액션을 취할 것으로 생각됨.

- 다음은 최근 SK그룹의 지주사 전환 관련 움직임을 정리한 내용임.

|

SK그룹의 지주회사 전환 관련 움직임. |

|

ㅁ SK C&C 상장추진 - 2009. 4월 액면 500원에서 200원으로 분할.(2007년 3월 액면가를 1만원에서 500원으로 분할) - 2009.5.18. SK C&C 유가증권신고서 제출하고 상장추진.(2008.6.13일 증권거래소에 유가증권신고서를 제출하면서 상장추진하다가 주식시작 급속악화로 2008년 7.2일 상장 철회한 적 있음.) - 2009. 6.23. SK C&C 상장예심 통과. - 구주매출 방식으로 추진.(SK C&C의 주주는 최태원 회장 44.5%, 여동생 최기원 10.5%, SK텔레콤 30%, SK네트웍스 15%) -> SK텔레콤과 SK네트웍스의 지분 총 45%를 구주매출. - SK텔레콤은 1,500만주, SK네트웍스는 750만주 보유. - SK네트웍스의 지분가치는 대략 3,000억원으로 추산(현재 장부가액 3,043억) ㅁ 최태원 회장의 SK㈜ 지분 매각. - 2009.2.24. 최태원 회장 보유하고 있던 SK지분 2.19% 매각. 총 920억원 확보(0.03%만 남음. 1만주) - 시장에서는 최태원 회장이 SK C&C의 상장 후 구주매출 시 SK C&C의 지분을 늘리려는 목적으로 파악. ㅁ SK C&C의 SK E&S 지분 매입. - 2009.4.27. SK C&C가 맥쿼리가 보유하고 있던 SK E&S의 지분 49% 중 24.5%를 2,090억원에 매입, 나머지24.5%는 SK E&S가 3000억 규모의 사채를 발행하여 자사주 매입 소각(이에 따라 SK C&C의 SK E&S의 지분은 24.5%에서 32.5%로 상승). - SK E&S는 대한도시가스 등 국내 9개 가스자회사와 국외 2개 가스 자회사를 소유하고 있는 지주회사 형태의 비상장자, 2008년 999억원을 배당했을 만큼 배당성향이 높음. - 이는 SK C&C의 주당가치를 올려서 높은 가격에 상장하기 위한 것으로 파악됨. ㅁ SK㈜의 SK건설 지분 매입 - 2009.6.26. SK㈜가 SK케미칼이 보유하던 SK건설의 지분 55.38% 중 40% 인수결정 - 총 매각대금은 4140억원. - 업계에서는 사촌간인 최태원 회장·최재원 부회장과 최신원 회장·최창원 부회장이 사실상 계열 분리에 나섰다는 분석을 내놓고 있음. - 계열사 성장의 핵심인 건설회사를 지주회사의 아래로 편입했다는 점에서 긍정적임 |

- 최근까지도 SK건설의 인수 등의 움직임으로 보아 SK C&C의 연내 상장을 필두로 하여 SK그룹의 지주사 전환 움직임은 가속화 될 것으로 파악되며, 앞서 언급했듯이 그 과정에서 SK네트웍스가 보유한 SK C&C, SK 증권, SK해운의 가치가 주목받을 가능성이 큼.

- 또한 SK가 공격적으로 SK증권을 주축으로 금융업에 진출하게 될 경우 SK네트웍스를 인적분할하여 사업부문과 금융지주회사로 분할되는 시나리오도 검토되고 있는 것으로 파악됨. 이 경우에도 역시 SK네트웍스가 시장에서 주목받을 가능성이 큼.

3. 지속적인 현금 유입.

(중략)

• 리스크 요인

1. SK그룹의 지주사 전환 지연

- 금융시장의 상황이 다시 악화된다면 SK C&C의 상장이 미뤄질 것이며, 이에 따라 후속 조치들도 자연스레 지연될 것이다. 그럴 경우 당사의 주가모멘텀 부재로 주가가 장기 횡보하거나 하락할 가능성이 있다.

2. 주주협의회의 오버행 이슈.

송근용(tosoha1@naver.com)

더 좋은 글 작성에 큰 힘이 됩니다.