м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҠӨлҲ„л°ёлҘҳ 분м„қ] мң„мҠӨм»ҙ

мң„мҠӨм»ҙ – л°°лӢ№мқҳ л§Өл Ҙ н•ҳм§Җл§Ң л¬ҙлҡқлҡқн•ң мЈјк°Җ

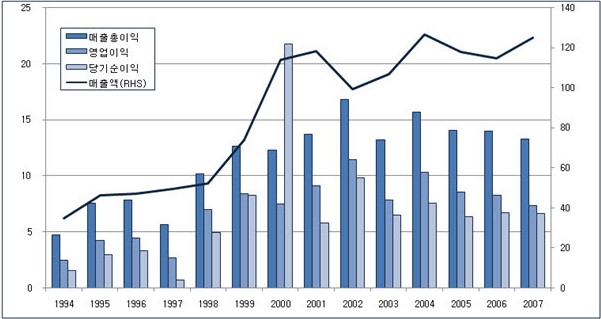

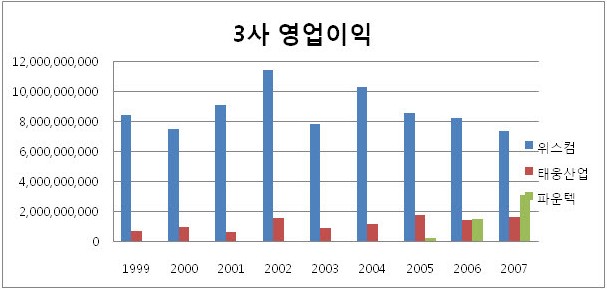

лҸҷмӮ¬лҠ” мҪ”мҠӨн”јм—җ мғҒмһҘлҗҳм–ҙ мһҲлҠ” мҡ°лҹүн•ң мӨ‘мҶҢкё°м—…мқҙлӢӨ. 73л…„ мҡ°мӢ кіөм—…мӮ¬лЎң м„ӨлҰҪн•ҳм—¬ м§ҖкёҲк»Ҹ PVCм»ҙнҢҢмҡҙл“ң м—җм„ң м—…кі„1мң„лҘј лӢ¬лҰ¬кі мһҲлҠ” мғҒнҷ©мқҙлӢӨ. мҪ”мҠӨн”јк°Җ м •м җм—җ лӢ¬н–ҲлҚҳ 2007л…„ м—¬лҰ„м—җлҸ„ кі м җмқҙ 4800мӣҗм—җм„ң л©Ҳ추м—Ҳмқ„ м •лҸ„лЎң м•„мЈј л¬ҙкұ°мҡҙ мў…лӘ©мқҙлӢӨ. н•ҳм§Җл§Ң лҶ’мқҖ л°°лӢ№лҘ кіј мӮ¬м—…мқҳ м•Ҳм •м„ұ л©ҙм—җм„ңлҠ” мЈјлӘ©н•ҙліјл§Ңн•ҳлӢӨ.

<09.4.3мқј мў…к°Җ – л„ӨмқҙлІ„ мҰқк¶Ң>

к·ёлҰјм—җм„ң ліҙмқҙлҠ” л°”мҷҖ к°ҷмқҙ мң„мҠӨм»ҙмқҳ ліҖлҸҷнҸӯмқҖ нӣЁм”¬ м•Ҳм •м Ғмқё мҲҳмӨҖмқ„ ліҙмқёлӢӨлҠ” кІғмқ„ м•Ң мҲҳ мһҲлӢӨ. н•ӯмғҒ 3800мӣҗ~4200мӣҗм„ мқ„ мң м§Җн•ҳл©° л§Өл…„ м°©мӢӨн•ҳкІҢ л°°лӢ№кёҲмқ„ м§Җкёүн•ҳкі мһҲлҠ” кІғмқҙлӢӨ.

1. л¬ҙм—Үмқ„ мғқмӮ°н•ҳлҠ” м–ҙл– н•ң кё°м—…мқёк°Җ

мң„мҠӨм»ҙмқҖ 1973л…„м—җ мҡ°мӢ нҷ”н•ҷкіөм—…мӮ¬лЎң м„ӨлҰҪлҗң кҪӨлӮҳ м—ӯмӮ¬к°Җ мҳӨлһң кё°м—…мқҙлӢӨ. м§ҖкёҲмқҖ PVCм»ҙнҢҢмҡҙл“ң(нҷ”н•©л¬ј) к·ё мӨ‘м—җм„ңлҸ„ мӮ°м—…мҡ© мјҖмқҙлё”мқ„ мЈј л§Өм¶ңмӣҗмңјлЎң н•ҳкі мһҲлҠ” мӢңмҙқ 550м–ө к·ңлӘЁмқҳ кё°м—…мқҙлӢӨ.

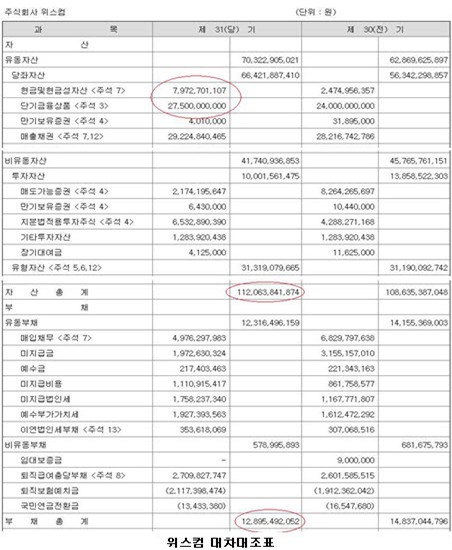

лҢҖлһөм ҒмңјлЎң кё°м—…мқҳ мһ¬л¬ҙмғҒнғңлҘј мӮҙнҺҙліҙл©ҙ мһҗмӮ°мЈјлЎңм„ңмқҳ л§Өл ҘлҸ„ мғҒлӢ№н•Ёмқ„ м•Ң мҲҳ мһҲлӢӨ. м°Ёмһ…кёҲмқҙ м—Ҷмңјл©° лӢ№мўҢмһҗмӮ°мқҙ 664м–өмңјлЎң мқҙлҜё мӢңк°Җмҙқм•Ўмқ„ лӣ°м–ҙл„ҳм—ҲлӢӨ.

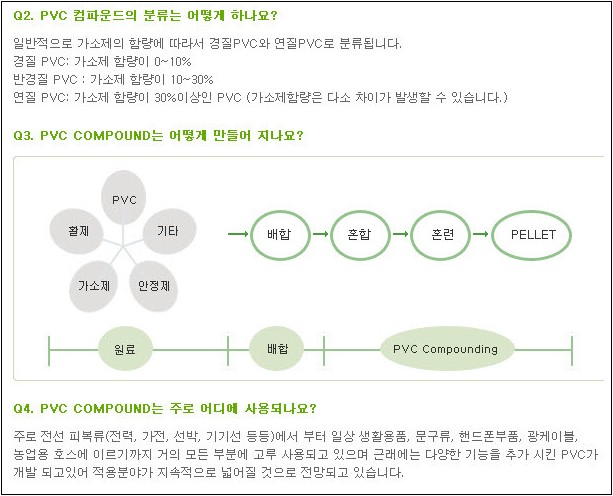

мЈјлЎң мғқмӮ°н•ҳлҠ” кІғмқҖ PVCм»ҙнҢҢмҡҙл“ңлҘј мқҙмҡ©н•ң мјҖмқҙлё”кҙҖл Ё м ңн’ҲмқҙлӢӨ. к·ё мҷём—җ кё°нғҖ м»ҙнҢҢмҡҙл“ңмҷҖ мһ„к°Җкіө мҡ©м—ӯмқ„ нҶөн•ҳм—¬ л§Өм¶ңмқ„ кё°лЎқн•ҳкі мһҲлӢӨ.

<PVCм»ҙнҢҢмҡҙл“ңмқҳ мғқмӮ°кіјм • - нғңмӣ…мӮ°м—… нҷҲнҺҳмқҙм§Җ>

[м—¬кё°м„ң к°ҖмҶҢм ңлһҖ мҲҳм§ҖлҘј к°ҖмҶҢнҷ”н•ҳм—¬ м„ұнҳ• к°Җкіөм„ұмқ„ н–ҘмғҒмӢңнӮӨкі м ңн’Ҳм—җ мң м—°м„ұмқ„ л¶Җм—¬н•ҳкё° мң„н•ҙ мҲҳм§Җм—җ мІЁк°Җн•ҳлҠ” м•ЎмғҒ лҳҗлҠ” кі мғҒ л¬јм§Ҳмқ„ л§җн•ңлӢӨ. мҲҳм§ҖмҷҖмқҳ мғҒмҡ©м„ұмқҙ мўӢмқҖ кІғмқ„ 1м°Ё к°ҖмҶҢм ң, мўӢм§Җ м•ҠмқҖ кІғмқ„ 2м°Ё к°ҖмҶҢм ңлқјкі н•ңлӢӨ. к°ҖмҶҢнҷ”мқҳ л°©лІ•мңјлЎң мёЎмҮ„мқҳ м•ҢнӮ¬кё°мқҳ нғ„мҶҢмҲҳк°Җ л§ҺмқҖ лӢЁлҹүмІҙлҘј кіөмӨ‘н•©мӢңнӮӨлҠ” л°©лІ•мқ„ лӮҙл¶Җ к°ҖмҶҢнҷ”лқјкі н•ҳкі к°ҖмҶҢм ңлҘј мІЁк°Җн•ҳлҠ” л°©лІ•мқ„ мҷёл¶Җ к°ҖмҶҢнҷ”лқј н•ңлӢӨ.]

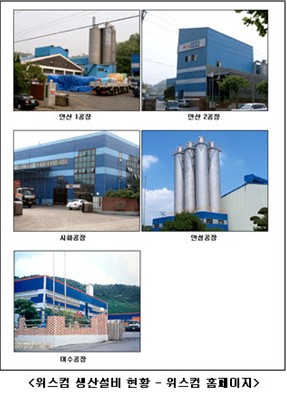

мң„мҠӨм»ҙмқҖ нҳ„мһ¬ 5к°ңмқҳ мғқмӮ°кіөмһҘмқ„ ліҙмң н•ҳкі мһҲмңјл©° к°Ғ кіөмһҘм—җм„ңлҠ” лӘЁл‘җ лӢӨлҘё м ңн’Ҳмқ„ мғқмӮ°н•ҳкі мһҲлӢӨ. м ңн’Ҳмқҙ к°ҖкІ©мқҙлӮҳ кІҪкё°м—җ м–ҙлҠҗ м •лҸ„лҠ” л‘”к°җн•ҳлӢӨкі н• мҲҳ мһҲм§Җл§Ң к°Ғк°Ғмқҳ кіөмһҘм—җм„ң лӘЁл‘җ лӢӨлҘё м ңн’Ҳмқ„ мғқмӮ°н•ЁмңјлЎңмҚЁ к°Ғк°Ғмқҳ м ңн’Ҳмқҳ мҲҳмҡ”лҹүм—җ л§һм¶° нғ„л Ҙм ҒмңјлЎң мғқмӮ°лҹү мЎ°м Ҳмқҙ к°ҖлҠҘн•ҳлӢӨ.

м•ҲмӮ° 1кіөмһҘмқҖ мң„мҠӨм»ҙмқҳ лӘЁмІҙкіөмһҘмңјлЎң, нҳ„мһ¬ LGнҷ”н•ҷ ABS/PS COMPOUND мһ„к°Җкіө мҡ©м—ӯл“ұмқ„ л§Ўкі мһҲмңјл©° нҳ„мһ¬ л…„ 55,000нҶӨмқҳ мғқмӮ° лҠҘл Ҙмқ„ к°–м¶”кі мһҲлӢӨ.

м•ҲмӮ° 2кіөмһҘмқҳ кІҪмҡ° м „м„ мҡ© л°ҳлҸ„м „ м»ҙнҢҢмҡҙл“ң, м Ҳм—° XLPE, кІҪм§Ҳ PVC, м•„нҒ¬лҰҙ мҲҳм§ҖмғқмӮ° мӢңнҷ”кіөмһҘмқҖ м—°м§Ҳ PVC COMPOUND лҘј мғқмӮ°н•ҳкі мһҲлӢӨ. м•Ҳм„ұкіөмһҘкіј м—¬мҲҳкіөмһҘмқҳ кІҪмҡ°лҠ” ABS л°Ҹ PS мҲҳм§Җ мқҳ м „л¬ё COMPOUND мғқмӮ°кіөмһҘмқҙлӢӨ.

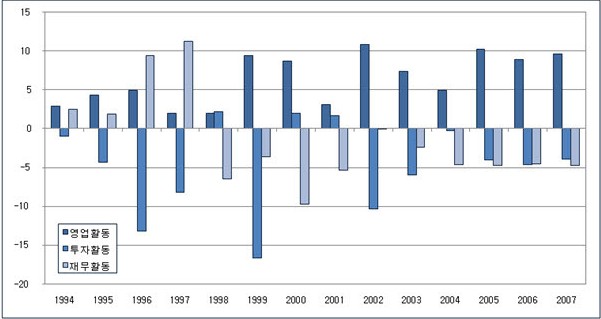

2000л…„ ліҙмң н•ҳкі мһҲлҚҳ нҲ¬мһҗмЈјмӢқмқ„ лӘЁл‘җ нҳ„кёҲнҷ” н•ҳм—¬ м°Ёмқөмқ„ мӢӨнҳ„н•ЁмңјлЎңмҚЁ лӢ№кё°мҲңмқҙмқөмқҙ кёүл“ұн•ң кІғмқ„ м ңмҷён•ҳкі лҠ” кҫёмӨҖн•ң л§Өм¶ңкіј мҳҒм—…мқҙмқө лӢ№кё°мҲңмқҙмқөмқ„ кё°лЎқн•ҳкі мһҲлӢӨ.

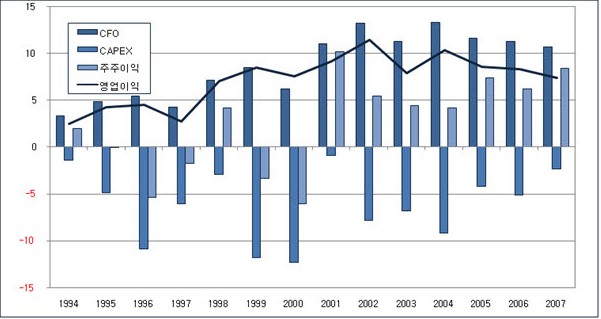

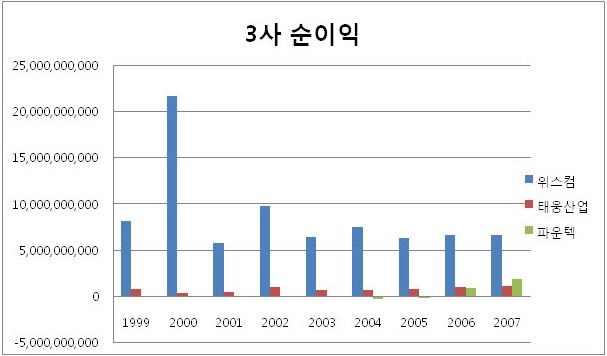

2001л…„ мқҙнӣ„ CFOмҷҖ CAPEX м—ӯмӢң нҒ° м°Ёмқҙк°Җ м—ҶлҠ” кІғмқ„ м•Ң мҲҳ мһҲлҠ”лҚ° лҚ” мқҙмғҒмқҳ мӢ м„Ө비 нҷ•м¶©мқҙлӮҳ мғқмӮ°м ңн’Ҳкө°м—җ нҒ° ліҖнҷ”к°Җ м—ҶлӢӨл©ҙ мқҙлҹ¬н•ң нқҗлҰ„мқҙ мөңмҶҢн•ң лӘҮ л…„к°„ лҚ” м§ҖмҶҚлҗҳм§Җ м•Ҡмқ„к№Ң мғқк°ҒлҗңлӢӨ. кІҢлӢӨк°Җ CAPEXк°Җ м җм җ мӨ„м–ҙл“Өкі мһҲлӢӨлҠ” кІғмқ„ м•Ң мҲҳ мһҲлҠ”лҚ° мқҙлҠ” мғқмӮ°м—җ мһҲм–ҙм„ң л¶Ҳн•„мҡ”н•ң м§Җм¶ңмқ„ мөңлҢҖн•ң мӨ„мқҙкі л№„мҳҒм—…нҷңлҸҷмқ„ мӨ„мқҙкі мһҲлӢӨлҠ” мқҙм•јкё°к°Җ лҗңлӢӨ. (мӢӨм ңлЎң 2002л…„ мқҙнӣ„ мғқмӮ°м„Ө비м—җ лҢҖн•ң нҲ¬мһҗлҠ” кұ°мқҳ м—Ҷм—ҲлӢӨ.) кё°м—…мқҳ лӢ№кё°мҲңмқҙмқөмқҙ мң„мҠӨм»ҙмқҳ мӨ‘к°„л°°лӢ№, кІ°мӮ°л°°лӢ№кіј м§ҒкІ°лҗҳкё° л•Ңл¬ём—җ кҫёмӨҖн•ң CFOлҠ” мЈјмЈјмһ…мһҘм—җм„ң мқҙ кё°м—…мқҳ мғҒлӢ№н•ң л§Өл Ҙмқҙлқј н• мҲҳ мһҲлӢӨ.

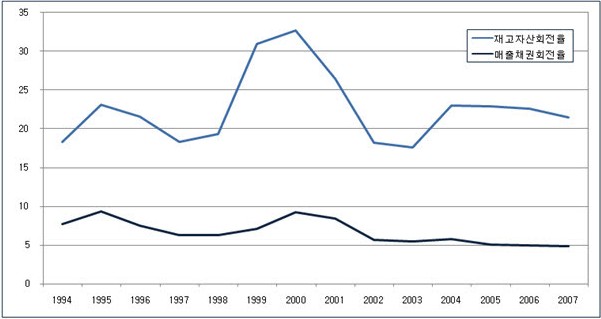

мһ¬кі мһҗмӮ° нҡҢм „мңЁкіј л§Өм¶ңмұ„к¶Ң нҡҢм „мңЁмқҖ мғҒлӢ№нһҲ м–‘нҳён•ң мҲҳмӨҖмқҙлӢӨ.

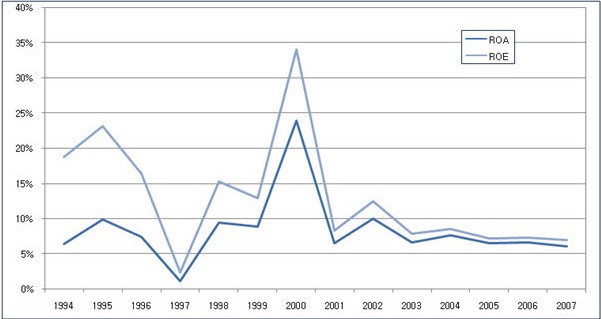

2001л…„ мқҙнӣ„ ROAмҷҖ ROEлҠ” 7~8%м •лҸ„лҘј лӮҳнғҖлӮҙкі мһҲлӢӨ. 2000л…„ мқҙнӣ„ м°Ёмһ…кёҲмқ„ лӘЁл‘җ мғҒнҷҳн•ҳл©ҙм„ң мӢӨм§Ҳм ҒмңјлЎң л¬ҙм°Ёмһ…кІҪмҳҒмқ„ н•ҳкі мһҲлҠ” мғҒнғңмқҙлӢӨ.

мң„мҠӨм»ҙмқҖ мҳҒм—…нҷңлҸҷмқ„ нҶөн•ҙ лІҢм–ҙл“Өмқё нҳ„кёҲмқ„ лӢЁкё°л§Өл§ӨмҰқк¶ҢмқҙлӮҳ л§ӨлҸ„к°ҖлҠҘмҰқк¶Ң л“ұмқҳ нҲ¬мһҗмЈјмӢқмқ„ мӮ¬лҠ”лҚ° мқјл¶Җ분мқ„ мӮ¬мҡ©н•ҙ мҷ”лӢӨ. 2000л…„кіј 2008л…„ к·ёлҹ¬н•ң нҲ¬мһҗмЈјмӢқмқ„ мІҳ분함мңјлЎңмҚЁ лӢ№кё°мҲңмқҙмқөмқҙ м „л…„м—җ 비н•ҳм—¬ кёүмғҒмҠ№н•ҳлҠ” нҡЁкіјлҘј лӮҳнғҖлӮҙкё°лҸ„ н•ҳмҳҖлӢӨ. мһ¬л¬ҙм ңн‘ңмқҳ мЈјм„қмқ„ нҶөн•ҙм„ң мқҙлҹ¬н•ң нҲ¬мһҗмЈјмӢқмқҳ мІҳ분мңјлЎң мқён•ң мҶҗмқөмқ„ ліҙкі н•ҳкі мһҲлӢӨ. мӢӨм§Ҳм ҒмңјлЎң м•„м§Ғ нҲ¬мһҗмЈјмӢқмңјлЎң мқён•ң мҶҗмӢӨмқҖ нҒ¬кІҢ м—Ҷмңјл©° 2008л…„ л§җл¶Җн„° 2009л…„к№Ңм§Җмқҳ нҸӯлқҪмһҘм—җм„ң мҶҗн•ҙлҘј ліҙм•ҳм§Җл§Ң мқҙлҜё мӣҗкёҲмқ„ нҡҢмҲҳн•ң мғҒнғңлқјкі н•ңлӢӨ.

2. м—…кі„м—җм„ң 충분нһҲ мӮҙм•„лӮЁмқ„ л§Ңн•ңк°Җ?

мң„мҠӨм»ҙмқҳ кІҪмҹҒкё°м—…мңјлЎңлҠ” нғңмӣ…мӮ°м—…кіј нҢҢмҡҙн…Қ к·ёлҰ¬кі мҳҒм„ём—…мІҙл“Өмқ„ кјҪмқ„ мҲҳ мһҲлӢӨ. нғңмӣ…мӮ°м—…мқҳ кІҪмҡ° PVC м»ҙнҢҢмҡҙл“ң мӢңмһҘм җмң мңЁм—җм„ң л§ҺмқҖ м°Ёмқҙк°Җ м—ҶлҠ” кІғ мІҳлҹј ліҙмқҙм§Җл§Ң мҳҒм—…мқҙмқөкіј мҲңмқҙмқөмқҳ м •лҸ„лҘј мӮҙнҺҙліҙл©ҙ нҳ„кІ©н•ң м°Ёмқҙк°Җ мһҲмқҢмқ„ м•Ң мҲҳ мһҲлӢӨ.

мқҙлҠ” мғқмӮ°н•ҳлҠ” м ңн’Ҳкө°м—җм„ң м°Ёмқҙк°Җ мһҲкё° л•Ңл¬ём—җ л°ңмғқн•ҳлҠ” кІғмқёлҚ° мң„мҠӨм»ҙмқҖ мӮ°м—…мҡ© мјҖмқҙлё”мқҳ мғқмӮ°м—җ м№ҳмӨ‘н•ҳлҠ” л°ҳл©ҙ нғңмӣ…мӮ°м—…мқҖ к·ё мҷёмқҳ м—¬лҹ¬ м ңн’Ҳмқ„ мғқмӮ°н•ҳкі мһҲлӢӨ. мӢӨм ң мјҖмқҙлё”кҙҖл Ё pvcм»ҙнҢҢмҡҙл“ңмқҳ кІҪмҡ°м—җлҠ” мң„мҠӨм»ҙмқҙ лҸ…ліҙм Ғмқё мң„м№ҳм—җ мһҲлӢӨкі н• мҲҳ мһҲлӢӨ.

мҳҒм—…мқҙмқө мёЎл©ҙм—җм„ң мң„мҠӨм»ҙмқҙ кІҪмҹҒкё°м—…кіј нҳ„кІ©н•ң м°Ёмқҙк°Җ мһҲмқҢмқ„ м•Ң мҲҳ мһҲлӢӨ.

нғңмӣ…мӮ°м—…кіј нҢҢмҡҙн…Қмқҙ кІҪмҹҒкё°м—…мқҙлқјкі мӢӨм§Ҳм ҒмңјлЎң мЈј мғқмӮ°н•ҳлҠ” м ңн’Ҳкө°мқҙ лӢӨлҘё мғҒнҷ©мқҙлӢӨ. нғңмӣ…мӮ°м—…мқҙлӮҳ нҢҢмҡҙн…Қмқҙ мң„мҠӨм»ҙмқҙ мғқмӮ°н•ҳкі мһҲлҠ” м ңн’Ҳ кө°м—җ 진м¶ңн• к°ҖлҠҘм„ұмқҖ лӮ®м•„ліҙмқёлӢӨ. мң„мҠӨм»ҙмқҳ мғқмӮ°лҠҘл Ҙмқҙ нғңмӣ…мӮ°м—…мқҙлӮҳ нҢҢмҡҙн…Қмқ„ м••лҸ„н•ҳкё° л•Ңл¬ёмқҙлӢӨ. мқҙлҠ” м–ҙлҠҗ м •лҸ„мқҳ кІҪм ңм Ғ н•ҙмһҗмқҳ м—ӯн• мқ„ н•ңлӢӨкі ліј мҲҳ мһҲлӢӨ.

к·ёл ҮлӢӨл©ҙ м•һмңјлЎң лҢҖкё°м—…мқ„ 비лЎҜн•ң лӢӨлҘё кё°м—…л“Өмқҙ 진м¶ңн• к°ҖлҠҘм„ұмқҖ м—Ҷмқ„к№Ң? PVCм»ҙнҢҢмҡҙл“ңлҠ” мІЁк°Җн•ҳлҠ” к°ҖмҶҢм ңмқҳ 비мңЁм—җ л”°лқј лӢӨм–‘н•ң м ңн’Ҳ кө°м—җ м“°мқј мҲҳ мһҲлӢӨ. мң„мҠӨм»ҙмқҖ 5к°ңмқҳ кіөмһҘм—җм„ң к°Ғк°Ғ лӢӨлҘё м ңн’Ҳмқ„ мғқмӮ°н•ҳкі мһҲмңјлӮҳ к·ё мӨ‘м—җ л§Өм¶ңм—җм„ң к°ҖмһҘ л§ҺмқҖ 비мңЁмқ„ м°Ём§Җн•ҳлҠ” кІғмқҖ мјҖмқҙлё”кҙҖл Ё PVCм»ҙнҢҢмҡҙл“ңмқҙлӢӨ. мӮ¬мӢӨ нғҖкё°м—…мқҙ мқҙ мӮ°м—…м—җ лӣ°м–ҙл“Ө к°ҖлҠҘм„ұмқҙ м—Ҷм§ҖлҠ” м•Ҡм•„ ліҙмқёлӢӨ. мң„мҠӨм»ҙмқҙ мқҙ л§ҢнҒјмқҳ мқҙмңӨмқ„ м–»кі мһҲлӢӨл©ҙ н•ң лІҲмқҳ лҢҖк·ңлӘЁ м„Ө비нҲ¬мһҗлЎң м§ҖкёҲмқҳ нҢҢмқҙлҘј лӮҳлҲ„м–ҙ лЁ№мқ„ к°ҖлҠҘм„ұлҸ„ 충분нһҲ мЎҙмһ¬н•ңлӢӨкі н•ҙм•јкІ лӢӨ.

м–јл§Ҳ м „ LGнҷ”н•ҷм—җм„ңлҸ„ м—°к°„ мғқмӮ°лҹү 5000нҶӨ к·ңлӘЁмқҳ PVCм»ҙнҢҢмҡҙл“ң кіөмһҘмқ„ кұҙм„Өн•ңлӢӨкі л°ңн‘ңн–ҲлӢӨ. н•ҳм§Җл§Ң мЈј мғқмӮ°н’ҲмқҖ нҸҙлҰ¬мӢӨлҰ¬мҪҳмңјлЎңм„ң нғңм–‘м „м§Җ кҙҖл Ё мӮ¬м—…мқҙлӢӨ. мқҙмІҳлҹј PVCм»ҙнҢҢмҡҙл“ңмқҳ лІ”мң„ мһҗмІҙк°Җ көүмһҘнһҲ л„“кё° л•Ңл¬ём—җ к°Ғк°Ғмқҳ м ңн’Ҳмқ„ мғқмӮ°н•ҳкё° мң„н•ҙм„ң лҳҗ 추к°Җм Ғмқё м„Ө비лҘј м„Өм№ҳн•ҙм•ј н•ңлӢӨ. LGнҷ”н•ҷмқҳ кІҪмҡ°лҠ” мҲҳмқөм„ұмқҙ лӮ®мқҖ мјҖмқҙлё” кҙҖл Ё PVCм»ҙнҢҢмҡҙл“ң ліҙлӢӨлҠ” нҸҙлҰ¬мӢӨлҰ¬мҪҳкіј к°ҷмқҖ м•һмңјлЎң л¶Җк°Җк°Җм№ҳк°Җ нҷ•мӢӨнһҲ м°Ҫм¶ңлҗ л§Ңн•ң PVCм»ҙнҢҢмҡҙл“ң м ңн’Ҳмқ„ мғқмӮ°н•ҳл Өкі н•ҳлҠ” кІғмқҙлӢӨ.

мң„мҠӨм»ҙмқҖ мқҙлҜё мӢӯмҲҳ л…„к°„ мјҖмқҙлё”м—җ 집мӨ‘н•ң м„Ө비нҲ¬мһҗлҘј н•ҙмҷ”лӢӨ. нҷ”н•ҷмӮ°м—…мқҳ нҠ№м§•мқё лҢҖк·ңлӘЁ м„Ө비нҲ¬мһҗк°Җ н•„мҡ”н•ҳлӢӨлҠ” мӮ¬мӢӨкіј мјҖмқҙлё” мӮ°м—…мқҙ к·ёл§ҢнҒјмқҳ м„Ө비нҲ¬мһҗлҘј лӢ№мһҘ н•ҳл©ҙм„ңк№Ңм§Җ 진м¶ңн•ҙм•ј н• л§ҢнҒј кі л¶Җк°Җк°Җм№ҳ мӮ°м—…мқҙ м•„лӢҲлқјлҠ” мӮ¬мӢӨмқҙ м–ҙлҠҗ м •лҸ„лҠ” 진мһ…мһҘлІҪмқҳ м—ӯн• мқ„ н•ҙмЈјкі мһҲлҠ” м…ҲмқҙлӢӨ.

мғҒнҷ©м Ғмқё лҸ…м җмқҳ мң„м№ҳлҘј м°Ём§Җн•ҳкі мһҲлҠ” кІғмқҙ м•„лӢҢк°Җ н•ҳлҠ” мғқк°Ғмқ„ н•ҙліёлӢӨ.

3. л¬ҙм—ҮліҙлӢӨ л°°лӢ№мқҙлӢӨ

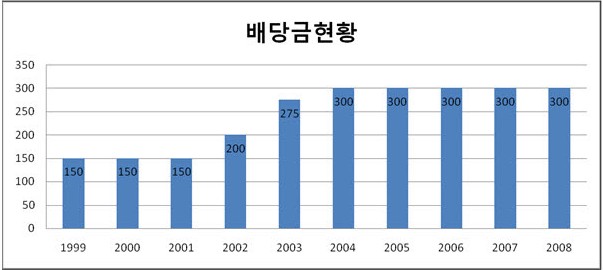

мң„мҠӨм»ҙмқҳ л§Өл ҘмқҖ л¬ҙм—ҮліҙлӢӨ нҡҢмӮ¬мқҳ л°°лӢ№м •мұ…м—җ мһҲлӢӨ. 1999л…„ мқҙнӣ„лЎң л°°лӢ№кёҲмқҳ мҲҳмӨҖмқ„ нҳ„н–үмң м§Җ нҳ№мқҖ мғҒмҠ№мқҳ нқҗлҰ„мқ„ ліҙм—¬мҷ”лӢӨ. 2004л…„л¶Җн„°лҠ” мЈјлӢ№ мӨ‘к°„л°°лӢ№ 100мӣҗ кІ°мӮ°л°°лӢ№ 200мӣҗ мҙқ 300мӣҗмқҳ л°°лӢ№мқ„ н•ҙмҷ”мңјл©° мЈјк°Җмқҳ мҳҒн–Ҙм—җ л”°лқј л°°лӢ№мҲҳмқөлҘ мқҖ 6%~9%мҲҳмӨҖмқ„ ліҙмқҙкі мһҲлӢӨ.

л”°лқјм„ң мң„мҠӨм»ҙмқҖ мұ„к¶ҢмӢқ нҲ¬мһҗк°Җ к°ҖлҠҘн•ң көӯлӮҙм—җ лӘҮ м•Ҳ лҗҳлҠ” кё°м—…мқҙлӢӨ. нҳ„мһ¬ кё°м—…мқҙ ліҙмң н•ҳкі мһҲлҠ” нҳ„кёҲ лҳҗн•ң 충분н•ң мғҒнғңмқҙкі м•һмңјлЎң мҲҳл…„к°„ мң„мҠӨм»ҙмқҳ мӢӨм Ғ м•…нҷ” к°ҖлҠҘм„ұмқҖ лӮ®м•„ ліҙмқёлӢӨ. кҫёмӨҖн•ҳкі мҳҲмёЎ к°ҖлҠҘн•ң нҳ„кёҲл°°лӢ№мңјлЎң л§Өл…„ 7~8%мқҳ м•Ҳм •м Ғмқё мҲҳмқөмқ„ м°Ҫм¶ңн• мҲҳ мһҲлӢӨ.

4. н•ҳм§Җл§Ң к·ёлҝҗмқҙлӢӨ

мң„мҠӨм»ҙмқҳ мЈјк°ҖлҠ” көүмһҘнһҲ л¬ҙкІҒлӢӨ. м ҖнҸүк°ҖмҷҖ кі нҸүк°Җ мӨ‘ н•ҳлӮҳлҘј кі лҘҙлқјл©ҙ мң„мҠӨм»ҙмқҙлқјлҠ” кё°м—…мқҳ к°Җм№ҳлҠ” нҷ•мӢӨнһҲ м ҖнҸүк°Җлқјкі мқҙм•јкё° н• мҲҳ мһҲлӢӨ. н•ҳм§Җл§Ң кё°м—…мқҳ м„ұмһҘ к°ҖлҠҘм„ұмқ„ к°ҖмһҘ лЁјм Җ л°ҳмҳҒн•ҳлҠ” мҡ°лҰ¬лӮҳлқј мЈјмӢқмӢңмһҘмқҳ нҠ№м„ұмғҒ мң„мҠӨм»ҙмқҳ мЈјк°Җк°Җ м ң к°Җм№ҳм—җ лҸ„лӢ¬н•ҳлҠ” лҚ°м—җлҠ” л§ҺмқҖ мӢңк°„мқҙ кұёлҰҙ кІғмңјлЎң мҳҲмғҒлҗңлӢӨ.

мң„мҠӨм»ҙмқҙ мғҒнҷ©м Ғ лҸ…м җм—җ мІҳн•ҙ мһҲлӢӨкі нҢҗлӢЁн–Ҳмқ„ л•Ң мқҙм—җм„ң лІ—м–ҙлӮҳ мӢ к·ңмӮ¬м—…м—җ 진м¶ңн•ҳкұ°лӮҳ мғҲлЎңмҡҙ кі л¶Җк°Җк°Җм№ҳ м ңн’Ҳ к°ңл°ңм—җ мЈјл Ҙн• к°ҖлҠҘм„ұмқҖ м Ғм–ҙ ліҙмқёлӢӨ. м§ҖкёҲ нҳ„ мғҒнҷ©м—җм„ңлҸ„ 충분нһҲ м•Ҳм •м ҒмңјлЎң нҳ„кёҲмқ„ м°Ҫм¶ңн•ҙлӮҙкі мһҲмңјл©° мғҲлЎңмҡҙ кІҪмҹҒкё°м—…мқҙ лӮҳнғҖлӮ к°ҖлҠҘм„ұлҸ„ м Ғкё° л•Ңл¬ёмқҙлӢӨ. лҶ’мқҖ л°°лӢ№м„ұн–Ҙмқҙ мқҙлҘј л°ҳмҰқн•ҙ мЈјлҠ” кІғмқҙлқј н• мҲҳ мһҲлӢӨ. кё°м—…м—җ нҳ„кёҲмқ„ мң ліҙн• н•„мҡ”к°Җ м—ҶлӢӨлҠ” кІғмқҙ мқҙ мӮ°м—…мқҙ 충분нһҲ м•Ҳм •м Ғмқё м„ұмҲҷкё°м—җ мҷҖ мһҲлӢӨлҠ” кІғмқ„ мқҳлҜён•ҳкё° л•Ңл¬ёмқҙлӢӨ.

[мғҲлЎңмҡҙ мӮ¬м—…мңјлЎңмқҳ 진м¶ң, мҰү кё°м—…мқҳ м„ұмһҘмқёк°Җ к·ёл Үм§Җ м•Ҡмңјл©ҙ м§ҖкёҲмІҳлҹј кҫёмӨҖн•ң нҳ„кёҲнқҗлҰ„мқёк°Җ] л‘ҳ мӨ‘м—җм„ң мң„мҠӨм»ҙмқҖ кҫёмӨҖн•ң нҳ„кёҲнқҗлҰ„мқ„ м„ нғқн•ң кІғ к°ҷлӢӨ.

мң„мҠӨм»ҙмқҳ мқҙлҹ¬н•ң мёЎл©ҙмқ„ кёҚм •м ҒмңјлЎң ліј кІғмқём§Җ л¶Җм •м ҒмңјлЎң ліј кІғмқём§ҖлҠ” лӢ№м—°нһҲ нҲ¬мһҗмһҗмқҳ лӘ«мқҙ лҗ кІғмқҙлӢӨ.

м„ңмҡёлҢҖн•ҷкөҗ нҲ¬мһҗлҸҷм•„лҰ¬ SNU VALUE

лҰ¬нҸ¬нҠё мһ‘м„ұ : мһҘмӢңлҜј

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.