м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[분м„қ] KCмҪ”нҠёл җ, нҷҳкІҪм„Ө비 лӘЁлІ”мғқ

{KCмҪ”нҠёл җ} (009440)

н•ҙмҷёлЎң 진м¶ңн•ҳлҠ” нҷҳкІҪм„Ө비 лӘЁлІ”мғқ

• кё°м—…к°ңмҡ”

- мһҗліёкёҲ 85м–ө, м•Ўл©ҙк°Җ 5,00мӣҗ

- 1973л…„ н•ңкөӯмҪ”нҠёл җкіөм—…мЈјмӢқнҡҢмӮ¬м„ӨлҰҪ

- 1978л…„ лҜёкөӯ Research-CottrellмӮ¬мҷҖ кё°мҲ лҸ„мһ…кі„м•Ҫ мІҙкІ°

- 1994л…„ кұ°лһҳмҶҢ мғҒмһҘ

- 2005л…„ мҳҒкөӯ Lodge Sturtevant LTDмӮ¬ мқёмҲҳ

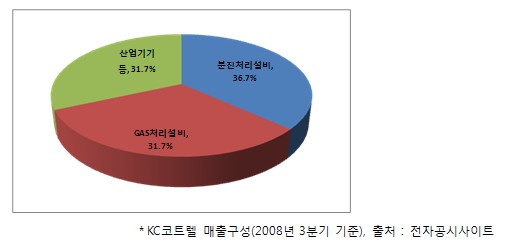

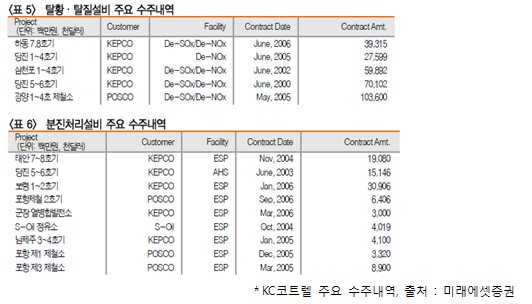

- лӢ№мӮ¬мқҳ мЈјмҡ” л§Өм¶ң н’ҲлӘ©мқҖ м „кё°м§‘м§„кё°лЎң лҢҖн‘ңлҗҳлҠ” 분진мІҳлҰ¬м„Ө비мҷҖ нғҲнҷ©/нғҲм§Ҳ м„Ө비мҷҖ к°ҷмқҖ л°°кё°к°ҖмҠӨ мІӯм •м„Ө비мқҙл©°, л§Өм¶ңмқҳ 70% м •лҸ„лҘј м°Ём§Җн•ҳкі мһҲлӢӨ.

- к°Ғ л§Өм¶ң кө¬м„ұлі„ м ңн’Ҳмқ„ мӮҙнҺҙліҙл©ҙ лӢӨмқҢкіј к°ҷлӢӨ.

- 1. 분진мІҳлҰ¬м„Ө비 : мЈјлЎң м „кё°м§‘м§„кё°мқҙл©°, м„қнғ„мқҳ м—°мҶҢмӨ‘м—җ л°ңмғқн•ҳлҠ” 분진мқ„ м „кё° мһҗкё°мһҘмңјлЎң

집진н•ҳм—¬ мІҳлҰ¬

- 2. GASмІҳлҰ¬м„Ө비

1) л°°м—°нғҲнҷ©м„Ө비 : л°°кё°к°ҖмҠӨ мӨ‘мқҳ нҷ©мӮ°нҷ”л¬ј(SO2)лҘј м ңкұ°н•ҳлҠ” мӢңм„Ө.

2) л°°м—°нғҲм§Ҳм„Ө비 : л°°кё°к°ҖмҠӨ мӨ‘мқҳ м§ҲмҶҢмӮ°нҷ”л¬ј(Nox)лҘј м ңкұ°н•ҳлҠ” мӢңм„Ө

- мЈјлЎң лӢ№мӮ¬мқҳ м ңн’Ҳл“ӨмқҖ м„қнғ„мқ„ мӮ¬мҡ©н•ҳлҠ” нҷ”л Ҙл°ңм „мҶҢмҷҖ м ңмІ мҶҢм—җ мӮ¬мҡ©лҗҳм–ҙ м§ҖлҠ”лҚ°, м„қнғ„мқҳ м—°мҶҢмӨ‘м—җ л°ңмғқн•ҳлҠ” м„қнғ„분진, мң нҷ©мӮ°нҷ”л¬ј, м§ҲмҶҢмӮ°нҷ”л¬јл“ұмқ„ м ңкұ°н•ҳкё° мң„н•ң кІғмқҙлӢӨ.(мң нҷ©мӮ°нҷ”л¬јкіј м§ҲмҶҢмӮ°нҷ”л¬јмқҖ мӮ°м„ұ비мқҳ мЈјмҡ”мқё)

-

көӯлӮҙ кІҪмҹҒмӮ¬лЎңлҠ” л‘җмӮ°мӨ‘кіөм—…, н•ңлқјмӮ°м—…к°ңл°ң, KIC, мјҖл„Ҳн…Қ л“ұмқҙ мһҲлҠ”лҚ° л‘җмӮ°мӨ‘кіөм—…кіјлҠ” кІҪмҹҒкҙҖкі„лқјкё° ліҙлӢӨлҠ” н•ҳмІӯмқ„ л°ӣлҠ” мӣҗмІӯмӮ¬мқҳ к°ңл…җмқҙкі , KICмҷҖ мјҖл„Ҳн…ҚмқҖ мҶҢнҳ• нғҲм§Ҳм„Ө비м—җ нҠ№нҷ”лҗҳм–ҙ мһҲлҠ” м—…мІҙмқҙкё° л•Ңл¬ём—җ мӢӨм§Ҳм Ғмқё кІҪмҹҒмӮ¬лҠ” н•ңлқјмӮ°м—…к°ңл°ң м •лҸ„лқјкі н•ңлӢӨ.-

м „кё°м§‘м§„кё°лҠ” көӯлӮҙ M/S 70%, нғҲнҷ©/нғҲм§Ҳ м„Ө비лҠ” к°Ғк°Ғ 20~30% м •лҸ„мқҳ M/SлҘј ліҙмң н•ҳкі мһҲлӢӨкі н•ңлӢӨ.-

ліҙнҶө 분진/нғҲнҷ©/нғҲм§Ҳ м„Ө비лҠ” кё°мҲ мһҗмІҙмқҳ 진мһ…мһҘлІҪмқҙ лҶ’лӢӨкё° ліҙлӢӨлҠ” н•„мҡ”н•ң мӢңм„Өм—җ л§һкІҢ м„Өкі„н•ҳкі мӢңкіөн•ҳлҠ” м—”м§ҖлӢҲм–ҙл§Ғ лҠҘл Ҙкіј мқҙм—җ л”°лҘё Track-recordк°Җ мӢӨм§Ҳм Ғмқё 진мһ…мһҘлІҪмқҳ м—ӯн• мқ„ н•ҳкі мһҲлӢӨ.• нҲ¬мһҗ м•„мқҙл””м–ҙ

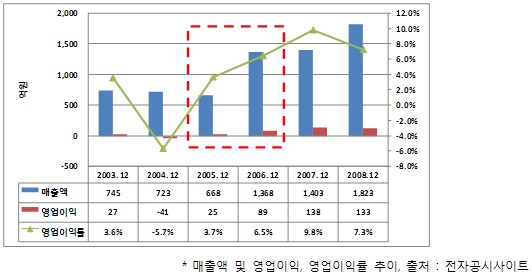

1. көӯлӮҙ лҢҖнҳ• л°ңмЈјмІҳ кіөмӮ¬лҘј нҶөн•ң м•Ҳм •м Ғ м„ұмһҘ л°Ҹ Track-record 축м Ғ

- көӯлӮҙ мӢңмһҘм—җм„ң н•ңм „мқҳ нҷ”л Ҙл°ңм „мҶҢ, нҸ¬мҠӨмҪ”мқҳ м ңмІ мҶҢ к°ҖмҠӨмІҳлҰ¬ м„Ө비 л“ұмқ„ мЈјмҡ” л§Өм¶ңмІҳлЎң н•ҳм—¬ м•Ҳм •м ҒмңјлЎң м„ұмһҘн•ҳлҚҳ лӢ№мӮ¬лҠ” 2005л…„ нҸ¬мҠӨмҪ”лЎңл¶Җн„° кҙ‘м–‘м ңмІ мҶҢ 1~4мҶҢкІ° л°°к°ҖмҠӨ мІӯм •м„Ө비лЎң 1,000м–өмӣҗлҢҖмқҳ мҙҲлҢҖнҳ•мҲҳмЈјлҘј м„ұкіөмӢңнӮӨл©° л§Өм¶ңмқҙ н•ңлӢЁкі„ л ҲлІЁм—… н•ҳкІҢ лҗҳм—ҲлӢӨ.

- лӢ№мӢң нҸ¬мҠӨмҪ”к°Җ мӨ‘мҶҢкё°м—…м—җкІҢ мӨҖ лӢЁмқј кіөмӮ¬лЎңлҠ” мөңлҢҖ кёҲм•Ўмқҙм—Ҳмңјл©° лӢ№мӮ¬лҠ” мқҙ н”„лЎңм қнҠёлҘј кіөмӮ¬ м§Җм—°мқҙлӮҳ мҳҲмӮ° мҙҲкіј м—Ҷмқҙ л§Ҳл¬ҙлҰ¬н•ҳмҳҖлӢӨ.(кҙҖл Ёлҗң нҠ№н—ҲлҘј нҸ¬мҠӨмҪ”мҷҖ кіөлҸҷ м¶ңмӣҗн•ң мғҒнғң)

- мқҙлҹ¬н•ң мӢ лў°лҘј кё°л°ҳмңјлЎң мөңк·ј 2009л…„ 2мӣ”м—җ лӢӨмӢң 5мҶҢкІ° л°°к°ҖмҠӨ мІӯм •м„Ө비 680м–өмӣҗлҢҖмқҳ лҢҖнҳ• мҲҳмЈјлҘј лӢ¬м„ұн•ҳмҳҖлӢӨ.

- көӯлӮҙ лҢҖнҳ• л°ңмЈјмІҳлҘј мғҒлҢҖлЎңн•ң track-recordлҠ” мқҙ мӮ°м—…мқҳ мӢӨм§Ҳм Ғмқё 진мһ…мһҘлІҪмқҙлқјлҠ” л©ҙм—җм„ң лӢ№мӮ¬мқҳ кІҪмҹҒл Ҙмқ„ л§җн•ҙмӨҖлӢӨ.

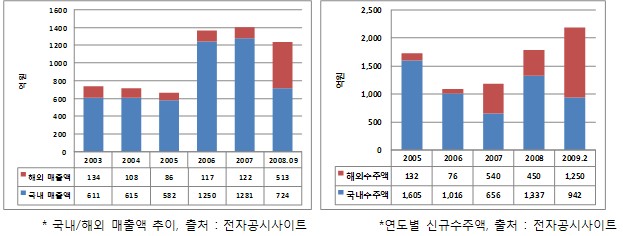

2. н•ҙмҷё мҲҳмЈјлҘј нҶөн•ң 2м°Ё м„ұмһҘлҸҷл Ҙ л§Ҳл Ё

- нҳ„мһ¬ көӯлӮҙм—җм„ңлҠ” лҢҖкё°к°ҖмҠӨ мІӯм •м„Ө비к°Җ лҢҖл¶Җ분 мҷ„лЈҢлҗҳм–ҙк°Җкі мһҲлҠ” мӢңм җмқҙм–ҙм„ң нҒ° нҸӯмқҳ л§Өм¶ңм„ұмһҘмқҙ кё°лҢҖлҗҳм§Җ м•Ҡмңјл©° лӢ№мӮ¬ мҳҲмёЎмңјлЎңлҠ” көӯлӮҙм—җм„ң 2015л…„ м •лҸ„к№Ңм§ҖлҠ” кё°мЎҙ л…ёнӣ„нҷ”лҗң нҷ”л Ҙл°ңм „мҶҢ л“ұмқҳ көҗмІҙ мҲҳмҡ”л“ұмңјлЎң мқјм •н•ң м •лҸ„мқҳ л§Өм¶ң мң м§Җм •лҸ„л§Ңмқ„ кё°лҢҖн•ҳкі мһҲлӢӨ.

- көӯлӮҙ мӢңмһҘ нҸ¬нҷ”лҘј лҢҖ비н•ҳм—¬ 2000л…„м—җ м·Ёмһ„н•ң м°ҪлҰҪмһҗмқҳ 2м„ёмқё нҳ„ лҢҖн‘ңмқҙмӮ¬лҠ” н•ҙмҷёмӢңмһҘ кіөлһөмқ„ м Ғк·№м ҒмңјлЎң мӢңлҸ„н•ҳмҳҖкі , 2007л…„л¶Җн„° ліёкІ©м ҒмңјлЎң н•ҙмҷё мҲҳмЈјлҘј м„ұкіөмӢңнӮӨл©° нҸ¬нҷ”лҗҳм–ҙк°Җкі мһҲлҠ” көӯлӮҙмӢңмһҘмқ„ лІ—м–ҙлӮҳ н•ҙмҷё мӢңмһҘ 진м¶ңмқҳ көҗл‘җліҙлҘј л§Ҳл Ён•ҳмҳҖлӢӨ.

- к·ёлҰ¬кі мөңк·ј 2009л…„ 2мӣ” лҢҖл§Ңм „л ҘмІӯмңјлЎңл¶Җн„° 1250м–ө к°Җлҹүмқҳ нҷ”л Ҙл°ңм „мҶҢ 집진기 л°Ҹ нғҲнҷ©м„Ө비лҘј мҲҳмЈјн•ҳл©° н–Ҙнӣ„ м„ұкіөм Ғмқё н•ҙмҷё 진м¶ңм—җ лҢҖн•ң кё°лҢҖк°җмқ„ лҚ”мҡұ лҶ’мҳҖлӢӨ.

(мӨ‘лһө : лЈЁм№ҙмҠӨ нҲ¬мһҗнҒҙлҹҪ м„ң비мҠӨлӮҙ мң лЈҢнҡҢмӣҗл“Өм—җкІҢл§Ң м ңкіөлҗ©лӢҲлӢӨ)

• кё°нғҖ

1. мһҗнҡҢмӮ¬

2. нҷҳн—Өм§Җ – нҷҳмңЁмғҒмҠ№мқҳ мҲҳнҳңлҠ” м—ҶмқҢ.

- лӢ№мӮ¬лҠ” мҲҳм·Ён•ҳлҠ” кіөмӮ¬лҢҖкёҲм—җ лҢҖн•ҙ нҶөнҷ”м„ л¬јл§ӨлҸ„лҘј нҶөн•ҙ м „м•Ў нҷҳн—Өм§ҖлҘј н•ҳкі мһҲлӢӨ.

- мқҙм—җ л”°лқј мһ‘л…„м—җлҠ” нҢҢмғқмғҒн’ҲнҸүк°ҖмҶҗмӢӨмқҙ л°ңмғқн•ҳмҳҖмңјлӮҳ, мқҙлҠ” нҲ¬кё°м Ғмқё кұ°лһҳк°Җ м•„лӢҲлқј мҲңмҲҳн•ң н—·м§Җмқҳ лӘ©м Ғмқҙкё° л•Ңл¬ём—җ нҳ„кёҲнқҗлҰ„мғҒм—җлҠ” м „нҳҖ л¬ём ңк°Җ м—ҶлӢӨ.(лӢ¬лҹ¬мҲҳм·Ё кёҲм•Ўкіј лӢ¬лҹ¬м„ л¬ј л§ӨлҸ„ кёҲм•Ўмқҳ 1:1 л§Өм№ҳ)

- мҰү, нҷҳмңЁмқҙ мҳӨлҘҙл©ҙ л§Өм¶ңм•Ўкіј мҳҒм—…мқҙмқөмқҖ лҠҳм–ҙлӮҳм§Җл§Ң мқҙм—җ лҢҖн•ң л°ҳлҢҖкёүл¶ҖлЎң нҢҢмғқмғҒн’ҲмҶҗмӢӨмқҙ л°ңмғқн•ҳм—¬ нҷҳмңЁм—җ мғҒкҙҖм—Ҷмқҙ мҲңмқҙмқөмқҖ кұ°мқҳ кі м •лҗҳлҠ” кө¬мЎ°мқҙлӢӨ.

- 2008л…„к№Ңм§ҖлҠ” 900~1000мӣҗлҢҖм—җ л§ӨлҸ„ кі„м•Ҫмқ„ н•ҳлӢӨк°Җ 2008л…„ 10мӣ” мқҙнӣ„м—җлҠ” 1300мӣҗ к°Җлҹүм—җ м„ л¬јл§ӨлҸ„ кі„м•Ҫмқ„ мІҙкІ°н•ҙ лҶ“м•ҳлӢӨ.

- нҷҳмңЁм—җ мҳҒн–Ҙмқ„ л°ӣм§Җ л§җкі нҡҢмӮ¬лЎң л“Өм–ҙмҳӨлҠ” мҲңмқҙмқөмқ„ кі м •н•ҳм—¬ ліём—…м—җл§Ң 충мӢӨн•ҳкі мһҗ н•ҳлҠ” лҢҖн‘ңмқҳмӮ¬мқҳ мқҳм§Җк°Җ л°ҳмҳҒлҗҳм—ҲлӢӨкі н•ңлӢӨ.

• лҰ¬мҠӨнҒ¬ мҡ”мқё

1. мҲҳмЈјмҳҲмёЎмқҳ л¶Ҳнҷ•мӢӨм„ұ

мҶЎк·јмҡ©(tosoha1@naver.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.