ьѕгВъљ ВЮйВЮёЖ▒░вдг

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

[В▒ЁЖ░ѕьћ╝] ВБ╝ВІЮВЮў ВѕўВџћВЎђ Ж│хЖИЅ, Ж░ђЖ▓Е

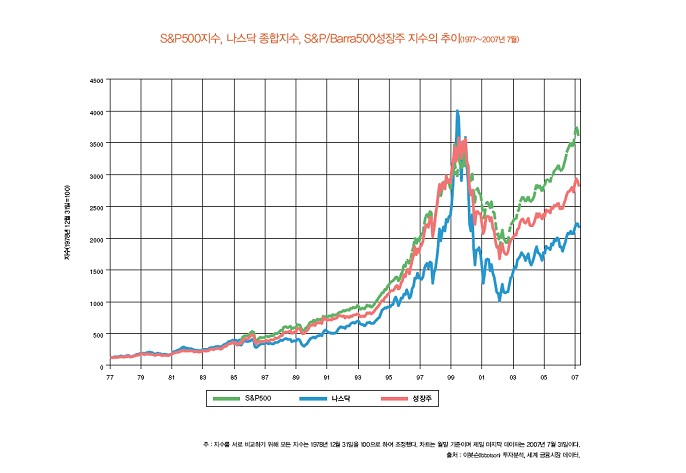

ьЋёвдй ьћ╝ВЁћВЮў ВЋёвЊцВЮИ В╝ё ьћ╝ВЁћВЮў ВађВёюЖ░ђ вўљ ьЋюЖХї ЖхГвѓ┤ВЌљ в▓ѕВЌГ ВХюЖ░ёвљљВіхвІѕвІц. <90Ж░ю В░еьіИвАю ВБ╝ВІЮВІюВъЦВЮё ВЮ┤ЖИ░вІц>вЮ╝віћ ВаювфЕВЮў ВЮ┤ В▒ЁВЮђ 20вЁё Ваё В┤ѕьїљВЮ┤ вѓўВўе вњц ВхюЖи╝ Ж░юВаЋьїљВЮ┤ вѓўВЎћВіхвІѕвІц. ВЮ┤ В▒ЁВЌљ вѓўВўцвіћ 90Ж░ю В░еьіИвіћ ВІцВаювАювіћ ВБ╝ВІЮВІюВъЦВЌљВёю ьЮћьъѕ ВѓгВџЕвљўвіћ В░еьіИвЮ╝ЖИ░в│┤вІцвіћ Ж░ЂВбЁ Ж▓йВаю ВДђьЉюВЌљ Ж░ђЖ╣ЮВіхвІѕвІц. Ж▓йЖИ░, вХђвЈЎВѓ░, ЖИѕвдг, ВЮИьћїваѕВЮ┤ВЁў, ЖИѕ, ВъгВаЋВаЋВ▒Ё вЊ▒Ж│╝ Ж┤ђваевљю ВДђьЉюЖ░ђ ВБ╝ВІЮВІюВъЦВЮў ВЏђВДЂВъёЖ│╝ВЮў ВЃЂЖ┤ђЖ┤ђЖ│ё ВєЇВЌљВёю ВєїЖ░ювљўЖ│а ВъѕВіхвІѕвІц. ВЮ┤ В▒ЁВЮђ ВБ╝ВІЮВІюВъЦВЮў ВџћвЈЎВЌљвЈё ьЮћвЊцвд╝ВЌєВЮ┤ ьѕгВъљьЋўвіћвЇ░ 90Ж░юВЮў В░еьіИЖ░ђ ьЏївЦГьЋю ВДђВ╣еВЮ┤ вља Ж▓ЃВЮ┤вЮ╝Ж│а ВХюЖ░ё ВЮўВЮўвЦ╝ в░ЮьъѕЖ│а ВъѕВіхвІѕвІц. ВХюьїљВѓг(в╣ёВдѕвІѕВіц вДх)ВЮў вЈЎВЮўвЦ╝ Вќ╗Вќ┤ 2ьџїВЌљ Ж▒ИВ│љ В▒Ё вѓ┤ВџЕВЮў ВЮ╝вХђвЦ╝ ВєїЖ░юьЋЕвІѕвІц. ьјИВДЉВъљВБ╝>

ВЮ┤ В░еьіИвіћ ВџћВдў вёљвдг ВѓгВџЕвљўвіћ ВДђВѕўвЦ╝ ВЮ┤ВџЕьЋўВЌг ВЃѕвАГЖ▓ї вДївЊа Ж▓ЃВЮ┤вІц. ьЋўВДђвДї ВЮ┤ВаёВЮў В░еьіИВЎђ вДѕВ░гЖ░ђВДђвАю В▓Ф ВЮИВЃЂвДї Ж░ђВДђЖ│а ВёБвХѕвдг ьїљвІеьЋ┤Вёювіћ ВЋѕ вљювІц. ВЮ┤ В░еьіИВЌљ ВЮўьЋўвЕ┤ ьЋГВЃЂ Ж░ђВ╣ўВБ╝ВЮў ВѕўВЮхвЦаВЮ┤ ВбІВЋўЖ│а, вћ░вЮ╝Вёю ЖИ░ВѕаВБ╝ВЌљ вїђьЋю ьѕгВъљвіћ ьћ╝ьЋ┤ВЋ╝ ьЋўвіћ Ж▓ЃВ▓ўвЪ╝ в│┤ВЮИвІц. ьЋўВДђвДї Вќ┤вќц ВбЁвфЕВЮё ВІюЖ░ёВЮў Ж▓йЖ│╝ВЌљвЈё вХѕЖхгьЋўЖ│а ьЋюЖ▓░ Ж░ЎВЮ┤ ВбЂВЮђ ВЌЁВбЁВю╝вАю вХёвЦўьЋўвіћ Ж▓ЃВЮђ вфЁв░▒ьъѕ Въўвф╗вљю ВЮ╝ВЮ┤вІц. Вќ┤віљ ВаЋвЈё ВІюЖ░ёВЮ┤ ьЮљвЦ┤вЕ┤ Вќ┤вќц ВЌЁВбЁВЌљ ВєЇьЋўвіћ ВбЁвфЕВЮ┤Ж▒┤ вїђВ▓┤вАю в╣ёВіиьЋю ВѕўВЮхвЦаВЮё вѓ┤ЖИ░ вДѕваеВЮ┤вІц. вІцвДї ВхюЖи╝ вфЄ вЁё вЈЎВЋѕ вюеЖ▒░Вџ┤ вЁ╝въђВЮ┤ вљўВЌѕвЇў Ж▓ЃВЮђ ВбЁвфЕ Ж░ёВЌљ ВЋйЖ░ёВЮў В░еВЮ┤Ж░ђ ВъѕВЌѕвІцвіћ ВѓгВІцВЮ┤вІц. ЖиИвдгЖ│а ЖиИЖ▓ЃВЮ┤ ВЮ┤ В░еьіИВЌљВёю вѓўьЃђвѓ┤Ж│аВъљ ьЋўвіћ в░ћВЮ┤вІц. ВбЁвфЕв│ёвАю ВѕўВЮхвЦаВЮў В░еВЮ┤Ж░ђ вѓўвіћ Ж▓ЃВЮђ в│┤віћ Ж┤ђВаљВЌљ вћ░вЮ╝ 2000вЁё ьў╣ВЮђ 2003вЁёвХђьё░ вѓўьЃђвѓгвІц. ЖиИвдгЖ│а ЖиИЖ▓ЃВЮё Вќ┤вќ╗Ж▓ї ьЋ┤ВёЮьЋўвіљвЃљЖ░ђ вюеЖ▒░Вџ┤ вЁ╝въђЖ▒░вдгВўђвІц.

вІцвЦИ вг╝Ж▒┤ВЮў Ж░ђЖ▓ЕвЈё вІц ЖиИваЄвЊ»ВЮ┤ ВБ╝ВІЮВЮў Ж░ђЖ▓ЕВЮђ ВўцвАюВДђ ВѕўВџћВЎђ Ж│хЖИЅВЮў ВъЉВџЕВю╝вАю Ж▓░ВаЋвљювІц. ЖиИвЪ░вЇ░ ЖИ░ВЌЁЖ│хЖ░ювѓў ВІаВБ╝(ьў╣ВЮђ В▒ёЖХї)в░юьќЅ ьў╣ВЮђ ЖИ░ВЌЁВЮў ВЮИВѕўвѓў ьЋЕв│Љ вЊ▒ВЌљвіћ вфевЉљ Вўцвъю ВІюЖ░ёЖ│╝ вЁИваЦВЮ┤ ьЋёВџћьЋўв»ђвАю ВДДВЮђ ВІюЖ░ёВЮ┤вЮ╝вЕ┤ Ж│хЖИЅВЮђ ВЃЂвїђВаЂВю╝вАю ВаюьЋюВаЂВЮ╝ Вѕўв░ќВЌљ ВЌєЖ│а, Ж▓░ЖхГ ВѕўВџћЖ░ђ Ж░ђЖ▓ЕВЮё Ж▓░ВаЋьЋўвіћ ВцЉВџћьЋю ВџћВЮИВЮ┤ вљювІц. ьЋўВДђвДї Вўцвъю ВІюЖ░ёВЮ┤ ВДђвѓўвЕ┤ Ж│хЖИЅвЈё віўВќ┤вѓўЖ▒░вѓў ВцёВќ┤вЊц Вѕў ВъѕЖИ░ВЌљ Ж▓░ЖхГ ВъЦЖИ░ВаЂВЮИ Ж░ђЖ▓ЕВЮђ ВДђЖИѕВЮў ЖИ░ВѕавАювіћ вЈёвг┤ВДђ ВўѕВИАьЋа Вѕў ВЌєвіћ в»ИвъўВЮў Ж│хЖИЅВЌљ ВЮўьЋўВЌг Ж▓░ВаЋвља Ж▓ЃВЮ┤вІц.

ЖиИЖ▒┤ ВЮ┤вЪ░ ВІЮВю╝вАювЈё ВёцвфЁьЋа Вѕў ВъѕвІц. AьџїВѓгЖ░ђ вЕІВДё ВІаВаюьњѕВЮё Ж░юв░юьЋўВўђвіћвЇ░ вїђвЪЅВЃЮВѓ░ВЮё ВюёьЋ┤Вёювіћ ВъљЖИѕВЮ┤ ьЋёВџћьЋўвІцЖ│а ьЋўВъљ. ВЮ┤ ьџїВѓгВЮў ьўёВъг Въљв│ИЖИѕВЮў Ж░ђВ╣ўвіћ 10Вќх вІгвЪгВЮ┤вІц. ЖиИвъўВёю ВЮ┤ ьџїВѓгвіћ ЖИ░ВЌЁВЮё Ж│хЖ░юьЋўЖ│а 20ьЇ╝Вё╝ьіИВЮў ВДђвХёВЮё вДцЖ░ЂьЋўВЌг 2Вќх5В▓ювДї вІгвЪгВЮў ВъљЖИѕВЮё ВА░вІгьЋўВўђвІц. ВЮ┤Ваю ВЮ┤ ьџїВѓгВЮў Ж░ђВ╣ўвіћ 12Вќх5В▓ювДї вІгвЪгЖ░ђ вљўВЌѕЖ│а ЖИ░ВЌЁЖ│хЖ░ювЦ╝ ВБ╝ВёаьЋ┤ВБ╝Ж│а ВѕўВѕўвБївЦ╝ В▒ЎЖИ░віћ ьѕгВъљВЮђьќЅВЮё ьЈгьЋеьЋўВЌг ВБ╝ВІЮВІюВъЦВЮў вДјВЮђ ьѕгВъљВъљвЊцВЮђ ьЮЦвХёьЋўЖИ░ ВІюВъЉьЋўВўђвІц. ВѓгвъївЊцВЮђ ВЮ┤ ьџїВѓгВЌљ ВБ╝вфЕьЋўВўђЖ│а, ЖиИ Ж▓░Ж│╝ ВБ╝Ж░ђвіћ ВЃЂВі╣ьЋўВўђвІц. В░йВЌЁьѕгВъљьџїВѓгвЊцВЮ┤ ВЮ┤вЪ░ вфеВіхВЮё в│┤Ж│авіћ ЖиИвЊц ВіцВіцвАюЖ░ђ в░ћвАю вўЉЖ░ЎВЮђ ВЮ╝ВЮё ьЋўЖИ░ ВІюВъЉьЋўВўђвІц. ЖИ░ВЌЁВЮё Ж│хЖ░юьЋўЖ│а ВЌёВ▓Гвѓю вЈѕВЮё ‿┤ вфеВЋўвІц. Ж▓░ЖхГ В░йВЌЁьѕгВъљьџїВѓгвЊцВЮђ AьџїВѓгвЦ╝ ЖиИвїђвАю вфев░ЕьЋўВЌг BьџїВѓг, CьџїВѓг, DьџїВѓг вЊ▒ВЮё вДївЊа Ж▓ЃВЮ┤вІц. ЖиИ ВЎђВцЉВЌљ ьѕгВъљВЮђьќЅвЊцВЮђ ЖИ░ВЌЁЖ│хЖ░ювЦ╝ ВБ╝ВёаьЋўвіћ ВѕўВѕўвБївЦ╝ вЇћ вДјВЮ┤ ВџћЖхгьЋўЖ▓ї вљўВЌѕЖ│а, ьѕгВъљВъљвЊцВЮђ ВЃѕвАГЖ▓ї ВЃЂВъЦвљю ьџїВѓгВЮў ВБ╝Ж░ђЖ░ђ ВўцвЦ┤ЖИ░вЦ╝ ВЏљьЋўВўђВю╝вЕ░ ЖИ░ВЌЁЖ│хЖ░юЖ░ђ Ж│ёВєЇ ВЮ┤вБеВќ┤ВДђЖИ░вЦ╝ ЖИ░вїђьЋўВўђвІц.

ВЮ┤ вЋї ВІюЖ░ђВ┤ЮВЋАВЮ┤ 1В▓юВќх вІгвЪгВЌљ ВЮ┤вЦ┤віћ вїђЖИ░ВЌЁ XЖ░ђ ВІаЖию ВѓгВЌЁВЌљ ВДёВХюьЋўЖ│аВъљ ьЋювІц. ЖиИвъўВёю AьџїВѓгВЌљЖ▓ї ВЮИВѕўвїђЖИѕВю╝вАю 30Вќх вІгвЪгвЦ╝ ВаюВЋѕьЋўВўђвІц. AьџїВѓгВЮў ВЮИВѕўвїђЖИѕВЮђ вїђЖИ░ВЌЁ XВЮў ВІаВБ╝вЦ╝ в░юьќЅьЋўВЌг ВХЕвІ╣ьЋўВўђвІц. ЖиИвЪгвІѕ ВБ╝ВІЮВЮў Ж│хЖИЅВЮ┤ ьЂгЖ▓ї віўВќ┤вѓгвІц! ьЋўВДђвДї ВБ╝ВІЮВІюВъЦВЌљВёю ВѕўВџћЖ░ђ Въѕвіћ ьЋю ЖИ░ВЌЁЖ░ђВЎђ ьѕгВъљВЮђьќЅВЮђ ЖиИ ВѕўВџћВЌљ вХђВЮЉьЋа Вѕў ВъѕвІц. ЖиИвЪгвѓў ЖХЂЖи╣ВаЂВю╝вАю Ж│хЖИЅВЮ┤ вёўВ╣ўвЕ┤Вёю ВѕўВџћвЦ╝ вёўВќ┤ВёюЖ▓ї вљўЖ│а Ж▓░ЖхГ ВБ╝Ж░ђвіћ ьЋўвЮйьЋа Вѕўв░ќВЌљ ВЌєвіћ ьўЋьјИВЮ┤ вљўВЌѕвІц. ВЮ┤Ж▓ЃВЮ┤ в░ћвАю Вџ░вдгЖ░ђ ВхюЖи╝ВЌљ в│┤ВЋўвЇў ЖИ░ВѕаВБ╝ Ж▒░ьњѕВЮў ВІцВаюВЮ┤вІц. Ж│хЖИЅВЮ┤ ВѕўВџћвЦ╝ В┤ѕЖ│╝ьЋўВўђЖ│а Ж▓░ЖхГ ВБ╝Ж░ђвіћ ьЈГвЮйьЋю Ж▓ЃВЮ┤вІц. ЖиИвЪ░ Ж│╝ВаЋВЮ┤ ВЮ┤ В░еьіИВЌљ вѓўьЃђвѓў ВъѕвІц.(ВёцвфЁВЮў вфЕВаЂВЮё ВюёьЋўВЌг вІцВєїЖ░ё Жи╣вІеВаЂВЮИ ВѓгвАђвЦ╝ ВѓгВџЕьЋўВўђвІц.)

ьў╣ВЮђ ВаЋв░ўвїђВЮў ВќЉВЃЂвЈё в▓їВќ┤ВДёвІц. ьўёЖИѕВю╝вАю ВъљВѓгВБ╝вЦ╝ вДцВъЁьЋўВЌг ВєїЖ░ЂьЋўЖ▒░вѓў ьў╣ВЮђ ВѓгВаЂВЮИ ВЮИВѕўьЋЕв│Љ Ж▒░въўвЦ╝ ьЋювІцвЕ┤ ВБ╝ВІЮВЮў Ж│хЖИЅВЮђ ВцёВќ┤вЊавІц. ВЮ┤вЋїВЌљвЈё ьѕгВъљВЮђьќЅВЮђ вХђВ▒ё ВъгВА░ВаЋВЮё ВЮ┤ВюавАю ВѕўВѕўвБївЦ╝ в░ЏвіћвІц. ЖиИвЪгв»ђвАю CEOвѓў ьѕгВъљВЮђьќЅ вфевЉљ Вќ┤віљ ьЋю ВфйВЮў ьѕгВъљ ВѕўвІеВЮ┤ ьЋГВЃЂ ВбІвІцЖ│авіћ ВЃЮЖ░ЂьЋўВДђ ВЋівіћвІц. ВЋёВџИвЪг Ж░ЂЖ░ЂВЮў ВЌЁВбЁвДѕвІц Вќ┤віљ ВаЋвЈёВЮў ВБ╝ВІЮЖ│хЖИЅВЮ┤ ВЮ┤вБеВќ┤ВаИВЋ╝ ьЋўвіћВДђвЦ╝ ВаЋьЋўвіћ ЖиюВ╣ЎВЮђ ВЌєвІц. ВБ╝ВІЮВЮё в░юьќЅьЋўвіћ Ж▓ЃВЮ┤ ВЃЂВЌЁВаЂВю╝вАю ВХЕвХёьъѕ ьЃђвІ╣ьЋўвЕ░ ВѕўВџћЖ░ђ ВА┤ВъгьЋа вЋїВЌљ ВБ╝ВІЮВЮў Ж│хЖИЅВЮ┤ ВЮ┤вБеВќ┤ВДёвІц. ЖиИвЪгв»ђвАю ВБ╝ВІЮВЮў ьѕгВъљВѕўВЮхвЦаВЮђ ЖИ░Ж░ёв│ёвАю ьЂ░ В░еВЮ┤ ВЌєВЮ┤ в╣ёВіиьЋўЖ▓ї вѓўьЃђвѓювІц. ВЮ┤ ВЌЁВбЁВЮ┤Ж▒┤ Вађ ВЌЁВбЁВЮ┤Ж▒┤ ВЃЂЖ┤ђВЌєВЮ┤ ьѕгВъљВъљвЊцВЮў в│ђьЎћьЋўвіћ ВѕўВџћЖ░ђ Въѕвіћ Ж││ВЌљ ВБ╝ВІЮВЮ┤ Ж│хЖИЅвљўЖИ░ вЋївгИВЮ┤вІц. вг╝вАа Жх│ВЮ┤ ьєхЖ│ёВаЂВю╝вАю вћ░ВаИВёю Ж│╝Ж▒░ Вќ┤вќц ВЌЁВбЁВЮў ьЈЅЖиа ьѕгВъљВѕўВЮхвЦаВЮ┤ вІцвЦИ ВЌЁВбЁВЌљ в╣ёьЋўВЌг вєњВЋўВЮё ВѕўвЈё ВъѕвІц. ьЋўВДђвДї ЖиИваЄвІцЖ│а ьЋўВЌг ЖиИвЪ░ ВХћВёИЖ░ђ ВЋъВю╝вАювЈё ВДђВєЇвљювІцвіћ в│┤ВъЦВЮђ ВЌєвІц.

ВЮ┤ В░еьіИВЮў вѓ┤ВџЕВЮ┤ вг┤ВЌЄВЮ┤Ж▒┤ ьі╣ВаЋьЋю ВЌЁВбЁВЮў ьѕгВъљВѕўВЮхвЦаВЮ┤ вІцвЦИ ВЌЁВбЁВЌљ в╣ёьЋўВЌг ьЋГВЃЂ вєњВЮё Вѕўвіћ ВЌєвІц. Въљв│ИВБ╝ВЮўЖ░ђ ЖиИваЄЖ▓ї вДївЊцВЌѕвІц. ЖиИвЪгв»ђвАю вДїВЮ╝ вІ╣ВІаВЮ┤ Ж░ђВ╣ўВБ╝, Вё▒ВъЦВБ╝, вїђьўЋВБ╝, ВєїьўЋВБ╝, ВІаьЮЦВІюВъЦ вЊ▒ВЮ┤ Въљв│ИВБ╝ВЮў ЖиИ ВъљВ▓┤вѓў ВІюВъЦВЌљВёюВЮў ВѕўВџћ-Ж│хЖИЅ ВъЉВџЕв│┤вІц ьЏеВћг вДЅЖ░ЋьЋўвІцЖ│а ВЃЮЖ░ЂьЋўЖ│а ВъѕвІцвЕ┤ вІ╣ВІаВЮђ ВаЋвДљ Въўвф╗ ВЃЮЖ░ЂьЋўЖ│а Въѕвіћ Ж▓ЃВЮ┤вІц. ьЋюВ░И вЇћ в░░ВЏїВЋ╝ ьЋювІц. ЖХЂЖи╣ВаЂВю╝вАювіћ Въљв│ИВБ╝ВЮўЖ░ђ Ві╣вдгьЋўЖ▓ї вљўВќ┤ ВъѕвІц. Въљв│ИВБ╝ВЮўвЦ╝ ВаюВЎИьЋю вІцвЦИ вфевЊа Ж▓ЃВЮђ ьїев░░ьЋа Вѕўв░ќВЌљ ВЌєвІц. вДїВЮ╝ ВЮ┤ вг╝ВДѕВЮў ВёИЖ│ёВЌљВёю Въљв│ИВБ╝ВЮўв│┤вІц вЇћ Ж░ЋваЦьЋю Ж▓ЃВЮ┤ ВъѕвІцЖ│а ВЃЮЖ░ЂьЋўвіћ ВѓгвъїВЮ┤вЮ╝вЕ┤ ЖиИвіћ ВІюВъЦВЌљВёю ьЂ░ ВєљьЋ┤вЦ╝ в│╝ Ж▓ЃВЮ┤вІц. вћ░вЮ╝Вёю Въљв│ИВБ╝ВЮўвЦ╝ ВЃЂвїђвАю ВІИВџ░ЖИ░в│┤вІцвіћ ВІюВъЦВЮў ЖИ░ВцђВЮ┤ вљўвіћ ВДђВѕў(ьў╣ВЮђ ВёИЖ│ёВІюВъЦВЮў ВѕўВЮхвЦа ьЈЅЖиа)в│┤вІц ВА░ЖИѕ вѓўВЮђ ВѕўВЮхвЦаВЮё Ж▒░вЉљвацЖ│а вЁИваЦьЋ┤ВЋ╝ ьЋа Ж▓ЃВЮ┤вІц. ЖиИ Ж│╝ВаЋВЌљВёю ВІюВъЦВЮў ВБ╝вЈёВёИваЦВЮ┤ в│ђьЎћьЋа вЋївДѕвІц Ж▒░ЖИ░ВЌљ вДъВХћВќ┤ ВаЂЖи╣ВаЂВю╝вАю ьЈгьіИьЈ┤вдгВўцвЦ╝ ВА░ВаЋьЋўвіћ ВЮ╝ВЮ┤ в░ћвАю вІ╣ВІаВЮў ьѕгВъљ ьЎювЈЎВЮ┤вІц.

В▒Ё вѓ┤ВџЕ ВъљВёИьъѕ в│┤ЖИ░

В▒Ё вѓ┤ВџЕ ВъљВёИьъѕ в│┤ЖИ░

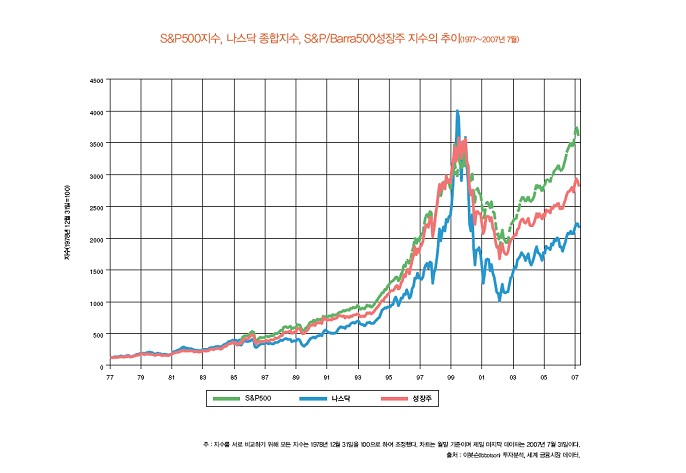

ВЮ┤ В░еьіИвіћ ВџћВдў вёљвдг ВѓгВџЕвљўвіћ ВДђВѕўвЦ╝ ВЮ┤ВџЕьЋўВЌг ВЃѕвАГЖ▓ї вДївЊа Ж▓ЃВЮ┤вІц. ьЋўВДђвДї ВЮ┤ВаёВЮў В░еьіИВЎђ вДѕВ░гЖ░ђВДђвАю В▓Ф ВЮИВЃЂвДї Ж░ђВДђЖ│а ВёБвХѕвдг ьїљвІеьЋ┤Вёювіћ ВЋѕ вљювІц. ВЮ┤ В░еьіИВЌљ ВЮўьЋўвЕ┤ ьЋГВЃЂ Ж░ђВ╣ўВБ╝ВЮў ВѕўВЮхвЦаВЮ┤ ВбІВЋўЖ│а, вћ░вЮ╝Вёю ЖИ░ВѕаВБ╝ВЌљ вїђьЋю ьѕгВъљвіћ ьћ╝ьЋ┤ВЋ╝ ьЋўвіћ Ж▓ЃВ▓ўвЪ╝ в│┤ВЮИвІц. ьЋўВДђвДї Вќ┤вќц ВбЁвфЕВЮё ВІюЖ░ёВЮў Ж▓йЖ│╝ВЌљвЈё вХѕЖхгьЋўЖ│а ьЋюЖ▓░ Ж░ЎВЮ┤ ВбЂВЮђ ВЌЁВбЁВю╝вАю вХёвЦўьЋўвіћ Ж▓ЃВЮђ вфЁв░▒ьъѕ Въўвф╗вљю ВЮ╝ВЮ┤вІц. Вќ┤віљ ВаЋвЈё ВІюЖ░ёВЮ┤ ьЮљвЦ┤вЕ┤ Вќ┤вќц ВЌЁВбЁВЌљ ВєЇьЋўвіћ ВбЁвфЕВЮ┤Ж▒┤ вїђВ▓┤вАю в╣ёВіиьЋю ВѕўВЮхвЦаВЮё вѓ┤ЖИ░ вДѕваеВЮ┤вІц. вІцвДї ВхюЖи╝ вфЄ вЁё вЈЎВЋѕ вюеЖ▒░Вџ┤ вЁ╝въђВЮ┤ вљўВЌѕвЇў Ж▓ЃВЮђ ВбЁвфЕ Ж░ёВЌљ ВЋйЖ░ёВЮў В░еВЮ┤Ж░ђ ВъѕВЌѕвІцвіћ ВѓгВІцВЮ┤вІц. ЖиИвдгЖ│а ЖиИЖ▓ЃВЮ┤ ВЮ┤ В░еьіИВЌљВёю вѓўьЃђвѓ┤Ж│аВъљ ьЋўвіћ в░ћВЮ┤вІц. ВбЁвфЕв│ёвАю ВѕўВЮхвЦаВЮў В░еВЮ┤Ж░ђ вѓўвіћ Ж▓ЃВЮђ в│┤віћ Ж┤ђВаљВЌљ вћ░вЮ╝ 2000вЁё ьў╣ВЮђ 2003вЁёвХђьё░ вѓўьЃђвѓгвІц. ЖиИвдгЖ│а ЖиИЖ▓ЃВЮё Вќ┤вќ╗Ж▓ї ьЋ┤ВёЮьЋўвіљвЃљЖ░ђ вюеЖ▒░Вџ┤ вЁ╝въђЖ▒░вдгВўђвІц.

вІцвЦИ вг╝Ж▒┤ВЮў Ж░ђЖ▓ЕвЈё вІц ЖиИваЄвЊ»ВЮ┤ ВБ╝ВІЮВЮў Ж░ђЖ▓ЕВЮђ ВўцвАюВДђ ВѕўВџћВЎђ Ж│хЖИЅВЮў ВъЉВџЕВю╝вАю Ж▓░ВаЋвљювІц. ЖиИвЪ░вЇ░ ЖИ░ВЌЁЖ│хЖ░ювѓў ВІаВБ╝(ьў╣ВЮђ В▒ёЖХї)в░юьќЅ ьў╣ВЮђ ЖИ░ВЌЁВЮў ВЮИВѕўвѓў ьЋЕв│Љ вЊ▒ВЌљвіћ вфевЉљ Вўцвъю ВІюЖ░ёЖ│╝ вЁИваЦВЮ┤ ьЋёВџћьЋўв»ђвАю ВДДВЮђ ВІюЖ░ёВЮ┤вЮ╝вЕ┤ Ж│хЖИЅВЮђ ВЃЂвїђВаЂВю╝вАю ВаюьЋюВаЂВЮ╝ Вѕўв░ќВЌљ ВЌєЖ│а, Ж▓░ЖхГ ВѕўВџћЖ░ђ Ж░ђЖ▓ЕВЮё Ж▓░ВаЋьЋўвіћ ВцЉВџћьЋю ВџћВЮИВЮ┤ вљювІц. ьЋўВДђвДї Вўцвъю ВІюЖ░ёВЮ┤ ВДђвѓўвЕ┤ Ж│хЖИЅвЈё віўВќ┤вѓўЖ▒░вѓў ВцёВќ┤вЊц Вѕў ВъѕЖИ░ВЌљ Ж▓░ЖхГ ВъЦЖИ░ВаЂВЮИ Ж░ђЖ▓ЕВЮђ ВДђЖИѕВЮў ЖИ░ВѕавАювіћ вЈёвг┤ВДђ ВўѕВИАьЋа Вѕў ВЌєвіћ в»ИвъўВЮў Ж│хЖИЅВЌљ ВЮўьЋўВЌг Ж▓░ВаЋвља Ж▓ЃВЮ┤вІц.

ЖиИЖ▒┤ ВЮ┤вЪ░ ВІЮВю╝вАювЈё ВёцвфЁьЋа Вѕў ВъѕвІц. AьџїВѓгЖ░ђ вЕІВДё ВІаВаюьњѕВЮё Ж░юв░юьЋўВўђвіћвЇ░ вїђвЪЅВЃЮВѓ░ВЮё ВюёьЋ┤Вёювіћ ВъљЖИѕВЮ┤ ьЋёВџћьЋўвІцЖ│а ьЋўВъљ. ВЮ┤ ьџїВѓгВЮў ьўёВъг Въљв│ИЖИѕВЮў Ж░ђВ╣ўвіћ 10Вќх вІгвЪгВЮ┤вІц. ЖиИвъўВёю ВЮ┤ ьџїВѓгвіћ ЖИ░ВЌЁВЮё Ж│хЖ░юьЋўЖ│а 20ьЇ╝Вё╝ьіИВЮў ВДђвХёВЮё вДцЖ░ЂьЋўВЌг 2Вќх5В▓ювДї вІгвЪгВЮў ВъљЖИѕВЮё ВА░вІгьЋўВўђвІц. ВЮ┤Ваю ВЮ┤ ьџїВѓгВЮў Ж░ђВ╣ўвіћ 12Вќх5В▓ювДї вІгвЪгЖ░ђ вљўВЌѕЖ│а ЖИ░ВЌЁЖ│хЖ░ювЦ╝ ВБ╝ВёаьЋ┤ВБ╝Ж│а ВѕўВѕўвБївЦ╝ В▒ЎЖИ░віћ ьѕгВъљВЮђьќЅВЮё ьЈгьЋеьЋўВЌг ВБ╝ВІЮВІюВъЦВЮў вДјВЮђ ьѕгВъљВъљвЊцВЮђ ьЮЦвХёьЋўЖИ░ ВІюВъЉьЋўВўђвІц. ВѓгвъївЊцВЮђ ВЮ┤ ьџїВѓгВЌљ ВБ╝вфЕьЋўВўђЖ│а, ЖиИ Ж▓░Ж│╝ ВБ╝Ж░ђвіћ ВЃЂВі╣ьЋўВўђвІц. В░йВЌЁьѕгВъљьџїВѓгвЊцВЮ┤ ВЮ┤вЪ░ вфеВіхВЮё в│┤Ж│авіћ ЖиИвЊц ВіцВіцвАюЖ░ђ в░ћвАю вўЉЖ░ЎВЮђ ВЮ╝ВЮё ьЋўЖИ░ ВІюВъЉьЋўВўђвІц. ЖИ░ВЌЁВЮё Ж│хЖ░юьЋўЖ│а ВЌёВ▓Гвѓю вЈѕВЮё ‿┤ вфеВЋўвІц. Ж▓░ЖхГ В░йВЌЁьѕгВъљьџїВѓгвЊцВЮђ AьџїВѓгвЦ╝ ЖиИвїђвАю вфев░ЕьЋўВЌг BьџїВѓг, CьџїВѓг, DьџїВѓг вЊ▒ВЮё вДївЊа Ж▓ЃВЮ┤вІц. ЖиИ ВЎђВцЉВЌљ ьѕгВъљВЮђьќЅвЊцВЮђ ЖИ░ВЌЁЖ│хЖ░ювЦ╝ ВБ╝ВёаьЋўвіћ ВѕўВѕўвБївЦ╝ вЇћ вДјВЮ┤ ВџћЖхгьЋўЖ▓ї вљўВЌѕЖ│а, ьѕгВъљВъљвЊцВЮђ ВЃѕвАГЖ▓ї ВЃЂВъЦвљю ьџїВѓгВЮў ВБ╝Ж░ђЖ░ђ ВўцвЦ┤ЖИ░вЦ╝ ВЏљьЋўВўђВю╝вЕ░ ЖИ░ВЌЁЖ│хЖ░юЖ░ђ Ж│ёВєЇ ВЮ┤вБеВќ┤ВДђЖИ░вЦ╝ ЖИ░вїђьЋўВўђвІц.

ВЮ┤ вЋї ВІюЖ░ђВ┤ЮВЋАВЮ┤ 1В▓юВќх вІгвЪгВЌљ ВЮ┤вЦ┤віћ вїђЖИ░ВЌЁ XЖ░ђ ВІаЖию ВѓгВЌЁВЌљ ВДёВХюьЋўЖ│аВъљ ьЋювІц. ЖиИвъўВёю AьџїВѓгВЌљЖ▓ї ВЮИВѕўвїђЖИѕВю╝вАю 30Вќх вІгвЪгвЦ╝ ВаюВЋѕьЋўВўђвІц. AьџїВѓгВЮў ВЮИВѕўвїђЖИѕВЮђ вїђЖИ░ВЌЁ XВЮў ВІаВБ╝вЦ╝ в░юьќЅьЋўВЌг ВХЕвІ╣ьЋўВўђвІц. ЖиИвЪгвІѕ ВБ╝ВІЮВЮў Ж│хЖИЅВЮ┤ ьЂгЖ▓ї віўВќ┤вѓгвІц! ьЋўВДђвДї ВБ╝ВІЮВІюВъЦВЌљВёю ВѕўВџћЖ░ђ Въѕвіћ ьЋю ЖИ░ВЌЁЖ░ђВЎђ ьѕгВъљВЮђьќЅВЮђ ЖиИ ВѕўВџћВЌљ вХђВЮЉьЋа Вѕў ВъѕвІц. ЖиИвЪгвѓў ЖХЂЖи╣ВаЂВю╝вАю Ж│хЖИЅВЮ┤ вёўВ╣ўвЕ┤Вёю ВѕўВџћвЦ╝ вёўВќ┤ВёюЖ▓ї вљўЖ│а Ж▓░ЖхГ ВБ╝Ж░ђвіћ ьЋўвЮйьЋа Вѕўв░ќВЌљ ВЌєвіћ ьўЋьјИВЮ┤ вљўВЌѕвІц. ВЮ┤Ж▓ЃВЮ┤ в░ћвАю Вџ░вдгЖ░ђ ВхюЖи╝ВЌљ в│┤ВЋўвЇў ЖИ░ВѕаВБ╝ Ж▒░ьњѕВЮў ВІцВаюВЮ┤вІц. Ж│хЖИЅВЮ┤ ВѕўВџћвЦ╝ В┤ѕЖ│╝ьЋўВўђЖ│а Ж▓░ЖхГ ВБ╝Ж░ђвіћ ьЈГвЮйьЋю Ж▓ЃВЮ┤вІц. ЖиИвЪ░ Ж│╝ВаЋВЮ┤ ВЮ┤ В░еьіИВЌљ вѓўьЃђвѓў ВъѕвІц.(ВёцвфЁВЮў вфЕВаЂВЮё ВюёьЋўВЌг вІцВєїЖ░ё Жи╣вІеВаЂВЮИ ВѓгвАђвЦ╝ ВѓгВџЕьЋўВўђвІц.)

ьў╣ВЮђ ВаЋв░ўвїђВЮў ВќЉВЃЂвЈё в▓їВќ┤ВДёвІц. ьўёЖИѕВю╝вАю ВъљВѓгВБ╝вЦ╝ вДцВъЁьЋўВЌг ВєїЖ░ЂьЋўЖ▒░вѓў ьў╣ВЮђ ВѓгВаЂВЮИ ВЮИВѕўьЋЕв│Љ Ж▒░въўвЦ╝ ьЋювІцвЕ┤ ВБ╝ВІЮВЮў Ж│хЖИЅВЮђ ВцёВќ┤вЊавІц. ВЮ┤вЋїВЌљвЈё ьѕгВъљВЮђьќЅВЮђ вХђВ▒ё ВъгВА░ВаЋВЮё ВЮ┤ВюавАю ВѕўВѕўвБївЦ╝ в░ЏвіћвІц. ЖиИвЪгв»ђвАю CEOвѓў ьѕгВъљВЮђьќЅ вфевЉљ Вќ┤віљ ьЋю ВфйВЮў ьѕгВъљ ВѕўвІеВЮ┤ ьЋГВЃЂ ВбІвІцЖ│авіћ ВЃЮЖ░ЂьЋўВДђ ВЋівіћвІц. ВЋёВџИвЪг Ж░ЂЖ░ЂВЮў ВЌЁВбЁвДѕвІц Вќ┤віљ ВаЋвЈёВЮў ВБ╝ВІЮЖ│хЖИЅВЮ┤ ВЮ┤вБеВќ┤ВаИВЋ╝ ьЋўвіћВДђвЦ╝ ВаЋьЋўвіћ ЖиюВ╣ЎВЮђ ВЌєвІц. ВБ╝ВІЮВЮё в░юьќЅьЋўвіћ Ж▓ЃВЮ┤ ВЃЂВЌЁВаЂВю╝вАю ВХЕвХёьъѕ ьЃђвІ╣ьЋўвЕ░ ВѕўВџћЖ░ђ ВА┤ВъгьЋа вЋїВЌљ ВБ╝ВІЮВЮў Ж│хЖИЅВЮ┤ ВЮ┤вБеВќ┤ВДёвІц. ЖиИвЪгв»ђвАю ВБ╝ВІЮВЮў ьѕгВъљВѕўВЮхвЦаВЮђ ЖИ░Ж░ёв│ёвАю ьЂ░ В░еВЮ┤ ВЌєВЮ┤ в╣ёВіиьЋўЖ▓ї вѓўьЃђвѓювІц. ВЮ┤ ВЌЁВбЁВЮ┤Ж▒┤ Вађ ВЌЁВбЁВЮ┤Ж▒┤ ВЃЂЖ┤ђВЌєВЮ┤ ьѕгВъљВъљвЊцВЮў в│ђьЎћьЋўвіћ ВѕўВџћЖ░ђ Въѕвіћ Ж││ВЌљ ВБ╝ВІЮВЮ┤ Ж│хЖИЅвљўЖИ░ вЋївгИВЮ┤вІц. вг╝вАа Жх│ВЮ┤ ьєхЖ│ёВаЂВю╝вАю вћ░ВаИВёю Ж│╝Ж▒░ Вќ┤вќц ВЌЁВбЁВЮў ьЈЅЖиа ьѕгВъљВѕўВЮхвЦаВЮ┤ вІцвЦИ ВЌЁВбЁВЌљ в╣ёьЋўВЌг вєњВЋўВЮё ВѕўвЈё ВъѕвІц. ьЋўВДђвДї ЖиИваЄвІцЖ│а ьЋўВЌг ЖиИвЪ░ ВХћВёИЖ░ђ ВЋъВю╝вАювЈё ВДђВєЇвљювІцвіћ в│┤ВъЦВЮђ ВЌєвІц.

ВЮ┤ В░еьіИВЮў вѓ┤ВџЕВЮ┤ вг┤ВЌЄВЮ┤Ж▒┤ ьі╣ВаЋьЋю ВЌЁВбЁВЮў ьѕгВъљВѕўВЮхвЦаВЮ┤ вІцвЦИ ВЌЁВбЁВЌљ в╣ёьЋўВЌг ьЋГВЃЂ вєњВЮё Вѕўвіћ ВЌєвІц. Въљв│ИВБ╝ВЮўЖ░ђ ЖиИваЄЖ▓ї вДївЊцВЌѕвІц. ЖиИвЪгв»ђвАю вДїВЮ╝ вІ╣ВІаВЮ┤ Ж░ђВ╣ўВБ╝, Вё▒ВъЦВБ╝, вїђьўЋВБ╝, ВєїьўЋВБ╝, ВІаьЮЦВІюВъЦ вЊ▒ВЮ┤ Въљв│ИВБ╝ВЮў ЖиИ ВъљВ▓┤вѓў ВІюВъЦВЌљВёюВЮў ВѕўВџћ-Ж│хЖИЅ ВъЉВџЕв│┤вІц ьЏеВћг вДЅЖ░ЋьЋўвІцЖ│а ВЃЮЖ░ЂьЋўЖ│а ВъѕвІцвЕ┤ вІ╣ВІаВЮђ ВаЋвДљ Въўвф╗ ВЃЮЖ░ЂьЋўЖ│а Въѕвіћ Ж▓ЃВЮ┤вІц. ьЋюВ░И вЇћ в░░ВЏїВЋ╝ ьЋювІц. ЖХЂЖи╣ВаЂВю╝вАювіћ Въљв│ИВБ╝ВЮўЖ░ђ Ві╣вдгьЋўЖ▓ї вљўВќ┤ ВъѕвІц. Въљв│ИВБ╝ВЮўвЦ╝ ВаюВЎИьЋю вІцвЦИ вфевЊа Ж▓ЃВЮђ ьїев░░ьЋа Вѕўв░ќВЌљ ВЌєвІц. вДїВЮ╝ ВЮ┤ вг╝ВДѕВЮў ВёИЖ│ёВЌљВёю Въљв│ИВБ╝ВЮўв│┤вІц вЇћ Ж░ЋваЦьЋю Ж▓ЃВЮ┤ ВъѕвІцЖ│а ВЃЮЖ░ЂьЋўвіћ ВѓгвъїВЮ┤вЮ╝вЕ┤ ЖиИвіћ ВІюВъЦВЌљВёю ьЂ░ ВєљьЋ┤вЦ╝ в│╝ Ж▓ЃВЮ┤вІц. вћ░вЮ╝Вёю Въљв│ИВБ╝ВЮўвЦ╝ ВЃЂвїђвАю ВІИВџ░ЖИ░в│┤вІцвіћ ВІюВъЦВЮў ЖИ░ВцђВЮ┤ вљўвіћ ВДђВѕў(ьў╣ВЮђ ВёИЖ│ёВІюВъЦВЮў ВѕўВЮхвЦа ьЈЅЖиа)в│┤вІц ВА░ЖИѕ вѓўВЮђ ВѕўВЮхвЦаВЮё Ж▒░вЉљвацЖ│а вЁИваЦьЋ┤ВЋ╝ ьЋа Ж▓ЃВЮ┤вІц. ЖиИ Ж│╝ВаЋВЌљВёю ВІюВъЦВЮў ВБ╝вЈёВёИваЦВЮ┤ в│ђьЎћьЋа вЋївДѕвІц Ж▒░ЖИ░ВЌљ вДъВХћВќ┤ ВаЂЖи╣ВаЂВю╝вАю ьЈгьіИьЈ┤вдгВўцвЦ╝ ВА░ВаЋьЋўвіћ ВЮ╝ВЮ┤ в░ћвАю вІ╣ВІаВЮў ьѕгВъљ ьЎювЈЎВЮ┤вІц.

В▒Ё вѓ┤ВџЕ ВъљВёИьъѕ в│┤ЖИ░

В▒Ё вѓ┤ВџЕ ВъљВёИьъѕ в│┤ЖИ░вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.