м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[м ңл„ӨмӢңмҠӨ] мӢңмһҘмқҳ мһҗкёҲ мқҙлҸҷкІҪлЎңмқ„ ліҙмһҗ

|

в–¶м ңл„ӨмӢңмҠӨ мҳЁлқјмқё нҲ¬мһҗнҒҙлҹҪмқҖ к°ңмқёнҲ¬мһҗмһҗк°Җ м•Ңм•„м•ј н• м „л°ҳм Ғмқё м§ҖмӢқкіј к·ёлҰ¬кі мӢӨм ң мҲҳмқөмңјлЎң м—°кІ°лҗҳлҠ” л°©лІ•мқ„ к°•мқҳн•ҳлҠ” кіімңјлЎң м—¬кё°м—җлҠ” кіјн•ҷм Ғмқё м ҖнҸүк°Җ 기업진лӢЁ лҚ°мқҙн„°лІ мқҙмҠӨмқё GICTлҘј нҷңмҡ©н•ң м •ліҙ 추м¶ңмқ„ н•©лӢҲлӢӨ. л¬ҙмһ‘мң„лЎң к°ңмқёнҲ¬мһҗмһҗк°Җ кё°м—…мқ„ м°ҫлҠ” лӢӨлҠ” кІғмқҖ мғҒлӢ№нһҲ м–ҙл Өмҡҙ кІғмңјлЎң GICTлҘј мқҙмҡ©н•ҳм—¬ кі„лҹүм Ғмқё м ҖнҸүк°Җ кё°м—…мқ„ 분м„қн•ң лӢӨмқҢ мқҙлҘј кё°мҙҲлЎң н•ҳм—¬ м§Ҳм Ғмқё 분м„қ мқҙнӣ„м—җ 추мІңмқ„ н•©лӢҲлӢӨ. |

м•Ҳл…•н•ҳм„ёмҡ”. м ңл„ӨмӢңмҠӨмһ…лӢҲлӢӨ.

лҠҳ 축ліө л°ӣлҠ” мӮ¶мқ„ мӮҙм•„к°ҖмӢңкёё кё°лҸ„л“ңлҰҪлӢҲлӢӨ.

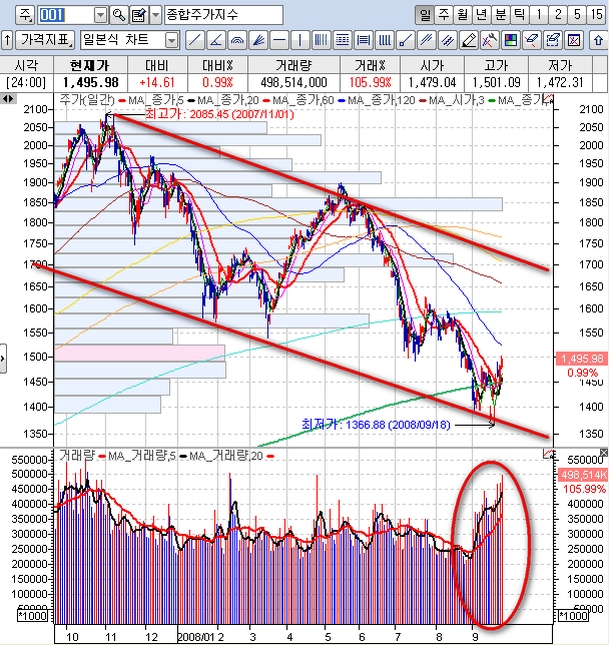

мқҙм ң мӢңмһҘмқҙ 1,500нҸ¬мқёнҠёлқјлҠ” мӢ¬лҰ¬м Ғмқё м§ҖмҲҳлҘј кё°мӨҖм„ мңјлЎң мӣҖм§Ғмқҙкі мһҲмҠөлӢҲлӢӨ.

лҜёкөӯмқҳ мөңк·ј н•ҳлқҪм—җлҸ„ л¶Ҳкө¬ н•ңкөӯмӢңмһҘмқҖ кІ¬мЎ°н•ң нқҗлҰ„мқ„ ліҙм—¬ мЈјм—ҲмҠөлӢҲлӢӨ. мҶҢмң„ л””м»Өн”Ңл§Ғмқҙ лҗҳкі мһҲлӢӨлҠ” кІғмқёлҚ° м•„м§ҒмқҖ мўҖ лҚ” л‘җкі лҙҗм•ј кІ м§Җл§Ң мқҙлҹ¬н•ң нҳ„мғҒмқҙ 비лӢЁ н•ңкөӯл§Ңмқҳ лӘЁмҠөмқҙ м•„лӢҲкі м•„мӢңм•„ м„ м§„көӯмқҳ лӘЁмҠөмқё л§ҢнҒј кі л¬ҙм Ғмқҙлқјкі ліј мҲҳ мһҲкІ мҠөлӢҲлӢӨ.

мөңк·ј м„ёкі„кІҪм ңк¶Ңл Ҙмқҳ мӨ‘мӢ¬мқҙ 'м„ңкө¬м—җм„ң м•„мӢңм•„лЎң'мӣҖм§ҒмқёлӢӨлҠ” 분м„қмқҙ мһҗмЈј лҲҲм—җ л“Өм–ҙмҳөлӢҲлӢӨ. к·ё л§ҢнҒј м„ёкі„мқҳ м—ӯмӮ¬м—җм„ң мһҠнҳҖм ё к°ҖлҚҳ м•„мӢңм•„мқҳ мң„мғҒмқҙ лҶ’м•„м§Җкі мһҲмқҢмқ„ л°ҳмҰқн•ңлӢӨкі лҙ…лӢҲлӢӨ.

мӨ‘мҡ”н•ң кІғмқҖ көӯм ңм Ғмқё мқҖн–үл“Өмқҙ м•„мӢңм•„ мӢңмһҘмқҖ мӨ‘м•ҷмқҖн–үмқҳ н’Қл¶Җн•ң мң лҸҷм„ұмқҙ л’·л°ӣм№Ё лҗҳкі мһҲм–ҙ мӢңмһҘмқҳ м•Ҳм •м„ұмқҙ ліҙлӢӨ лҶ’м•„м§Җкі мһҲлӢӨкі н•©лӢҲлӢӨ. лҳҗн•ң кёҲмңөнҡҢмӮ¬л“Өмқҳ мһ¬л¬ҙкө¬мЎ°к°Җ м•Ҳм •м ҒмқҙлқјлҠ” мқҙм•јкё°лҸ„ н•Ёк»ҳ н•ҳкі мһҲмҠөлӢҲлӢӨ.

мқҙлҠ” 1990л…„лҢҖ л§җ кёҲмңөмң„кё° л•ҢмҷҖлҠ” м•„мӢңм•„мқҳ лӘЁмҠөмқҙ л„Ҳл¬ҙлӮҳлҸ„ лӢӨлҘҙлӢӨлҠ” кІғмһ…лӢҲлӢӨ. л°”лЎң мҷёнҷҳліҙмң м•Ўмқҙ лҢҖнҸӯ мҰқк°Җн•ҳм—¬ мһҲлҠ” л§ҢнҒј мң„кё°м—җ 충분н•ң лӮҙм„ұмқ„ к°Җ진лӢӨлҠ” л§җмһ…лӢҲлӢӨ.

мһҗ мқҙм ң мӢңмһҘм—җм„ң м Ғк·№м Ғмқё нҲ¬мһҗмһҗкұҙ мҶҢк·№м Ғмқё нҲ¬мһҗмһҗкұҙ л°”лӢҘ мғҒмҠ№ нғҲн”ј кө¬к°„мқё л§ҢнҒј нһҳмқ„ лӮҙмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

н—қк°ҖлҰ¬ м¶ңмӢ мңјлЎң м„ёкі„м Ғмқё нҲ¬мһҗмқҳ кө¬лЈЁмӨ‘ н•ңлӘ…мқё м•ҷл“ңл Ҳ мҪ”мҠӨнҶЁлқјлӢҲлҠ” мқҙлҜё 60л…„м „м—җ "мҪ”мҠӨнҶЁлқјлӢҲмқҳ лӢ¬кұҖлӘЁлҚё"мқҙлқјлҠ” мқҙлЎ мңјлЎң нҲ¬мһҗмқҳ л°©н–Ҙм„ұмқ„ к°ҲнҢҢн•ңл°” мһҲмҠөлӢҲлӢӨ.

н—қк°ҖлҰ¬ м¶ңмӢ мңјлЎң м„ёкі„м Ғмқё нҲ¬мһҗмқҳ кө¬лЈЁмӨ‘ н•ңлӘ…мқё м•ҷл“ңл Ҳ мҪ”мҠӨнҶЁлқјлӢҲлҠ” мқҙлҜё 60л…„м „м—җ "мҪ”мҠӨнҶЁлқјлӢҲмқҳ лӢ¬кұҖлӘЁлҚё"мқҙлқјлҠ” мқҙлЎ мңјлЎң нҲ¬мһҗмқҳ л°©н–Ҙм„ұмқ„ к°ҲнҢҢн•ңл°” мһҲмҠөлӢҲлӢӨ.мқҙлҠ” кёҲлҰ¬мҷҖ мұ„к¶Ң, мЈјмӢқ, л¶ҖлҸҷмӮ°мқҳ ліҖмҲҳ лӢӨм–‘нҷ”лҘј нҶөн•ҙ мӢңкіЁмқҳмӮ¬ л°•кІҪмІ мӣҗмһҘмқҳ "л¶ҖмһҗкІҪм ңн•ҷ"м—җм„ңлҸ„ лӢӨмӢң мҶҢк°ңлҗҳкё°лҸ„ н•ҳмҳҖм—ҲмЈ .

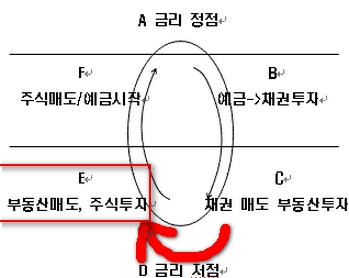

мҡ”м җмқҖ кёҲлҰ¬лҘј кё°мӨҖмңјлЎң(мҡ°лҰ¬мқҳ мғҒнҷ©м—җм„ңлҠ” мӢңмӨ‘кёҲлҰ¬) кёҲлҰ¬мғҒмҠ№кіј н•ҳлқҪм—җ л”°лқј кІҪкё°мқҳ л¶Җм№Ёмқҙ мҰқлӘ…лҗҳкі нҲ¬мһҗмқҳ мһ…мһҘм—җм„ңлҠ” к°Ғ м •м җкіј ліҖлҸҷкё°м—җ лҢҖмқ‘н•ҳлҠ” нҲ¬мһҗн–үмң„к°Җ н•„мҡ”н•ҳлӢӨлҠ” кІғмһ…лӢҲлӢӨ.

мһҗ к·ёлҹ¬л©ҙ м§ҖкёҲмқҙ Eкөӯл©ҙмңјлЎң л¶ҖлҸҷмӮ° л§ӨлҸ„мҷҖ мЈјмӢқнҲ¬мһҗк°Җ н•„мҡ”н•ң мӢңкё°мһ„мқ„ нҷ•мӢ н•ҙм•ј н•©лӢҲлӢӨ.

м—¬лҹ¬л¶„л“ӨмқҖ л¶ҖлҸҷмӮ°мқҙ мөңк·ј мҲҳмқөмқҙ м—ҶлҠ” мһ¬н…ҢнҒ¬ мҲҳлӢЁмқҙлқјлҠ” кІғмқ„ мһҳ м•Ңкі мһҲмқ„ кІғмқҙл©° лҳҗн•ң м •л¶Җм—җм„ң мқҙм ңлҠ” кІҪм°©лҘҷмқ„ л§үм•„ ліҙкІ лӢӨкі л…ёл Ҙн•ҳлҠ” кІғмқ„ м•Ңкі мһҲмқ„ кІҒлӢҲлӢӨ. л°”лЎң л¶ҖлҸҷмӮ°мқҳ к°Җм№ҳ н•ҳлқҪ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨлҠ” мқҳлҜёмһ…лӢҲлӢӨ. л¶ҖлҸҷмӮ° к°•мқҳк°Җ м•„лӢҢ л§ҢнҒј лҚ” к№ҠкІҢ л§җм”Җмқ„ лӘ» л“ңлҰ¬лӮҳ л¶ҖлҸҷмӮ° к°ңл°ңмқ„ нҶөн•ҙ нҳ„ м •л¶Җк°Җ кІҪкё° л¶Җм–‘мқ„ н•ҳл Ө н•ҳлҠ” кІғкіј н–Ҙнӣ„ мқёкө¬кө¬мЎ° мӨ‘ мЈјнғқ мЈјмҡ” мҲҳмҡ”кі„мёөмқҙ лЁём§Җ м•Ҡм•„ мӨ„м–ҙ л“Ө кІғмқҙлҜҖлЎң л¶ҖлҸҷмӮ°мқ„ к°Җм§Җкі мҲҳмқөмқ„ лӮҙлҠ” кІғмқҖ кіјкұ° ліҙлӢӨ нӣЁм”¬ м–ҙл ӨмӣҢ м§Ҳ кІғмқҙлқјлҠ” кІғл§Ң кё°м–өмқ„ н•ҙ л‘җмӢӯмӢңмҳӨ.

лӢӨмӢң лҸҢм•„мҷҖм„ң м•ҷл“ңл ҲмҪ”мҠӨнҶЁлқјлӢҲмқҳ лӢ¬кұҖмқ„ н•ҳлӮҳ лҚ” ліҙкІ мҠөлӢҲлӢӨ.

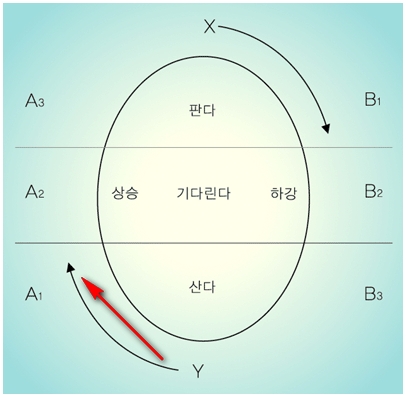

A1= мЎ°м •көӯл©ҙ(кұ°лһҳлҹүлҸ„ м Ғкі мЈјмӢң мҶҢмң мһҗмқҳ мҲҳлҸ„ м ҒлӢӨ)

A2= лҸҷн–үкөӯл©ҙ(кұ°лһҳлҹүкіј мЈјмӢқ мҶҢмң мһҗмқҳ мҲҳк°Җ мҰқк°Җн•ңлӢӨ)

A3= кіјмһҘкөӯл©ҙ(кұ°лһҳлҹүмқҖ нҸӯмҰқн•ҳкі мЈјмӢқ мҶҢмң мһҗмқҳ мҲҳлҸ„ л§Һм•„м ё Xм—җм„ң мөңлҢҖм җмқ„ мқҙлЈ¬лӢӨ)

B1= мЎ°м •көӯл©ҙ(кұ°лһҳлҹүмқҙ к°җмҶҢн•ҳкі мЈјмӢқ мҶҢмң мһҗмқҳ мҲҳк°Җ м„ңм„ңнһҲ мӨ„м–ҙл“ лӢӨ)

B2= лҸҷн–үкөӯл©ҙ(кұ°лһҳлҹүмқҖ мҰқк°Җн•ҳлӮҳ мЈјмӢқ мҶҢмң мһҗмқҳ мҲҳлҠ” кі„мҶҚ мӨ„м–ҙл“ лӢӨ)

B3= кіјмһҘкөӯл©ҙ(кұ°лһҳлҹүмқҖ нҸӯмҰқн•ҳлӮҳ мЈјмӢқ мҶҢмң мһҗмқҳ мҲҳлҠ” м Ғм–ҙм ё Yм—җм„ң мөңм Җм җмқ„ мқҙлЈ¬лӢӨ)

A1 көӯл©ҙкіј B3 көӯл©ҙм—җм„ң л§ӨмҲҳн•ңлӢӨ.

A2 көӯл©ҙм—җм„ңлҠ” кё°лӢӨлҰ¬кұ°лӮҳ к°Җм§Җкі мһҲлҠ” мЈјмӢқмқ„ кі„мҶҚ ліҙмң н•ңлӢӨ.

A3 көӯл©ҙкіј B1көӯл©ҙм—җм„ң л§ӨлҸ„н•ңлӢӨ.

B2 көӯл©ҙм—җм„ңлҠ” кё°лӢӨлҰ¬кұ°лӮҳ нҳ„кёҲмқ„ ліҙмң н•ңлӢӨ.

л°”лЎң м•ҷл“ңл ҲмҪ”мҠӨнҶЁлқјлӢҲмқҳ мқҙлЎ мһ…лӢҲлӢӨ. м—¬кё°м—җм„ң нҳ„ B3көӯл©ҙмқ„ нҶөкіјн•ҳм—¬ A1көӯл©ҙмқҙ лҗҳкі мһҲлҠ” мғҒнғңлқј м „ ліҙлҠ”лҚ° мқҙмң лҠ” м§ҖкёҲ мӢңмһҘмқҙ л°”лЎң B3көӯл©ҙм—җм„ң A1көӯл©ҙмңјлЎң л„ҳм–ҙ к°Ҳ л•ҢмІҳлҹј кіјмһҘкөӯл©ҙмқҙкё° л•Ңл¬ёмһ…лӢҲлӢӨ. мқҙлҠ” мң„м—җлҸ„ мһҲл“Ҝмқҙ кұ°лһҳлҹүмқҙ нҸӯмҰқн•ҳм§Җл§Ң мЈјмӢқмҶҢмң мһҗк°Җ м Ғм–ҙ진лӢӨлҠ” кІғмқёлҚ° л°”лЎң нҳ„ мӢңмһҘмқҳ лӘЁмҠөкіј к°ҷмҠөлӢҲлӢӨ.

м•„лһҳ м°ЁнҠём—җм„ң ліҙмӢңлҠ” л°”мҷҖ к°ҷмқҙ мӢңмһҘмқҳ кұ°лһҳлҹүмқҖ нҸӯмҰқмқ„ н–ҲмңјлӮҳ лҢҖлӢӨмҲҳмқҳ нҲ¬мһҗмһҗк°Җ л§Һмқҙ мқҙнғҲмқ„ ліҙмҳҖлҠ”лҚ° мқҙлҠ” к°ңмқёнҲ¬мһҗмһҗл“Өмқҳ мқҙнғҲмқ„ мқҳлҜён•©лӢҲлӢӨ.

л°”лЎң мӢңмһҘмқҳ м§ҖкёҲ кұ°лһҳлҹүмқҖ м Җк°ҖмқёмӢқмқҳ нҷ•мӮ°м—җ л”°лҘё мқјл°ҳ к°ңмқёнҲ¬мһҗмһҗл“Өмқҙлқјкё° ліҙлӢӨ мҠҲнҚјк°ңлҜё лӮҙм§ҖлҠ” м—°кё°кёҲ, нҺҖл“ңмқҳ мһҗкёҲмқҙ мң мһ…лҗҳм—ҲлӢӨкі ліҙмӢңл©ҙ лҗҳл©° к·ёл Үкё°м—җ лҢҖм„ём Ғ кҙҖм җм—җм„ң нҒ° мһҗкёҲмқҙ мқҙм ңлҠ” лӢӨмӢң л“Өм–ҙ мҳӨкі мһҲлӢӨкі ліҙмӢӨ мҲҳ мһҲмҠөлӢҲлӢӨ.

мң„мқҳ лҸҷк·ёлқјлҜё м№ң л¶Җ분мқ„ ліҙмӢңл©ҙ кұ°лһҳлҹүмқҙ нҸӯмҰқмқ„ н•©лӢҲлӢӨ. л°”лЎң мқҙ м җмқҙ мӨ‘мҡ”н•ң л¶Җ분мһ…лӢҲлӢӨ.

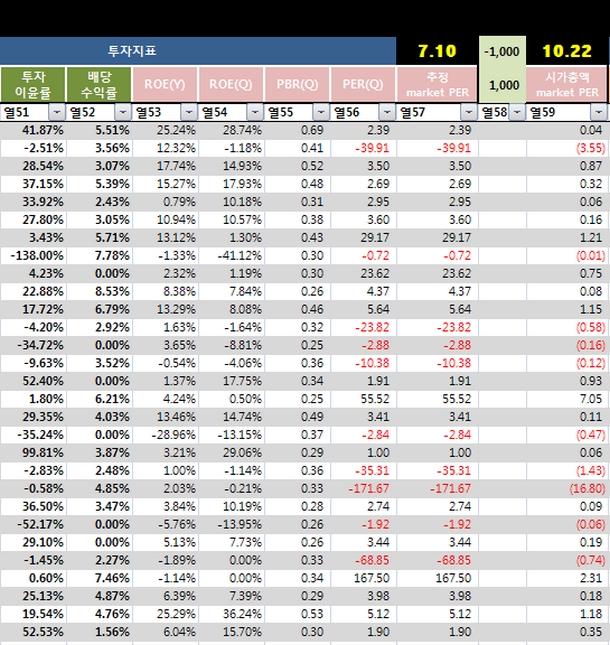

лӢЁмҲңн•ң н•ҳлқҪл’Өм—җ кұ°лһҳлҹү нҸӯмҰқл§Ңмқ„ к°Җм§Җкі л°”лӢҘмқҙлқјкі ліҙкё° ліҙлӢӨ м§ҖкёҲ н•ңкөӯ кё°м—…л“Өмқҳ нҸүк· PERлҸ„ ліҙмӢӨ н•„мҡ”к°Җ мһҲмҠөлӢҲлӢӨ.

лӘҮ м°ЁлЎҖ к°•мқҳм—җм„ң л§җм”Җ л“ңлҰ° лӮҙмҡ©мқёлҚ° мөңк·ј м–јл§ҲлӮҳ н•ңкөӯ нҸүк· PERк°Җ л°”лҖҢм—ҲлҠ”м§Җ ліҙлҸ„лЎқ н•ҳкІ мҠөлӢҲлӢӨ.

н•ңкөӯ нҸүк· мӢңк°Җмҙқм•Ў PERк°Җ 10.22лҘј лӮҳнғҖлӮҙкі мһҲмҠөлӢҲлӢӨ. мҰү, 100/10.22=9.8%к°Җлҹүмқҙ лӮҳмҳӨлҜҖлЎң н•ңкөӯ кё°м—…мқҳ нҲ¬мһҗмқҙмңӨлҘ мқҙ 9.8%лқјкі ліҙмӢңл©ҙ лҗ©лӢҲлӢӨ.

м–ҙл–Ө кёҲмңө мғҒн’Ҳ ліҙлӢӨлҸ„ лҶ’мқҖ мҲҳм№ҳмһ…лӢҲлӢӨ. мӣҢл ҢлІ„н•ҸмқҖ ліҙнҶө көӯмұ„мқҳ мҲҳмқөлҘ кіј 비көҗн•ҳлҠ”лҚ° мҡ°лҰ¬лӮҳлқј көӯмұ„мҲҳмқөлҘ мқҙ 5.91%мһ„мқ„ ліј л•Ң нҳ„м Җн•ҳкІҢ нҲ¬мһҗмҲҳмқөлҘ м—җ мһҲм–ҙ мң лҰ¬н•ң мһ…мһҘмһ…лӢҲлӢӨ.

мқҙлҠ” нҸүк· мңјлЎң л”°мЎҢлҚҳ кІғмқҙлҜҖлЎң көӯмұ„лҠ” 3л…„ л§Ңкё°мқҙл©ҙ к·ёкІғ мһҗмІҙк°Җ мң мқјн•ңлҚ° л°ҳн•ҳм—¬ мЈјмӢқмӢңмһҘмқҖ 1,900к°ң к°Җлҹүмқҳ кё°м—…мқҙ мһҲмңјлҜҖлЎң ліҙлӢӨ м ҖнҸүк°Җ лҗң кё°м—…мқ„ м°ҫлҠ” лӢӨл©ҙ нӣЁм”¬ л§ҺмқҖ мҲҳмқөлҘ мқ„ мӨ„ кІғмқҙлӢҲ к·ё л§ҢнҒј м§ҖкёҲмқҖ нҲ¬мһҗмһҗм—җкІҢ мһҲм–ҙ мЈјмӢқмӢңмһҘмқҖ мӮ¬кёҲмқ„ мәҗлҠ” к°•кіјлҸ„ к°ҷмқҖ кІғмһ…лӢҲлӢӨ.

м§ҖкёҲ мӢңмһҘмқҙ 분лӘ…н•ң м ҖнҸүк°ҖмқҙлӮҳ нҲ¬мһҗмһҗлі„лЎң л§ӨмҲҳм—җ лӮҳм„ңлҠ” нҲ¬мһҗмһҗмҷҖ к·ёл Үм§Җ м•ҠмқҖ нҲ¬мһҗмһҗк°Җ мһҲмқ„ кІғмһ…лӢҲлӢӨ.

к°ңмқём Ғмқё 분м„қмқ„ н•ҙ ліј л•Ң м§ҖкёҲмқҖ мӢңмһҘм—җм„ң л§ӨмҲҳм—җ л¬ҙлҰ¬к°Җ м—Ҷм§Җ м•ҠлӮҳ н•ҳлҠ” мғқк°Ғмқ„ н•ҙ лҙ…лӢҲлӢӨ. лҜёкөӯмқҳ кёҲмңөмң„кё°к°Җ н•ҙмҶҢ лҗ кұ°лӢӨ лӮҙм§ҖлҠ” м•„лӢҲлӢӨ мқҳкІ¬мқҙ 분분합лӢҲлӢӨ. кІҢлӢӨк°Җ лҜёкөӯнҡҢ нҶөкіјлҸ„ лӢӨмҶҢмқҳ мӢңк°„мқҙ н•„мҡ”н•ң л“Ҝ ліҙмқҙлҜҖлЎң мӢӨм ң мһҗкёҲмқ„ мӢңмһҘм—җ н’Җм–ҙ л„Јмқ„ л•Ңк№Ңм§Җ мҲҳк°ңмӣ”мқҳ мӢңк°„мқҙ кұёлҰҙм§Җ лӘЁлҘҙлӮҳ мқҙлҜё мӢңмһҘмқҖ мң лҸҷм„ұ кіөкёүмқ„ кё°м •мӮ¬мӢӨнҷ” н•ҳкі мһҲлҠ” л§ҢнҒј м Ғк·№м Ғмқҙкё° ліҙлӢӨлҠ” лҜёлһҳлҘј мң„н•ң мӨҖ비лҠ” н•ҙм•јн• кІғмқҙлқј мғқк°Ғн•©лӢҲлӢӨ.

к°җмӮ¬н•©лӢҲлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.