м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[업종분м„қ] мҳҒнҷ”, н•ҳмқҙ лҰ¬мҠӨнҒ¬-лҜёл””м—„ лҰ¬н„ҙ?

2004л…„ нғңк·№кё°нңҳлӮ лҰ¬л©°мҷҖ мӢӨлҜёлҸ„к°Җ мІң л§Ң кҙҖк°қмқҳ лІҪмқ„ л„ҳмқҖ мқҙнӣ„ н•ңкөӯмҳҒнҷ”мқҳ мөңкі нқҘн–үкё°лЎқмқҖ 2006л…„ мҷ•мқҳ лӮЁмһҗ, кҙҙл¬јм—җ мқҳн•ҙ м°ЁлЎҖлЎң лҸҢнҢҢлҗҳм—ҲлӢӨ. мқҙлҹ¬н•ң нқҘн–ү лҢҖл°•мқҳ мӮ¬лЎҖл“ӨмқҖ мҳҒнҷ”нҲ¬мһҗмһҗмҷҖ м ңмһ‘мһҗл“Өм—җкІҢ кҝҲкіј нқ¬л§қкіј лҸ„м „мқҳ кё°нҡҢлҘј м ңкіөн•ҙмЈјм—Ҳкі мҲҳл§ҺмқҖ мһҗкёҲмқ„ мҳҒнҷ”нҢҗмңјлЎң лҒҢм–ҙл“Өмқҙкі лҢҖкё°м—…мқҳ м Ғк·№м Ғмқё мҳҒнҷ”мӢңмһҘ нҲ¬мһҗлҘј мқҙлҒҢм–ҙлғҲлӢӨ. к·ёлҹ¬лӮҳ мөңк·јмқҳ мғҒнҷ©мқ„ ліҙл©ҙ кіјкұ°мқҳ High Returnм—җ лҢҖн•ң кё°лҢҖлҘј мһ¬кі н•ҙліј н•„мҡ”м„ұмқҙ мһҲм–ҙ ліҙмқёлӢӨ.

1. мҙқкҙҖк°қмҲҳмқҳ м—ӯм„ұмһҘ

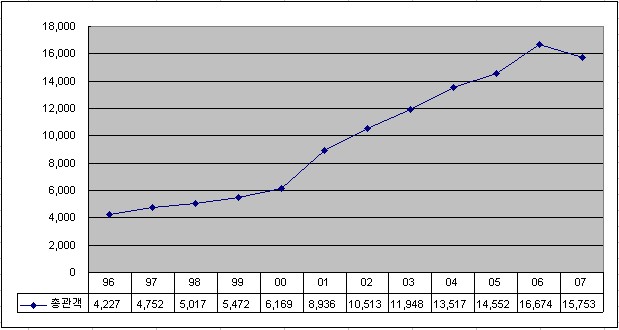

көӯлӮҙ к·№мһҘмқҳ мҙқкҙҖк°қмҲҳ 추мқҙлҘј ліҙл©ҙ 2006л…„к№Ңм§Җ кҫёмӨҖн•ң м„ұмһҘм„ёлҘј м§ҖмҶҚн•ҙмҷ”лӢӨ. нҠ№нһҲ 1998л…„ л©ҖнӢ°н”Ңл үмҠӨ к·№мһҘмқҙ л“ұмһҘн•ң мқҙнӣ„ л©ҖнӢ°н”Ңл үмҠӨ м—…мІҙл“Өмқҳ кіөкІ©м Ғмқё м җнҸ¬нҷ•мһҘм—җ нһҳмһ…м–ҙ кҙҖк°қмҲҳлҠ” лҢҖнҸӯ мҰқк°Җн•ҳмҳҖлӢӨ. 1996л…„ 4,227 л§Ң лӘ… мқҙлҚҳ мҙқкҙҖк°қмҲҳк°Җ 2006л…„м—җлҠ” 1м–ө 6,674 л§Ң лӘ…мңјлЎң м•Ҫ 4л°°лЎң м„ұмһҘн•ҳмҳҖлӢӨ. к·ёлҹ¬лӮҳ 2007л…„ м „мІҙм Ғмқё лқјмқём—…мқҳ л¶Җ진과 2006л…„ н•ңкөӯмҳҒнҷ” нқҘн–үлҸҢн’Қм—җ лҢҖн•ң кё°м ҖнҡЁкіјлЎң м—ӯм„ұмһҘмқ„ кІҪн—ҳн•ҳмҳҖлӢӨ. нҳ„мһ¬лҸ„ л©ҖнӢ°н”Ңл үмҠӨ м—…мІҙмқҳ мӢ к·ңм¶ңм җмқҖ кі„мҶҚлҗҳкі мһҲм§Җл§Ң мҙқкҙҖк°қмҲҳлҠ” 2006л…„мқ„ м •м җмңјлЎң ліҙлҠ” кІғмқҙ н•©лӢ№н• кІғмңјлЎң ліҙмқёлӢӨ.

* мҙқкҙҖк°қмҲҳ추мқҙ, л§Ң лӘ…, CJ CGV

2. м ңмһ‘/нҲ¬мһҗлҠ” л¶Җм •м Ғ, л°°кёү/мғҒмҳҒмқҖ кёҚм •м Ғ

мҳҒнҷ”мӮ°м—…мқҖ нҒ¬кІҢ нҲ¬мһҗмҷҖ м ңмһ‘, л°°кёү, мғҒмҳҒ 4к°ң 분야лЎң 분лҘҳн• мҲҳ мһҲлӢӨ. м ңмһ‘мқҖ мҳҒнҷ”лҘј м§Ғм ‘ мғқмӮ°н•ҙлӮҙлҠ” 분야мқҙкі мҳҒнҷ”м ңмһ‘мқ„ мң„н•ҙм„ңлҠ” лҢҖк·ңлӘЁмқҳ мһҗкёҲмқҙ н•„мҡ”н•ҳкё° л•Ңл¬ём—җ нҲ¬мһҗмһҗлЎңл¶Җн„° мһҗкёҲмқ„ мң м№ҳн•ңлӢӨ. 2007л…„ н•ңкөӯмҳҒнҷ”мқҳ нҸүк· мҲңм ңмһ‘비лҠ” м•Ҫ 25.5м–ө мӣҗмқ„ кё°лЎқн•ҳмҳҖлҠ”лҚ°, мЈјлЎң нҲ¬мһҗлҠ” лҢҖкё°м—…кі„м—ҙмқҳ нҲ¬мһҗл°°кёүмӮ¬мҷҖ к°Ғ мў… мҳҒмғҒнҲ¬мһҗмЎ°н•©м—җ мқҳн•ҙ мқҙлЈЁм–ҙм§Җкі мһҲлӢӨ.

л°°кёүмқҖ м ңмһ‘мһҗлЎңл¶Җн„° мғқмӮ°лҗң мҳҒнҷ”лҘј мң нҶөмӢңнӮӨлҠ” 분야лқјкі н• мҲҳ мһҲлӢӨ. мғҒмҳҒм—…мІҙмҷҖмқҳ нҳ‘мғҒмқ„ нҶөн•ҙ к°ңлҙүкҙҖмқ„ нҷ•ліҙн•ҳкі P&A(Print & Advertisement) нҲ¬мһҗмҷҖ л§ҲмјҖнҢ…мқ„ мӢӨмӢңн•ңлӢӨ. мғҒмҳҒм—…мІҙлҠ” ліҙмң мғҒмҳҒкҙҖм—җм„ң м ңмһ‘мӮ¬м—җ мқҳн•ҙ мғқмӮ°лҗҳкі л°°кёүмӮ¬м—җ мқҳн•ҙ мң нҶөлҗң мҳҒнҷ”лҘј мҶҢ비мһҗм—җкІҢ кіөкёүн•ҳлҠ” м—ӯн• мқ„ н•ңлӢӨ. мқҙлҘј нҶөн•ҙ к·№мһҘмҲҳмһ… мқҙмҷём—җ л§Өм җмҲҳмқө, кҙ‘кі мҲҳмқө л“ұмқҳ 비мғҒмҳҒмҲҳмқөлҸ„ м–»кі мһҲлӢӨ. 1998л…„ мөңмҙҲлЎң л“ұмһҘн•ң л©ҖнӢ°н”Ңл үмҠӨ к·№мһҘмқҖ 2001л…„ 21%мқҳ м җмң мңЁмқ„ кё°лЎқн•ң нӣ„ л©”к°Җл°•мҠӨ, CJ CGV, лЎҜлҚ°мӢңл„Өл§Ҳмқҳ кіөкІ©м Ғмқё м¶ңм җкІҪмҹҒмқ„ кұ°міҗ нҳ„мһ¬ м „мІҙ к·№мһҘм җмң мңЁ 85%м—җ лӢ¬н•ҳкі мһҲкі н–Ҙнӣ„м—җлҸ„ мқҙлҹ¬н•ң 추мқҙлҠ” мӢ¬нҷ”лҗ кІғмңјлЎң мҳҲмғҒлҗңлӢӨ.

м ңмһ‘л¶Җ분мқҖ нҳ„мһ¬ кө°мҶҢм—…мІҙк°Җ лӮңлҰҪн•ҙмһҲлҠ” мғҒнҷ©мқҙл©°, нҲ¬мһҗл¶Җ분мқҖ мЈјлЎң лҢҖкё°м—…кі„м—ҙмқҳ нҲ¬мһҗл°°кёүмӮ¬мҷҖ нҲ¬мһҗмҳҒмғҒмЎ°н•©мңјлЎңл¶Җн„° мқҙлЈЁм–ҙм§Җкі мһҲлӢӨ. л°°кёүмӮ¬лҸ„ мҷҖмқҙл“ңлҰҙлҰ¬мҠӨ л°©мӢқмқҙ ліҙнҺёнҷ”лҗҳл©ҙм„ң лҢҖнҳ•л°°кёүмӮ¬ мң„мЈјлЎң мһ¬нҺёлҗҳкі мһҲкі , к·№мһҘмӮ¬м—… м—ӯмӢң л©ҖнӢ°н”Ңл үмҠӨмқҳ м„ұмһҘмқ„ л°”нғ•мңјлЎң мһҗкёҲл ҘмһҲлҠ” лҢҖнҳ•мӮ¬к°Җ мһҘм•…н•ң мғҒнғңмқҙлӢӨ. кІ°көӯ лҢҖкё°м—…л“Өмқҙ нҲ¬мһҗ-л°°кёү-мғҒмҳҒмңјлЎң мқҙм–ҙм§ҖлҠ” мқјкҙ„мӢңмҠӨн…ңмқ„ нҷ•лҰҪн•ң мғҒнғңмқҙкі мқҙлҹ¬н•ң нҳ„мғҒмқҖ лҚ”мҡұ к°ҖмҶҚнҷ”лҗ м „л§қмқҙлӢӨ. к·ё мӨ‘ CJм—”н„°н…ҢмқёлЁјнҠё(нҲ¬мһҗл°°кёү), CJ CGV(к·№мһҘ)мқҳ CJк°Җ к°ҖмһҘ л§үк°•н•ң мҳҒн–Ҙл Ҙмқ„ н–үмӮ¬н•ҳкі мһҲкі , нӣ„л°ң мЈјмһҗмқё лЎҜлҚ°м—”н„°н…ҢмқёлЁјнҠё(нҲ¬мһҗл°°кёү), лЎҜлҚ°мӢңл„Өл§Ҳ(к·№мһҘ)мқҳ лЎҜлҚ°к°Җ кіөкІ©м Ғмқё нҷ•мһҘмқ„ н•ҳкі мһҲлӢӨ. л°ҳл©ҙ мҮјл°•мҠӨ(нҲ¬мһҗл°°кёү), л©”к°Җл°•мҠӨ(к·№мһҘ)лҘј ліҙмң н•ҳкі мһҲлҚҳ мҳӨлҰ¬мҳЁ кі„м—ҙмқҳ лҜёл””м–ҙн”Ңл үмҠӨлҠ” мһ‘л…„ л©”к°Җл°•мҠӨлҘј л§Өк°Ғн•ЁмңјлЎңмҚЁ нҲ¬мһҗл°°кёүм—җл§Ң м „л…җн•ҳкІҢ лҗҳм—ҲлӢӨ.

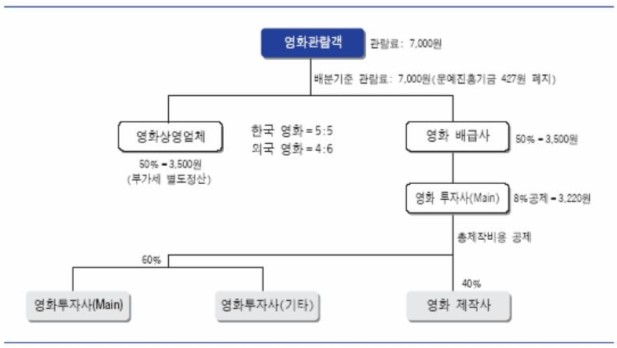

мҲҳмқө분배방мӢқмқ„ ліҙл©ҙ мқјлӢЁ кҙҖлһҢлЈҢ мҲҳмқөмқҖ мғҒмҳҒм—…мІҙ мёЎкіј нҲ¬мһҗл°°кёүмӮ¬ мёЎм—җ н•ңкөӯмҳҒнҷ”мқҳ кІҪмҡ° 5:5мқҳ 비мңЁлЎң, мҷёнҷ”мқҳ кІҪмҡ° 4:6мқҳ 비мңЁлЎң 분배лҗңлӢӨ. 배분лҗң кёҲм•Ўм—җм„ң м•Ҫ 10%м„ мқ„ л°°кёүмӮ¬к°Җ л°°кёүмҲҳмҲҳлЈҢлЎң к°Җм ёк°„лӢӨ. лӮЁмқҖ мҲҳмқөмқё к·№мһҘ л§Өм¶ңмқҳ м•Ҫ 45%лҠ” мҙқм ңмһ‘비мҡ©мқ„ кіөм ңн•ң нӣ„ нҲ¬мһҗмһҗмҷҖ м ңмһ‘мӮ¬к°Җ 6:4мқҳ 비мңЁлЎң 분배н•ҳлҠ” кө¬мЎ°лЎң лҗҳм–ҙмһҲлӢӨ. мҰү, кҙҖлһҢлЈҢм—җм„ң л°ңмғқн•ң мҲҳмқөмқҖ мғҒмҳҒм—…мІҙмҷҖ л°°кёүмӮ¬мқҳ кІҪмҡ° м•Ҳм •м ҒмңјлЎң нҷ•ліҙк°Җ к°ҖлҠҘн•ҳм§Җл§Ң, м ңмһ‘мӮ¬мҷҖ нҲ¬мһҗмһҗмқҳ кІҪмҡ° мҙқм ңмһ‘비мҡ©мқ„ кіөм ң нӣ„ 분배н•ҳкё° л•Ңл¬ём—җ м ңмһ‘비ліҙлӢӨ к·№мһҘмҲҳмҲҳлЈҢмҷҖ л°°кёүмҲҳмҲҳлЈҢлҘј м ңн•ң мҲҳмқөмқҙ м Ғмқ„ кІҪмҡ° м ҒмһҗлҘј ліҙкІҢ лҗҳлҠ” кІғмқҙлӢӨ. кІ°көӯ к·№мһҘмҲҳмқөмқҳ м•Ҫ 45%к°Җ мҙқм ңмһ‘비мҡ©ліҙлӢӨ мһ‘мқ„ кІҪмҡ° м ңмһ‘мӮ¬мҷҖ нҲ¬мһҗмһҗм—җкІҢ л°ңмғқн•ҳлҠ” мқҙмқөмқҖ м „нҳҖ м—ҶлӢӨлҠ” мқҳлҜёмқҙлӢӨ.

* к·№мһҘмҲҳмқө배분кө¬мЎ°, мһҗлЈҢ : л©”к°Җл°•мҠӨ

3. High Risk Medium Returnмқҳ 비мҰҲлӢҲмҠӨ

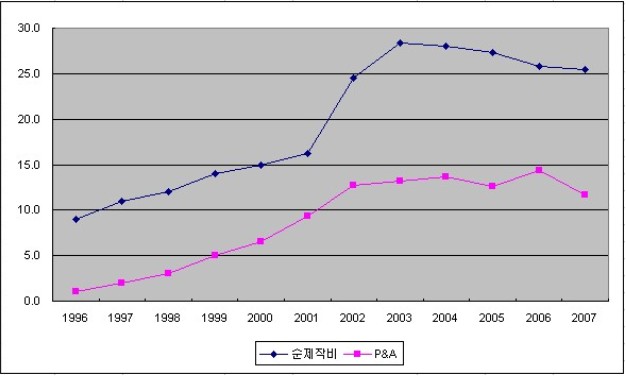

1996л…„ мқҙнӣ„ м—°нҸүк· мҲңм ңмһ‘비мҷҖ P&A추мқҙлҘј ліҙл©ҙ 1996л…„м—җлҠ” нҸүк· мҲңм ңмһ‘비 9м–ө, P&A 1м–ө, мҙқм ңмһ‘비 10м–өмқ„ кё°лЎқн•ҳмҳҖлӢӨ. мқҙнӣ„ м§ҖмҶҚм ҒмңјлЎң мғҒмҠ№н•ҳм—¬ 2006л…„лҸ„м—җлҠ” нҸүк· мҲңм ңмһ‘비 26.5м–ө, P&A 15м–ө, мҙқм ңмһ‘비 41.5м–өмқ„ кё°лЎқн•ҳкі мһҲлӢӨ. мҰү, кҙҖлһҢк°қмҲҳлҸ„ 4л°° мғҒмҠ№н•ҳмҳҖм§Җл§Ң, м ңмһ‘비мҡ©лҸ„ м•Ҫ 4л°° мқҙмғҒ мғҒмҠ№н•ң кІғмқҙлӢӨ.

* мһҗлЈҢ : мҳҒ진мң„, лӢЁмң„ : м–өмӣҗ

2006л…„мқҳ кІҪмҡ° нҸүк· мҙқм ңмһ‘비мҷҖ к°ңлҙүнӣ„비мҡ© л“ұмқ„ лҚ”н•ң нҸүк· мҙқ비мҡ©мқҙ м•Ҫ 50.2м–өм—җ мқҙлҘҙкі мһҲлҠ”лҚ° нҸүк· к·№мһҘл§Өм¶ңкіј л¶Җк°ҖмӢңмһҘл§Өм¶ң, н•ҙмҷёнҢҗк¶Ңл§Өм¶ңмқ„ лҚ”н•ң нҸүк· мҙқл§Өм¶ңмқҙ 38.7м–өм—җ л¶Ҳкіјн•ҙ нҸүк· мҲҳмқөлҘ мқҖ -22.9%м—җ л¶Ҳкіјн•ҳлӢӨ. BEPлҘј л„ҳкёҙ мҳҒнҷ”лҠ” м „мІҙ к°ңлҙүмҳҒнҷ”мқҳ 17.3%м—җ л¶Ҳкіјн•ҳлӢӨ. 2007л…„м—җлҠ” мқҙмҷҖ к°ҷмқҖ нҳ„мғҒмқҙ лҚ”мҡұ мӢ¬нҷ”лҗҳм–ҙ нҸүк· мҲҳмқөлҘ мқҖ -43%лЎң л–Ём–ҙмЎҢмңјл©° BEPл„ҳкёҙ мҳҒнҷ”лҠ” мҙқ 13нҺёмңјлЎң м „мІҙк°ңлҙүмҳҒнҷ”мқҳ 11.6%м—җ л¶Ҳкіјн–ҲлӢӨ.

* мһҗлЈҢ : мҳҒ진мң„, лӢЁмң„ : м–өмӣҗ

2006л…„мқҳ кІҪмҡ°м—җлҠ” мҷ•мқҳ лӮЁмһҗмҷҖ кҙҙл¬јкіј к°ҷмқҖ High Returnмқҳ мҳҒнҷ”лҸ„ мһҲм—Ҳм§Җл§Ң, 2007л…„мқҳ кІҪмҡ°м—җлҠ” 841л§ҢлӘ…мқ„ лҸҷмӣҗн•ҳкі кІЁмҡ° BEPлҘј л„ҳкёҙ л””мӣҢк°Җ нқҘн–ү 1мң„лҘј н–Ҳмқ„ м •лҸ„лЎң High Returnмқ„ м°ҫм•„ліј мҲҳк°Җ м—ҶлӢӨ. мў…н•©н•ҳл©ҙ н•ңкөӯмқҳ мҳҒнҷ”мӮ°м—…мқҖ нҲ¬мһҗ, м ңмһ‘мқҳ кІҪмҡ° BEPл„ҳкё°лҠ” мҳҒнҷ”к°Җ 11.6%м—җ л¶Ҳкіјн•ҳкі нҸүк· кё°лҢҖмҲҳмқөлҘ мқҙ -43%мқё High Riskмқҳ мҳҒм—ӯм—җ мһҲмңјл©° мһ‘л…„мқҳ кҙҙл¬ј, мөңк·јмқҳ лҶҲлҶҲлҶҲ мІҳлҹј мһҳн•ҙм•ј BEPлҘј л„ҳкё°лҠ” Medium Returnмқҳ мҳҒм—ӯм—җ мһҲлӢӨ. к·ёлӮҳл§Ҳ л°°кёү, мғҒмҳҒмқҳ кІҪмҡ° м•Ҳм •м Ғмқё к·№мһҘмҲҳмҲҳлЈҢ 50%мҷҖ л°°кёүмҲҳмҲҳлЈҢ 5%лҘј нҷ•ліҙн• мҲҳ мһҲлҠ” мғҒлҢҖм ҒмңјлЎң м–‘нҳён•ң 비м§ҖлӢҲмҠӨмқҳ мҳҒм—ӯм—җ мһҲлӢӨкі н• кІғмқҙлӢӨ. нҳ„мһ¬лЎңм„ мҲҳмқөм„ұ мёЎл©ҙм—җм„ң көүмһҘнһҲ м–ҙл Өмҡҙ 비мҰҲлӢҲмҠӨмһ„мқҙ мӮ¬мӢӨмқҙлӢӨ.

к№Җмқјнғң(annafan@naver.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.