м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[нҺҖл“ң컬л үм…ҳ] н•ҙмҷёнҺҖл“ң нҲ¬мһҗ, 4к°Җм§Җ 진мӢӨ

мӨ‘көӯнҺҖл“ңмқҳ мҲҳмқөлҘ н•ҳлқҪмңјлЎң н•ҙмҷёнҺҖл“ңмқҳ мқёкё° мҲңмң„к°Җ л°”лҖҢм—ҲлӢӨ. кёҖлЎңлІҢкёҲмңөмӢңмһҘмқҳ л¶Ҳм•Ҳкіј н•Ёк»ҳ мқён”Ңл Ҳмқҙм…ҳмқҳ мҡ°л Өк°Җ лҶ’м•„м§Җмһҗ, мң к°ҖлӮҳ кіЎл¬јк°Җмқҳ мӣҖм§Ғмһ„мқ„ л”°лҘҙлҠ” к°Ғмў… мӣҗмһҗмһ¬нҺҖл“ңл“Өмқҙ мқёкё°лӢӨ.

к·ё нӢҲмғҲлЎң мІңм—°к°ҖмҠӨ мғқмӮ°лҹү м„ёкі„ 1мң„, м„қмң , лӢҲмјҲ мғқмӮ°лҹү 2мң„ көӯк°Җмқё вҖҳлҹ¬мӢңм•„вҖҷмҷҖ м„Өнғ•, м»Өн”ј, м—җнғ„мҳ¬ 1мң„, мҳҘмҲҳмҲҳ, мҪ© мғқмӮ°лҹү 2мң„ көӯк°Җмқё вҖҳлёҢлқјм§ҲвҖҷмқҳ мқёкё°к°Җ к°‘мһҗкё° м№ҳмҶҹм•ҳлӢӨ. лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳ нҲ¬мһҗмқҳ лңЁкұ°мҡҙ мқёкё°м—җ л‘җ нҺҖл“ңлҘј 묶м–ҙ вҖҳлҹ¬лёҢнҺҖл“ңвҖҷлқјлҠ” мЎ°кёҲмқҖ лӮҜк°„м§Җлҹ¬мҡҙ мғҲ мҡ©м–ҙлҸ„ л“ұмһҘн–ҲлӢӨ. мӨ‘көӯнҺҖл“ңмқҳ мҲҳмқөлҘ н•ҳлқҪмңјлЎң лӘёк°’мқ„ мҳ¬л ёлҚҳ лёҢлҰӯмҠӨ нҺҖл“ңлҸ„ лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳмқҳ мқёкё° лҚ•м—җ лӘ…лӘ©мқ„ мң м§Җн•ҳкі мһҲлӢӨ.

м№ңл””м•„ нҺҖл“ңк°Җ м—җл„Ҳм§ҖмҷҖ мӣҗмһҗмһ¬мқҳ мөңлҢҖ мҶҢ비көӯмңјлЎң мЈјлӘ©л°ӣм•ҳлӢӨл©ҙ лҹ¬лёҢнҺҖл“ңлҠ” м—җл„Ҳм§ҖмҷҖ мӣҗмһҗмһ¬мқҳ кіөкёүмІҳлӮҳ нҲ¬мһҗмІҳлЎң мЈјлӘ©л°ӣкі мһҲлӢӨ. лҚ”л¶Ҳм–ҙ лҹ¬лёҢнҺҖл“ңлӮҳ мӣҗмһҗмһ¬нҺҖл“ңлҠ” мқён”Ңл Ҳмқҙм…ҳ мғҒмҠ№м—җ л”°лҘё нҲ¬мһҗ мң„н—ҳмқ„ лӮ®м¶”кі , мЈјмӢқмӢңмһҘкіјмқҳ мғҒкҙҖкҙҖкі„к°Җ м Ғм–ҙ, нҲ¬мһҗ мӢң 분мӮ°нҲ¬мһҗмқҳ нҡЁкіјлҘј лҶ’мқј мҲҳ мһҲлӢӨлҠ” м җм—җм„ң лҢҖм•ҲмғҒн’ҲмңјлЎңлҸ„ мқёкё°лӢӨ.

л’ӨлҠҰкІҢ мҶҢл¬ёмқ„ м ‘н•ң нҲ¬мһҗмһҗл“ӨмқҖ лёҢлҰӯмҠӨвҶ’мӣҗмһҗмһ¬вҶ’лҹ¬лёҢ(лҹ¬мӢңм•„В·лёҢлқјм§Ҳ)нҺҖл“ңлЎң мҳ®кІЁ нғҖкё° л°”мҒҳлӢӨ. н•ҳм§Җл§Ң кіјм—° л°ң л№ лҘҙкІҢ мӣҖм§Ғмқё нҲ¬мһҗмһҗл“ӨмқҖ кі мҲҳмқөмқҙлқјлҠ” н–үмҡҙмқ„ мһЎм•ҳмқ„к№Ң?

м—°мқј ліҙлҸ„лҗҳлҠ” кё°мӮ¬лӮҳ 분мң„кё°лЎң лҙҗм„ңлҠ” лҹ¬лёҢнҺҖл“ң нҲ¬мһҗмһҗл“Өмқҙ мғҒлӢ№н•ң мҲҳмқөлҘ мқ„ кё°лЎқн•ң л“Ҝн•ҳлӢӨ. н•ңлӢ¬л§Ңмқҳ нҲ¬мһҗмҲҳмқөлҘ мқҙ 10%к°Җ л„ҳлҠ”лӢӨлҠ” ліҙлҸ„лҸ„ мһҲм—ҲлӢӨ. н•ҳм§Җл§Ң мЈјліҖ 분мң„кё°лҠ” лӢӨлҘҙлӢӨ. вҖҳлҸҲ лІҢм—ҲлӢӨвҖҷлҠ” мӮ¬лһҢмқҙ м—ҶлӢӨ. мӢӨм ң мҲҳмқөлҘ мқ„ мӮҙнҺҙліҙлӢҲ мқҙн•ҙк°Җ лҗ лІ•н•ҳлӢӨ.

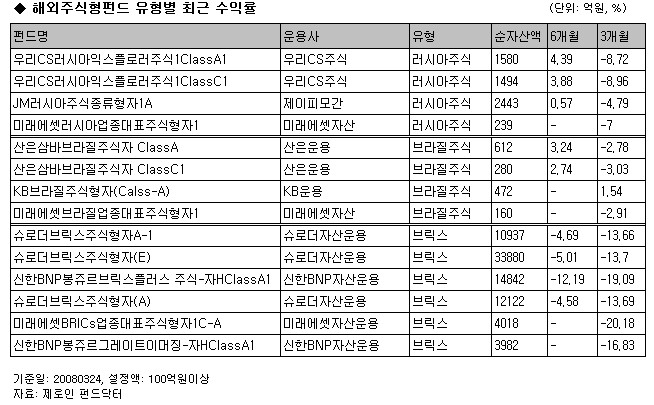

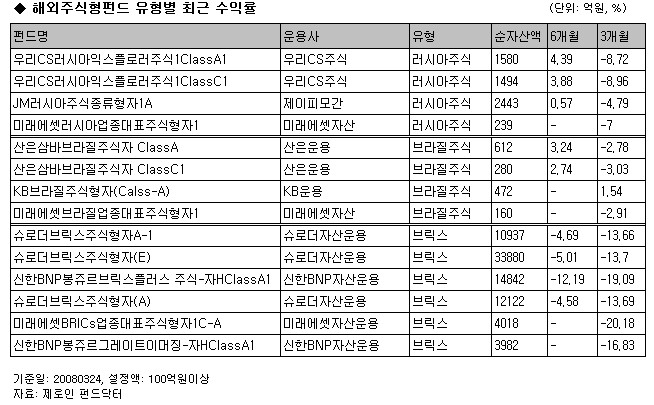

мӣҗмһҗмһ¬нҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ мўӢлӢӨ. мөңк·ј 1л…„к°„ к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқ„ мҳ¬лҰ° н•ҙмҷёнҺҖл“ң нҶұ(Top)мҲңмң„лҘј лҢҖкұ° мӣҗмһҗмһ¬нҺҖл“ңл“Өмқҙ м°Ём§Җн–ҲлӢӨ. к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқ„ кё°лЎқн•ң вҖҳлҜёлһҳм—җм…Ӣл§өмҠӨлЎңм ҖмҠӨCommodityмқёлҚұмҠӨнҢҢмғқмғҒн’Ҳ 1ClassBвҖҷмқҖ 1л…„ мҲҳмқөлҘ 42.53%, 6к°ңмӣ” мҲҳмқөлҘ , 19.38%лҘј мҳ¬л ёлӢӨ. мҰү, 1л…„ м „л¶Җн„° нҲ¬мһҗлҘј мӨҖ비н•ҙмҷ”лӢӨл©ҙ 3~4%лҢҖмқҳ мқҖн–үмқҙмһҗмҷҖ 비көҗн•ҙ 10л°°к°Җ л„ҳлҠ” мҲҳмқөлҘ мқ„ мҳ¬лҰҙ мҲҳ мһҲлӢӨлҠ” кі„мӮ°мқҙлӢӨ. н•ҳм§Җл§Ң мҳ¬ мҙҲ вҖҳмӣҗмһҗмһ¬нҺҖл“ңвҖҷк°Җ лң¬лӢӨлҠ” мҶҢл¬ёмқ„ л“Јкі л’ӨлҠҰкІҢ лӣ°м–ҙл“ нҲ¬мһҗмһҗл“ӨмқҖ лҸ„лҰ¬м–ҙ вҖҳмҶҗмӢӨвҖҷмқ„ кё°лЎқн–Ҳмқ„ мҲҳ мһҲлӢӨ. мӣҗмһҗмһ¬нҺҖл“ңмқҳ мөңк·ј 1к°ңмӣ” мҲҳмқөлҘ мқҖ вҖҳл§Ҳмқҙл„ҲмҠӨвҖҷ мғҒнғң. 3к°ңмӣ” мҲҳмқөлҘ мқҖ 10% мҲҳмӨҖм—җ л¶Ҳкіјн•ҳлӢӨ. <м•„лһҳ н‘ң м°ёкі >

лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳ нҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ лҚ” м°ёлӢҙн•ҳлӢӨ. лҹ¬мӢңм•„нҺҖл“ң мӨ‘ мөңк·ј 3к°ңмӣ”к°„ мқҙмқөмқ„ лӮё нҺҖл“ңлҠ” лӢЁ н•ҳлӮҳлҸ„ м—ҶлӢӨ. 6к°ңмӣ” мҲҳмқөлҘ мқ„ мӮҙнҺҙліҙл©ҙ вҖҳмҡ°лҰ¬ CSлҹ¬мӢңм•„мқөмҠӨн”ҢлЎңлҹ¬мЈјмӢқ1ClassA1вҖҷмқҙ к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқё 4.49%лҘј кё°лЎқн•ҙ мІҙл©ҙмқ„ м§ҖнӮӨкі мһҲлӢӨ.

лёҢлқјм§Ҳ нҺҖл“ңлҸ„ л§Ҳм°¬к°Җм§ҖлӢӨ. мң мқјн•ҳкІҢ вҖҳKBлёҢлқјм§ҲмЈјмӢқнҳ•мһҗ(Calss-A)вҖҷл§Ңмқҙ 3к°ңмӣ” мҲҳмқөлҘ 1.54%лҘј кё°лЎқн•ҙ н”Ңлҹ¬мҠӨмҲҳмқөлҘ мқ„ кё°лЎқн• лҝҗ, лӮҳлЁём§Җ нҺҖл“ңл“ӨмқҖ лӘЁл‘җ вҖҳл§Ҳмқҙл„ҲмҠӨвҖҷлӢӨ.

лёҢлҰӯмҠӨнҺҖл“ң м—ӯмӢң, мҳ¬н•ҙл“Өм–ҙ мӨ„кі§ л§Ҳмқҙл„ҲмҠӨ мҲҳмқөлҘ м—җм„ң лІ—м–ҙлӮҳм§Җ лӘ»н•ҳкі мһҲлҠ” мғҒнғңлЎң мөңк·ј 3к°ңмӣ”кіј 6к°ңмӣ” мҲҳмқөлҘ л§Ң лҶ“кі ліҙл©ҙ лӘЁл‘җ вҖҳмӣҗкёҲмҶҗмӢӨвҖҷмқҙлӢӨ.

мӣҗмһҗмһ¬нҺҖл“ңлҠ” мӣҗмһҗмһ¬кҙҖл Ё м„ л¬јлЎң кө¬м„ұлҗң м§ҖмҲҳлҘј л”°лҘҙлҠ” нҺҖл“ңмқҙкі , лҹ¬мӢңм•„лӮҳ лёҢлқјм§ҲнҺҖл“ңлҠ” н•ҙлӢ№көӯк°Җмқҳ м—…мў…лҢҖн‘ңмЈјм—җ нҲ¬мһҗн•ҳлҠ” нҺҖл“ңлЎң нҲ¬мһҗлҢҖмғҒмқҳ м°Ёмқҙк°Җ мһҲлҠ” л§ҢнҒј мҲҳмқөлҘ мқҳ м°Ёмқҙк°Җ лІҢм–ҙм§ҖлҠ” кІғмқҖ лӢ№м—°н•ң кІ°кіјлӢӨ. н•ҳм§Җл§Ң лӢЁмҲңнһҲ мӣҗмң лӮҳ кіЎл¬ј к°’мқҙ лӣ°лӢҲ мһҗмӣҗлҢҖкөӯмқҳ мҰқмӢңк°Җ мҳӨлҘј кІғмқҙлқјлҠ” нҲ¬мһҗмһҗл“Өмқҳ л§үм—°н•ң кё°лҢҖк°җмңјлЎң мӢӨм ң нҺҖл“ң мҲҳмқөлҘ кіј мІҙк°җ мҲҳмқөлҘ мӮ¬мқҙм—җ кұ°н’Ҳмқҙ нҳ•м„ұлҗҳкі мһҲлӢӨлҠ” лҠҗлӮҢлҸ„ л“ лӢӨ. нҺҖл“ңм—җ лҢҖн•ң кјјкјјн•ң 분м„қ м—Ҷмқҙ лӮЁмқҳ л§җл§Ң л“Јкі , 분мң„кё°м—җ м·Ён•ҙ мқҙлҰ¬м ҖлҰ¬ мҳ®кІЁ лӢӨлӢҢ нҲ¬мһҗмһҗл“ӨмқҖ кё°лҢҖн–ҲлҚҳ мҲҳмқөлҘ кіјлҠ” лӢӨлҘҙкІҢ кұ°н’Ҳл§Ң мҘҗлҠ” кјҙмқҙлӢӨ.

мӢ л¬ём§ҖмғҒмқ„ к°Җл“қ мұ„мҡ°лҠ” мҶҢмң„ мқёкё° нҺҖл“ңл“Өмқҳ кІҪмҡ°, лҢҖл¶Җ분мқҙ вҖҳмғҒнҲ¬вҖҷлҘј мһЎлҠ” нҷ•лҘ мқҙ лҶ’лӢӨ. мқёкё°м—җ нҺёмҠ№н•ң вҖҳлӘ°л°©вҖҷнҲ¬мһҗк°Җ вҖҳл’·л¶ҒнҲ¬мһҗвҖҷмқё кІғмқҖ м•„лӢҢм§Җ мІ м Җн•ң м җкІҖмқҙ н•„мҡ”н•ҳлӢӨ.

к·ёл ҮлӢӨкі вҖҳмӣҗмһҗмһ¬нҺҖл“ңк°Җ лң° кІғмқ„ лҜёлҰ¬ мҳҲмғҒн•ҙ 1л…„ м „л¶Җн„° к°Җмһ…н–Ҳмңјл©ҙ мўӢм•ҳмқ„ кІғвҖҷмқҙлқјл©° нӣ„нҡҢл§Ң н•ҳкі мһҲм–ҙм„ңлҠ” м•ҲлҗңлӢӨ. кё°нҡҢлҠ” лҳҗ мҳЁлӢӨ. мқҙлІҲ кІҪн—ҳмқ„ л°”нғ•мңјлЎң л•ҢлҘј кё°лӢӨлҰ¬л©ҙ лҗңлӢӨ.

мІ«м§ё, мң к°ҖлӮҳ кіЎл¬јм—җ нҲ¬мһҗн•ҳлҠ” мӣҗмһҗмһ¬ нҺҖл“ңлҠ” мЈјмӢқмӢңмһҘкіј мғҒкҙҖкҙҖкі„к°Җ лӮ®мқҖ лҢҖм•ҲнҲ¬мһҗмғҒн’ҲмңјлЎң 분мӮ°нҲ¬мһҗмқҳ нҡЁкіјлҘј лҶ’мқёлӢӨлҠ” кІғ.

л‘ҳм§ё, м—җл„Ҳм§ҖмҷҖ лҶҚмӮ°л¬ј к°ҖкІ©мқҳ мқёмғҒм—җ л”°лҘё мқён”Ңл Ҳмқҙм…ҳ мҡ°л Өм—җм„ң мһҗмң лЎңмҡё мҲҳ мһҲлҠ” нҺҖл“ңк°Җ л°”лЎң мӣҗмһҗмһ¬нҺҖл“ңмҷҖ лҹ¬лёҢнҺҖл“ңлқјлҠ” кІғ.

м…Ӣм§ё, мӣҗмһҗмһ¬мҷҖ лҹ¬лёҢнҺҖл“ңлҠ” ліҖлҸҷм„ұмқҙ лҶ’мқҖ мӢңмһҘм—җ нҲ¬мһҗн•ҳлҠ” л§ҢнҒј нҲ¬мһҗмң„н—ҳмқҙ лҶ’кі , мҲҳмқөлҘ ліҖлҸҷнҸӯмқҙ л„“м–ҙ лӢЁкё° нҲ¬мһҗмӢң л§ҺмқҖ мң„н—ҳмқҙ л”°лҘёлӢӨлҠ” кІғ.

л„·м§ё, к·ёлһҳм„ң мқҙл“Ө нҺҖл“ңлҘј н•өмӢ¬нҺҖл“ңлЎң к°Җм ёк°Җл©ҙ мң„н—ҳн•ҳм§Җл§Ң мң„м„ұнҺҖл“ңлЎң л‘җкі л•ҢлҘј кё°лӢӨлҰ¬л©ҙ мЈјк°Җк°Җ н•ҳлқҪн•ҳлҠ” мғҒнҷ©м—җм„ңлҸ„ мҲҳмқөлҘ мқ„ лҶ’мқј мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ.

мҳҒмӣҗнһҲ мғҒмҠ№н•ҳлҠ” мһҘлҸ„, мҳҒмӣҗнһҲ н•ҳлқҪн•ҳлҠ” мӢңмһҘмқҖ м—ҶлӢӨ. лӢӨл§Ң нҲ¬мһҗмқҳ мҠ№л¶ҖлҠ” лҲ„к°Җ м Җм җм—җ л“Өм–ҙк°Җ кі м җм—җ нҢ”кі лӮҳмҳӨлҠҗлғҗ, мӢңк°„кіјмқҳ мӢёмӣҖм—җм„ң мқҙкё°лҠҗлғҗм—җ л”°лқј мҠ№нҢЁк°Җ к°ҲлҰ¬кё° л§Ҳл ЁмқҙлӢӨ. мң н–ү л”°лқј мқҙлҰ¬м ҖлҰ¬ нҺҖл“ңлҘј к°Ҳм•„нғҖкё° ліҙлӢӨлҠ” м Җм җм—җ л“Өм–ҙк°Ҳ мҲҳ мһҲлҠ” л•ҢлҘј кё°лӢӨлҰ¬лҠ” нҲ¬мһҗк°Җ м„ұкіөмқҳ нҷ•лҘ мқ„ лҶ’мқј мҲҳ мһҲмқ„ кІғмқҙлӢӨ.

к·ё нӢҲмғҲлЎң мІңм—°к°ҖмҠӨ мғқмӮ°лҹү м„ёкі„ 1мң„, м„қмң , лӢҲмјҲ мғқмӮ°лҹү 2мң„ көӯк°Җмқё вҖҳлҹ¬мӢңм•„вҖҷмҷҖ м„Өнғ•, м»Өн”ј, м—җнғ„мҳ¬ 1мң„, мҳҘмҲҳмҲҳ, мҪ© мғқмӮ°лҹү 2мң„ көӯк°Җмқё вҖҳлёҢлқјм§ҲвҖҷмқҳ мқёкё°к°Җ к°‘мһҗкё° м№ҳмҶҹм•ҳлӢӨ. лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳ нҲ¬мһҗмқҳ лңЁкұ°мҡҙ мқёкё°м—җ л‘җ нҺҖл“ңлҘј 묶м–ҙ вҖҳлҹ¬лёҢнҺҖл“ңвҖҷлқјлҠ” мЎ°кёҲмқҖ лӮҜк°„м§Җлҹ¬мҡҙ мғҲ мҡ©м–ҙлҸ„ л“ұмһҘн–ҲлӢӨ. мӨ‘көӯнҺҖл“ңмқҳ мҲҳмқөлҘ н•ҳлқҪмңјлЎң лӘёк°’мқ„ мҳ¬л ёлҚҳ лёҢлҰӯмҠӨ нҺҖл“ңлҸ„ лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳмқҳ мқёкё° лҚ•м—җ лӘ…лӘ©мқ„ мң м§Җн•ҳкі мһҲлӢӨ.

м№ңл””м•„ нҺҖл“ңк°Җ м—җл„Ҳм§ҖмҷҖ мӣҗмһҗмһ¬мқҳ мөңлҢҖ мҶҢ비көӯмңјлЎң мЈјлӘ©л°ӣм•ҳлӢӨл©ҙ лҹ¬лёҢнҺҖл“ңлҠ” м—җл„Ҳм§ҖмҷҖ мӣҗмһҗмһ¬мқҳ кіөкёүмІҳлӮҳ нҲ¬мһҗмІҳлЎң мЈјлӘ©л°ӣкі мһҲлӢӨ. лҚ”л¶Ҳм–ҙ лҹ¬лёҢнҺҖл“ңлӮҳ мӣҗмһҗмһ¬нҺҖл“ңлҠ” мқён”Ңл Ҳмқҙм…ҳ мғҒмҠ№м—җ л”°лҘё нҲ¬мһҗ мң„н—ҳмқ„ лӮ®м¶”кі , мЈјмӢқмӢңмһҘкіјмқҳ мғҒкҙҖкҙҖкі„к°Җ м Ғм–ҙ, нҲ¬мһҗ мӢң 분мӮ°нҲ¬мһҗмқҳ нҡЁкіјлҘј лҶ’мқј мҲҳ мһҲлӢӨлҠ” м җм—җм„ң лҢҖм•ҲмғҒн’ҲмңјлЎңлҸ„ мқёкё°лӢӨ.

л’ӨлҠҰкІҢ мҶҢл¬ёмқ„ м ‘н•ң нҲ¬мһҗмһҗл“ӨмқҖ лёҢлҰӯмҠӨвҶ’мӣҗмһҗмһ¬вҶ’лҹ¬лёҢ(лҹ¬мӢңм•„В·лёҢлқјм§Ҳ)нҺҖл“ңлЎң мҳ®кІЁ нғҖкё° л°”мҒҳлӢӨ. н•ҳм§Җл§Ң кіјм—° л°ң л№ лҘҙкІҢ мӣҖм§Ғмқё нҲ¬мһҗмһҗл“ӨмқҖ кі мҲҳмқөмқҙлқјлҠ” н–үмҡҙмқ„ мһЎм•ҳмқ„к№Ң?

м—°мқј ліҙлҸ„лҗҳлҠ” кё°мӮ¬лӮҳ 분мң„кё°лЎң лҙҗм„ңлҠ” лҹ¬лёҢнҺҖл“ң нҲ¬мһҗмһҗл“Өмқҙ мғҒлӢ№н•ң мҲҳмқөлҘ мқ„ кё°лЎқн•ң л“Ҝн•ҳлӢӨ. н•ңлӢ¬л§Ңмқҳ нҲ¬мһҗмҲҳмқөлҘ мқҙ 10%к°Җ л„ҳлҠ”лӢӨлҠ” ліҙлҸ„лҸ„ мһҲм—ҲлӢӨ. н•ҳм§Җл§Ң мЈјліҖ 분мң„кё°лҠ” лӢӨлҘҙлӢӨ. вҖҳлҸҲ лІҢм—ҲлӢӨвҖҷлҠ” мӮ¬лһҢмқҙ м—ҶлӢӨ. мӢӨм ң мҲҳмқөлҘ мқ„ мӮҙнҺҙліҙлӢҲ мқҙн•ҙк°Җ лҗ лІ•н•ҳлӢӨ.

мӣҗмһҗмһ¬нҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ мўӢлӢӨ. мөңк·ј 1л…„к°„ к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқ„ мҳ¬лҰ° н•ҙмҷёнҺҖл“ң нҶұ(Top)мҲңмң„лҘј лҢҖкұ° мӣҗмһҗмһ¬нҺҖл“ңл“Өмқҙ м°Ём§Җн–ҲлӢӨ. к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқ„ кё°лЎқн•ң вҖҳлҜёлһҳм—җм…Ӣл§өмҠӨлЎңм ҖмҠӨCommodityмқёлҚұмҠӨнҢҢмғқмғҒн’Ҳ 1ClassBвҖҷмқҖ 1л…„ мҲҳмқөлҘ 42.53%, 6к°ңмӣ” мҲҳмқөлҘ , 19.38%лҘј мҳ¬л ёлӢӨ. мҰү, 1л…„ м „л¶Җн„° нҲ¬мһҗлҘј мӨҖ비н•ҙмҷ”лӢӨл©ҙ 3~4%лҢҖмқҳ мқҖн–үмқҙмһҗмҷҖ 비көҗн•ҙ 10л°°к°Җ л„ҳлҠ” мҲҳмқөлҘ мқ„ мҳ¬лҰҙ мҲҳ мһҲлӢӨлҠ” кі„мӮ°мқҙлӢӨ. н•ҳм§Җл§Ң мҳ¬ мҙҲ вҖҳмӣҗмһҗмһ¬нҺҖл“ңвҖҷк°Җ лң¬лӢӨлҠ” мҶҢл¬ёмқ„ л“Јкі л’ӨлҠҰкІҢ лӣ°м–ҙл“ нҲ¬мһҗмһҗл“ӨмқҖ лҸ„лҰ¬м–ҙ вҖҳмҶҗмӢӨвҖҷмқ„ кё°лЎқн–Ҳмқ„ мҲҳ мһҲлӢӨ. мӣҗмһҗмһ¬нҺҖл“ңмқҳ мөңк·ј 1к°ңмӣ” мҲҳмқөлҘ мқҖ вҖҳл§Ҳмқҙл„ҲмҠӨвҖҷ мғҒнғң. 3к°ңмӣ” мҲҳмқөлҘ мқҖ 10% мҲҳмӨҖм—җ л¶Ҳкіјн•ҳлӢӨ. <м•„лһҳ н‘ң м°ёкі >

лҹ¬мӢңм•„мҷҖ лёҢлқјм§Ҳ нҺҖл“ңмқҳ мҲҳмқөлҘ мқҖ лҚ” м°ёлӢҙн•ҳлӢӨ. лҹ¬мӢңм•„нҺҖл“ң мӨ‘ мөңк·ј 3к°ңмӣ”к°„ мқҙмқөмқ„ лӮё нҺҖл“ңлҠ” лӢЁ н•ҳлӮҳлҸ„ м—ҶлӢӨ. 6к°ңмӣ” мҲҳмқөлҘ мқ„ мӮҙнҺҙліҙл©ҙ вҖҳмҡ°лҰ¬ CSлҹ¬мӢңм•„мқөмҠӨн”ҢлЎңлҹ¬мЈјмӢқ1ClassA1вҖҷмқҙ к°ҖмһҘ лҶ’мқҖ мҲҳмқөлҘ мқё 4.49%лҘј кё°лЎқн•ҙ мІҙл©ҙмқ„ м§ҖнӮӨкі мһҲлӢӨ.

лёҢлқјм§Ҳ нҺҖл“ңлҸ„ л§Ҳм°¬к°Җм§ҖлӢӨ. мң мқјн•ҳкІҢ вҖҳKBлёҢлқјм§ҲмЈјмӢқнҳ•мһҗ(Calss-A)вҖҷл§Ңмқҙ 3к°ңмӣ” мҲҳмқөлҘ 1.54%лҘј кё°лЎқн•ҙ н”Ңлҹ¬мҠӨмҲҳмқөлҘ мқ„ кё°лЎқн• лҝҗ, лӮҳлЁём§Җ нҺҖл“ңл“ӨмқҖ лӘЁл‘җ вҖҳл§Ҳмқҙл„ҲмҠӨвҖҷлӢӨ.

лёҢлҰӯмҠӨнҺҖл“ң м—ӯмӢң, мҳ¬н•ҙл“Өм–ҙ мӨ„кі§ л§Ҳмқҙл„ҲмҠӨ мҲҳмқөлҘ м—җм„ң лІ—м–ҙлӮҳм§Җ лӘ»н•ҳкі мһҲлҠ” мғҒнғңлЎң мөңк·ј 3к°ңмӣ”кіј 6к°ңмӣ” мҲҳмқөлҘ л§Ң лҶ“кі ліҙл©ҙ лӘЁл‘җ вҖҳмӣҗкёҲмҶҗмӢӨвҖҷмқҙлӢӨ.

мӣҗмһҗмһ¬нҺҖл“ңлҠ” мӣҗмһҗмһ¬кҙҖл Ё м„ л¬јлЎң кө¬м„ұлҗң м§ҖмҲҳлҘј л”°лҘҙлҠ” нҺҖл“ңмқҙкі , лҹ¬мӢңм•„лӮҳ лёҢлқјм§ҲнҺҖл“ңлҠ” н•ҙлӢ№көӯк°Җмқҳ м—…мў…лҢҖн‘ңмЈјм—җ нҲ¬мһҗн•ҳлҠ” нҺҖл“ңлЎң нҲ¬мһҗлҢҖмғҒмқҳ м°Ёмқҙк°Җ мһҲлҠ” л§ҢнҒј мҲҳмқөлҘ мқҳ м°Ёмқҙк°Җ лІҢм–ҙм§ҖлҠ” кІғмқҖ лӢ№м—°н•ң кІ°кіјлӢӨ. н•ҳм§Җл§Ң лӢЁмҲңнһҲ мӣҗмң лӮҳ кіЎл¬ј к°’мқҙ лӣ°лӢҲ мһҗмӣҗлҢҖкөӯмқҳ мҰқмӢңк°Җ мҳӨлҘј кІғмқҙлқјлҠ” нҲ¬мһҗмһҗл“Өмқҳ л§үм—°н•ң кё°лҢҖк°җмңјлЎң мӢӨм ң нҺҖл“ң мҲҳмқөлҘ кіј мІҙк°җ мҲҳмқөлҘ мӮ¬мқҙм—җ кұ°н’Ҳмқҙ нҳ•м„ұлҗҳкі мһҲлӢӨлҠ” лҠҗлӮҢлҸ„ л“ лӢӨ. нҺҖл“ңм—җ лҢҖн•ң кјјкјјн•ң 분м„қ м—Ҷмқҙ лӮЁмқҳ л§җл§Ң л“Јкі , 분мң„кё°м—җ м·Ён•ҙ мқҙлҰ¬м ҖлҰ¬ мҳ®кІЁ лӢӨлӢҢ нҲ¬мһҗмһҗл“ӨмқҖ кё°лҢҖн–ҲлҚҳ мҲҳмқөлҘ кіјлҠ” лӢӨлҘҙкІҢ кұ°н’Ҳл§Ң мҘҗлҠ” кјҙмқҙлӢӨ.

мӢ л¬ём§ҖмғҒмқ„ к°Җл“қ мұ„мҡ°лҠ” мҶҢмң„ мқёкё° нҺҖл“ңл“Өмқҳ кІҪмҡ°, лҢҖл¶Җ분мқҙ вҖҳмғҒнҲ¬вҖҷлҘј мһЎлҠ” нҷ•лҘ мқҙ лҶ’лӢӨ. мқёкё°м—җ нҺёмҠ№н•ң вҖҳлӘ°л°©вҖҷнҲ¬мһҗк°Җ вҖҳл’·л¶ҒнҲ¬мһҗвҖҷмқё кІғмқҖ м•„лӢҢм§Җ мІ м Җн•ң м җкІҖмқҙ н•„мҡ”н•ҳлӢӨ.

к·ёл ҮлӢӨкі вҖҳмӣҗмһҗмһ¬нҺҖл“ңк°Җ лң° кІғмқ„ лҜёлҰ¬ мҳҲмғҒн•ҙ 1л…„ м „л¶Җн„° к°Җмһ…н–Ҳмңјл©ҙ мўӢм•ҳмқ„ кІғвҖҷмқҙлқјл©° нӣ„нҡҢл§Ң н•ҳкі мһҲм–ҙм„ңлҠ” м•ҲлҗңлӢӨ. кё°нҡҢлҠ” лҳҗ мҳЁлӢӨ. мқҙлІҲ кІҪн—ҳмқ„ л°”нғ•мңјлЎң л•ҢлҘј кё°лӢӨлҰ¬л©ҙ лҗңлӢӨ.

мІ«м§ё, мң к°ҖлӮҳ кіЎл¬јм—җ нҲ¬мһҗн•ҳлҠ” мӣҗмһҗмһ¬ нҺҖл“ңлҠ” мЈјмӢқмӢңмһҘкіј мғҒкҙҖкҙҖкі„к°Җ лӮ®мқҖ лҢҖм•ҲнҲ¬мһҗмғҒн’ҲмңјлЎң 분мӮ°нҲ¬мһҗмқҳ нҡЁкіјлҘј лҶ’мқёлӢӨлҠ” кІғ.

л‘ҳм§ё, м—җл„Ҳм§ҖмҷҖ лҶҚмӮ°л¬ј к°ҖкІ©мқҳ мқёмғҒм—җ л”°лҘё мқён”Ңл Ҳмқҙм…ҳ мҡ°л Өм—җм„ң мһҗмң лЎңмҡё мҲҳ мһҲлҠ” нҺҖл“ңк°Җ л°”лЎң мӣҗмһҗмһ¬нҺҖл“ңмҷҖ лҹ¬лёҢнҺҖл“ңлқјлҠ” кІғ.

м…Ӣм§ё, мӣҗмһҗмһ¬мҷҖ лҹ¬лёҢнҺҖл“ңлҠ” ліҖлҸҷм„ұмқҙ лҶ’мқҖ мӢңмһҘм—җ нҲ¬мһҗн•ҳлҠ” л§ҢнҒј нҲ¬мһҗмң„н—ҳмқҙ лҶ’кі , мҲҳмқөлҘ ліҖлҸҷнҸӯмқҙ л„“м–ҙ лӢЁкё° нҲ¬мһҗмӢң л§ҺмқҖ мң„н—ҳмқҙ л”°лҘёлӢӨлҠ” кІғ.

л„·м§ё, к·ёлһҳм„ң мқҙл“Ө нҺҖл“ңлҘј н•өмӢ¬нҺҖл“ңлЎң к°Җм ёк°Җл©ҙ мң„н—ҳн•ҳм§Җл§Ң мң„м„ұнҺҖл“ңлЎң л‘җкі л•ҢлҘј кё°лӢӨлҰ¬л©ҙ мЈјк°Җк°Җ н•ҳлқҪн•ҳлҠ” мғҒнҷ©м—җм„ңлҸ„ мҲҳмқөлҘ мқ„ лҶ’мқј мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ.

мҳҒмӣҗнһҲ мғҒмҠ№н•ҳлҠ” мһҘлҸ„, мҳҒмӣҗнһҲ н•ҳлқҪн•ҳлҠ” мӢңмһҘмқҖ м—ҶлӢӨ. лӢӨл§Ң нҲ¬мһҗмқҳ мҠ№л¶ҖлҠ” лҲ„к°Җ м Җм җм—җ л“Өм–ҙк°Җ кі м җм—җ нҢ”кі лӮҳмҳӨлҠҗлғҗ, мӢңк°„кіјмқҳ мӢёмӣҖм—җм„ң мқҙкё°лҠҗлғҗм—җ л”°лқј мҠ№нҢЁк°Җ к°ҲлҰ¬кё° л§Ҳл ЁмқҙлӢӨ. мң н–ү л”°лқј мқҙлҰ¬м ҖлҰ¬ нҺҖл“ңлҘј к°Ҳм•„нғҖкё° ліҙлӢӨлҠ” м Җм җм—җ л“Өм–ҙк°Ҳ мҲҳ мһҲлҠ” л•ҢлҘј кё°лӢӨлҰ¬лҠ” нҲ¬мһҗк°Җ м„ұкіөмқҳ нҷ•лҘ мқ„ лҶ’мқј мҲҳ мһҲмқ„ кІғмқҙлӢӨ.

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.