м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[м—…мў…ліҙкі м„ң] кё°кі„к°Җ мқёк°„мқ„ лҢҖмІҙн•ңлӢӨ

кёҲмңөмһҗлҸҷнҷ”кё°кё° м ңмЎ° л°Ҹ мҡҙмҳҒ м—…мІҙл“Өм—җ лҢҖн•ң нҲ¬мһҗ м•„мқҙл””м–ҙмқҳ м¶ңл°ңм җмқҖ л°”лЎң мқҖн–үмқҳ 비мҡ©м Ҳк°җмқ„ мң„н•ң м•„мӣғмҶҢмӢұм—җм„ң м¶ңл°ңн•ңлӢӨ. м–ҙлҠҗлҚ§ мҡ°лҰ¬мқҳ мӮ¶мқҖ мқҖн–ү м°Ҫкө¬м§Ғмӣҗмқ„ нҶөн•ҙ кёҲмңөкұ°лһҳлҘј н•ҳлҚҳ мӢңм Ҳмқ„ м§ҖлӮҳ, мқҖн–ү м җнҸ¬ лӮҙмҷём—җ м„Өм№ҳлҗҳм–ҙ мһҲлҠ” ATM/CDкё°лҘј нҶөн•ҙ мҳҲкёҲмһ…м¶ңкёҲ л°Ҹ нҳ„кёҲм„ң비мҠӨлҘј л°ӣлҠ” мқјмқҙ мқјмғҒнҷ”лҗҳм—ҲлӢӨ. нҠ№нһҲ мқҖн–үк¶Ңмқҙ мЈј5мқј к·јл¬ҙм ңм—җ лҸҢмһ…н•ҳкі , ATM/CDкё° мқҙмҡ©мӢңк°„мқҙ нҷ•лҢҖлҗҳл©ҙм„ң мһҗлҸҷнҷ”кё°кё°м—җ лҢҖн•ң мҲҳмҡ”лҠ” м§ҖмҶҚ мҰқк°Җн•ҳкі мһҲкі , мқҖн–ү мҳҒм—…мӢңк°„ лӮҙм—җлҸ„ мқёкұҙ비 м Ҳк°җмқ„ мӣҗн•ҳлҠ” мқҖн–ү мёЎ лӢҲмҰҲмҷҖ лҚ” м Җл ҙн•ң мҲҳмҲҳлЈҢлЎң л№ЁлҰ¬ мқјмқ„ мІҳлҰ¬н•ҳл ӨлҠ” кі к°қ мёЎ лӢҲмҰҲк°Җ кІ°н•©лҗҳл©ҙм„ң кёҲмңөмһҗлҸҷнҷ”кё°кё°лҘј мқҙмҡ©н•ң л¬ҙмқём җнҸ¬мӢңмҠӨн…ңмқҙ нҷңм„ұнҷ”лҗҳкі мһҲлӢӨ.

мқҙлҹ¬н•ң мқҖн–үкіј кі к°қ мёЎмқҳ мқҙн•ҙк°Җ л§һм•„ л–Ём–ҙм§Җл©ҙм„ң кёүм„ұмһҘмқ„ кө¬к°Җн•ң кёҲмңөмһҗлҸҷнҷ”кё°кё° м—…мІҙл“ӨмқҖ м„ұмһҘмӮ°м—…мқ„ мҳҒмң„н•Ём—җлҸ„ л¶Ҳкө¬н•ҳкі нҠ№мң мқҳ 진мһ…мһҘлІҪмңјлЎң мқён•ҙ м•Ҳм •м Ғмқё кіјм җкө¬мЎ°лҘј нҳ•м„ұн•ҳкі м„ұмһҘмқҳ кіјмӢӨмқ„ лҲ„лҰ¬кі мһҲлҠ” кІғмқҙ нҳ„мӢӨмқҙлӢӨ. м—…мІҙл§ҲлӢӨ м°Ёмқҙм җмқҙ мһҲкІ м§Җл§Ң, кё°ліём ҒмңјлЎң ліҙмҲҳм Ғмқё м„ұн–Ҙмқ„ к°Җм§Җкі мһҲлҠ” мқҖн–үмқ„ кі к°қмңјлЎң н•ҙ мӢ 뢰축м Ғмқҙ н•„мҡ”н•ҳлӢӨлҠ” м җ, лҸҲмқ„ м§Ғм ‘м ҒмңјлЎң лӢӨлЈЁлҠ” мӮ¬м—…мқҙлӢӨ ліҙлӢҲ н•ңм№ҳм—җ мҳӨм°ЁлӮҳ мҳӨлҘҳлҸ„ н—Ҳмҡ©лҗҳм§Җ м•ҠлҠ”лӢӨлҠ” м җ, к·ңлӘЁмқҳ кІҪм ңлҘј нҶөн•ң л ҲлІ„лҰ¬м§Җ нҷ•ліҙк°Җ н•„мҡ”н•ҳлӢӨлҠ” м җ, 비мҡ©м Ҳк°җмқ„ мң„н•ң мқён”„лқј(л„ӨнҠёмӣҢнҒ¬, мқёкұҙ비, лҸҷм„ )к°Җ мҡ”кө¬ лҗңлӢӨлҠ” м җ л“ұмқҙ к·ёкІғмқҙлӢӨ.

н–Ҙ нӣ„м—җлҸ„ мһҗліёмӢңмһҘнҶөн•©лІ• мӢӨмӢң л“ұ кёҲмңөм—… кө¬мЎ°мһ¬нҺём—җ л”°лқј м •л¶Җм°Ёмӣҗм—җм„ңлҸ„ м„ёкі„м Ғмқё лҢҖнҳ• кёҲмңөкё°кҙҖмқ„ нӮӨмӣҢлӮҙл Ө н•ҳкі мһҲкі , кёҲмңөм—…мқҙ м„ұмһҘн•Ём—җ л”°лқј кёҲмңөмһҗлҸҷнҷ”кё°кё° мӮ¬м—…лҸ„ к°ҷмқҙ м„ұмһҘн• мҲҳ л°–м—җ м—ҶлҠ” мҡ”кұҙмқ„ к°–м¶”кі мһҲлӢӨкі н• мҲҳ мһҲлӢӨ. мқҖн–үмқҳ лҢҖнҳ•нҷ” кІҪмҹҒкіј м җнҸ¬ мҲҳ нҷ•мһҘ, мҰқк¶Ңм—…мқҳ м§ҖкёүкІ°м ңкё°лҠҘ н—Ҳмҡ© л“ұ кёҲмңөм—… м„ұмһҘмқ„ мң„н•ң л№…мқҙмҠҲл“Өмқҙ кёҲмңөмһҗлҸҷнҷ”кё°кё° м—…мІҙл“Өм—җкІҢ нҒ° кё°нҡҢлҘј м ңкіөн•ҙ мӨ„ кІғмңјлЎң кё°лҢҖлҗңлӢӨ.

2000л…„ мқҙнӣ„ мқҖн–ү м җнҸ¬ мҲҳмҷҖ мһ„м§ҒмӣҗмҲҳ 추мқҙлҘј ліҙл©ҙ м җнҸ¬ мҲҳлҠ” л§Өл…„ мҰқк°Җн•ҳлҠ”лҚ° 비н•ҙ мһ„м§ҒмӣҗмҲҳлҠ” мҰқк°ҖмңЁмқҙ м •мІҙлҗҳлҠ” лӘЁмҠөмқ„ нҷ•мқён• мҲҳ мһҲлӢӨ. мқҙлҠ” кёҲмңөмһҗлҸҷнҷ”кё°кё°мқҳ нҷ•лҢҖ ліҙкёүмқҙ мһ„м§ҒмӣҗмҲҳлҘј лҢҖмІҙн•ҳмҳҖкё° л•Ңл¬ём—җ к°ҖлҠҘн•ң кІ°кіјмқҙлӢӨ. IMF мқҙнӣ„ кёҲмңөк¶Ң нҶөнҸҗн•© л°Ҹ кө¬мЎ°мЎ°м •мқҖ кІ°көӯ мқёл Ҙ к°җмӣҗмңјлЎң мқҙм–ҙмЎҢмңјл©°, мқёл Ҙ к°җмӣҗмқҙ к°ҖлҠҘн–ҲлҚҳ мқҙмң лҠ” кёҲмңөмһҗлҸҷнҷ”кё°кё°к°Җ к·ё мһҗлҰ¬лҘј лҢҖмІҙн–Ҳкё° л•Ңл¬ёмқҙлқјкі н• мҲҳ мһҲлӢӨ. мӨ‘мҡ”н•ң кІғмқҖ м•һмңјлЎңлҸ„ мқҙмҷҖ к°ҷмқҖ 추세к°Җ м§ҖмҶҚлҗ кІғмқҙл©° мқҖн–үмқ„ л„ҳм–ҙ м „ кёҲмңөк¶ҢмңјлЎң нҷ•лҢҖлҗ кІғмқҙлқјлҠ” м җмқҙлӢӨ. мҰү кёҲмңөмһҗлҸҷнҷ”кё°кё°мқҳ м—…нҷ©мқҖ кІ°көӯ кёҲмңөм—…мқҳ м„ұмһҘкіј к·ё к¶ӨлҘј к°ҷмқҙн•ңлӢӨкі ліј мҲҳ мһҲлӢӨ.

кёҲмңөмһҗлҸҷнҷ”кё°кё° л°ёлҘҳмІҙмқёмқ„ ліҙл©ҙ нҒ¬кІҢ л¶Җн’Ҳм—…мІҙмҷҖ м„ёнҠём—…мІҙ, м„ң비мҠӨм—…мІҙ, к·ёлҰ¬кі м—”л“ңмң м Җмқё кёҲмңөкё°кҙҖмңјлЎң лӮҳлҲ„м–ҙ ліј мҲҳ мһҲлӢӨ. кёҲмңөмһҗлҸҷнҷ”кё°кё°лһҖ нҒ¬кІҢ CDкё°, CDPкё°, ATMкё°лЎң лӮҳлҲҢ мҲҳ мһҲлҠ”лҚ° CD(Cash Dispenser)лһҖ нҳ„кёҲмқём¶ңкіј нҳ„кёҲм„ң비мҠӨ, кі„мўҢмқҙмІҙ л“ұмқҳ м—…л¬ҙк°Җ к°ҖлҠҘн•ң кё°кё°лЎң м§ҖнҸҗл°©м¶ңлӘЁл“Ҳмқҙ н•өмӢ¬л¶Җн’ҲмқҙлӢӨ. CDP(Cash Dispenser Printer)лҠ” CDкё°м—җм„ң н•ңлӢЁкі„ 진нҷ”н•ң м ңн’ҲмңјлЎң нҳ„кёҲмқём¶ң, нҳ„кёҲм„ң비мҠӨ, кі„мўҢмқҙмІҙ кё°лҠҘ мқҙмҷём—җ нҶөмһҘм •лҰ¬ кё°лҠҘмқҙ к°ҖлҠҘн•ң кё°кё°лЎңм„ң, м§ҖнҸҗл°©м¶ңлӘЁл“Ҳ мҷём—җ нҶөмһҘм •лҰ¬лӘЁл“Ҳмқҙ н•„мҡ”н•ҳлӢӨ. ATM(Auto Teller Machine)мқҖ к°ҖмһҘ 진нҷ”лҗң кё°мў…мңјлЎңм„ң нҳ„кёҲмқём¶ң, нҳ„кёҲм„ң비мҠӨ, кі„мўҢмқҙмІҙ, нҶөмһҘм •лҰ¬ мқҙмҷём—җ нҳ„кёҲмһ…кёҲмқҙ к°ҖлҠҘн•ң кё°кё°лЎң к°ҖмһҘ нҒ° кё°мҲ л Ҙмқ„ мҡ”н•ҳлҠ” л¶Җн’Ҳмқё нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳ(BRM, Bill Recycling Machine)мқ„ к°–м¶”кі мһҲм–ҙм•ј н•ңлӢӨ. мқҙ BRMмқҖ ATMкё°мқҳ н•өмӢ¬кё°мҲ лЎңм„ң нҳ„кёҲмқёмӢқ л°Ҹ мң„нҸҗмӢқлі„ кё°лҠҘмқ„ лӢҙлӢ№н•ҳкі мһҲм–ҙ нҳ„кёҲмһ…кёҲмқ„ мң„н•ң н•„мҲҳ лӘЁл“Ҳмқҙлқјкі н• мҲҳ мһҲлӢӨ. нҳ„мһ¬ ATM мЈјмҡ” л¶Җн’Ҳ мӨ‘ лӢӨлҘё лӘЁл“Ҳл“ӨмқҖ н•ңнӢҖмӢңмҠӨн…ңкіј н‘ёлҘёкё°мҲ мқҙ көӯмӮ°нҷ”м—җ м„ұкіөн•ҳмҳҖм§Җл§Ң, мң мқјн•ҳкІҢ BRMл§Ң көӯмӮ°нҷ”к°Җ м•Ҳлҗң л¶Җн’ҲмңјлЎң нҳ„мһ¬ мқјліёмқҳ мҳҙлЎ , нһҲнғҖм№ҳ л“ұмқҙ лҸ…м җкё°мҲ мқ„ к°Җм§Җкі мһҲлӢӨ. мқҙлҠ” ATMкё° мӣҗк°Җмқҳ 40% мқҙмғҒмқ„ м°Ём§Җн•ҳкі мһҲм–ҙ, нҳ„мһ¬ мӮ°мһҗл¶ҖлҘј мӨ‘мӢ¬мңјлЎң көӯмӮ°нҷ” н”„лЎңм қнҠёк°Җ 5л…„м§ё 진н–ү мӨ‘мқҙлӢӨ.

кёҲмңөмһҗлҸҷнҷ”кё°кё° м„ң비мҠӨмӮ¬м—…мқҖ нҒ¬кІҢ ATM/CD м•„мӣғмҶҢмӢұкіј CD VANмӮ¬м—…мңјлЎң лӮҳлҲҢ мҲҳк°Җ мһҲлӢӨ. нҳ„мһ¬ мҶҢ비мһҗк°Җ мқҙмҡ©н•ҳлҠ” ATM/CDкё°лҠ” нҒ¬кІҢ кёҲмңөкё°кҙҖ мҶҢмң л¬јлҹүкіј VANмӮ¬м—…мһҗ мҶҢмң л¬јлҹүмңјлЎң лӮҳлҲҢ мҲҳк°Җ мһҲлӢӨ. лҳҗн•ң кё°кё°мң„м№ҳм—җ л”°лқј м җлӮҙкё°кё°мҷҖ м җл‘җкё°кё°, м җмҷёкё°кё°лЎң 분лҘҳн• мҲҳ мһҲлҠ”лҚ°, мһ‘л…„ кё°мӨҖмңјлЎң м җлӮҙ кё°кё°мқҳ кІҪмҡ° м җл‘җлҘј нҸ¬н•Ён•ҳм—¬ м•Ҫ 5л§Ң 3мІң м—¬лҢҖк°Җ м„Өм№ҳлҗҳм–ҙ мһҲлҠ” кІғмңјлЎң м¶”м •лҗҳкі , м җмҷёкё°кё°мқҳ кІҪмҡ° м•Ҫ 3л§Ң 7мІң м—¬лҢҖк°Җ м„Өм№ҳлҗҳм–ҙ мһҲлҠ” кІғмңјлЎң 추мӮ°лҗңлӢӨ. мқҙ мӨ‘ м җлӮҙкё°кё°мқҳ кІҪмҡ° лҢҖл¶Җ분мқҙ кёҲмңөкё°кҙҖ мҶҢмң мқҙкі , м җмҷёкё°кё°мқҳ кІҪмҡ° м•Ҫ 2л§ҢлҢҖк°Җ кёҲмңөкё°кҙҖ мҶҢмң , м•Ҫ л§Ң7мІңлҢҖк°Җ VAN мӮ¬м—…мһҗ мҶҢмң мқҳ кё°кё°лЎң 추мӮ°лҗңлӢӨ. ATM/CD м•„мӣғмҶҢмӢұмқҖ кёҲмңөкё°кҙҖ мҶҢмң кё°кё°м—җ лҢҖн•ҙ мң м§ҖліҙмҲҳ л°Ҹ мһҘм• мІҳлҰ¬, мһҗкёҲм •мӮ°, нҳ„кёҲмҲҳмҶЎ л°Ҹ мһҘм „, ліҙм•ҲкҙҖлҰ¬ л“ұмқҳ м„ң비мҠӨлҘј м ңкіөн•ҳкі мӣ”м •м•Ў мҡ©м—ӯмҲҳмҲҳлЈҢлҘј л°ӣлҠ” мӮ¬м—…мқҙлӢӨ. мқҙ л¶Җ분мқҖ н–Ҙнӣ„ ATM/CDкё°м—җ лҢҖн•ң мң м§ҖкҙҖлҰ¬м—…л¬ҙлҘј л„ҳм–ҙм„ң, кө¬л§Ө, м„Өм№ҳ, мҡҙмҳҒ, кҙҖлҰ¬, мһҘмһ…, м •мӮ°к№Ңм§Җ лӘЁл“ кіјм •мқ„ мқјкҙ„м ҒмңјлЎң лӢҙлӢ№н•ҳлҠ” нҶ нғҲ м•„мӣғмҶҢмӢұ нҳ•нғңлЎң лӮҳм•„к°Ҳ кІғмңјлЎң ліҙмқёлӢӨ. CD VAN(Value Added Network)мӮ¬м—…мқҖ VANмӮ¬м—…мһҗк°Җ м§Ғм ‘ м§Җн•ҳмІ , нҺёмқҳм җ, н„°лҜёл„җ л“ұ мң лҸҷмқёкө¬ л§ҺмқҖ кіөк°„мқ„ мһ„м°Ён•ҳм—¬, кё°кё°лҘј м„Өм№ҳ, мҡҙмҳҒн•ҳл©° мӮ¬мҡ©мһҗлЎңл¶Җн„° мқјм •м•Ўмқҳ кұҙлӢ№ мҲҳмҲҳлЈҢлҘј мҲҳм·Ён•ҳлҠ” мӮ¬м—…мқҙлӢӨ.

(1) л¶Җн’Ҳм—…мІҙ

кёҲмңөмһҗлҸҷнҷ”кё°кё° мЈјмҡ” л¶Җн’ҲмңјлЎңлҠ” ATMкё°мқҳ к°ҖмһҘ н•өмӢ¬лӘЁл“Ҳмқё нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳкіј м§ҖнҸҗл°©м¶ң лӘЁл“Ҳ, нҶөмһҘм •лҰ¬ лӘЁл“Ҳ, мҲҳн‘ңмһ…м¶ңкёҲ лӘЁл“Ҳ, м „н‘ңмІҳлҰ¬ лӘЁл“ҲлЎң лӮҳлҲҢ мҲҳ мһҲлӢӨ. нҳ„мһ¬ нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“ҲмқҖ мҳӨнӮӨ, нһҲнғҖм№ҳ, мҳҙлЎ , нӣ„м§ҖмҜ”м „кё° л“ұ мқјліёмқҳ 4к°ңнҡҢмӮ¬л§Ң кё°мҲ л Ҙмқ„ к°Җм§Җкі мһҲлӢӨ. нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“ҲмқҖ ATMмӣҗк°Җмқҳ 40% мқҙмғҒмқ„ м°Ём§Җн•ҳкі мһҲлҠ”лҚ°, нҳ„мһ¬ мӮ°мһҗл¶ҖлҘј мӨ‘мӢ¬мңјлЎң 5л…„м§ё көӯмӮ°нҷ” н”„лЎңм қнҠёк°Җ 진н–ү мӨ‘мқҙлӢӨ. к·ё мҷё лӘЁл“ҲмқҖ н‘ёлҘёмӢңмҲ кіј н•ңнӢҖмӢңмҠӨн…ң л“ұ көӯлӮҙ м—…мІҙк°Җ к°ңл°ңм—җ м„ұкіөн•ҳм—¬ м„ёнҠём—…мІҙм—җ лӮ©н’Ҳн•ҳкі мһҲлӢӨ.

1) н‘ёлҘёкё°мҲ

н‘ёлҘёкё°мҲ мқҖ мһҗлҸҷнҷ”кё°кё° 분야мқҳ м „л¬ёнҡҢмӮ¬лҘј кҝҲкҫёл©° 1997л…„ м„ӨлҰҪлҗҳм—ҲлӢӨ. мЈјмҡ” м ңн’ҲмңјлЎңлҠ” нҒ¬кІҢ кёҲмңөмһҗлҸҷнҷ” лӘЁл“Ҳкіј м—ӯл¬ҙмһҗлҸҷнҷ” лӘЁл“Ҳ, нҠ№мҲҳлӢЁл§җ лӘЁл“Ҳ л“ұ 3к°ң 분야мқҳ лӘЁл“Ҳмқ„ мғқмӮ°н•ҳкі мһҲлҠ”лҚ°, кёҲмңөмһҗлҸҷнҷ” лӘЁл“ҲлЎңлҠ” мҲҳн‘ңмһ…м¶ңкёҲлӘЁл“Ҳ, м§ҖлЎңмІҳлҰ¬лӘЁл“Ҳ, нҶөмһҘмқёмҮ„лӘЁл“Ҳ, м§ҖнҸҗл°©м¶ңлӘЁл“Ҳ л“ұмқ„ мғқмӮ°н•ҳкі мһҲкі , м—ӯл¬ҙмһҗлҸҷнҷ” лӘЁл“ҲлЎңлҠ” м§Җн•ҳмІ нӢ°мј“ л°ңл§Өкё°мқҳ н•өмӢ¬лӘЁл“Ҳмқё м§ҖнҸҗмқёмӢқкё°мҷҖ кІҢмқҙнҠёлҸ„м–ҙлҘј мғқмӮ°н•ҳм—¬ мӮјм„ұSDSм—җ лӮ©н’Ҳн•ҳкі мһҲлӢӨ. нҠ№мҲҳ лӢЁл§җ лӘЁл“ҲлЎңлҠ” л§Ҳк¶Ңл°ңл§Өкё°мҷҖ мҠӨнҸ¬мё нҶ нҶ л°ңл§Өкё°мқҳ OMR нҢҗлҸ…лӘЁл“Ҳмқ„ к°ңл°ңн•ҳм—¬ н•ңкөӯм»ҙн“Ён„°м—җ лҸ…м җкіөкёүн•ҳкі мһҲлӢӨ.

2) н•ңнӢҖмӢңмҠӨн…ң

н•ңнӢҖмӢңмҠӨн…ңмқҖ нҠ№мҲҳмҠӨмәҗлӢқ л°Ҹ мқҙлҜём§ҖмІҳлҰ¬мһҘм№ҳмқё мҲҳлӮ©мһҘн‘ң мІҳлҰ¬кё° мӮ¬м—…л¶Җл¬ё(IPSмӮ¬м—…)кіј нҳ„кёҲмқёмӢқл¶Җл¬ёмқ„ м ңмҷён•ң мҲҳн‘ңмһ…м¶ңкёҲлӘЁл“Ҳ, м „н‘ңмІҳлҰ¬лӘЁл“Ҳ, м§ҖнҸҗл°©м¶ңлӘЁл“Ҳмқ„ көӯмӮ°нҷ”н•ҳм—¬ м„ёнҠём—…мІҙм—җ лӮ©н’Ҳн•ҳлҠ” кёҲмңөмһҗлҸҷнҷ” мӮ¬м—…л¶Җл¬ёмқ„ мҳҒмң„н•ҳкі мһҲлӢӨ. IPSмӮ¬м—… л¶Җл¬ёмқҖ кі мҶҚ мҲҳлӮ©мһҘн‘ңмІҳлҰ¬кё° л“ұмқ„ м •нҶөл¶Җ, лҶҚнҳ‘, мІҙмңЎм§„нқҘкіөлӢЁм—җ кіөкёүн•ҳкі мһҲкі , кёҲмңөмһҗлҸҷнҷ” л¶Җ분мқҖ мЈјлЎң мІӯнҳём»ҙл„·кіј лҜёкөӯ нҠёлқјл„ҘмҠӨ н…ҢнҒ¬лҶҖлЎңм§ҖмӮ¬м—җ кіөкёүн•ҳкі мһҲлӢӨ.

(2) м„ёнҠём—…мІҙ

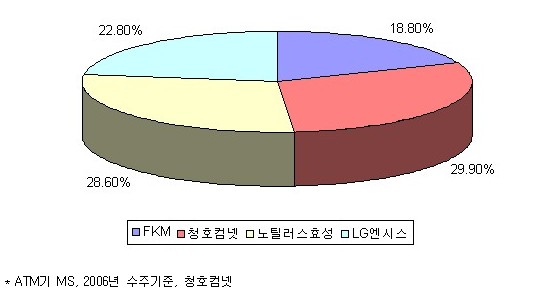

нҳ„мһ¬ ATMкё° м ңмЎ° мӢңмһҘмқҖ мІӯнҳём»ҙл„·кіј л…ёнӢёлҹ¬мҠӨнҡЁм„ұ, LGм—”мӢңмҠӨ, FKM 4к°ңмӮ¬к°Җ кіјм җн•ҳкі мһҲкі , CDкё° мӢңмһҘмқҖ 4к°ңмӮ¬ мҷём—җ н•ңкөӯм»ҙн“Ён„°к°Җ кі„м—ҙмӮ¬мқё н•ңл„ӨнҠём—җ м ңн’Ҳмқ„ кіөкёүн•ҳкі мһҲлӢӨ. 2006л…„ ATMкё° л¶Җл¬ё мҲҳмЈјкё°мӨҖмңјлЎң ліј л•Ң 4к°ңмӮ¬мқҳ м җмң мңЁмқҖ мІӯнҳём»ҙл„·мқҙ 29.9%лЎң 1мң„, л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқҙ 28.6%лЎң 2мң„, LGм—”мӢңмҠӨк°Җ 22.8%лЎң 3мң„, FKMмқҙ 18.8%лЎң 4мң„лҘј мң м§Җн•ҳкі мһҲлӢӨ.

мӢӨм ңм ҒмңјлЎң м„ёнҠём—…мІҙлҠ” лӢЁмҲң м–ҙм…Ҳлё”лҰ¬ мҲҳмӨҖмқҳ кё°мҲ л Ҙмқ„ к°Җм§Җкі мһҲкі , н•өмӢ¬ кё°мҲ л ҘмқҖ л°”лЎң нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳ(BRM, Bill Recycling Machine) м ңмһ‘ кё°мҲ мқёлҚ° нҳ„мһ¬ мқјліём—…мІҙмқё мҳӨнӮӨ, н•ҳнӢ°м№ҳ, мҳҙлЎ , нӣ„м§ҖмҜ”м „кё°к°Җ к°Җм§Җкі мһҲлӢӨ. ATMкё°кё°мқҳ н•өмӢ¬л¶Җн’Ҳмқё BRMмқҖ кё°мҲ л Ҙмқ„ мһҗлһ‘н•ҳлҠ” кі к°Җмқҳ л¶Җн’ҲмңјлЎң мӣҗк°Җмқҳ 40%мқҙмғҒмқ„ м°Ём§Җн•ҳкі мһҲлҠ”лҚ°, 2мІң л§Ңмӣҗ лҢҖмқҳ ATMкё°мҷҖ мІң л§Ңмӣҗ мқҙн•ҳмқҳ CDкё°мқҳ лӢЁк°Җм°ЁмқҙлҘј м•јкё°н•ҳлҠ” мЈјлҗң мӣҗмқёмқҙлӢӨ.

м„ёнҠём—…мІҙмқҳ к°ҖмһҘ нҒ° н•ңкі„лҠ” кёҲмңөкё°кҙҖмқҳ көҗмІҙмЈјкё°м—җ л”°лқј мӢӨм ҒліҖлҸҷм„ұмқҙ нҒ¬лӢӨлҠ” м җмқёлҚ° 2003л…„мқ„ м •м җмңјлЎң мқҖн–үмқҳ ATM/CDкё° мӢ к·ңмҲҳмҡ”к°Җ м •мІҙлҗҳм—Ҳкі , мӢ к¶Ңл°ңн–үм§Җм—°м—җ л”°лҘё кё°кё°көҗмІҙмқҳ м§Җм—°кіј нҠ№нһҲ л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқ„ н•„л‘җлЎң н•ң м—…мІҙк°„мқҳ м¶ңнҳҲкІҪмҹҒмңјлЎң м„ёнҠём—…мІҙл“ӨмқҖ 3л…„к°„ мөңм•…мқҳ мӢңкё°лҘј ліҙлғҲлӢӨ. к·ёлҹ¬лӮҳ 2007л…„ мӢ к¶Ңл°ңн–үмқ„ кі„кё°лЎң к·ёлҸҷм•Ҳ м§Җм—°лҗҳм—ҲлҚҳ көҗмІҙмҲҳмҡ”к°Җ н•ңкәјлІҲм—җ н„°м§Җл©ҙм„ң мӮ¬мғҒмөңлҢҖмӢӨм Ғ кё°лЎқмқ„ кё°лЎқн•ҳмҳҖкі , н–Ҙнӣ„ мӢ м„ұмһҘлҸҷл Ҙ нҷ•ліҙлҘј мң„н•ҙ к°Ғ м„ёнҠём—…мІҙл“ӨмқҖ н•ҙмҷём§„м¶ңкіј м„ң비мҠӨмӢңмһҘ 진м¶ңм—җ мӮ¬нҷңмқ„ кұёкі мһҲлӢӨ.

1) мІӯнҳём»ҙл„·

мІӯнҳём»ҙл„·мқҖ кёҲмңөмһҗлҸҷнҷ”кё°кё°мқё ATMкё°мҷҖ CDкё°, CDPкё° л“ұмқҳ м ңмЎ° л°Ҹ нҢҗл§ӨлҘј мЈјл ҘмӮ¬м—…мңјлЎң н•ҳлҠ” м—…мІҙлЎң 1977л…„м—җ м„ӨлҰҪлҗҳм–ҙ м—…л Ҙмқҙ л¬ҙл Ө 31л…„м—җ мқҙлҘёлӢӨ. лҸҷмӮ¬лҠ” мЈјл ҘмӮ¬м—… мқҙмҷём—җ мқјліё көҗм„ёлқјлЎңл¶Җн„° л Ҳмқҙм Җн”„лҰ°н„° л°Ҹ л””м§Җн„ёліөмӮ¬кё°лҘј мҲҳмһ…, нҢҗл§Өн•ҳлҠ” мӮ¬м—…мқ„ н•ҳкі мһҲмңјл©°, 2004л…„л¶Җн„° CD VAN мӮ¬м—…м—җ 진м¶ңн•ҳмҳҖкі , мөңк·ј м•„мӣғмҶҢмӢұ л¶Җл¬ёкіј нҳ„кёҲл¬јлҘҳ мӮ¬м—…м—җ 진м¶ңн•ҳмҳҖлӢӨ. к·ё мҷё мӢңмҠӨн…ң л°Ҹ IPSмӮ¬м—…л¶Җл¬ёмқ„ мҳҒмң„н•ҳкі мһҲлӢӨ.

лҸҷмӮ¬мқҳ 10л…„ лҸҷм•Ҳмқҳ л§Өм¶ңм•Ў 추мқҙлҘј мӮҙнҺҙліҙл©ҙ кёҲмңөмһҗлҸҷнҷ”кё°кё° мӢңмһҘ м—…нҷ©ліҖлҸҷмқ„ н•ңлҲҲм—җ нҷ•мқён• мҲҳк°Җ мһҲлӢӨ. лҸҷмӮ¬ л§Өм¶ңмқҖ 1999л…„л¶Җн„° 2002л…„к№Ңм§Җ кёҲмңөмһҗлҸҷнҷ”кё°кё° мӢңмһҘмқҳ м„ұмһҘм—җ л°ңл§һм¶° CAGR 34.8%мқҳ кі м„ұмһҘмқ„ н•ҙмҷ”лӢӨ. к·ёлҹ¬лӮҳ 2002л…„ мөңлҢҖнҳёнҷ© мқҙнӣ„ мқҖн–үмқҳ мӢ к·ң л°Ҹ көҗмІҙмҲҳмҡ”к°Җ к°җмҶҢн•ҳмһҗ LGм—”мӢңмҠӨ, л…ёнӢёлҹ¬мҠӨнҡЁм„ұ, FKMкіјмқҳ м№ҳм—ҙн•ң м¶ңнҳҲкІҪмҹҒмқ„ лІҢмҳҖкі , к·ё кІ°кіј 3л…„к°„ мөңм•…мқҳ н•ҙлҘј ліҙлӮҙл©° 2003л…„м—җлҠ” 56м–ө м ҒмһҗлҘј кё°лЎқн•ҳкё°м—җ мқҙлҘҙл ҖлӢӨ. лҸҷмӮ¬мқҳ ATMкё° к°Җ격추мқҙлҘј мӮҙнҺҙліҙл©ҙ 1999л…„ лҢҖлӢ№ нҸүк· 2,930л§Ңмӣҗ, 2000л…„ 2,982л§Ңмӣҗ, 2001л…„ 2,870л§Ңмӣҗ, 2002л…„ м•Ҫ 2,500л§Ңмӣҗмқ„ л°ӣм•„мҷ”мңјлӮҳ 2003л…„ мқҙнӣ„ л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқ„ н•„л‘җлЎң н•ң кІҪмҹҒмӮ¬л“Өк°„мқҳ м¶ңнҳҲкІҪмҹҒкіј мқҖн–үмңјлЎңл¶Җн„°мқҳ м Җк°ҖмҲҳмЈјк°Җ мӢңмһ‘лҗҳл©ҙм„ң ATMкё°кё° лҢҖлӢ№ к°ҖкІ©мқҙ 1,600л§ҢмӣҗлҢҖлЎң н•ҳлқҪн•ҳмҳҖлӢӨ. 2003л…„м—җлҠ” мӢ¬м§Җм–ҙ м—ӯл§Ҳ진 л§Өм¶ңмқҙ мқјм–ҙлӮҳ м ҒмһҗлҘј кё°лЎқн•ҳкё°лҸ„ н•ҳмҳҖлӢӨ. 3л…„к°„мқҳ м¶ңнҳҲм „мҹҒмңјлЎң кіөл©ёмқҳмӢқмқ„ лҠҗлӮҖ кіјм җм—…мІҙл“ӨмқҖ 2005л…„л¶Җн„° м¶ңнҳҲкІҪмҹҒмқ„ мһҗм ңн•ҳкё° мӢңмһ‘н•ҳм—¬ лҢҖлӢ№ к°ҖкІ©мқҙ 2мІң л§Ңмӣҗ мқҙмғҒмңјлЎң ліөк·Җн•ҳмҳҖкі , 2006л…„ 5мІң мӣҗк¶Ң мӢ к¶Ң л°ңн–ү, 2007л…„ мІңмӣҗ к¶Ң, л§Ңмӣҗ к¶Ң мӢ к¶Ң л°ңн–үмқҙ мқҖн–үл“Өмқҳ кё°кё° көҗмІҙмЈјкё°мҷҖ л§һл¬јлҰ¬л©ҙм„ң лҸҷмӮ¬лҠ” 2007л…„ л§Өм¶ң 2,490м–ө, мҳҒм—…мқҙмқө 381м–ө, мҲңмқҙмқө 204м–өмқҙлқјлҠ” м°ҪмӮ¬мқҙлһҳ мөңлҢҖ мӢӨм Ғмқ„ кё°лЎқн•ҳмҳҖлӢӨ. н–Ҙнӣ„м—җлҸ„ м§ҖмҶҚм Ғмқё көҗмІҙл¬јлҹүмқҳ л°ңмғқкіј мқҖн–үк¶Ңмқҳ м җнҸ¬нҷ•лҢҖ, мһҗнҶөлІ•мңјлЎң мқён•ң мҰқк¶Ң, ліҙн—ҳмӮ¬ мҲҳмҡ”мқҳ м„ұмһҘ, лӮҙл…„лҸ„ мҳҲм •лҗҳм–ҙ мһҲлҠ” кі м•Ўк¶Ң л°ңн–ү л“ұмңјлЎң мқён•ҙ м„ұмһҘмқҙ мқјм–ҙлӮ кІғмңјлЎң ліҙмқҙм§Җл§Ң м„ёнҠём—…мІҙмқҳ нҠ№м„ұмғҒ ліҖлҸҷм„ұмқ„ н”јн•ҳкё°лҠ” нһҳл“Ө кІғмңјлЎң ліҙм—¬м§Җл©°, мӢңмһҘнҸ¬нҷ”мӢң 추к°Җм„ұмһҘмқҳ мқҳл¬ёмқҖ кі„мҶҚлҗ кІғмқҙлӢӨ. мқҙкІғмқҙ м„ң비мҠӨ м—…мІҙмҷҖмқҳ кІ°м •м Ғмқё м°Ёмқҙмқҙл©°, лҸҷмӮ¬к°Җ м Ғк·№м ҒмңјлЎң м„ң비мҠӨмӢңмһҘ 진м¶ңмқ„ мӢңлҸ„н•ҳлҠ” кІғлҸ„ к°ҷмқҖ л§ҘлқҪмқҙлӢӨ.

2) л…ёнӢёлҹ¬мҠӨнҡЁм„ұ

л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқҖ 2002л…„ 7мӣ”, кёҲмңөмһҗлҸҷнҷ”кё°кё°мқҳ к°ңл°ңкіј нҢҗл§ӨлҘј лӢҙлӢ№н•ҙмҳӨлҚҳ нҡЁм„ұм»ҙн“Ён„°мҷҖ мӢңмҠӨн…ңнҶөн•©(System Integration), мӢңмҠӨн…ңкҙҖлҰ¬(System Management) л°Ҹ мҶҢн”„нҠёмӣЁм–ҙк°ңл°ң, л„ӨнҠёмӣҢнҒ¬ нҶөн•©мқ„ мЈјмҡ”мӮ¬м—…мңјлЎң н•ҙмҳЁ нҡЁм„ұлҚ°мқҙнғҖмӢңмҠӨн…ңмқҳ кІ°н•©мңјлЎң м¶ңлІ”н•ҳмҳҖлӢӨ. м§ҖмЈјнҡҢмӮ¬ нҡЁм„ұкіј нҠ№мҲҳкҙҖкі„мқё м§Җ분мқҙ 96.4%м—җ лӢ¬н•ҳкі , ATM/CDкё° м ңмЎ° л°Ҹ CD VANмӮ¬м—…мқ„ мҳҒмң„н•ҳкі мһҲмңјл©° ATM м•„мӣғмҶҢмӢұ мӢңмһҘм—җ 3л…„ м „л¶Җн„° 진м¶ңн•ҳм—¬ м–ҙлҠҗ м •лҸ„ мӢңмһҘ м•Ҳм°©м—җ м„ұкіөн•ң мғҒнғңмқҙлӢӨ.

3) LGм—”мӢңмҠӨ

LGм—”мӢңмҠӨлҠ” 2001л…„ 12мӣ” м„ӨлҰҪлҗҳм–ҙ, 2002л…„ 1мӣ” LGм „мһҗлЎңл¶Җн„° DSS(Digital System & Solution) мӮ¬м—…л¶ҖлҘј мҳҒм—…м–‘мҲҳн•ҳмҳҖкі , м»ҙн“Ён„°м„ңлІ„мҷҖ л„ӨнҠёмӣҢнҒ¬мһҘ비мқҳ нҢҗл§Ө л°Ҹ кёҲмңөмһҗлҸҷнҷ”кё°кё° м ңмЎ°, нҢҗл§Ө, м„ң비мҠӨ мӮ¬м—…мқ„ мҳҒмң„н•ҳкі мһҲлӢӨ. м§ҖмЈјнҡҢмӮ¬ LGк°Җ 100%мқҳ м§Җ분мқ„ к°Җм§Җкі мһҲкі , 2007л…„ 6мӣ” л¶„н• л°Ҹ н•©лі‘мқ„ л°ңн‘ңн•ҳмҳҖлҠ”лҚ°, мӢңмҠӨн…ңмӮ¬м—…л¶Җл¬ё, кёҲмңөмӮ¬м—…л¶Җл¬ё, м„ң비мҠӨмӮ¬м—…л¶Җл¬ё, м „лһөмӮ¬м—…л¶Җл¬ё(ліҙм•Ҳ л°Ҹ USNм ңмҷё), мҶ”лЈЁм…ҳмӮ¬м—…лӢ№лӢ№, мғқмӮ°л¶Җл¬ё, к°ңл°ңл¶Җл¬ё(ліҙм•Ҳ л°Ҹ USNм ңмҷё), кІҪмҳҒкҙҖлҰ¬л¶Җл¬ё, HR/нҷҚліҙлӢҙлӢ№мқ„ л¬јм Ғл¶„н• н• кІғмқ„ кІ°м •н•ҳмҳҖлӢӨ. л¶„н• нӣ„ мЎҙмҶҚнҡҢмӮ¬лҠ” LGм”Ём—”м—җмҠӨм—җм„ң л„ӨнҠёмӣҢнҒ¬мӮ¬м—…л¶ҖмҷҖ н•ҳл“ңмӣЁм–ҙ/мҶҢн”„нҠёмӣЁм–ҙ лҰ¬л§ҲмјҖнҢ… л¶Җ분 л¬јм Ғл¶„н• нӣ„ лӮЁмқҖ мЎҙмҶҚнҡҢмӮ¬м—җ нқЎмҲҳн•©лі‘мӢңнӮӨкё°лЎң кІ°мқҳн•ҳмҳҖлӢӨ. к·ёл ҮлӢӨл©ҙ кІ°кіјм ҒмңјлЎң лҸҷмӮ¬лҠ” LGмқҳ 100% мһҗнҡҢмӮ¬м—җм„ң LGм”Ём—”м—җмҠӨмқҳ мЎҙмҶҚлІ•мқёмқҳ 100% мһҗнҡҢмӮ¬лЎң нҺёмһ…лҗҳкІҢ лҗңлӢӨ.

4) FKM

FKM(Fujitsu Frontech Korea Mechatech)мқҖ мқјліё Fujitsu к·ёлЈ№мқҳ Fujitsu Frontechк°Җ 100% м¶ңмһҗн•ң н•ңкөӯлІ•мқёмңјлЎң 1998л…„ 7мӣ”м—җ м„ӨлҰҪлҗҳм—ҲлӢӨ. кёҲмңөмһҗлҸҷнҷ”кё°кё°мқҳ м ңмЎ° л°Ҹ нҢҗл§Ө, мң м§ҖліҙмҲҳ л°Ҹ кҙҖлҰ¬лҘј мЈјлҗңмҳҒм—…мңјлЎң н•ҳкі мһҲлӢӨ. лӘЁнҡҢмӮ¬мқё Fujitsu FrontechлҠ” нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳм—җ лҢҖн•ң кё°мҲ л Ҙмқ„ к°Җм§Җкі мһҲм–ҙ н•өмӢ¬лӘЁл“ҲмқҖ мқјліё лӘЁнҡҢмӮ¬лЎңл¶Җн„° кіөкёүл°ӣкі мһҲлӢӨ.

5) н•ңкөӯм»ҙн“Ён„°

н•ңкөӯм»ҙн“Ён„°лҠ” 2002л…„ н•ңкөӯм»ҙн“Ён„°м§ҖмЈјк°Җ м¶ңлІ”н•ҳл©ҙм„ң кёҲмңөл¶Җ분мқҙ л¶„н• лҗҳм–ҙ м„ӨлҰҪлҗҳм—ҲлӢӨ. мҳҒм—…м җнҶөн•©лӢЁл§җкё°, нҶөмһҘн”„лҰ°н„°, к°Ғмў… м№ҙл“ңл°ңкёүкё°, ATM/CDкё°, л¬ҙмқёкіөкіјкёҲмҲҳлӮ©кё° л“ұмқҳ кёҲмңөлӢЁл§җмӢңмҠӨн…ңкіј мң л¬ҙмқё л§Ҳк¶Ңл°ңл§Өкё°, мҠӨнҸ¬мё нҶ нҶ ліөн‘ңл°ңл§Өкё° л“ұмқҳ нҠ№мҲҳлӢЁл§җмӢңмҠӨн…ңмқ„ мғқмӮ°н•ҳкі мһҲлӢӨ. к·ё мҷё к°ңл°ңмҡ©м—ӯ л°Ҹ мң м§ҖліҙмҲҳ л“ұмқҳ мӮ¬м—…мқ„ мҳҒмң„н•ҳкі мһҲлӢӨ. 2007л…„ 3분기 кё°мӨҖмңјлЎң л§Өм¶ң비мӨ‘мқ„ мӮҙнҺҙліҙл©ҙ кёҲмңөлӢЁл§җмӢңмҠӨн…ң л¶Җ분мқҙ 77%лҘј м°Ём§Җн•ҳмҳҖкі , к·ё мӨ‘м—җм„ң нҶөмһҘн”„лҰ°н„°к°Җ 20.5%, нҶөн•©лӢЁл§җкё°к°Җ 17.8%, кёҲмңөлӢЁл§җкё°к°Җ 14.6%лҘј м°Ём§Җн•ҳмҳҖлӢӨ. нҠ№мҲҳлӢЁл§җл¶Җ분мқҙ 4.2% м •лҸ„лҘј м°Ём§Җн•ҳмҳҖкі , к°ңл°ңмҡ©м—ӯ л°Ҹ мң м§ҖліҙмҲҳ л“ұмқҳ мҡ©м—ӯл§Өм¶ңмқҙ 24.4%лҘј м°Ём§Җн•ҳмҳҖлӢӨ.

мқҙ мӨ‘ кёҲмңөлӢЁл§җкё°мқҳ кІҪмҡ° мқҖн–үкі„мӣҗмҡ© лӢЁл§җм»ҙн“Ён„°лЎң 35.1%мқҳ мӢңмһҘм җмң мңЁлЎң 1мң„лҘј м°Ём§Җн•ҳкі мһҲкі LGм—”мӢңмҠӨк°Җ 23.5%лЎң 2мң„лҘј мң м§Җн•ҳкі мһҲлӢӨ. нҶөмһҘн”„лҰ°н„°мқҳ кІҪмҡ° 55%мқҳ мӢңмһҘм җмң мңЁлЎң 1мң„лҘј м°Ём§Җн•ҳкі мһҲкі , л§Ҳк¶Ңл°ңл§Өкё°мҷҖ ліөн‘ңл°ңл§Өкё°мқҳ кІҪмҡ° лҸ…м җмғқмӮ°н•ҳкі мһҲлӢӨ.

лҸҷмӮ¬лҠ” кі„м—ҙмӮ¬мқё н•ңл„ӨнҠём—җ CDкё°лҘј кіөкёүн•ҳкі мһҲлҠ”лҚ° GPл§Ҳ진 22% м •лҸ„лҘј л°ӣкі мһҲлӢӨ. лҳҗн•ң л¬ҙмқёкіөкіјкёҲ мҲҳлӮ©кё°лҘј көӯлҜјмқҖн–ү, лҶҚнҳ‘ л“ұм—җ кіөкёүн•ҳкі мһҲлҠ”лҚ° GPл§Ҳ진 10%м •лҸ„лҘј л°ӣкі мһҲлӢӨ. л¬ҙмқёкіөкіјкёҲ мҲҳлӮ©кё°лҠ” 2002~4л…„м—җ л§Һмқҙ нҢ”лҰ° мғҒн’Ҳмқҙлқј мҳ¬н•ҙл¶Җн„° ліёкІ©м Ғмқё көҗмІҙмҲҳмҡ”к°Җ лӮҳмҳ¬ кІғмңјлЎң кё°лҢҖлҗңлӢӨ. к·ё мҷё м§ҖлҠҘнҳ•м°Ҫкө¬м•ҲлӮҙмӢңмҠӨн…ңкіј н…”лҹ¬ATMкё°лҘј кіөкёүн•ҳкі мһҲлҠ”лҚ° м§ҖлҠҘнҳ•м°Ҫкө¬м•ҲлӮҙмӢңмҠӨн…ңмқҳ кІҪмҡ° нҳ„мһ¬ көӯлҜјмқҖн–үм—җл§Ң 400к°ңлҘј лӮ©н’Ҳн•ҳмҳҖлҠ”лҚ°, нҳ„мһ¬ мӢ н•ңмқҖн–ү мӢңлІ”мҡҙмҳҒм—җ м°ём—¬н•ҳкі мһҲкі LGм—”мӢңмҠӨмҷҖ к°ҷмқҙ л°°л¶„н• к°ҖлҠҘм„ұмқҙ лҶ’лӢӨкі н•ңлӢӨ.

мқјл°ҳм ҒмңјлЎң кёҲмңөлӢЁл§җ мӢңмҠӨн…ңмқҖ лҸҲмқ„ лӢӨлЈЁлҠ” м ңн’ҲмқҙлӢӨ ліҙлӢҲ м•Ҳм „м„ұмқ„ мғқлӘ…мңјлЎң н•ҳкі , л§үлҢҖн•ң көҗмІҙ 비мҡ©мқҙ мһҲм–ҙ кё°мЎҙ кұ°лһҳмІҳлҘј л°”кҫёкё°к°Җ м–ҙл өлӢӨ. лҳҗн•ң кұ°лһҳмғҒлҢҖл°©мқё мқҖн–үл“ӨмқҖ ліҙмҲҳм Ғмқё м„ұн–Ҙмқ„ к°Җм§Җкі мһҲм–ҙ мӢ к·ң мӢңмһҘм°ём—¬мһҗк°Җ 진мһ…н•ҳкё°м—җлҠ” н•ңкі„к°Җ мһҲлӢӨ. лҸҷмӮ¬лҠ” көӯлӮҙ мөңмҙҲмқҳ кёҲмңөлӢЁл§җ к°ңл°ңм—…мІҙлЎңм„ң, нҳ„мһ¬ мЈјмҡ” кұ°лһҳмІҳмқё көӯлҜјмқҖн–үкіј лҶҚнҳ‘ мҷём—җ мҡ°лҰ¬мқҖн–үкіј мӢ н•ңмқҖн–ү л“ұмңјлЎң кұ°лһҳмІҳлҘј лӢӨліҖнҷ”н•ҙ к°Җкі мһҲлҠ” мӨ‘мқҙлӢӨ. лҳҗн•ң мқҖн–үл“Өмқҳ кө¬мЎ°мЎ°м •кіј 비мҡ©м Ҳк°җмқҳ мқјнҷҳмңјлЎң мһҗлҸҷнҷ”кё°кё°мқҳ лҸ„мһ…мқҙ лҠҳм–ҙлӮҳкі мһҲкё° л•Ңл¬ём—җ лҸҷмӮ¬мқҳ кІҪмҡ° мӢ к·ңмҲҳмҡ”лҝҗл§Ң м•„лӢҲлқј мҡ©м—ӯл§Өм¶ң мҰқлҢҖлЎң мқён•ҙ м„ұмһҘмқҳ л°ңнҢҗмқҙ л§Ңл“Өм–ҙм§Җкі мһҲлӢӨ.

нҠ№мҲҳлӢЁл§җкё°мқҳ кІҪмҡ° н•ңкөӯл§ҲмӮ¬нҡҢк°Җ 1999л…„ 추진н•ң л§Ҳк¶Ңл°ңл§Өкё° көӯмӮ°нҷ” н”„лЎңм қнҠё мһ…м°°мқ„ мҲҳмЈјн•ҳм—¬ 2000л…„л¶Җн„° к°ңл°ңмқ„ мҷ„лЈҢн•ҳмҳҖкі 2001л…„л¶Җн„° мң мқёл°ңл§Өкё° лӮ©н’Ҳмқ„ мӢңмһ‘н•ҳмҳҖлӢӨ. 2002л…„м—җлҠ” л¬ҙмқёл°ңл§Өкё°мҷҖ л¬ҙмқёнҷҳкёүкё° к°ңл°ңм—җ м„ұкіөн•ҳм—¬ н•ңкөӯл§ҲмӮ¬нҡҢм—җ кіөкёүн•ҳкё° мӢңмһ‘н•ҳмҳҖлӢӨ. 2003л…„м—җлҠ” мҠӨнҸ¬мё TOTO ліөн‘ңл°ңл§Өкё° көӯмӮ°нҷ”м—җ м„ұкіөн•ҳм—¬ лӮ©н’Ҳмқ„ мӢңмһ‘н•ҳмҳҖкі , кё°мҲ л Ҙмқ„ мқём •л°ӣм•„ 2005л…„ мқјліё J-TOTO лӢЁл§җкё° кіөкёүм—…мІҙлЎң м„ м •лҗҳм–ҙ м•Ҫ 120м–ө мӣҗмқҳ л§Өм¶ңмқ„ лӢ¬м„ұн•ҳмҳҖлӢӨ.

лҸҷмӮ¬лҠ” кі к°қм—җ лҢҖн•ҙ лӢЁмҲңнһҲ м ңн’Ҳмқ„ мғқмӮ°, нҢҗл§Өн•ҳлҠ” кІғл§ҢмңјлЎң к·ём№ҳм§Җ м•Ҡкі , м ңн’Ҳмқҳ мҡҙмҡ©м—җ мһҲм–ҙм„ңмқҳ к°Ғмў… мң м§ҖліҙмҲҳ л°Ҹ мҡ©м—ӯмқ„ мҲҳн–үн•ҳкі мһҲлӢӨ. мқҙлҹ¬н•ң мҡ©м—ӯл§Өм¶ңмқҖ лӢЁл§җкё° л§Өм¶ңмқҙ м„ұмһҘн•Ём—җ л”°лқј к°ҷмқҙ лҲ„진м ҒмңјлЎң мҰқк°Җн•ҳлҠ” нҠ№м„ұмқҙ мһҲлӢӨ. мң м§ҖліҙмҲҳ л§Өм¶ң비мӨ‘ 추мқҙлҘј ліҙл©ҙ 2004л…„ 17.89%, 2005л…„ 20.72%, 2006л…„ 14.46%, 2007л…„ 3분기 24.4%лЎң 2006л…„мқ„ м ңмҷён•ҳкі л§Өл…„ мҰқк°Җн•ҳкі мһҲлӢӨ. 2006л…„ л§Өм¶ң비мӨ‘мқҙ мқјмӢңм ҒмңјлЎң лӮ®м•„진 мқҙмң лҠ” л§Ҳк¶Ңл°ңл§Өкё° 65м–ө, J-TOTO 25м–ө, нҠ№мҲҳ м№ҙл“ңл°ңкёүкё° 80м–ө л“ұ лӢЁл§җкё° нҢҗл§Өл¶Җ분м—җм„ң мҙҲкіјмҲҳмҡ” 170м–ө мӣҗ к°Җлҹүмқҙ л°ңмғқн–Ҳкё° л•Ңл¬ёмқҙлӢӨ. н–Ҙнӣ„м—җлҸ„ мң м§ҖліҙмҲҳ л°Ҹ мҡ©м—ӯл§Өм¶ңмқҳ мҰқк°ҖлҠ” лӢЁл§җкё° көҗмІҙмЈјкё°м—җ л”°лҘё лҸҷмӮ¬мқҳ мӢӨм Ғ ліҖлҸҷм„ұмқ„ мҷ„нҷ”мӢңнӮ¬ кІғмңјлЎң кё°лҢҖлҗҳм–ҙ кёҚм •м ҒмқҙлӢӨ.

(3) м„ң비мҠӨм—…мІҙ

кёҲмңөмһҗлҸҷнҷ”кё°кё° м„ң비мҠӨмӮ¬м—…мқҖ нҒ¬кІҢ ATM/CD м•„мӣғмҶҢмӢұкіј CD VANмӮ¬м—…мңјлЎң лӮҳлҲҢ мҲҳк°Җ мһҲлӢӨ. ATM/CD м•„мӣғмҶҢмӢұмқҖ кёҲмңөкё°кҙҖ мҶҢмң кё°кё°м—җ лҢҖн•ҙ мң м§ҖліҙмҲҳ л°Ҹ мһҘм• мІҳлҰ¬, мһҗкёҲм •мӮ°, нҳ„кёҲмҲҳмҶЎ л°Ҹ мһҘм „, ліҙм•ҲкҙҖлҰ¬ л“ұмқҳ м„ң비мҠӨлҘј м ңкіөн•ҳкі мӣ”м •м•Ў мҡ©м—ӯмҲҳмҲҳлЈҢлҘј л°ӣлҠ” мӮ¬м—…мқҙкі , CD VANмӮ¬м—…мқҖ VANмӮ¬м—…мһҗк°Җ м§Ғм ‘ м§Җн•ҳмІ , нҺёмқҳм җ, н„°лҜёл„җ л“ұ мң лҸҷмқёкө¬ л§ҺмқҖ кіөк°„мқ„ мһ„м°Ён•ҳм—¬, кё°кё°лҘј м„Өм№ҳ, мҡҙмҳҒн•ҳл©° мӮ¬мҡ©мһҗлЎңл¶Җн„° мқјм •м•Ўмқҳ кұҙлӢ№ мҲҳмҲҳлЈҢлҘј мҲҳм·Ён•ҳлҠ” мӮ¬м—…мқҙлӢӨ.

ATM кҙҖлҰ¬мӮ¬м—…мқҖ мқҖн–үмқҳ кҙҖлҰ¬л№„мҡ© м Ҳк°җмқҳ мёЎл©ҙм—җм„ң м„ұмһҘн•ң мӮ¬м—…мңјлЎң, ATM кҙҖлҰ¬мӮ¬м—…мқ„ мҲҳн–үн•ҳкё° мң„н•ҙм„ңлҠ” ATMкё°кё°лҘј кҙҖлҰ¬н• мҲҳ мһҲлҠ” м „л¬ём„ұкіј лҢҖк·ңлӘЁ мһҗкёҲмқ„ кҙҖлҰ¬н• мҲҳ мһҲлҠ” мһҗкёҲкҙҖлҰ¬ лҠҘл Ҙ, м „көӯм Ғ л„ӨнҠёмӣҢнҒ¬, мІ м Җн•ң ліҙм•ҲмӢңмҠӨн…ң, кёҲмңөкё°кҙҖкіјмқҳ мӢ лў°кҙҖ계축м Ғ л“ұмқҙ мҡ”кө¬лҗҳлҠ”лҚ° мқҙлҹ¬н•ң м җл“ӨмқҖ к°•л Ҙн•ң н•ҙмһҗлЎң мһ‘мҡ©н•ңлӢӨ. нҳ„мһ¬ н•ңмӢ м •мқҳ мһҗнҡҢмӮ¬мқё н•ңкөӯм „мһҗкёҲмңөмқҙ 1997л…„ мӮ¬м—…мӢңмһ‘ мқҙ нӣ„ мӨ„кі§ 1мң„лҘј мң м§Җн•ҙмҳӨкі мһҲмңјл©° нҳ„мһ¬ MSк°Җ 70%м—җ лӢ¬н•ҳкі мһҲлӢӨ. н•ңкөӯм „мһҗкёҲмңөмқҖ м „көӯ лӘЁл“ мқҖн–үкіј кұ°лһҳлҘј н•ҳкі мһҲкі м „көӯм—җ 4,600 м—¬ к°ңмқҳ мӮ¬мқҙнҠёлҘј кҙҖлҰ¬н•ҳкі мһҲм–ҙ, лҸҷм„ кҙҖлҰ¬ л“ұмқ„ нҶөн•ҙ мӮ¬мқҙнҠёлӢ№ кҙҖлҰ¬л№„лҘј лӮ®м¶° мӣҗк°ҖкІҪмҹҒл Ҙмқ„ мң м§Җн•ҳкі мһҲм–ҙ лӢӨлҘё м—…мІҙк°Җ мӢңмһҘм—җ м№ЁнҲ¬н•ҳкё°к°Җ мүҪм§Җ м•ҠмқҖ мғҒнҷ©мқҙлӢӨ. MS 2мң„ м—…мІҙлҠ” м—җмҠӨмӣҗмңјлЎң м•Ҫ 20% лҜёл§Ңмқҳ м җмң мңЁмқ„ мң м§Җн•ҙмҳӨкі мһҲмңјлӮҳ ліҙм•Ҳм„ң비мҠӨк°Җ мЈјл Ҙмқҙкі , кҙҖлҰ¬н•ҳлҠ” мқҖн–үмқҙ л¶ҖмӮ°, лҢҖкө¬мқҳ 5к°ңм—җ л¶Ҳкіјн•ҙ кІҪмҹҒл Ҙмқҙ л–Ём–ҙ진лӢӨ. лҳҗн•ң мӮ¬мқҙнҠёмҲҳлҸ„ 1,400 м—¬ к°ңм—җ л¶Ҳкіјн•ҙ мӣҗк°ҖкІҪмҹҒм—җм„ңлҸ„ л¶ҲлҰ¬н•ҳлӢӨ. к·ё мҷё м „л¶ҒмқҖн–ү м•„мӣғмҶҢмӢұмқ„ л§Ўкі мһҲлҠ” м „мқҖмӢӨм—…, м„ёнҠём—…мІҙмқё л…ёнӢёлҹ¬мҠӨнҡЁм„ұкіј мІӯнҳём»ҙл„·мқҙ мӢңмһҘ진мһ…мқ„ мӢңлҸ„н•ҳкі мһҲлӢӨ.

CD VAN мӮ¬м—…мқҳ кІҪмҡ° нҳ„мһ¬ кІҪмҹҒм–‘мғҒмқҙ м№ҳм—ҙн•ҳкІҢ м „к°ңлҗҳкі мһҲлӢӨ. CD VAN мӮ¬м—…мқҳ к°ҖмһҘ мӨ‘мҡ”н•ң л¶Җ분мқҖ мһ…м§Җм„ м •мқёлҚ°, лҳ‘к°ҷмқҖ кё°кі„лқјлҸ„ м–ҙл””м—җ м„Өм№ҳлҘј н•ҳлҠ”к°Җм—җ л”°лқј лҢҖлӢ№кұҙмҲҳмҷҖ лҢҖлӢ№л§Өм¶ңмқҙ лӢ¬лқјм§Җкё° л•Ңл¬ёмқҙлӢӨ. н•ңл„ӨнҠёмқҳ кІҪмҡ° first-moverмҳҖкё° л•Ңл¬ём—җ мғҒлҢҖм ҒмңјлЎң мҲҳмқөм„ұ лҶ’мқҖ мһ…м§ҖлҘј нҷ•ліҙн•ҳкі мһҲм–ҙ мғҒлҢҖм ҒмңјлЎң лӢӨлҘё м—…мІҙм—җ 비н•ҙ лҢҖлӢ№ мҲҳмқөм„ұмқҙ к°ҖмһҘ лҶ’лӢӨ.

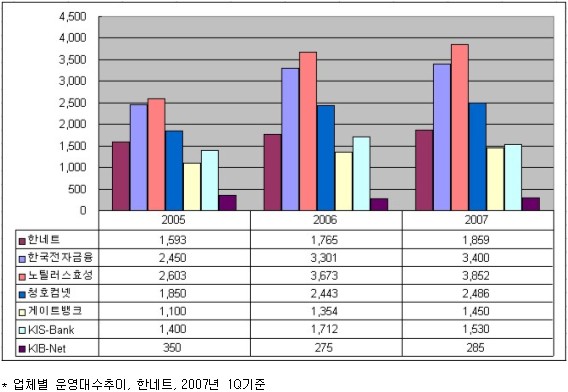

м—…мІҙлі„ мҡҙмҳҒлҢҖмҲҳ 추мқҙлҘј ліҙл©ҙ 2005л…„ мҙқ 11,346лҢҖм—җм„ң, 2006л…„ 14,523лҢҖ, к·ёлҰ¬кі 2007л…„ 1Q кё°мӨҖмңјлЎң 14,862лҢҖлҘј кё°лЎқн•ҳмҳҖкі , нҳ„мһ¬лҠ” 15,600лҢҖлҘј л„ҳм–ҙм„ кІғмңјлЎң м¶”м •лҗңлӢӨ. мғҒмң„ 5к°ңм—…мІҙлҠ” м§ҖмҶҚм ҒмңјлЎң мҡҙмҳҒлҢҖмҲҳлҘј лҠҳлҰ¬кі мһҲлӢӨ. к·ёлҹ¬лӮҳ мқҙл ҮкІҢ мӢңмһҘмқҳ м„ұмһҘмқҖ кі„мҶҚлҗҳкі лҠ” мһҲм§Җл§Ң мқҙлҜё мң лҸҷмқёкө¬ л§Һкі мҲҳмқөм„ұ лҶ’мқҖ мһҘмҶҢлҠ” CDкё°к°Җ м„Өм№ҳлҗҳм–ҙ мһҲм–ҙ, мӢ к·ңм„Өм№ҳмһҘмҶҢлҠ” мғҒлҢҖм ҒмңјлЎң мқёкө¬мң лҸҷмқҙ м Ғкі мҲҳмқөм„ұмқҙ л–Ём–ҙм§ҖлҠ” мһҘмҶҢмқј мҲҳ л°–м—җ м—ҶлӢӨ. л”°лқјм„ң м„ұмһҘмқҖ н•ҳм§Җл§Ң мқҙмқөлҘ мқҖ м§ҖмҶҚм ҒмңјлЎң л–Ём–ҙм§Ҳ мҲҳ л°–м—җ м—ҶлҠ” кө¬мЎ°к°Җ лҗҳм—ҲлӢӨ.

лҢҖлӢ№ кұҙмҲҳ 추мқҙлҘј ліҙл©ҙ 2005л…„ кё°мӨҖмңјлЎң н•ңл„ӨнҠёк°Җ мҲҳмқөм„ұ мһҲлҠ” мһ…м§Җм„ м җмқ„ л°”нғ•мңјлЎң м•Ҫ 42кұҙ м •лҸ„лҘј кё°лЎқн•ҳкі мһҲкі нӣ„л°ңмЈјмһҗмқё мІӯнҳём»ҙл„·мқҖ м Ҳл°ҳмҲҳмӨҖмқё 22кұҙмқ„ кё°лЎқн•ҳкі мһҲлӢӨ. к·ёлҹ¬лӮҳ 2006~7л…„ кІҪмҹҒм Ғ м¶ңм җмқҙ кі„мҶҚлҗҳл©ҙм„ң, мғҒмң„ 4к°ңм—…мІҙмқҳ лҢҖлӢ№ кұҙмҲҳлҸ„ кёүк°җн•ҳлҠ” кІғмқ„ ліј мҲҳ мһҲлӢӨ. нқҘлҜёлЎңмҡҙ м җмқҖ First-moverмқё н•ңл„ӨнҠёмқҳ кІҪмҡ° мҡҙмҳҒлҢҖмҲҳлҠ” л…ёнӢёлҹ¬мҠӨнҡЁм„ұ, н•ңкөӯм „мһҗкёҲмңө, мІӯнҳём»ҙл„·м—җ мқҙм–ҙ 4мң„мқҙм§Җл§Ң, л§Өм¶ңкё°мӨҖ MSлҠ” 2007л…„ 3Qкё°мӨҖ 19%лЎң н•ңкөӯм „мһҗкёҲмңө 28%, л…ёнӢёлҹ¬мҠӨнҡЁм„ұ 27%м—җ мқҙм–ҙ 3мң„лҘј м°Ём§Җн•ҳкі мһҲлӢӨлҠ” м җмқҙлӢӨ. лҸҷмӮ¬ліҙлӢӨ м•Ҫ 600лҢҖмқҳ CDкё°лҘј лҚ” мҡҙмҳҒн•ҳкі мһҲлҠ” мІӯнҳём»ҙл„·мқҳ л§Өм¶ңкё°мӨҖ MSлҠ” 12%м—җ л¶Ҳкіјн•ҳлӢӨ. мқҙлҠ” мң лҰ¬н•ң мһ…м§Җм„ м җмңјлЎң мқён•ң лҢҖлӢ№ кұҙмҲҳмқҳ мҰқк°Җк°Җ мһҗм—°мҠӨлҹҪкІҢ л§Өм¶ңмҰқк°ҖлЎң мқҙм–ҙ진 кІ°кіјмқҙлӢӨ.

* м—…мІҙлі„ лҢҖлӢ№кұҙмҲҳ 추мқҙ, н•ңл„ӨнҠё, н•ңкөӯм „мһҗкёҲмңө

1) н•ңкөӯм „мһҗкёҲмңө

лҸҷмӮ¬лҠ” мӣҗлһҳ н•ңкөӯмӢ мҡ©м •ліҙмқҳ н•ң мӮ¬м—…л¶Җ분мңјлЎң 1993л…„л¶Җн„° CD VAN мӮ¬м—…мқ„ н•ҙмҷ”лӢӨ. 1997л…„ ATM/CD мӢңмһҘмқҙ м»Өм§Җмһҗ кёҲмңөкё°кҙҖ мёЎ лӢҲмҰҲм—җ мқҳн•ҙ кҙҖлҰ¬м„ң비мҠӨ л¶Җ분м—җ мІҳмқҢмңјлЎң 진м¶ңн•ҳмҳҖкі , 2000л…„м—җлҠ” н•ңкөӯмӢ мҡ©м •ліҙлЎңл¶Җн„° л¶„н• лҗҳм–ҙ нҳ„мһ¬ ATM/CD м•„мӣғмҶҢмӢұ мӢңмһҘм җмң мңЁ м•Ҫ 70%лЎң 1мң„лҘј м§ҖмҶҚм ҒмңјлЎң мң м§Җн•ҳкі мһҲмңјл©°, м•Ҫ 4,600м—¬ к°ңмқҳ мӮ¬мқҙнҠё, м•Ҫ 6,400м—¬ лҢҖмқҳ CD/ATMкё°кё°лҘј кҙҖлҰ¬н•ҳкі мһҲлӢӨ. лҸҷмӮ¬мқҳ мӮ¬м—…л¶Җл¬ёмқҖ нҒ¬кІҢ CD/ATM кҙҖлҰ¬мӮ¬м—…л¶Җл¬ё, CD VAN мӮ¬м—…л¶Җл¬ё, нҳ„кёҲл¬јлҘҳмӮ¬м—…л¶Җл¬ё, нҷ”мғҒмӢңмҠӨн…ң мӮ¬м—…л¶Җл¬ё, кё°нғҖл¶Җл¬ёмңјлЎң лӮҳлҲҢ мҲҳ мһҲлӢӨ. к°Ғ мӮ¬м—…л¶Җл¬ёмқҳ л§Өм¶ң비мӨ‘мқ„ мӮҙнҺҙліҙл©ҙ 2007л…„ 3분기лҘј кё°мӨҖмңјлЎң ATMкҙҖлҰ¬ л¶Җ분мқҙ 55.9%, CD VAN мӮ¬м—…л¶Җл¬ёмқҙ 40.1%, нҳ„кёҲл¬јлҘҳмӮ¬м—…л¶Җл¬ёмқҙ 1.3%, нҷ”мғҒмӢңмҠӨн…ң мӮ¬м—…л¶Җл¬ёмқҙ 2.4%, кё°нғҖк°Җ 0.3%лҘј м°Ём§Җн•ҳмҳҖлӢӨ.

лҸҷмӮ¬лҠ” мӢ к·ңмӮ¬м—…мңјлЎң нҳ„кёҲл¬јлҘҳмӮ¬м—…м—җ 진м¶ңн–ҲлҠ”лҚ°, нҳ„кёҲл¬јлҘҳмӮ¬м—…мқҖ лҸҷмӮ¬к°Җ лӢӨл…„к°„ 축м Ғ н•ҙмҳЁ мһҗкёҲкҙҖлҰ¬ м—…л¬ҙл…ён•ҳмҡ°мҷҖ м „көӯм Ғмқё л„ӨнҠёмӣҢнҒ¬лҘј л°”нғ•мңјлЎң лҢҖлҹү нҳ„кёҲ мң нҶөмқҙ л°ңмғқн•ҳлҠ” мң нҶөм—…мІҙ, нҶЁкІҢмқҙнҠё, м§Җн•ҳмІ л“ұмқ„ лҢҖмғҒмңјлЎң нҳ„кёҲмқҳ мҲҳмҶЎ л°Ҹ мһҗкёҲм •мӮ°, м •мӮ°м„јн„° м•„мӣғмҶҢмӢұ л“ұмқҳ нҳ„кёҲкҙҖлҰ¬м„ң비мҠӨлҘј лҢҖн–үн•ҙмЈјлҠ” мӮ¬м—…мқ„ л§җн•ңлӢӨ. мһ‘л…„м—җ мөңмҙҲлЎң мӢ м„ёкі„мІјмӢң м—¬мЈј н”„лҰ¬лҜём—„ м•„мҡёл ӣкіј мһҗлҸҷм •мӮ° м„ң비мҠӨ кі„м•Ҫмқ„ мІҙкІ°н•ҳмҳҖлӢӨ. нҳ„мһ¬ лёҢл§ҒмҠӨмҪ”лҰ¬м•„мҷҖ л°ңл үмҠӨмҪ”лҰ¬м•„ л‘җ нҡҢмӮ¬к°Җ мӢңмһҘмқ„ 양분н•ҳкі мһҲлҠ”лҚ° лҸҷмӮ¬к°Җ л§ҲнҒ¬м—…мқ„ мӢңмһ‘н•ҳмҳҖлӢӨ. нҳ„кёҲл¬јлҘҳмӮ¬м—…мқҳ кІҪмҡ° кё°мЎҙмқҳ лҸҷмӮ¬к°Җ к°Җ진 мқён”„лқјлҘј к·ёлҢҖлЎң нҷңмҡ©н• мҲҳ мһҲкі м „көӯм Ғмқё л„ӨнҠёмӣҢнҒ¬лҘј л°”нғ•мңјлЎң кё°мЎҙмқҳ лҸҷм„ лӮҙм—җм„ң мІҳлҰ¬н• мҲҳ мһҲм–ҙ л©”лҰ¬нҠёк°Җ мһҲлӢӨ.

2) н•ңл„ӨнҠё

лҸҷмӮ¬лҠ” 2007л…„ 1мӣ” мқёмҮ„нҡҢлЎңкё°нҢҗ м ңмЎ°мӮ¬м—…л¶Җл¬ёмқё н•ңкөӯPCBлҘј л¬јм Ғл¶„н• н•ҳм—¬ 100% мһҗнҡҢмӮ¬лЎң нҺёмһ…мӢңмј°лӢӨ. к·ёлЎң мқён•ҙ нҳ„мһ¬ мЈјл ҘмӮ¬м—…мқё CD VAN мӮ¬м—…кіј DVR л°Ҹ кё°нғҖ мӮ¬м—…л¶Җл¬ёл§Ңмқ„ мҳҒмң„н•ҳкі мһҲлӢӨ. 2007л…„ кё°мӨҖ VAN мӮ¬м—…мқҙ 230м–өмқҳ л§Өм¶ңмқ„ кё°лЎқн•ҳм—¬ л§Өм¶ң비мӨ‘ 85.19%лҘј м°Ём§Җн•ҳмҳҖкі , DVR мӮ¬м—…л¶Җл¬ёмқҙ 40м–өмқҳ л§Өм¶ңмқ„ кё°лЎқн•ҳм—¬ 14.81%лҘј кё°лЎқн•ҳмҳҖлӢӨ. VANмӮ¬м—…мқ„ break-downн•ҙліҙл©ҙ, нҳ„кёҲм„ң비мҠӨ л¶Җ분мқҙ 24м–өмңјлЎң м „мІҙл§Өм¶ңлҢҖ비 8.89%лҘј м°Ём§Җн•ҳмҳҖкі , мҳҲкёҲмқём¶ң л¶Җ분мқҙ 186м–өмңјлЎң 68.89%лҘј м°Ём§Җн•ҳмҳҖкі , кё°нғҖк°Җ 20м–өмңјлЎң 7.41%лҘј м°Ём§Җн•ҳмҳҖлӢӨ.

лҸҷмӮ¬лҠ” 2007л…„ кё°мӨҖмңјлЎң мҙқ 2,093лҢҖлҘј м„Өм№ҳн•ҳм—¬ л…ёнӢёлҹ¬мҠӨнҡЁм„ұ, н•ңкөӯм „мһҗкёҲмңө, мІӯнҳём»ҙл„·м—җ мқҙм–ҙ кё°кё°лҢҖмҲҳкё°мӨҖмңјлЎң 4мң„лҘј кё°лЎқн•ҳкі мһҲлӢӨ. к·ёлҹ¬лӮҳ 2006л…„ кё°мӨҖ м—…мІҙлі„ л§Өм¶ңм•Ўкіј м—…мІҙлі„ кё°кё°лӢ№ л§Өм¶ңм•Ўмқ„ ліҙл©ҙ, лҸҷмӮ¬лҠ” л…ёнӢёлҹ¬мҠӨнҡЁм„ұ, н•ңкөӯм „мһҗкёҲмңө, мІӯнҳём»ҙл„·м—җ мқҙм–ҙ кё°кё°лҢҖмҲҳ 1,594лҢҖлЎң 4мң„лҘј кё°лЎқн•ҳкі мһҲкі , кё°кё°лҢҖмҲҳлЎң ліҙл©ҙ л…ёнӢёлҹ¬мҠӨнҡЁм„ұкіј н•ңкөӯм „мһҗкёҲмң мқҳ л°ҳлҸ„ м•Ҳ лҗҳлҠ” мҲ«мһҗлҘј к°Җм§Җкі мһҲм§Җл§Ң л§Өм¶ңм•Ў кё°мӨҖмңјлЎң ліҙл©ҙ 2,200лҢҖмқҳ кё°кё°лҘј мҡҙмҳҒн•ҳлҠ” мІӯнҳём»ҙл„·мқҳ 2л°°мқҳ л§Өм¶ңмқ„ мҳ¬лҰ¬кі мһҲлӢӨ. мқҙлҠ” лӣ°м–ҙлӮң мһ…м§Җм„ м җмңјлЎң мқён•ң лҢҖлӢ№ кұҙмҲҳк°Җ лҶ’мқҖ кІ°кіјмқҙлӢӨ. кё°кё°лӢ№ л§Өм¶ңм•Ўмқҳ кІҪмҡ° н•ңкөӯм „мһҗкёҲмңөмқҙ 1,150л§Ңмӣҗ, л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқҙ 1,010л§Ңмӣҗ, мІӯнҳём»ҙл„·мқҙ 650л§ҢмӣҗмқёлҚ° 비н•ҙ, лҸҷмӮ¬лҠ” л¬ҙл Ө 1,520л§ҢмӣҗмңјлЎң мІӯнҳём»ҙл„· кё°кё°лӢ№ л§Өм¶ңм—җ 2.34л°°мқҳ л§Өм¶ңмқ„ мҳ¬лҰ¬кі мһҲлӢӨ. к·ё кІ°кіј кё°кё°лҢҖмҲҳк°Җ м•„лӢҢ л§Өм¶ңм•Ў кё°мӨҖмңјлЎң мӢңмһҘм җмң мңЁмқ„ кө¬н• кІҪмҡ°, лҸҷмӮ¬лҠ” н•ңкөӯм „мһҗкёҲмңө, л…ёнӢёлҹ¬мҠӨнҡЁм„ұм—җ мқҙм–ҙ 19%лЎң 3мң„лҘј кё°лЎқн•ҳкі мһҲлӢӨ. мқҙл ҮкІҢ мҙҲкё° мӢңмһҘм„ м җмңјлЎң мқён•ң мҲҳмқөм„ұ мўӢмқҖ мһ…м§Җм„ м •мқҙ лҸҷмӮ¬мқҳ CD VAN мӮ¬м—…мқҳ к°ҖмһҘ нҒ° кІҪмҹҒл Ҙмқҙкі , кІҪмҹҒм—…мІҙм—җ 비н•ҙ мҳҒм—…мқҙмқөлҘ мқҙ лҶ’кІҢ лӮҳмҳӨлҠ” 비결мқҙлӢӨ.

(4) мәҗн„ёлҰ¬мҠӨнҠё

1) кёҲмңөк¶Ңмқҳ м„ұмһҘкіј м•„мӣғмҶҢмӢұмқҳ нҷ•лҢҖ

к°ҖмһҘ нҒ° м•„мқҙл””м–ҙмқҙмһҗ к°•л Ҙн•ң мәҗн„ёлҰ¬мҠӨнҠёлҠ” л°”лЎң кёҲмңөк¶Ңмқҳ м„ұмһҘкіј м•„мӣғмҶҢмӢұ мӢңмһҘмқҳ нҷ•лҢҖмқҙлӢӨ. кёҲмңөк¶Ңмқҙ кІҪмҹҒл Ҙк°•нҷ”лҘј мң„н•ҙ мӢ к·ңм җнҸ¬лҘј лҠҳлҰ¬лҠ” л°ҳл©ҙ, 비мҡ©м Ҳк°җмқ„ мң„н•ҙ кёҲмңөмһҗлҸҷнҷ”кё°кё° м„Өм№ҳлҘј нҷ•лҢҖн•ҳкі мһҲлӢӨ. мҷёнҳ•мқҖ лҠҳлҰ¬лҗҳ мқёкұҙ비лҘј мӨ„мқј мҲҳ мһҲлҠ” 비결мқҖ л°”лЎң кёҲмңөмһҗлҸҷнҷ”кё°кё°мқё кІғмқҙлӢӨ. лҳҗн•ң мЈј5мқј к·јл¬ҙм ңмқҳ нҷ•мӮ°кіј кёҲмңөмһҗлҸҷнҷ”кё°кё° мҡҙмҳҒмӢңк°„мқҳ нҷ•лҢҖ л“ұмқҖ мӢңмһҘмқҳ м„ұмһҘмқ„ лҚ”мҡұ к°ҖмҶҚнҷ”мӢңнӮӨлҠ” мҡ”мҶҢмқҙлӢӨ.

нҳ„мһ¬ м•„мӣғмҶҢмӢұ мӮ¬м—…мқҳ кІҪмҡ° лҢҖл¶Җ분мқҙ м җмҷёкё°кё°лҘј мӨ‘мӢ¬мңјлЎң мқјм–ҙлӮҳкі мһҲлӢӨ. кёҲмңөкё°кҙҖ мҶҢмң мқҳм җмҷёкё°кё°лҠ” м•Ҫ 2л§ҢлҢҖ мқҙмғҒмңјлЎң 추мӮ°лҗҳлҠ”лҚ° нҳ„мһ¬ м•Ҫ 45%мқё 9мІң м—¬лҢҖк°Җ м•„мӣғмҶҢмӢұ мӨ‘м—җ мһҲлӢӨ. н–Ҙнӣ„ лӮҳлЁём§Җ 55%мҷҖ лҠҳм–ҙлӮҳлҠ” м җмҷёкё°кё°лҘј лҢҖмғҒмңјлЎң м•„мӣғмҶҢмӢұ мӢңмһҘмқҙ м„ұмһҘн• кІғмңјлЎң кё°лҢҖлҗңлӢӨ. мҰү, м„ёнҠём—…мІҙмҷҖлҠ” лӢ¬лҰ¬ м„ң비мҠӨм—…мІҙмқҳ кІҪмҡ° кёҲмңөк¶Ң мҶҢмң мһҗлҸҷнҷ”кё°кё°м—җ лҢҖн•ң м•„мӣғмҶҢмӢұ мӢңмһҘмқҳ м„ұмһҘм„ұмқҙ м•„м§Ғ 충분н•ҳлӢӨлҠ” мқҳлҜёмқҙлӢӨ. лҚ”кө°лӢӨлӮҳ мЎ°кёҲм”© м—ҙлҰ¬кі мһҲлҠ” м җлӮҙкё°кё° м•„мӣғмҶҢмӢұ мӢңмһҘк№Ңм§Җ к°җм•Ҳн•ңлӢӨл©ҙ м§ҖкёҲк№Ңм§ҖмҷҖлҠ” лӢӨлҘё м „нҳҖ мғҲлЎңмҡҙ мҳҒм—ӯмңјлЎңмқҳ 진нҷ”лҸ„ к°ҖлҠҘн•ҳлӢӨлҠ” мғқк°ҒмқҙлӢӨ. м җлӮҙкё°кё°мқҳ кІҪмҡ° кёҲмңөкё°кҙҖ ліҙмң мһҗлҸҷнҷ”кё°кё° м„Өм№ҳлҢҖмҲҳмқҳ 70%лҘј м°Ём§Җн•ҳлҠ” мӢңмһҘмқҙкё° л•Ңл¬ёмқҙлӢӨ.

лҳҗн•ң н–Ҙнӣ„м—җлҠ” ATMкё°м—җ лҢҖн•ң кё°мЎҙмқҳ м•„мӣғмҶҢмӢұмқҳ лІ”мң„лҘј л„ҳм–ҙм„ң, кө¬л§Ө, м„Өм№ҳ, мҡҙмҳҒ, кҙҖлҰ¬, мһҘмһ…, м •мӮ°к№Ңм§Җ лӘЁл“ кіјм •мқ„ мқјкҙ„м ҒмңјлЎң лӢҙлӢ№н•ҳлҠ” нҶ нғҲ м•„мӣғмҶҢмӢұ мӮ¬м—…мқҳ нҳ•нғңлЎң лӮҳм•„к°Ҳ кІғмңјлЎң мҳҲмғҒлҗңлӢӨ. мқјл°ҳ м•„мӣғмҶҢмӢұкіј нҶ нғҲ м•„мӣғмҶҢмӢұмқҳ к°ҖмһҘ нҒ° м°ЁмқҙлҠ” л°”лЎң кёҲмңөк¶Ңмқҳ кё°кё° л§Өмһ…м—¬л¶ҖмқҙлӢӨ. мқјл°ҳ м•„мӣғмҶҢмӢұмқҖ кёҲмңөк¶Ңмқҙ м„ёнҠём—…мІҙм—җкІҢ мһҗлҸҷнҷ”кё°кё°лҘј л§Өмһ…н•ң нӣ„ мң м§ҖкҙҖлҰ¬м—җ лҢҖн•ҙ м„ң비мҠӨм—…мІҙм—җкІҢ м•„мӣғмҶҢмӢұмқ„ л§Ўкё°лҠ” нҳ•нғңмқҙм§Җл§Ң, нҶ нғҲ м•„мӣғмҶҢмӢұмқҳ кІҪмҡ° VANмӮ¬м—…кіј к°ҷмқҙ м„ң비мҠӨ м—…мІҙк°Җ кё°кё°лҘј кө¬л§Өн•ҳм—¬ мқҖн–үм—җ м„Өм№ҳн•ҳм—¬мЈјкі , мҡҙмҳҒ л°Ҹ кҙҖлҰ¬, мһҘмһ…, м •мӮ° ліҙм•Ҳк№Ңм§Җ лӘЁл“ м„ң비мҠӨлҘј м ңкіөн•ҳкі к·ём—җ лҢҖн•ң кё°кё°мӮ¬мҡ©лЈҢмҷҖ м„ң비мҠӨлҢҖк°ҖлҘј н•©міҗм„ң мІӯкө¬н•ҳлҠ” нҳ•нғңмқҳ м„ң비мҠӨмқҙлӢӨ. мқҙлҹ¬н•ң нҶ нғҲ м•„мӣғмҶҢмӢұмқҳ кІҪмҡ° кё°мЎҙмқҳ м„ёнҠём—…мІҙк°Җ м„ң비мҠӨмқҳ мҳҒм—ӯмңјлЎң м№ЁнҲ¬н•ҳлҠ”лҚ° мўӢмқҖ кё°нҡҢк°Җ лҗ кІғмңјлЎң ліҙм—¬м§Җл©°, кё°мЎҙ м„ң비мҠӨ м—…мІҙмқҳ кІҪмҡ°м—җлҸ„ кё°кё°мӮ¬мҡ©лЈҢлҘј нҸ¬н•Ён•ҳм—¬ лҚ” лҶ’мқҖ л§Ҳ진мқҳ нҷ•ліҙк°Җ к°ҖлҠҘн•ҙ м§Ҳ кІғмңјлЎң ліҙ여진лӢӨ.

2) мӢ к¶ҢкөҗмІҙ

мӢ к¶ҢкөҗмІҙлЎң мқён•ң мәҗн„ёлҰ¬мҠӨнҠёлҠ” 2006л…„м—җм„ң 2007л…„м—җ кұёміҗ л°ңнҳ„лҗҳм—ҲлӢӨ. 2004л…„л¶Җн„° көҗмІҙмЈјкё°к°Җ лҸ„лһҳн•ң кё°кё°м—җ мһҲм–ҙм„ңлҸ„, мқҖн–үл“ӨмқҖ мӢ к¶Ңл°ңн–үмқҙ мҳҲм •лҗҳм–ҙ мһҲмқҢмқ„ мқҙмң лЎң кё°кё°көҗмІҙм—җ лҢҖн•ң нҲ¬мһҗлҘј мқҙм—°мӢңмјң мҷ”лӢӨ. 2006л…„ 5мІң мӣҗк¶Ң мӢ к¶Ңмқҙ л°ңн–үлҗҳм—ҲмқҢм—җлҸ„ мқҖн–үл“ӨмқҖ 2007л…„ л°ңн–үмҳҲм •мқё мІңмӣҗ к¶Ңкіј л§Ңмӣҗ к¶Ң мӢ к¶Ңмқ„ кі л Өн•ҳм—¬ кё°кё°көҗмІҙлҘј кі„мҶҚ лҜёлЈЁм—Ҳкі , мқҙкІғмқҙ 2007л…„м—җ 집мӨ‘лҗҳл©ҙм„ң мІӯнҳём»ҙл„· л“ұмқҳ м„ёнҠём—…мІҙлҠ” 2007л…„ мӮ¬мғҒмөңлҢҖмқҳ мӢӨм Ғмқ„ кё°лЎқн•ҳмҳҖлӢӨ. мҰү, 2007л…„мқҖ көҗмІҙмЈјкё°мҷҖ мӢ к¶Ңл°ңн–үмқҙ л§һм•„л–Ём–ҙм§Җл©ҙм„ң мң лһҳ м—ҶлҠ” нҳёнҷ©мқҙ мқҙлЈЁм–ҙ진 кІғмқҙлӢӨ. мӢӨм§Ҳм ҒмңјлЎң мӢ к¶Ңмқҙ л°ңн–үлҗ кІҪмҡ° мӢ к¶Ңмқ„ м Ғмҡ©мӢңнӮЁ нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“ҲмһҘм№ҳмқҳ көҗмІҙл©ҙ 충분н•ҳм§Җл§Ң көҗмІҙмЈјкё°к°Җ л§һм•„л–Ём–ҙм§Җл©ҙм„ң м „мІҙ кё°кё° көҗмІҙк°Җ лҢҖлҹүмңјлЎң мқҙлЈЁм–ҙмЎҢлӢӨ.

3) кі м•Ўк¶Ңл°ңн–ү

2009л…„ кі м•Ўк¶Ңмқё 5л§Ңмӣҗ к¶Ңкіј 10л§Ңмӣҗ к¶Ңмқҙ л°ңн–үмҳҲм •мқёлҚ°, мқҙлҹ¬н•ң кі м•Ўк¶Ң л°ңн–үмңјлЎң мқён•ҙ мһ‘л…„ мӢ к¶Ңл°ңн–үкіј к°ҷмқҖ нҠ№мҲҳк°Җ мқјм–ҙлӮ кІғмқёк°Җм—җ лҢҖн•ң кё°лҢҖк°Җ лҶ’лӢӨ. мӢӨм§Ҳм ҒмңјлЎң 2007л…„ лҢҖлҹүмңјлЎң мқјм–ҙлӮң кё°кё°көҗмІҙлЎң мқён•ҙ 2009л…„м—җлҠ” м „л©ҙ кё°кё° көҗмІҙліҙлӢӨлҠ” л¶Җн’ҲкөҗмІҙлЎң к°Ҳ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨкі ліҙ여진лӢӨ. мӢ мӮ¬мһ„лӢ№мқҙ мҳҲм •лҗң 5л§Ңмӣҗ к¶Ңкіј л°ұлІ” к№Җкө¬к°Җ мҳҲм •лҗң 10л§Ңмӣҗ к¶Ңмқҳ кІҪмҡ° н•ңкөӯмқҖн–үмқҙ мң„нҸҗ л°©м§ҖлҘј мң„н•ң м •ліҙлҘј м–јл§ҲлӮҳ лӢҙлҠ”м§Җм—җ л”°лқј нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳмқҳ м „л©ҙ көҗмІҙмқём§Җ м—…к·ёл Ҳмқҙл“ңмқём§Җк°Җ лӢ¬лқјм§Ҳ мҲҳ мһҲлӢӨкі н•ңлӢӨ. к·ёлҹ¬лӮҳ кі м•Ўк¶ҢмқҙлӢӨ ліҙлӢҲ кё°мЎҙ мң„нҸҗл°©м§Җ м •ліҙліҙлӢӨлҠ” лҚ”мҡұ м—…к·ёл Ҳмқҙл“ңлҗң мң„нҸҗл°©м§Җ м •ліҙк°Җ лӢҙкІЁм§Ҳ к°ҖлҠҘм„ұмқҙ л§ҺлӢӨкі ліҙ여진лӢӨ.

кё°кё° көҗмІҙлҠ” көҗмІҙмЈјкё°мғҒ мөңмҶҢнҷ”м—җ к·ём№ҳлҚ”лқјлҸ„, нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳ көҗмІҙлҠ” мқҙлЈЁм–ҙм§Ҳ кІғмңјлЎң ліҙм—¬м§ҖлҠ”лҚ° к·ёл ҮлӢӨл©ҙ, нҷҳлҘҳмӢқ мһ…м¶ңкёҲ лӘЁл“Ҳмқ„ мғқмӮ°н•ҳлҠ” л¶Җн’Ҳм—…мІҙл“ӨмқҖ лӢӨмӢң н•ңлІҲ нҠ№мҲҳлҘј лҲ„лҰҙ мҲҳ мһҲмқ„ кІғмңјлЎң ліҙм—¬м§ҖлӮҳ м „л¶Җ мқјліём—…мІҙлқјлҠ” м җм—җм„ң м•„мү¬мӣҖмқҙ л“ лӢӨ. м„ң비мҠӨ м—…мІҙмқҳ кІҪмҡ° кі м•Ўк¶Ңмқҙ л°ңн–үлҗ кІҪмҡ° мң„мЎ°мқёмӢқмқҙ м–ҙл Өмҡҙ мҲҳн‘ңк°Җ мӮ¬лқјм§Җкё° л•Ңл¬ём—җ мқҖн–үк¶Ңмқҳ м•„мӣғмҶҢмӢұ мҶҚлҸ„к°Җ л№Ёлқјм§Ҳ мҲҳ мһҲлӢӨлҠ” кёҚм •м Ғмқё мёЎл©ҙмқҙ мһҲлӢӨ. лҳҗн•ң м„ң비мҠӨ м—…мІҙмқҳ 비мҡ© мӨ‘ мқёкұҙ비мҷҖ нҳ„кёҲмҲҳмҶЎл№„мқҳ 비мӨ‘мқҙ л§Өмҡ° нҒ°лҚ°, кі м•Ўк¶Ң л°ңн–үмңјлЎң мқҙлҹ¬н•ң 비мҡ©мқҳ м Ҳк°җмқҙ к°ҖлҠҘн•ҳлӢӨ. мҰү кё°кё°м—җм„ң нҳ„кёҲмқҙ л–Ём–ҙм§ҖлҠ” мЈјкё°к°Җ кёём–ҙм§ҖлҠ” кІғмқҙлӢӨ.

4) л””л…ёлҜёл„Өмқҙм…ҳ(Denomination)

мөңк·ј кі м•Ўк¶Ң л°ңн–үкіј кҙҖл Ён•ҳм—¬ л””л…ёлҜёл„Өмқҙм…ҳм—җ лҢҖн•ң л…јмқҳк°Җ мқјм–ҙлӮҳкі мһҲлӢӨ. л””л…ёлҜёл„Өмқҙм…ҳмқҙлһҖ м •нҷ•н•ң н‘ңнҳ„мңјлЎңлҠ” лҰ¬л””л…ёлҜёл„Өмқҙм…ҳмқҙлқјкі н•ҙм•ј н•ҳлҠ”лҚ°, мқҙлҠ” нҷ”нҸҗлӢЁмң„мқҳ н•ҳн–ҘмЎ°м •мқҙлқјкі н• мҲҳ мһҲлӢӨ. нҷ”нҸҗлҘј к°Җм№ҳмқҳ ліҖлҸҷ м—Ҷмқҙ лӘЁл“ мқҖн–үк¶Ң л°Ҹ м§ҖнҸҗмқҳ м•Ўл©ҙмқ„ лҸҷмқјн•ң 비мңЁлЎң лӮ®м¶”кұ°лӮҳ, мқҙмҷҖ н•Ёк»ҳ мғҲлЎңмҡҙ нҶөнҷ”лӢЁмң„лЎң нҷ”нҸҗмқҳ нҳём№ӯмқ„ ліҖкІҪмӢңнӮӨлҠ” мЎ°м№ҳлҘј мқҳлҜён•ңлӢӨ. мқҙлҠ” нҷ”нҸҗмқҳ мӢӨм§Ҳк°Җм№ҳмқҳ ліҖлҸҷ м—Ҷмқҙ нҳём№ӯл§Ң ліҖкІҪмӢңнӮӨлҠ” кІғмқҙм§Җл§Ң лӢӨмқҢкіј к°ҷмқҖ нҡЁкіјк°Җ лӮҳнғҖлӮңлӢӨ. кё°ліём ҒмңјлЎң мқён”Ңл Ҳмқҙм…ҳмқҳ м§„м „м—җ л”°лқј мӢӨл¬јкІҪм ңлҘј нҷ”нҸҗм ҒмңјлЎң н‘ңнҳ„н•ҳлҠ” мҲ«мһҗк°Җ л§Һм•„м ём„ң мҙҲлһҳлҗҳлҠ” кі„мӮ°, нҡҢкі„ кё°мһҘ лҳҗлҠ” м§ҖкёүмғҒмқҳ л¶ҲнҺё л“ұмқ„ н•ҙмҶҢн• лӘ©м ҒмңјлЎң мӢӨмӢңлҗңлӢӨ. к·ёлҹ¬лӮҳ мқјл¶Җ м„ м§„көӯмқҳ кІҪмҡ°м—җлҠ” кІҪм ңмқҳ м•Ҳм •м Ғ м„ұмһҘмқҳ кё°л°ҳ мң„м—җ мһҗкөӯнҶөнҷ”мқҳ лҢҖмҷём Ғ мң„мғҒмқ„ м ңкі н• лӘ©м ҒмңјлЎңлҸ„ л””л…ёлҜёл„Өмқҙм…ҳмқ„ мӢӨмӢңн•ҳкё°лҸ„ н•ҳкі , кіјкұ° мӨ‘лӮЁлҜё мқјл¶Җ көӯк°Җм—җм„ңлҠ” кёүкІ©н•ң мқён”Ңл Ҳмқҙм…ҳмқҙ мҡ°л Өлҗ л•Ң көӯлҜјл“Өмқҳ мқён”Ңл Ҳмқҙм…ҳ кё°лҢҖмӢ¬лҰ¬лҘј м–өм ңн• лӘ©м ҒмңјлЎң мӢӨмӢңлҗҳкё°лҸ„ н•ҳмҳҖлӢӨ.

көӯлӮҙм—җм„ңлҸ„ вҖҳкІҪвҖҷлӢЁмң„к°Җ л“ұмһҘн•ҳлҠ” мӢңм җм—җм„ң нҷ”нҸҗлӢЁмң„мқҳ л¶ҲнҺё н•ҙмҶҢмҷҖ мқён”Ңл Ҳмқҙм…ҳм—җ лҢҖн•ң кё°лҢҖмӢ¬лҰ¬ м–өм ңлҘј мң„н•ҙ к·ё н•„мҡ”м„ұмқҙ м ңкё°лҗҳкі мһҲмңјл©°, л§Ңм•Ҫ лҰ¬л””л…ёлҜёл„Өмқҙм…ҳмқҙ лӢЁн–үлҗ кІҪмҡ°м—җ нҷ”нҸҗлҘј мғҲлЎң л§Ңл“Өм–ҙм•ј н•ҳкё° л•Ңл¬ём—җ, кёҲмңөмһҗлҸҷнҷ”кё°кё°мқҳ кІҪмҡ° мөңмҶҢ лӘЁл“ҲкөҗмІҙк°Җ мҲҳл°ҳлҗ мҲҳ л°–м—җ м—ҶлӢӨ. к·ё мӢңкё°к°Җ көҗмІҙмЈјкё°мҷҖ л§һл¬јлҰ°лӢӨл©ҙ мһ‘л…„кіј к°ҷмқҖ нҳёнҷ©мқҙ лӢӨмӢң нҺјміҗм§Ҳ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨ.

5) мһҗнҶөлІ•мҲҳнҳң

нҳ„мһ¬к№Ңм§Җ ATM/CDкё°м—җ лҢҖн•ң мҲҳмҡ”мІҳмқҳ лҢҖл¶Җ분мқҖ мқҖн–үк¶Ңмқҙм—ҲлӢӨ. к·ёлҹ¬лӮҳ 2009л…„ мһҗнҶөлІ•мқҙ мӢңн–үлҗЁм—җ л”°лқј мҰқк¶ҢмӮ¬мқҳ мҶҢм•ЎкІ°м ңк°Җ к°ҖлҠҘн•ҙм§Җкі , ліҙн—ҳмӮ¬мқҳ м§ҖкёүкІ°м ңк°Җ л…јмқҳлҗҳкі мһҲлҠ” м җм—җм„ң н–Ҙнӣ„ мҰқк¶Ң, ліҙн—ҳмӮ¬ л“ұмқҳ ATM/CDкё° мҲҳмҡ”к°Җ мқјм–ҙлӮ кІғмңјлЎң мҳҲмғҒлҗңлӢӨ. нҠ№нһҲ мҰқк¶ҢмӮ¬мқҳ CMAкі„мўҢк°Җ кёүмҰқмқҖ мҰқк¶ҢмӮ¬ м§Җм җмқҳ ATM/CDкё° мҲҳмҡ”лЎң мқҙлҜё мқҙм–ҙм§Җкі мһҲлӢӨ.

2006л…„ кё°мӨҖ мқҖн–ү м§Җм җмқҖ м•Ҫ 7мІңм—¬ к°ңлЎң 추мӮ°лҗҳлҠ”лҚ° мҙқ ATM/CDкё° м„Өм№ҳлҢҖмҲҳлҠ” м•Ҫ 7л§Ң3мІңлҢҖлЎң м¶”м •лҗңлӢӨ. к·ёлҹ¬лӮҳ мҰқк¶ҢмӮ¬мқҳ кІҪмҡ° 1,500м—¬ м§Җм җмқҙ мһҲмқҢм—җлҸ„ ATM/CDкё° м„Өм№ҳлҢҖмҲҳлҠ” м•Ҫ 300 м—¬лҢҖм—җ л¶Ҳкіјн•ҳлӢӨ. мғқліҙмӮ¬мқҳ кІҪмҡ° лҚ”н•ҙ 1,700м—¬ к°ңмқҳ м§Җм җм—җ мһҲлҠ”лҚ° ATM/CD м„Өм№ҳлҢҖмҲҳлҠ” кұ°мқҳ м—ҶлҠ” мғҒнғңмқҙлӢӨ. к·ңлӘЁм—җ мһҲм–ҙ мқҖн–үм—җ лӘ» лҜём№ҳкё° л•Ңл¬ём—җ нҸӯл°ңм Ғмқё л§Өм¶ңмӢ мһҘмңјлЎң мқҙм–ҙм§Җм§ҖлҠ” м•ҠкІ м§Җл§Ң, мқјлӢЁ мӢ к·ңл§Өм¶ңмҰқк°Җм—җ кё°м—¬н• кІғмңјлЎң ліҙм—¬м§Җл©° 추нӣ„м—җ м„ң비мҠӨ л§Өм¶ңкіј көҗмІҙл§Өм¶ңлЎң мқҙм–ҙм§Ҳ кІғмңјлЎң м „л§қлҗңлӢӨ.

6) н•ҙмҷёмҲҳм¶ң

м„ёнҠём—…мІҙмқҳ кІҪмҡ° мӢңмһҘнҸ¬нҷ”м—җ лҢҖн•ң мҡ°л ӨмҷҖ мӢӨм ҒліҖлҸҷм„ұ к·№ліө, л§Өм¶ң л°Ҹ мқҙмқөм„ұмһҘмқ„ мң„н•ҙм„ң н•ҙмҷёмҲҳм¶ңмқ„ 추진н•ҙмҷ”лӢӨ. л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқҳ кІҪмҡ° лҜёкөӯ л°Ҹ мӨ‘көӯ, нҳёмЈј л“ұм§Җм—җ 1998л…„л¶Җн„° мҲҳм¶ңмқ„ н•ҙмҷ”кі лҜёкөӯмӢңмһҘм—җм„ң 비кёҲмңөк¶Ң ATM мӢңмһҘмқҳ кІҪмҡ° 40%мқҳ MSлЎң 1мң„лҘј кё°лЎқн•ҳкі мһҲлӢӨ. LGм—”мӢңмҠӨмқҳ кІҪмҡ° мӨ‘көӯмқ„ мӨ‘мӢ¬мңјлЎң мҲҳм¶ңнҷ•лҢҖлҘј мң„н•ҙ л§Ө진н•ҳкі мһҲкі мІӯнҳём»ҙл„·мқҳ кІҪмҡ°, нҳ„мһ¬ лҜёкөӯ, мӨ‘көӯ, мқёлҸ„ л“ұ м„ёкі„ 13к°ңкөӯм—җ CD/ATMкё°лҘј мҲҳм¶ңн•ҳкі мһҲмңјл©° л§Өм¶ң мӨ‘ мҲҳм¶ңл¬јлҹүмқҙ 5%лҘј л„ҳм–ҙм„°лӢӨ. мөңк·ј мқҙлһҖмқҳ KMSмӮ¬мҷҖ 2010л…„к№Ңм§Җ CD/ATM лҸ…м җкіөкёүкі„м•Ҫмқ„ мІҙкІ°н•ҳмҳҖлҠ”лҚ°, мҡ°м„ м ҒмңјлЎң мғҒл°ҳкё° мӨ‘мңјлЎң 1차분 CDкё° 1,000м—¬лҢҖлҘј кіөкёүн• мҳҲм •мқҙлӢӨ. лҳҗн•ң KMSлҠ” мғқмӮ°лқјмқёмқ„ кө¬м¶•н•ҳм—¬ мқјл¶Җ лӘЁл“Ҳмқҳ нҳ„м§Җ мЎ°лҰҪмқ„ мӢӨмӢңн• кі„нҡҚмңјлЎң н–Ҙнӣ„ мӨ‘лҸҷмӢңмһҘмқ„ кІЁлғҘн•ң мғқмӮ°кё°м§Җ м—ӯн• мқ„ мҲҳн–үн• кІғмңјлЎң ліҙ여진лӢӨ. KMSлҠ” 3,500к°ңмқҳ м§Җм җмқ„ ліҙмң н•ң мқҙлһҖ мөңлҢҖмқҖн–үмқё мӢёлӢӨнҠё мқҖн–үмқҳ мһҗнҡҢмӮ¬лЎң кёҲмңөмһҗлҸҷнҷ”кё°кё° кіөкёү л°Ҹ кҙҖлҰ¬лҘј м „лӢҙн•ҳкі мһҲлӢӨ. мқҙл ҮкІҢ м„ёнҠём—…мІҙл“ӨмқҖ н•ҙмҷёмӢңмһҘ к°ңмІҷмқ„ мң„н•ң л…ёл Ҙмқ„ м§ҖмҶҚн•ҳкі мһҲм–ҙ м„ё м—…мІҙмқҳ мҳ¬н•ҙ мҳҲмғҒ мҲҳм¶ңл¬јлҹүмқҖ 1,500м–ө мқҙмғҒмқҙ лҗ кІғмңјлЎң кё°лҢҖлҗңлӢӨ. к·ёлҹ¬лӮҳ м•„м§ҒмқҖ мқён”„лқјлҸ„ л¶ҖмЎұн•ҳкі нҺҳл„ӨнҠёл Ҳмқҙм…ҳ лӢЁкі„лқј, л§Ҳ진ліҙлӢӨлҸ„ мҳҒм—…л§қ кө¬м¶• л“ұмқҳ 비мҡ©м§Җм¶ңмқҙ лҚ” нҒҙ кІғмңјлЎң ліҙм—¬м§ҖлӮҳ мһҘкё°м ҒмңјлЎңлҠ” мӢ м„ұмһҘлҸҷл Ҙмқҙ лҗ к°ҖлҠҘм„ұмқҙ 분лӘ…нһҲ мЎҙмһ¬н•ңлӢӨ.

(5) лҰ¬мҠӨнҒ¬

1) м§Җл°°кө¬мЎ° лҰ¬мҠӨнҒ¬

кёҲмңөмһҗлҸҷнҷ”кё°кё° м—…мІҙл“Өмқҳ кІҪмҡ° м§ҖмЈјнҡҢмӮ¬мқҳ лӘЁм–‘мғҲлҘј к°–м¶”кі мһҲмңјлӮҳ, лҢҖл¶Җ분 к°ңмқё мҳӨл„Ҳк°Җ кі„м—ҙмӮ¬ м „мІҙлҘј м§Җл°°н•ҳлҠ” нҳ•нғңмқҳ м§Җл°°кө¬мЎ°лҘј к°Җм§Җкі мһҲлӢӨ. к·ёлЎң мқён•ҙ 2007л…„ мөңлҢҖ нҳёнҷ©мқ„ кІӘмқҖ нӣ„ мҷ„м„ұлҗң м§Җл°°кө¬мЎ°лҘј л°”нғ•мңјлЎң н•ң нҳ„кёҲнҡҢмҲҳ л°Ҹ кі„м—ҙмӮ¬м§Җмӣҗмқҙ мқҳмӢ¬лҗҳлҠ” лӘЁмҠөл“Өмқҙ кҙҖм°°лҗҳм—Ҳкі , мқҙлЎң мқён•ҙ м§Җл°°кө¬мЎ° лҰ¬мҠӨнҒ¬м—җ лҢҖн•ң мҡ°л Өк°Җ нҳ„мӢӨнҷ”лҗҳм—ҲлӢӨкі ліҙ여진лӢӨ. мқҙлЎң мқён•ҙ мқјл¶Җ нҡҢмӮ¬л“Өмқҳ кІҪмҡ° л§Өл Ҙм Ғмқё л°°лӢ№мҲҳмқөлҘ мқ„ ліҙмһҘн•Ём—җлҸ„ л¶Ҳкө¬н•ҳкі нҒ° нҸӯмқҳ мЈјк°Җн•ҳлқҪмңјлЎң мқҙм–ҙмЎҢлӢӨ. мқјлӢЁ мЈјмҡ” мғҒмһҘмӮ¬мқҳ м§Җл°°кө¬мЎ°лҘј мӮҙнҺҙліҙл©ҙ лҢҖмІҙлЎң м§ҖмЈјнҡҢмӮ¬ мІҙм ңлЎң мҳӨл„Ҳк°Җ м•Ҳм •м Ғмқё м§Җ분мқ„ нҷ•ліҙн•ҳкі мһҲмқҢмқ„ м•Ң мҲҳ мһҲлӢӨ.

мҰү, н•ңкөӯм»ҙн“Ён„°м§ҖмЈјмҷҖ мІӯнҳём—”н„°н”„лқјмқҙмҠӨ, н•ңмӢ м •мқҙ м§ҖмЈјнҡҢмӮ¬ м—ӯн• мқ„ н•ҳл©° мһҗнҡҢмӮ¬мқҳ л¶ҖлҘј мҳӨл„Ҳм—җкІҢлЎң мқҙм „мӢңнӮӨлҠ” м—ӯн• мқ„ н•ҳкі мһҲлӢӨ. л¬ём ңлҠ” к·ё м—ӯн• мқ„ н•Ём—җ мһҲм–ҙм„ң нҺёлІ•м Ғмқё мҡ”мҶҢмҷҖ мҶҢм•ЎмЈјмЈјл“Өм—җ лҢҖн•ң л¶Ҳмқҙмқөмқҙ лі‘н–үлҗҳкі мһҲлӢӨлҠ” м җмқҙлӢӨ. нҠ№нһҲ н•ңл„ӨнҠёмқҳ кі„м—ҙмӮ¬ мӮ¬м—…л¶Җл¬ё мқёмҲҳмҷҖ н•ңкөӯм»ҙн“Ён„°мқҳ кі„м—ҙмӮ¬ л¶ҖлҸҷмӮ° мқёмҲҳ л“ұмқҖ кі„м—ҙмӮ¬лҘј мқҙмҡ©н•ң мҳӨл„Ҳмқҳ мқҙмқөнҡҢмҲҳлқјкі ліј мҲҳ мһҲкі , мІӯнҳём»ҙл„·мқҳ лҢҖмЈјмЈј лҢҖмғҒ CBл°ңн–ү л°Ҹ кі„м—ҙмӮ¬мҷҖмқҳ мҶҢк·ңлӘЁмЈјмӢқкөҗнҷҳ л“ұмқҖ мҶҢм•ЎмЈјмЈјм—җ лҢҖн•ң м§Җ분нқ¬м„қмқ„ к°•мҡ”н•ҳлҠ” н–үмң„лқјкі ліј мҲҳ мһҲлӢӨ. мӢӨм§Ҳм ҒмңјлЎң кёҲмңөмһҗлҸҷнҷ”кё°кё°м—…мІҙ м ҖнҸүк°Җмқҳ к·јліёмӣҗмқёмқҖ л°”лЎң мқҙлҹ¬н•ң м§Җл°°кө¬мЎ° лҰ¬мҠӨнҒ¬лқјлҠ” мғқк°ҒмқҙлӢӨ. н•ңкөӯм „мһҗкёҲмңөмқҖ м•„м§Ғк№Ңм§Җ мқҙлҹ¬н•ң лӘЁмҠөмқҙ лӮҳнғҖлӮҳм§Җ м•Ҡм•ҳлҠ”лҚ° мғҒлҢҖм ҒмңјлЎң мЈјк°Җк°Җ кІ¬кі н–ҲлҚҳ мқҙмң мӨ‘м—җ н•ҳлӮҳмҳҖлӢӨлҠ” мғқк°ҒмқҙлӢӨ.

2) мӢӨм ҒліҖлҸҷм„ұм—җ лҢҖн•ң лҰ¬мҠӨнҒ¬

л¶Җн’Ҳм—…мІҙмҷҖ м„ёнҠём—…мІҙмқҳ кІҪмҡ° көҗмІҙмЈјкё°м—җ л”°лқј мӢӨм ҒліҖлҸҷм„ұмқҙ лӮҳнғҖлӮ мҲҳ л°–м—җ м—ҶлӢӨ. мһ‘л…„ мөңлҢҖнҳёнҷ©мқ„ лҲ„л ёлҚҳ м„ёнҠём—…мІҙл“Өмқҳ кІҪмҡ° мҳ¬н•ҙлҠ” м—ӯкё°м ҖнҡЁкіјк°Җ л°ңмғқн• кІғмңјлЎң ліҙмқёлӢӨ. мқҙлҹ¬н•ң мӢӨм ҒліҖлҸҷм„ұ л•Ңл¬ём—җ м„ёнҠём—…мІҙл“ӨмқҖ лҶ’мқҖ л©ҖнӢ°н”Ңмқ„ л°ӣкё°к°Җ нһҳл“ кІғмқҙ мӮ¬мӢӨмқҙлӢӨ. л”°лқјм„ң м„ёнҠём—…мІҙл“ӨмқҖ м„ң비мҠӨмӢңмһҘ 진м¶ңкіј н•ҙмҷёмҲҳм¶ңмқ„ нҶөн•ҙ мӢӨм ҒліҖлҸҷм„ұмқ„ к·№ліөн•ҳл Өкі л…ёл Ҙн•ҳкі мһҲлӢӨ. мқҙлҜё мІӯнҳём»ҙл„·кіј л…ёнӢёлҹ¬мҠӨнҡЁм„ұмқҖ м•„мӣғмҶҢмӢұ мӮ¬м—…кіј CD VANмӮ¬м—…м—җ 진м¶ңн•ҳмҳҖкі , н–Ҙнӣ„ нҶ нғҲ м•„мӣғмҶҢмӢұмӢңмһҘ к°ңл°©мқ„ л…ёнҒ¬н•ҳкі мһҲлӢӨ.

3) м„ұмһҘм„ұм—җ лҢҖн•ң лҰ¬мҠӨнҒ¬

м„ёнҠём—…мІҙл“Өмқҳ кІҪмҡ° мӢӨм ҒліҖлҸҷм„ұлҝҗл§Ң м•„лӢҲлқј м§ҖмҶҚм Ғмқё м„ұмһҘмңЁ мң м§Җм—җ лҢҖн•ң л¶ҖлӢҙк°җлҸ„ к°–кі мһҲлҠ” кІғмқҙ мӮ¬мӢӨмқҙлӢӨ. м„ң비мҠӨ мӢңмһҘмқҳ 진м¶ңкіј н•ҙмҷёмҲҳм¶ңмқҳ м Ғк·№м Ғ 추진мқҖ мӢӨм ҒліҖлҸҷм„ұмқ„ к·№ліөн•ҳл ӨлҠ” мёЎл©ҙлҸ„ мһҲм§Җл§Ң, н–Ҙнӣ„ м„ұмһҘлҸҷл Ҙ л§Ҳл Ёмқ„ мң„н•ң кІғмқҙкё°лҸ„ н•ҳлӢӨ. CD VANмқҳ кІҪмҡ°м—җлҸ„ мқҙлҜё мң лҸҷмқёкө¬ л§Һкі , мҲҳмқөм„ұ мўӢмқҖ мһ…м§ҖлҠ” кұ°мқҳ мӮ¬лқјм§Җкі мһҲм–ҙ н–Ҙнӣ„м—җлҸ„ л§Өм¶ңм„ұмһҘмқҖ мқјм–ҙлӮҳкІ м§Җл§Ң мҲҳмқөм„ұмқҖ м§ҖмҶҚ к°җмҶҢн• кІғмңјлЎң ліҙмқёлӢӨ. м•„мӣғмҶҢмӢұ мӢңмһҘл§Ңмқҙ м җмҷё лӮЁмқҖ л¶Җ분мқҙ м „нҷҳлҗҳкі , м җлӮҙмӢңмһҘмқҙ м—ҙлҰ¬л©ҙм„ң м„ұмһҘм„ұ л©ҙм—җм„ң кёҚм •м ҒмқҙлӢӨ. мӢ м„ұмһҘлҸҷл Ҙм—җ лҢҖн•ң л¶Җмһ¬лҠ” кІ°көӯ мһҗліёнҡЁмңЁм„ұмқ„ мң м§Җн•ҳкё° мң„н•ң кі л°°лӢ№мңјлЎң мқҙм–ҙм ё, м„ұмһҘмңЁмқҖ лҚ”мҡұ к°җмҶҢн• кІғмңјлЎң ліҙ여진лӢӨ.

к№Җмқјнғң(annafan@naver.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.