아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[분석] 더존디지털, 너무 완벽해서 리스크?

완벽한 BM

더존디지털은 그동안 완벽한 BM(Business Model)으로 투자자들에게 각광을 받아왔다. 기존 IT산업의 최대 약점이었던 낮은 진입장벽으로 인한 치열한 경쟁요소가 깔끔히 제거되면서도, IT산업의 강점인 높은 영업레버리지를 온전히 보여주는 비즈니스 모델을 갖고 있기 때문이다. 독점적인 시장점유율과 더불어 그러한 독점이 유지될 수 있는 재무회계 산업의 환경 및 해마다 세법과 회계관련 내용이 바뀌는 데서 창출될 수 있는 꾸준한 유지보수수입은 동사가 매력적인 이유를 잘 말해주고 있다.

주요 제품은 Neo Plus 시리즈로 잘 알려져 있는 300인 미만 중소 사업체의 경영정보화 패키지 S/W이며, 전국 세무회계사무소의 90% 정도가 사용하고 있고, 그들의 고객인 7만여 중소기업체들이 사용하고 있다. 게다가 전산세무회계자격시험 수검용 S/W로 선정되어 있어, 해당 수험자들이 현업에 종사하기 이전부터 동사 제품에 익숙해짐으로써 잠재적인 수요로 기능하고 있다. 물론 경쟁사인 ‘키컴’의 제품 또한 지정되어 있으나, 90% 이상의 응시자들이 동사의 제품을 선택하고 있어 경쟁의 의미가 없는 상황이다.

(자료:한국세무사회)

새로운 변화 – Neo iPlus

그러나 이렇게 완벽한 BM을 확보하고 있으면서 시장을 압도적으로 점유하고 있지만, 시장이 성숙한 상황이다 보니 성장이 더딘 부분은 매력적인 동사의 이면이라고 할 수 있다. 2003년 6월 동사가 존속법인과 신설법인 ‘더존다스’로 인적 분할 된 이후, 매출액 성장속도는 완만해졌다.

물론 Neo Plus II를 2003년 7월 개발하여 출시하고, 기존 고객 층보다 더 작은 기업들을 대상으로 하는 Neo-Q 등을 출시하면서 성장을 꾀했으나 기존 제품에서 신규 제품으로 대체하는 이상의 효과는 거두기 어려웠으며, 신규 제품으로의 대체도 100% 이뤄지지 못한 상황이다. 그나마 총 매출액의 절반 이상을 차지하면서 수익성이 높은 유지보수계약이 약 72%의 체결율과 함께 지속되어 안정적인 수익을 보장해 주었다.

따라서 대내외적으로 추가 성장 모멘텀에 대한 요구사항이 끊임없이 제기되어 왔던 터였으며, 최근에야 비로소 긍정적인 변화가 보이고 있는데, 바로 Neo-iPlus의 출시이다.

제품 설명을 간단히 하자면, 기존 주력 제품인 Neo Plus I과 II는 Client/Server 방식이었으나, Neo iPlus는 웹을 기반으로 한다. 따라서 기존 세무사무소 여직원들의 숙원이었던 재택근무가 이론적으로 가능하게 되었으며, 온라인 접근을 통해 좀 더 많은 인원의 협업이 가능하게 되었다. 게다가 계좌내역 및 세금계산서 등의 자동입력 기능이 더해 실수요자들의 가려운 부분을 긁어주게 되었다. 과거 ‘키컴’의 제품이 시장을 선점하고 있을 때, 협업을 가능하게 해주는 Neo Plus I을 출시하여 실수요자들의 니즈를 적극 반영함으로써 시장을 뒤엎을 수 있었던 저력이 다시금 발휘된 느낌이다. 이러한 기능들과 함께 단가가 인상되었음은 물론이다.

마케팅의 강화 – 합작법인

특이한 것은 Neo iPlus의 출시와 함께 구축될 예정인 세무사들과의 합작법인인데, ‘한국세무사회’와 함께(세무사/한국세무사회 51%, 더존그룹 49% 지분 출자예정) 동사 제품에 대한 마케팅을 주로 담당하게 될 조직을 구축할 예정이다. 물론 기존에 동사의 영업과 유통, 유지보수까지 담당하고 있던 ‘더존비즈온’이 있지만, 실수요자들을 통해 일종의 네트워크 마케팅 효과를 노리게 된 것이다. 합작법인의 이익에 대해서는 참여한 세무사들과 배분할 계획이며, 동사의 마케팅뿐만 아니라 축적되는 정보들을 기반으로 다양한 정보제공 서비스까지 사업을 확장해갈 예정이다.

물론 이러한 시도는 경쟁사인 ‘키컴’에서 먼저 시작하는 바람에 구색맞추기 식으로 보여지고 있어, 향후 공격적인 모습을 기대하기에는 어려울 수 있다. ‘키컴’은 2007년 7월말 ‘세무고시회’와 더불어 합작법인(텍스온넷)을 설립하면서 동사가 자랑하고 있는 시장의 판도를 다시 바꿔보겠다고 선언한 바 있다. 따라서 물론 그 내용은 좋지만, 경쟁사에 대한 대응 차원에서 손을 뻗은 것으로 비치고 있어, 향후 지켜봐야 할 부분이다.

‘키컴’과 ‘더존’이 접근하고 있는 대상에 약간 차이가 있는데, ‘키컴’은 ‘세무고시회’를 주축으로 하는 데 반해, ‘더존’은 ‘세무사회’를 주축으로 고려하고 있다. ‘세무고시회’는 사단법인이 아닌 임의단체로서 ‘세무사시험출신’의 세무사가 개업했을 경우 자동 가입되지만, ‘세무사회’는 사단법인으로서 모든 세무사가 강제적으로 가입되는 단체이다.

합작법인의 성공여부에 대해서는 현재 쉽게 예측할 수 없으나, 기존보다 더 경쟁이 치열해질 수 있다는 부분은 리스크로 볼 수 있다. 하지만, 기존 고객들의 요구사항을 반영한 신제품 Neo iPlus과 함께 규모가 큰 ‘세무사회’와의 공조가 탄탄해진다면, 그룹전체적으로 볼 때 기존 영업망과 더불어 강력한 지분 49%짜리 영업망을 하나 더 장착하는 셈이 된다.

너무 좋은 BM이 오히려 리스크

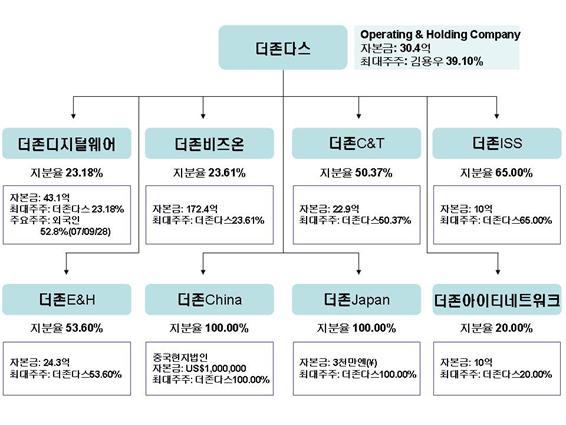

그렇다면 동사의 가장 큰 리스크는 무엇일까? 무리한 자신감이 도리어 화를 부를 수 있듯이, 사실 따지고 보면 너무 완벽한 동사의 BM이 리스크라고 볼 수 있다. 더 정확히 이야기하자면 너무 완벽한 BM을 갖추고 있으나, 대주주 지분율이 23.18%에 불과하고, 특수관계인까지 해도 23.58%에 불과하다는 부분이 동사에 대한 투자를 고려하는 투자자의 입장에서 가장 큰 리스크라고 볼 수 있다.

물론 복잡한 히스토리를 고려할 때 낮은 지분율이 가장 큰 리스크라고 쉽게 이야기하기는 어려운 부분이다. 또한 나름대로 영업과 마케팅을 담당하고 있는 ‘더존비즈온’에 대한 대주주 ‘더존다스’의 지분율 또한 23.6%로 비슷하다 보니 얼핏 보면 대주주 ‘더존다스’ 입장에서는 동사에서 벌어들이는 이익이나 ‘더존비즈온’에서 벌어들이는 이익의 질이 같다고 느껴질 수 있다. 이처럼 나름대로 지분율을 맞추려는 노력을 통해 동사에 대한 시장의 우려를 불식시키려 노력하고 있는 모습도 긍정적으로 보인다.

그러나 이러한 노력에도 불구하고, 대주주 ‘더존다스’가 본 사업을 갖고 있는 한, 돈을 잘 벌어들이는 동사에 대한 지분율이 낮은 한, 동사를 둘러싼 지배구조 관련 리스크는 쉽게 가라앉기 어려워 보인다.

결론

과거 ‘더존디지털웨어’ 하나의 기업과 전국 영업지점 법인들로 이뤄졌던 ‘더존그룹’의 모습이 불과 6~7년 사이에 인적분할과 백도어 리스팅 등으로 사실상 지주회사격으로 볼 수 있는 ‘더존다스’와 나머지 각각 사업을 영위하고 있는 자회사들의 모습으로 변화되었다. 게다가 성숙시장에서 기존제품만을 고집하려던 모습에서 벗어나 고객들의 니즈를 반영한 신제품을 출시함으로써 시장을 수성하는 동시에 기존 성장세를 이어가려 노력하고 있다.

그러나 아름다운 장미에 항상 가시가 있듯이, 투자자 입장에서 너무도 아름다워 보이는 동사의 사업 자체가 사실상 가장 큰 리스크로 판단될 수 있는 부분은 동사를 바라볼 때 고려되어야 할 것이다. 기업을 이끄는 의지는 결국 대주주에 의해 큰 영향을 받을 수 밖에 없다.

항상 투자의 매력과 함께 그 이면인 리스크도 꼼꼼히 점검하고 그 가능성을 타진해 본다면, 좀 더 현명한 투자를 할 수 있을 것이며, 기업이 투자자가 생각하는 대로 가지 않았을 경우에 대한 나름대로의 대비도 마련할 수 있을 것이다.

더 좋은 글 작성에 큰 힘이 됩니다.