м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[분м„қ] нҶ н•„л“ң.."лҢҖмЈјмЈјмҷҖ н•ң л°°лҘј нғҖмһҗ"

PVR(Personal Video Recorder)мқҳ к°•мһҗ

нҶ н•„л“ңлҠ” мһҳ м•Ңл Өм ё мһҲл“Ҝмқҙ, PVR мӢңмһҘ нҠ№нһҲ лҰ¬н…Ңмқј мӢңмһҘ(Open Market)м—җм„ң лҸ…ліҙм Ғмқё лёҢлһңл“ң нҢҢмӣҢмҷҖ н•Ёк»ҳ High-End м ңн’ҲмңјлЎң к°Ғмқёлҗҳм–ҙ мһҲлӢӨ. көӯлӮҙ лӢӨлҘё м—…мІҙл“Өмқҙ лҢҖл¶Җ분 л°©мҶЎмӮ¬м—…мһҗ н–Ҙ л§Өм¶ң 비мӨ‘мқҙ нҒ° л°ҳл©ҙм—җ лҸҷмӮ¬лҠ” мӮ¬м—…мҙҲкё°л¶Җн„° лҸ…мһҗ лёҢлһңл“ңлҘј лӢ¬кі лҰ¬н…Ңмқј мӢңмһҘмқ„ м Ғк·№ кіөлһөн•ҳмҳҖмңјл©°, HDкёү кі к°Җм ңн’Ҳ л§Өм¶ңмқҙ лҠҳм–ҙлӮҳл©ҙм„ң 2007л…„лҸ„ мӢӨм Ғмқҙ нҒ° нҸӯмңјлЎң м„ұмһҘн•ҳмҳҖлӢӨ.

нҠ№мқҙн•ң л¶Җ분мқҖ көӯлӮҙ лӢӨлҘё STB(Set Top Box)м—…мІҙл“Өмқҳ мӢӨм Ғмқҙ кё°лҢҖліҙлӢӨ лӮ®мқҖ мғҒнҷ© мҶҚм—җм„ң, м–ҙлӢқ м„ңн”„лқјмқҙмҰҲлҘј кё°лЎқн–ҲлҠ”лҚ°, лҸҷмӮ¬мқҳ мһ мһ¬л Ҙмқ„ лҜҝкі кё°лӢӨл ӨмҳЁ нҲ¬мһҗмһҗл“Өм—җкІҢ нҒ° ліҙлӢөмқҙ лҗҳм—ҲмқҢмқҖ л‘җл§җн• лӮҳмң„к°Җ м—Ҷмқ„ кІғмқҙлӢӨ.

лӮ®мқҖ лҢҖмЈјмЈј м§Җ분мңЁ

к·ёлҹ¬лӮҳ мқҙл ҮкІҢ нҶ н•„л“ңмқҳ к°ңм„ лҗң мӢӨм Ғм—җ л°•мҲҳлҘј міҗмЈјл©ҙм„ң н–Ҙнӣ„ PVR мӢңмһҘмқҳ нҸӯл°ңм Ғмқё м„ұмһҘм„ұм—җ кҙҖн•ҙ кі лҜјл§Ң н•ҳкё°м—җлҠ” лӯ”к°Җ м„қм—°м№ҳ м•ҠмқҖ л¶Җ분мқҙ лӮЁлҠ”лӢӨ. л°”лЎң лҢҖмЈјмЈј м§Җ분мңЁмқҙ лӮ®мқҖ л¶Җ분мқҙлӢӨ. мөңлҢҖмЈјмЈј вҖҳ

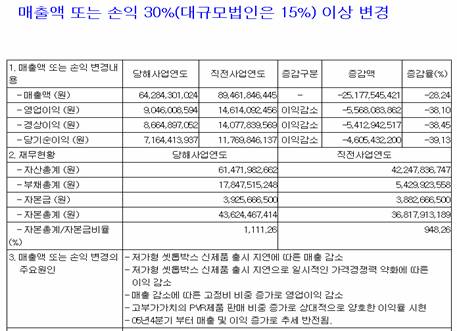

2005л…„лҸ„мқҳ мӢӨм ҒлҸ„ лӯ”к°Җ м°ңм°ңн•ҙ ліҙмқёлӢӨ. мӢӨм Ғмқҙ м•Ҳ мўӢм•„лҸ„ л„Ҳл¬ҙ м•Ҳ мўӢм•ҳкё° л•Ңл¬ёмқҙлӢӨ. л¬јлЎ н„°нӮӨ мӘҪ л¬јлҹүмқҙ к°җмҶҢн–Ҳкі , м Җк°Җнҳ• мӢ м ңн’Ҳмқҳ м¶ңмӢңк°Җ м§Җм—°лҗҳлҠ” л°”лһҢм—җ м•Ҳ мўӢм•ҳлӢӨкі н•ҳм§Җл§Ң, л§Өм¶ңм•Ўмқҙ 28.24% к°җмҶҢн–Ҳкі , мҳҒм—…мқҙмқөмқҖ 38.10%, мҲңмқҙмқөмқҖ 39.13%к°Җ к°җмҶҢн•ң л¶Җ분мқҖ лӢӨмҶҢ кіјлҸ„н•ҳм§Җ м•Ҡм•ҳлӮҳ мӢ¶лӢӨ. лҰ¬н…Ңмқј мӢңмһҘм—җ мЈјл Ҙн•ҳлӢӨ ліҙлӢҲ кІҪкё°м—җ лҜјк°җн• мҲҳ л°–м—җ м—ҶлҠ” л¶Җ분мқҖ мқҙн•ҙн• мҲҳ мһҲмңјлӮҳ, лҶ’мқҖ кё°мҲ л Ҙмқ„ мҡ”кө¬н•ҳм§ҖлҸ„ м•ҠлҠ” м Җк°Җнҳ• мӢ м ңн’Ҳмқҙ м¶ңмӢң м—°кё°лҗҳм—ҲлӢӨлҠ” л¶Җ분мқҖ м–ёлң» мқҙн•ҙн•ҳкё°к°Җ м–ҙл Өмҡҙ л¶Җ분мқҙлӢӨ.

(2005л…„лҸ„ мӢӨм Ғ кіөмӢң)

BW л°ңн–үкіј нғҖмқҙл°Қ

к·ёл ҮкІҢ кі к°ңлҘј к°ёмҡ°лҡұкұ°лҰ¬лӢӨ ліҙл©ҙ мһҗкҫё лҲҲм—җ л°ҹнһҲлҠ” кіөмӢңк°Җ мһҲлҠ”лҚ°, л°”лЎң BW(мӢ мЈјмқёмҲҳк¶Ңл¶ҖмӮ¬мұ„)мқҳ л°ңн–үмқҙлӢӨ. мҡ°м—°мқём§Җ лӘЁлҘҙкІ мңјлӮҳ, мўӢм§Җ м•ҠмқҖ 2005л…„лҸ„ мӢӨм Ғмқ„ л°ңн‘ң(2006.02.16)н•ҳкё° м „м—җ лҸҷмӮ¬лҠ”

мӢ мҳҒмҰқк¶ҢмқҖ мӢ мЈјмқёмҲҳк¶Ңл§Ң мқёмҲҳн•ҳмҳҖмңјл©°, лӢӨмӢң к°Ғк°Ғ 159,574мЈјмқҳ мӢ мЈјмқёмҲҳк¶Ңмқ„ лҸҷмӮ¬м—җкІҢ, 132,979мЈјмқҳ мӢ мЈјмқёмҲҳк¶Ңмқ„ вҖҳABN AmroвҖҷм—җ, 143,617мЈјмқҳ мӢ мЈјмқёмҲҳк¶Ңмқ„ BWнҲ¬мһҗлЎң мң лӘ…н•ң лҸ…мқјкі„ вҖҳPeter BeckвҖҷм—җ л§ӨлҸ„н•ҳмҳҖлӢӨ.

мӢ мЈјмқёмҲҳк¶Ңл¶ҖмӮ¬мұ„к¶ҢмқҖ лӢ№мӢң мӨ‘мҶҢ기업진нқҘкіөлӢЁм—җм„ң лҢҖкё°м—…кіј мӨ‘мҶҢкё°м—…мқҳ мғҒмғқнҳ‘л Ҙ м§Җмӣҗ м°Ёмӣҗм—җм„ң ABS л°ңн–үл°©мӢқм—җ мқҳн•ң м•Ҫ 2,800м–өмӣҗ к·ңлӘЁмқҳ вҖҳмҲҳкёүкё°м—…нҲ¬мһҗнҺҖл“ңвҖҷм—җ мқёмҲҳлҗҳм—ҲлӢӨ.

к·ё нӣ„

мЈјк°Җк°Җ нҒ¬кІҢ н•ҳлқҪн•ҳл©ҙм„ң 10м–өмӣҗмқ„ л“Өм—¬

лҚ”мқҙмғҒ BW л°ңн–үк°Җм•Ўмқ„ мЎ°м •н• мҲҳ м—ҶлҠ” мғҒнҷ©м—җм„ң лҸҷмӮ¬лҠ” мЈјк°Җк°Җ лӮ®мқҖ мӢңкё°м—җ 29м–өмӣҗмқ„ л“Өм—¬ 추к°ҖлЎң

кІ°көӯ лҸҷмӮ¬лҠ” кё°мЎҙм—җ м Җм җм—җм„ң л§ӨмҲҳн•ң мһҗмӮ¬мЈјмҷҖ н•Ёк»ҳ мӢ мЈјмқёмҲҳк¶Ң н–үмӮ¬лЎң мқён•ҙ л°ңн–үмЈјмӢқ мҙқмҲҳлҢҖ비 6.6%м—җ лӢ¬н•ҳлҠ” 519,047мЈјлҘј мһҗмӮ¬мЈјлЎң ліҙмң н•ҳкІҢ лҗҳл©°, лӢ№мӢң кё°мӨҖ нҠ№мҲҳкҙҖкі„мқёкіј лҢҖмЈјмЈј м§Җ분мңЁ 16.35%м—җ лҚ”н•ҙ лҢҖмЈјмЈјлҘј ліҙнҳён•ҙмӨ„ мҲҳ мһҲлҠ” мӢӨм§Ҳм Ғмқё м§Җ분мңЁмқҙ 22.95%м—җ лӢ¬н•ҳкІҢ лҗҳм—ҲлӢӨ.

(мӢ мЈјмқёмҲҳк¶Ң н–үмӮ¬к°Җм•Ў мЎ°м •мқјм •)

лҢҖмЈјмЈј м§Җ분л§Өк°Ғкіј л¬ҙмҰқмқҳ мқҳлҜё

лҸҷмӮ¬мқҳ лҢҖмЈјмЈј вҖҳ

мһҗмӮ¬мЈјмқҳ нқ¬м„қкіј лҢҖмЈјмЈј м§Җ분 л§Өк°ҒмңјлЎң мқён•ң нқ¬м„қм—җлҸ„ л¶Ҳкө¬н•ҳкі 229м–өмӣҗмқҳ мң мҰқм—җ лӮҳм„ кІғмқҖ к·ёл§ҢнҒј мҡҙмҳҒмһҗкёҲмқҙ нғҖмқҙнҠён–Ҳкё° л•Ңл¬ёмңјлЎң нҢҗлӢЁлҗңлӢӨ. 2007л…„ 4분기м—җл§Ң 811м–өмӣҗмқҳ л§Өм¶ңмқҙ л°ңмғқн–ҲлҠ”лҚ°, 2007л…„лҸ„ мӢӨм Ғмқҳ л§Өм¶ңмӣҗк°ҖмңЁкіј нҢҗкҙҖ비мңЁл§Ң к°Җм •н•ҳлҚ”лқјлҸ„ 640м–өмӣҗмқҙ мҶҢмҡ”лҗңлӢӨ. л¬јлЎ л§Өмһ…мұ„л¬ҙ л“ұмқҳ мң лҸҷл¶Җмұ„мқҳ к·ңлӘЁк°Җ 150~160м–өмӣҗ м •лҸ„мқҙкё° л•Ңл¬ём—җ мӢӨм§Ҳм ҒмңјлЎң н•„мҡ”н•ң мһҗкёҲ к·ңлӘЁлҠ” 480м–ө мҲҳмӨҖмқҙл©°, мқҙлҠ” лҸҷмӮ¬к°Җ кё° ліҙмң н•ҳкі мһҲлҚҳ нҳ„кёҲм„ұ мһҗмӮ° 239м–өмӣҗкіј мң мҰқмһҗкёҲ 229м–өмӣҗмқҳ н•©кі„мҷҖ лҢҖлһө м—Ү비мҠ·н•ҳлӢӨ.

229м–өмӣҗмқҳ мһҗкёҲмқҙ кёҙкёүнһҲ н•„мҡ”н–ҲлҚҳ мғҒнҷ©м—җм„ң м°Ёмһ…мқҙлӮҳ м ң3мһҗ л°°м •мқ„ нҶөн•ҳм§Җ м•Ҡкі мЈјмЈјл°°м •мқ„ м„ нғқн•ң кІғмқҖ к·ёл§ҢнҒј мқҙмһҗлҘј л°ңмғқмӢңнӮҙмңјлЎңмҚЁ л¶Ҳн•„мҡ”н•ң 비мҡ©мқ„ м§Җл¶Ҳн•ҳм§Җ м•Ҡкі , м§Җ분лҸ„ 비көҗм Ғ лҚң нқ¬м„қлҗҳлҠ” мөңм„ мқҳ л°©лІ•мқ„ м„ нғқн•ң кІғмңјлЎң нҢҗлӢЁлҗңлӢӨ.

мң л¬ҙмҰқкіј м§Җ분л§Өк°Ғмқ„ нҶөн•ҙ лҢҖмЈјмЈјмқҳ мӢӨм§Ҳ м§Җ분мңЁ(лҢҖмЈјмЈј м§Җ분мңЁ+мһҗмӮ¬мЈј 비мӨ‘)мқҖ 17.17%лЎң лӮ®м•„м§ҖкІҢ лҗҳм—ҲмңјлӮҳ, лҢҖмЈјмЈј к°ңмқём ҒмңјлЎң 17.4м–өмӣҗмқҳ мһҗкёҲнҷ•ліҙмҷҖ кІҪмҳҒмғҒ н•„мҡ”н•ң мһҗкёҲмҲҳнҳҲ м°Ёмӣҗм—җм„ң мөңм„ мқҳ л°©м•Ҳмқҙм—ҲлӢӨкі мғқк°ҒлҗңлӢӨ.

к·ёл ҮлӢӨл©ҙ мҷң л¬ҙмҰқмқ„ н–Ҳмқ„к№Ң? л¬јлЎ мЈјмЈјк°Җм№ҳ м ңкі лҘј мң„н•ң л¶Җ분лҸ„ мһҲкІ мңјлӮҳ, м•„м§Ғк№Ңм§Җ н–үмӮ¬к°Җ м•Ҳлҗң BWлҘј кІЁлғҘн•ң мёЎл©ҙмқҙ нҒ¬лӢӨкі ліј мҲҳ мһҲлӢӨ. лҜён–үмӮ¬ мӢ мЈјмқёмҲҳк¶ҢмҲҳлҠ” 455,927мЈј(2007л…„ 3Q 분기ліҙкі м„ң кё°мӨҖ)лЎң н–үмӮ¬к°ҖкІ© 6,580мӣҗмқёлҚ°, мқҙлҜё мөңмҙҲ н–үмӮ¬к°ҖкІ© 9,400мӣҗмқҳ 70%к№Ңм§Җ лӮҙл Өм ё мһҲлҠ” мғҒнҷ©мқҙлӢӨ.(мөңмҙҲ н–үмӮ¬к°ҖкІ©мқҳ 70% л°‘мңјлЎңлҠ” мЎ°м •н• мҲҳ м—ҶмқҢ) мҰү л¬ҙмҰқ м „м—җ н–үмӮ¬н•ҳм§Җ м•Ҡмңјл©ҙ к·ёл§ҢнҒј нқ¬м„қлҗҳкІҢ лҗҳлҠ” мғҒнҷ©мқҙм—ҲлӢӨ. л¬јлЎ 229м–өмӣҗмқҳ мң мҰқ лҳҗн•ң л§Ҳм°¬к°Җм§ҖлЎң н–үмӮ¬лҗҳм§Җ м•ҠмқҖ мӢ мЈјмқёмҲҳк¶Ңмқҙ нқ¬м„қлҗҳлҠ” мғҒнҷ©мқҙм—ҲлӢӨ. мҰү лӮҳлҰ„лҢҖлЎң кё°мЎҙ мЈјмЈјлҘј л°©м–ҙн•ҳкё° мң„н•ң мөңм„ мқҳ м„ нғқмқҙм—ҲлҚҳ кІғмқҙлӢӨ.

кІ°лЎ

мҡ°м—°мқҙм—Ҳл“ м§Җ к·ёл Үм§Җ м•Ҡл“ м§Җ, кІ°лЎ м ҒмңјлЎң BWлҘј нҶөн•ҙ мһҗмӮ¬мЈј 비мӨ‘мқҙ лҠҳм–ҙлӮЁмңјлЎңмҚЁ лҢҖмЈјмЈјмқҳ мӢӨм§Ҳм Ғмқё м§Җ분мңЁмқҙ лҶ’м•„мЎҢлҚҳ л¶Җ분мқҖ н–Ҙнӣ„ лҸҷмӮ¬лҘј к·ёлҸҷм•Ҳ м§Җмјңлҙҗ мҷ”кұ°лӮҳ мқҙлҜё лҸҷмӮ¬мқҳ мЈјмЈјк°Җ лҗҳм–ҙ мһҲлҠ” нҲ¬мһҗмһҗлқјл©ҙ лҲҲм—¬кІЁ лҙҗм•јн• л¶Җ분мқҙлӢӨ. кіјкұ° BW л°ңн–үмқ„ нҶөн•ҙ кё°мЎҙ мЈјмЈјл“Өмқҳ м§Җ분мқ„ нқ¬м„қн•ҙмҷ”лҚҳ лӘҮлӘҮ кё°м—…л“Өмқ„ лҙҗмҳЁ нҲ¬мһҗмһҗлқјл©ҙ, л¬ҙлҰ¬н•ң BW л°ңн–үмңјлЎң мқён•ң мғҒнҷ©мқҙ м–ҙл– н–ҲлҠ”м§Җ н”јл¶ҖлЎң лҠҗкјҲмқ„ кІғмқҙлӢӨ. л¬јлЎ к·ёлҹ° кё°м—…м—җ 비н•ңлӢӨл©ҙ лҸҷмӮ¬мқҳ кІҪмҡ°лҠ” м–‘нҳён•ҳлӢӨкі ліј мҲҳ мһҲлӢӨ.

лҢҖмЈјмЈј м§Җ분мңЁкіј мһҗмӮ¬мЈј м§Җ분мңЁмқҳ н•©мқҙ 17.17%м—җ л¶Ҳкіјн•ҳкё° л•Ңл¬ём—җ, лҢҖмЈјмЈјлҠ” 분лӘ… м•Ҳм •м Ғмқё кІҪмҳҒк¶Ң нҷ•ліҙлҘј мң„н•ң м§Җ분мңЁ мҰқк°Җ кҙҖл Ё лӢҲмҰҲк°Җ мһҲкІҢ л§Ҳл ЁмқҙлӢӨ. л°ҳл©ҙ нҡҢмӮ¬лҠ” м—…нҷ©мқҳ к°ңм„ мңјлЎң мӢӨм Ғмқҙ н„°м ёлӮҳмҳӨкі мһҲм–ҙ м§ҖмҶҚм Ғмқё мҡҙмҳҒмһҗкёҲ мҲҳнҳҲмқҙ мқҙлӨ„м ём•ј н•ҳлӢӨ ліҙлӢҲ мң мҰқмқ„ кі л Өн• мҲҳ л°–м—җ м—ҶлҠ” мғҒнҷ©мқҙлӢӨ. мҰү лҢҖмЈјмЈј м§Җ분мңЁмқ„ лҠҳл ӨлӮҳк°Җл©ҙм„ң мһҗкёҲмқ„ мӣҗнҷңн•ҳкІҢ кіөкёүл°ӣмқ„ мҲҳ мһҲлҠ” л°©м•Ҳмқ„ кі л Өн•ҙм•ј н•ҳлҠ” мғҒнҷ©м—җ м§Ғл©ҙн•ҙ мһҲлӢӨкі ліј мҲҳ мһҲлӢӨ. к·ёлҹ° л©ҙм—җм„ң лҢҖмЈјмЈјмқҳ 17.4м–өмӣҗмқҳ м—¬мң мһҗкёҲлҸ„ н–Ҙнӣ„ мң мҰқм—җ нҲ¬мһ…лҗ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨкі ліј мҲҳ мһҲмңјл©°, н–Ҙнӣ„ лҢҖмЈјмЈј м§Җ분мңЁ нҷ•лҢҖлҘј мң„н•ң мӣҖм§Ғмһ„мқ„ мЎ°мӢ¬мҠӨлҹҪкІҢ мҳҲмғҒн•ҙліј мҲҳ мһҲлӢӨ.

лҳҗн•ң 추к°Җм ҒмңјлЎң нғңкөӯлІ•мқёмқҳ н–Ҙл°©м—җ лҢҖн•ҙм„ңлҸ„ н–Ҙнӣ„м—җ лҲҲм—¬кІЁліј л§Ңн•ңлҚ°, мң лҹҪлІ•мқёкіј лӢӨлҘҙкІҢ 48.9%л§Ң лҸҷмӮ¬к°Җ ліҙмң н•ҳкі мһҲмңјл©°, лӮҳлЁём§Җ м§Җ분мқҖ к°ңмқёмҶҢмң лЎң лҗҳм–ҙ мһҲлҠ”лҚ°, лҸҷмӮ¬м—җм„ң л°қнһҲм§Җ м•ҠлҠ” л¶Җ분мқҙлӢӨ. ліҙнҶө 48.9%мқҳ м§Җ분мңЁмқҖ кІҪмҳҒм—җ мһҲм–ҙм„ң мғҒлӢ№нһҲ мқҳлҜёмһҲлҠ” мҲҳм№ҳлЎңм„ң лӮҳлЁём§Җ м§Җ분мқ„ мҶҢмң н•ҳкі мһҲлҠ” мЈјмЈјмқҳ мқҳмӮ¬нҢҗлӢЁм—җ л”°лқј нғңкөӯлІ•мқёмқҳ н–Ҙл°©мқҙ кІ°м •лҗ м—¬м§Җк°Җ мһҲкё° л•Ңл¬ёмқҙлӢӨ.

м–ҙмЁҢл“ м–ҙл– н•ң мғҒнҷ©м—җм„ңлҸ„ лҢҖмЈјмЈјмҷҖ н•ң л°°лҘј нғ„лӢӨл©ҙ м„ұмһҘн•ҳлҠ” кё°м—…кіј н•Ёк»ҳ мӣғмқ„ мҲҳ мһҲмқ„ кІғмқҙл©°, нҳ„лӘ…н•ң нҲ¬мһҗмһҗлқјл©ҙ мқҙлҹ¬н•ң лҢҖмЈјмЈјмқҳ н–Ҙл°©м—җ лҢҖн•ҙ лҠҳ мЈјмӢңн•ҙм•ј н• кІғмқҙлӢӨ.

ValueSniper

мқҙмқҖмӣҗ(lynus97@naver.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.