м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

н•ңлҜёмәҗн”јнғҲ, мӨ‘кі к°Җ м•„лӢҢ мӨ‘кі м°Ё н• л¶Җ

мӨ‘кі м°Ён• л¶Җ мӢңмһҘмқҳ м„ұмһҘ

н•ңлҜёмәҗн”јнғҲмқҙ

мӨ‘кі м°Ё н• л¶ҖмӢңмһҘмқҳ 50% M/SлҠ” вҖҳнҳ„лҢҖмәҗн”јнғҲвҖҷмқҙ м җмң н•ҳкі мһҲкі , лҸҷмӮ¬мҷҖ вҖҳлҢҖмҡ°мәҗн”јнғҲвҖҷ, вҖҳмҡ°лҰ¬мәҗн”јнғҲвҖҷмқҙ лӮҳлЁём§Җ мӢңмһҘмқ„ 3분н•ҳкі мһҲлҠ” нҳ•нғңмқҙлӢӨ. вҖҳмӨ‘кі м°Ё н• л¶ҖмӢңмһҘвҖҷмқҳ нҠ№м§•мқҖ м „көӯмқ„ м»ӨлІ„н• мҲҳ мһҲлҠ” нғ„нғ„н•ң вҖҳмҳҒм—…мЎ°м§ҒвҖҷмқҙ м—ҶмқҙлҠ” мӮ¬м—…мқ„ н•ҳкё° м–ҙл өлӢӨлҠ” м җмқҙлӢӨ. к°Ғ мҳҒм—…мӮ¬мӣҗм—җ м—°кі„лҗҳм–ҙ мһҲлҠ” м ңнңҙм җмқ„ нҶөн•ҙ кі„м•Ҫмқҙ мқҙлӨ„м§Җкі , мҲҳмһ…м°Ё лҰ¬мҠӨмҷҖ лӢ¬лҰ¬ мҳҒм—…мқҙ мӢңмһ‘лҗң м§Җ ліҙнҶө 8~9л…„м—җ мқҙлҘҙкё° л•Ңл¬ём—җ м ңнңҙм җкіјмқҳ кҙҖкі„к°Җ л°Җм°©лҗҳм–ҙ мһҲкё° л•Ңл¬ёмқҙлӢӨ.

к·ёл Үкё° л•Ңл¬ём—җ лӮҙл¶Җм ҒмңјлЎң м§Ғм ‘ мӨ‘кі м°Ё мӮ¬м—…л¶ҖлҘј кө¬м„ұн•ҳм—¬ лӣ°м–ҙл“Өкё° ліҙлӢӨлҠ” мқҙлҜё мқён”„лқјк°Җ к°–м¶°м ё мһҲлҠ” мҳҒм—…мЎ°м§Ғмқ„ мқёмҲҳн•ҳлҠ” кІғмқҙ мӢңк°„м Ғмқё л©ҙмқҙлӮҳ м§Җм—ӯм Ғмқё л©ҙм—җм„ң мӮ¬м—…м Ғмқё лҰ¬мҠӨнҒ¬лҘј мӨ„мқј мҲҳ мһҲлҠ” л°©м•ҲмңјлЎң м—¬кІЁмЎҢлҚҳ кІғмқҙлӢӨ.

к·ёл ҮлӢӨл©ҙ мҷң вҖҳмӨ‘кі м°Ё н• л¶Җ мӢңмһҘвҖҷмқҙ кёүкІ©нһҲ м„ұмһҘн•ҳкІҢ лҗҳм—ҲлҠ”к°Җ?

нҷ•мӢӨн•ң мқҙмң лҘј м°ҫкё°лҠ” м–ҙл өм§Җл§Ң, көӯлӮҙ мҶҢ비мқҳ м–‘к·№нҷ”мқҳ н•ң лӢЁл©ҙмқҙлқјкі нҢҗлӢЁлҗңлӢӨ. IMFмқҙнӣ„ мҶҢл“қкі„мёөмқҙ м–‘к·№нҷ”лҗҳл©ҙм„ң н•ҳмқҙм—”л“ң кёүмқҳ вҖҳмҲҳмһ…м°Ё мӢңмһҘвҖҷкіј лЎңмҡ° м—”л“ң кёүмқҳ вҖҳмӨ‘кі м°Ё мӢңмһҘвҖҷмқҙ кёүкІ©нһҲ м„ұмһҘн•ҳкІҢ лҗң кІғмқҙлӢӨ. мқҙлҹ¬н•ң кІҪн–ҘмқҖ лӮҙмҲҳ мӨ‘мӢ¬мқҳ мӮ°м—…м—җм„ң к·№лӘ…н•ҳкІҢ лӮҳнғҖлӮҳкі мһҲлӢӨ.

мӨ‘кі м°Ё мӢңмһҘмқҳ м„ұмһҘм—җ л”°лқј мһҗм—°мҠӨлҹҪкІҢ м—¬мӢ м „л¬ёкёҲмңөм—…мІҙл“Өмқҙ кё°мЎҙ мӨ‘кі м°Ёмқҳ мөңлҢҖ лӢЁм җмқҙм—ҲлҚҳ н’Ҳм§Ҳ ліҙмҰқл¬ём ңлҘј н• л¶ҖкёҲмңө мғҒн’ҲмңјлЎң н•ҙкІ°н•ҳл©ҙм„ң вҖҳмӨ‘кі м°Ё н• л¶Җ мӢңмһҘвҖҷлҸ„ кёүкІ©нһҲ м„ұмһҘн•ҳкІҢ лҗң кІғмқҙлӢӨ.

мҲҳмһ…м°Ё лҰ¬мҠӨ мӢңмһҘ

м§ҖлӮң 2003л…„ мқҙнӣ„ лҸҷмӮ¬лҘј мҷ„м „нһҲ лӢӨлҘё кё°м—…мңјлЎң л°”кҝ”мӨҖ мӣҗлҸҷл ҘмқҖ мҲҳмһ…м°Ё лҰ¬мҠӨмӢңмһҘмқҳ кёүм„ұмһҘмқҙм—ҲлӢӨ. н•ҙлӢ№ мӢңмһҘм—җ л°ңмқ„ лӢҙк·ёкі мһҲлҠ” мғҒнҷ©м—җм„ң мӢңмһҘмқҳ к·ңлӘЁ мһҗмІҙк°Җ кёүкІ©нһҲ м„ұмһҘн•ҳлӢӨліҙлӢҲ мһҗм—°мҠӨлҹҪкІҢ к·ё мҲҳнҳңлҘј л°ӣкІҢ лҗҳм—Ҳкі , нҠ№мң мқҳ мһҗмӮ°кұҙм „м„ұк№Ңм§Җ нҷ•ліҙн•ҳм—¬ мҲҳмқөм„ұ к°ңм„ мқҙ мқҙлӨ„진 кІғмқҙлӢӨ.

к·ёлҹ¬лӮҳ мӢңмһҘмқҳ к·ңлӘЁк°Җ л№ лҘё мҶҚлҸ„лЎң м„ұмһҘн•ҳл©ҙм„ң, лҢҖнҳ• кёҲмңөм—…мІҙл“Өмқҙ н•ҳлӮҳ л‘ҳ м”© лӣ°м–ҙл“ӨкІҢ лҗҳм—Ҳкі кІҪмҹҒмқҖ м№ҳм—ҙн•ң мғҒнҷ©мңјлЎң м№ҳлӢ«кІҢ лҗҳм—Ҳм—ҲлӢӨ. 2006л…„лҸ„ мҙҲл°ҳ вҖҳLGм№ҙл“ңвҖҷмқҳ кІҪмҡ°к°Җ мўӢмқҖ мҳҲмқҙл©°, лӢ№мӢң мһҗліём „нҷҳлҗң мЎ°лӢ¬л№„мҡ© м ңлЎңмқҳ мһҗкёҲмңјлЎң мӢңмһҘмқ„ нҳјнғҒн•ҳкІҢ н•ң л°” мһҲм—ҲлӢӨ.

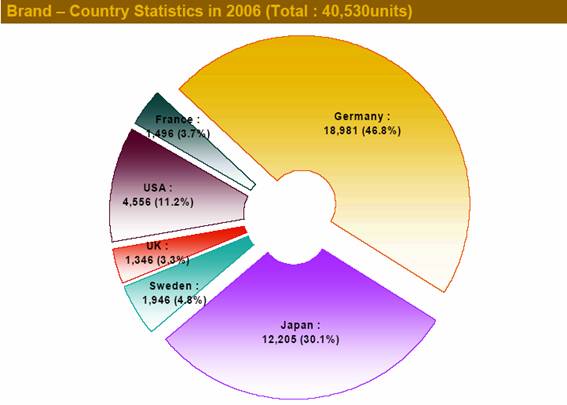

к·ё нӣ„ н•ңмӢңм Ғмқё мӢңмһҘмқҳ нҳјнғҒ м–‘мғҒмқҖ вҖҳLGм№ҙл“ңвҖҷк°Җ л§Өк°Ғлҗҳл©ҙм„ң мқјлӢЁлқҪ 짓кІҢ лҗҳм—ҲмңјлӮҳ, л§Өл Ҙм Ғмқё мӢңмһҘмқҳ м„ұмһҘмқҖ мәЎнӢ°лёҢ кёҲмңөмӮ¬л“Өмқ„ мӢңмһҘмңјлЎң л¶Ҳлҹ¬лӘЁмңјкІҢ лҗҳм—ҲлӢӨ. вҖҳлҸ„мҡ”нғҖнҢҢмқҙлӮём…ңмҪ”лҰ¬м•„вҖҷлӮҳ вҖҳBMWнҢҢмқҙлӮём…ңм„ң비мҠӨмҪ”лҰ¬м•„вҖҷмҷҖ к°ҷмқҖ мәЎнӢ°лёҢ кёҲмңөмӮ¬л“Өмқҙ ліёкІ©м Ғмқё н–үліҙлҘј ліҙм—¬мЈјкё° мӢңмһ‘н•ң кІғмқҙлӢӨ. мӮ¬мӢӨ мәЎнӢ°лёҢ кёҲмңөмӮ¬л“ӨмқҖ 2006л…„м—җ к°‘мһҗкё° лӮҳнғҖлӮң кІғмқҖ м•„лӢҲм—ҲлӢӨ. вҖҳBMWнҢҢмқҙлӮём…ңм„ң비мҠӨмҪ”лҰ¬м•„вҖҷлҠ” 2002л…„л¶Җн„° көӯлӮҙм—җм„ң мҳҒм—…мқ„ н•ҙ мҷ”лӢӨ.

мәЎнӢ°лёҢ кёҲмңөмӮ¬л“Өмқҳ м„ұмһҘмҶҚлҸ„лҠ” мғҒлӢ№нһҲ л№ЁлһҗлӢӨ. 2006л…„лҸ„м—җ BMWмҪ”лҰ¬м•„к°Җ 4,832м–өмӣҗ л§Өм¶ңмқ„ мҳ¬л ёлҠ”лҚ°, вҖҳBMWнҢҢмқҙлӮём…ңм„ң비мҠӨмҪ”лҰ¬м•„вҖҷлҠ” к·ё мӨ‘ 3,375м–өмӣҗмқҳ мҡҙмҡ©лҰ¬мҠӨмһҗмӮ° мһ”кі лҘј мҢ“м•„л‘җкі мһҲм–ҙ м•Ҫ 70%мқҳ 비мӨ‘(2005л…„лҸ„ 50%)мқ„ м°Ём§Җн•ҳкі мһҲлӢӨ.

вҖҳлҸ„мҡ”нғҖнҢҢмқҙлӮём…ңмҪ”лҰ¬м•„вҖҷлҸ„ көӯлӮҙ вҖҳн•ңкөӯлҸ„мҡ”нғҖмһҗлҸҷм°ЁвҖҷмқҳ л§Өм¶ңм•Ў 3,009м–ө мӨ‘ м•Ҫ 14%мқё 415м–өмӣҗмқҳ мҡҙмҡ©лҰ¬мҠӨмһҗмӮ° мһ”кі лҘј мҢ“м•„л‘җкі мһҲлӢӨ. көӯлӮҙ мҲҳмһ…м°Ё нҢҗл§Ө мӨ‘ л үм„ңмҠӨк°Җ м°Ём§Җн•ҳлҠ” 비мӨ‘мқҙ 16% мҲҳмӨҖмқҙкё° л•Ңл¬ём—җ вҖҳлҸ„мҡ”нғҖнҢҢмқҙлӮём…ңмҪ”лҰ¬м•„вҖҷк°Җ лҚ”мҡұ кіөкІ©м Ғмқё лӘЁмҠөмқ„ ліҙм—¬мӨҖлӢӨ н•ҙлҸ„ мӢңмһҘм—җ лҜём№ҳлҠ” мҳҒн–ҘмқҖ м ңн•ңм Ғмқҙлқјкі мҳҲмғҒлҗңлӢӨ.

(көӯлӮҙ мҲҳмһ…м°Ё көӯм Ғлі„ 2006л…„лҸ„ нҢҗл§ӨлҢҖмҲҳ нҳ„нҷ© – н•ңкөӯмҲҳмһ…мһҗлҸҷм°Ёнҳ‘нҡҢ)

мқҙлҹ¬н•ң кІҪмҹҒм—җ л”°лқј мҲңмҡҙмҡ©лҰ¬мҠӨмҲҳмһ…мқҙ мӨ„м–ҙл“Өм—ҲлҠ”лҚ°, 2005л…„лҸ„к№Ңм§Җ мһҘл¶ҖмғҒ мҡҙмҡ©лҰ¬мҠӨмһҗмӮ°мқҳ 6% мҲҳмӨҖмқҙм—ҲлҚҳ мҲңмҡҙмҡ©лҰ¬мҠӨмҲҳмһ…(мҡҙмҡ©лҰ¬мҠӨмҲҳмһ…-к°җк°ҖмғҒк°Ғ비)мқҙ 2006л…„лҸ„м—җ 3.8%лЎң к°җмҶҢн•ҳмҳҖлӢӨ. лҸҷмӮ¬м—җм„ңлҠ” мқјл°ҳкҙҖлҰ¬л№„к№Ңм§Җ кі л Өн•ҳл©ҙ мҲҳм№ҳлҠ” лҚ” л–Ём–ҙм§Җкё° л•Ңл¬ём—җ, 3.8%лҘј мөңм•…мқҳ мғҒнҷ©мқҙ л°ҳмҳҒлҗң мҲҳм№ҳлЎң нҢҗлӢЁн•ҳкі мһҲм§Җл§Ң, 3.8%м—җм„ң мҳҲм „мІҳлҹј лҠҳм–ҙлӮ к°ҖлҠҘм„ұ лҳҗн•ң лӮ®мқҖ кІғмңјлЎң мҳҲмғҒн•ҳкі мһҲлӢӨ.

мӢңмһҘмқҳ к·ңлӘЁлҠ” м„ұмһҘн•ҳлҠ” 추세мқҙм§Җл§Ң, мӮ¬мӢӨ кі к°қмёөмқҙ мҲҳлҸ„к¶Ңм—җ лӘ°л ӨмһҲкі , л”ңлҹ¬л“Өкіјмқҳ мң м°©кҙҖкі„лҸ„ кІ¬кі н•ҳм§Җ м•Ҡм•„ мғҒлҢҖм ҒмңјлЎң н•ҙмһҗк°Җ м–Үм•ҳлҚҳ вҖҳмҲҳмһ…м°Ё лҰ¬мҠӨвҖҷ мӮ¬м—…м—җм„ң лҚ” мқҙмғҒ кёүкІ©н•ң м„ұмһҘмқ„ кҫҖн•ҳкё° м–ҙл өлӢӨкі нҢҗлӢЁн•ҳмҳҖлҚҳ кІғмқҙлӢӨ. к·ёлҹ¬лӮҳ мӢңмһҘмқҳ м„ұмһҘкіј мҳҒм—…мқҳ м§ҖмҶҚмқ„ нҶөн•ҙ нҳ„ мҲҳмӨҖмқҳ мғҒнҷ©мқҖ 충분нһҲ мң м§Җ к°ҖлҠҘн•ҳлӢӨкі мҳҲмғҒлҗңлӢӨ.

мқҙм ңлҠ” лҸҷмӮ¬лҘј кҙҖм°°н• л•Ң кё°мЎҙмқҳ вҖҳмҲҳмһ…м°Ё лҰ¬мҠӨм—…мІҙвҖҷмқҳ 비мӨ‘ліҙлӢӨлҠ” вҖҳмӨ‘кі м°Ё н• л¶Җм—…мІҙвҖҷмқҳ 비мӨ‘мқ„ лҚ” нҒ¬кІҢ лҙҗм•ј н•ҳл©°, к·ём—җ л”°лҘё м Ғм •н•ң л°ёлҘҳм—җмқҙм…ҳмқҙ мқҙлӨ„м ём•ј н•ңлӢӨкі нҢҗлӢЁлҗңлӢӨ. вҖҳмҲҳмһ…м°Ё мӢңмһҘвҖҷмқҳ кІҪмҹҒ мғҒнҷ©мқ„ лҜјк°җн•ҳкІҢ л°ӣм•„л“Өм—¬ мғҒлҢҖм ҒмңјлЎң кІҪмҹҒмқҙ м№ҳм—ҙн•ҳм§Җ м•Ҡкі , нҢҗмқҙ лӮҳлҰ„лҢҖлЎң м§ңм—¬м ё мһҲлҠ” вҖҳмӨ‘кі м°Ё н• л¶ҖмӢңмһҘвҖҷмңјлЎң кіјк°җнһҲ л°ңмқ„ л»—мқҖ кІғмқҖ кёҚм •м ҒмқҙлӢӨ.

вҖҳмӨ‘кі м°Ё н• л¶ҖмӮ¬м—…вҖҷм—җ л°ңмқ„ л»—лҠ” лӘЁмҠөм—җм„ңлҸ„ нҠ№мң мқҳ мһҗмӮ°кұҙм „м„ұмқ„ нҷ•ліҙн•ҳкі мһҗ н•ҳлҠ” л…ёл Ҙмқҙ м—ҝліҙмҳҖлҠ”лҚ°, мӢӨмӮ¬ л•Ң15~20%к°Җ л„ҳлҠ” н‘ңл©ҙмқҙмңЁм—җ 비н•ҙ лҢҖмҶҗлҘ мқҙ 1%к°Җ мұ„ м•Ҳ лҗҳлҠ” кІғмқ„ нҷ•мқён•ң нӣ„ мқёмҲҳлҘј кІ°м •н–ҲлӢӨкі н•ңлӢӨ.

лҢҖмҶҗмңЁмқҙ лӮ®мқҖ мқҙмң лҠ” кіјкұ° вҖҳмҢҚмҡ©мәҗн”јнғҲвҖҷмқҳ мҳҒм—…м Ғмқё нҠ№м„ұм—җм„ң кё°мқён–ҲлҠ”лҚ°, вҖҳмҢҚмҡ©мәҗн”јнғҲвҖҷмқҖ кіјкұ° н• л¶Җмұ„к¶Ңмқ„ л¬ҙмЎ°кұҙ мң лҸҷнҷ” мӢңнӮ¬ мҲҳ л°–м—җ м—ҶлҠ” мһ…мһҘмқҙм—Ҳкё° л•Ңл¬ёмқҙлӢӨ. мҰү м•„л¬ҙлҰ¬ мҳҒм—…мқ„ кіөкІ©м ҒмңјлЎң н•ҙлҸ„ мұ„к¶Ңмқҳ кұҙм „м„ұмқҙ нҷ•ліҙлҗҳм§Җ лӘ»н•ҳлҠ” мғҒнҷ©м—җм„ңлҠ” мң лҸҷнҷ”м—җм„ң мҶҗн•ҙлҘј л§Һмқҙ ліҙкё° л•Ңл¬ём—җ мҳҒм—…мӮ¬мӣҗл“Өм—җкІҢ мң лҸҷнҷ” к°ҖлҠҘм„ұм—җ лҢҖн•ҙм„ңлҸ„ кі л Өн•ҳлҸ„лЎқ н–ҲлӢӨкі н•ңлӢӨ. к·ёлҹ¬н•ң мҳҒм—…м Ғ нҷҳкІҪ л•Ңл¬ём—җ лӮ®мқҖ лҢҖмҶҗмңЁмқ„ мң м§Җн• мҲҳ мһҲм—Ҳкі , к·ёлҹ¬н•ң л¶Җ분мқ„ нҷ•мқён•ң нӣ„ мӮ¬м—…м—җ лӣ°м–ҙл“ кІғмқҙлӢӨ.

л”°лқјм„ң ліёкІ©м Ғмқё вҖҳмӨ‘кі м°Ё н• л¶ҖмӮ¬м—…вҖҷм—җ л°ңлҸҷмқҙ кұёлҰ¬лҠ” нҳ„ мӢңм җм—җм„ң лӢӨмӢң л°ёлҘҳм—җмқҙм…ҳмқ„ н•ҙлҙҗм•ј н•ҳл©°, м Ғм •н•ң к°Җм№ҳлҘј мӮ°м •н• н•„мҡ”к°Җ мһҲлӢӨ.

л°ёлҘҳм—җмқҙм…ҳм—җ лҢҖн•ҙ...

8мӣ” 27мқјмһҗ кё°мӨҖ лҸҷмӮ¬мқҳ мӢңк°Җмҙқм•ЎмқҖ 2,575м–өмқҙл©°, 2007л…„ 1분기(2007.06) ліҙкі м„ң кё°мӨҖ мһҗліёмҙқм•ЎмқҖ 1,644м–өмӣҗмңјлЎң PBR 1.56 м •лҸ„мқҳ л°ёлҘҳм—җмқҙм…ҳмқ„ л°ӣкі мһҲлӢӨ. к°Ғмһҗмқҳ нҲ¬мһҗкё°к°„м—җ л”°лҘё м Ғм Ҳн•ң мӢӨм Ғм¶”м •кіј н•Ёк»ҳ л°ёлҘҳм—җмқҙм…ҳмқҙ мқҙлӨ„м ём•ј н• кІғмқёлҚ°, мқјлӢЁ 2007.06 분기ліҙкі м„ң лҢҖм°ЁлҢҖмЎ°н‘ң мғҒмқҳ 'н• л¶ҖкёҲмңөмһҗмӮ°'мқҳ м„ұмһҘмҶҚлҸ„к°Җ лҸӢліҙмқёлӢӨ.

'н• л¶ҖкёҲмңөмһҗмӮ°' мӨ‘ 'н• л¶Җмұ„к¶Ң'мқҙ 'мҢҚмҡ©мәҗн”јнғҲ' мқёмҲҳ нӣ„ м •мғҒм Ғмқё н• л¶ҖмҳҒм—…мқ„ нҶөн•ҙ л°ңмғқн•ң мұ„к¶Ңмқҙл©°, 2лІҲкіј 3лІҲ мұ„к¶ҢмқҖ мқёмҲҳ лӢ№мӢң н•Ёк»ҳ м–‘мҲҳлҗң мұ„к¶ҢмқҙлӢӨ. мҰү мқёмҲҳ нӣ„ мӢӨм§Ҳм Ғмқё мӢңл„Ҳм§Җ кҙҖл Ё л¶Җ분мқҖ 'н• л¶Җмұ„к¶Ң'мқ„ нҶөн•ҙ нҷ•мқён• мҲҳ мһҲлҠ”лҚ°, 분기м—җ 88%мқҳ м„ұмһҘмқ„ ліҙм—¬мЈјкі мһҲлӢӨ.

мӣ” 200~300м–өмӣҗ мҲҳмӨҖмқҳ мӢӨн–ү мҲҳмӨҖкіј н• л¶ҖкёҲмңөмқҙмһҗк°Җ м—° 15~20%мқё кІғмқ„ кі л Өн•ҳл©ҙ лҢҖлһө н• л¶ҖкёҲмңөмқҙмһҗлЎң лІҢм–ҙл“ӨмқҙлҠ” м—°к°„ мҲҳмқөмқҳ к·ңлӘЁк°Җ м¶”м • к°ҖлҠҘн• кІғмқҙлӢӨ. л¬јлЎ м „л…„лҸҷкё°лҢҖ비 н• л¶ҖкёҲмңөмқҙмһҗлЎң лІҢм–ҙл“Өмқё 추к°Җм Ғмқё мқҙмқөк·ңлӘЁлҠ” 128м–өмӣҗмқёлҚ° л°ҳн•ҙ, 추к°Җм Ғмқё мқҙмһҗ비мҡ©м—җ мҳҒм—…к¶ҢмғҒк°Ғк№Ңм§Җ кі л Өн•ң 비мҡ© мҰқк°Җк·ңлӘЁлҠ” 161м–өмӣҗ(мқҙмһҗ비мҡ© : 94м–ө, нҢҗкҙҖ비 мҰқк°Җ : 67м–өмӣҗ)мқҙкё° л•Ңл¬ём—җ, м•„м§ҒмқҖ л§Ҳмқҙл„ҲмҠӨлҘј ліҙм—¬мЈјкі мһҲм§Җл§Ң кіөкІ©м Ғмқё мҲҳмӨҖмқҳ мһҗмӮ°мҰқк°ҖмҷҖ лҶ’мқҖ мһҗмӮ°кұҙм „м„ұмңјлЎң мқён•ң лӮ®мқҖ мЎ°лӢ¬л№„мҡ©мңјлЎң мқён•ҙ мқҙмқө мҰқк°Җ분мқҙ 비мҡ© мҰқк°Җ분мқ„ 충분нһҲ мғҒмҮ„мӢңнӮ¬ мҲҳ мһҲмқ„ кІғмңјлЎң м „л§қлҗңлӢӨ.

м°Ёмһ…м—җ мқҳн•ң мһҗмӮ°нҷ•лҢҖк°Җ кё°лҢҖлҗҳкі , BEPлҘј л„ҳк№ҖмңјлЎңмҚЁ мқҙмқөмқҙ мҰқк°Җн•ҳкІҢ лҗҳм–ҙ ROEмқҳ к°ңм„ мқҙ мҳҲмғҒлҗҳкё° л•Ңл¬ём—җ ROEмқҳ мҳҲмёЎм—җ кё°л°ҳн•ң PBR л°ёлҘҳм—җмқҙм…ҳмқҙ м Ғм Ҳн•ҳлӢӨкі нҢҗлӢЁлҗңлӢӨ. л¬ём ңлҠ” нҲ¬мһҗмһҗ к°ңмқёмқҙ мғқк°Ғн•ҳлҠ” нҲ¬мһҗкё°к°„ мқҙнӣ„мқҳ м Ғм • мҲҳмӨҖмқҳ PBRмқёлҚ°, мқҙнӣ„мқҳ мҳҲмғҒ ROEм—җ кё°л°ҳн•ң нҡҢмҲҳкё°к°„мқ„ м Ғмҡ©н•ңлӢӨл©ҙ к°Ғмһҗ мғқк°Ғн•ҳлҠ” м Ғм • PBRмқ„ мӮ°м¶ңн•ҙлӮј мҲҳ мһҲмқ„ кІғмқҙлӢӨ.

кІ°көӯ м Ғм •мЈјк°ҖлҠ” мһҗмӢ мқҙ мғқк°Ғн•ҳлҠ” нҲ¬мһҗмӢңк°„мқҳ кёёмқҙм—җ л”°лқј мўҢмҡ°лҗҳкё° л§Ҳл ЁмқҙлӢӨ. нҲ¬мһҗмһҗл§ҲлӢӨ лҸҷмӮ¬лҘј л°”лқјліҙлҠ” мӢңк°ҒмқҖ м ңк°Ғк°Ғмқј кІғмқҙл©°, к·ёлҹ¬н•ң кҙҖм җл“ӨмқҖ к°Ғмһҗ нҲ¬мһҗмӢңк°„мқҳ кёёмқҙмҷҖ к·ё кёёмқҙ лҸҷм•Ҳмқҳ лҸҷмӮ¬ мӮ¬м—…лӘЁлҚём—җ лҢҖн•ң мҳҲмёЎм—җ кё°л°ҳн•ҳкі мһҲмқ„ кІғмқҙлӢӨ.

нҳ„ мӢңм җ кё°мӨҖ PBR 1.56мқҳ л°ёлҘҳм—җмқҙм…ҳмқ„ л°ӣкі мһҲлҠ” лҸҷмӮ¬м—җ лҢҖн•ҙ лғүмІ н•ң нҢҗлӢЁкіј 분м„қмңјлЎң нҲ¬мһҗнҢҗлӢЁмқ„ лӮҙлҰ°лӢӨл©ҙ нӣҢлҘӯн•ң нҢҗлӢЁмқҙ лҗ кІғмқҙлқј мғқк°ҒлҗңлӢӨ.

л§Өк°Ғк°Җ л¶Җн’ҖлҰ¬кё° мқёк°Җ(?)

лҢҖмЈјмЈјмқё 'MBKнҢҢнҠёл„ҲмҠӨ'лҠ” мӮ¬лӘЁнҺҖл“ңмқҙл©°, нҳ„мһ¬ лҸҷмӮ¬мқҳ л§Өк°Ғмқ„ кі„нҡҚмӨ‘мқҙлқјлҠ” мқҙм•јкё°к°Җ мһҲмңјлӮҳ м•„м§Ғк№Ңм§Җ нҷ•мӢӨн•ң нҡҢмӮ¬мёЎ мһ…мһҘмқҖ кіөмӢңлҗҳм§Җ м•ҠмқҖ мғҒнҷ©мқҙлӢӨ. PEFмқҳ мҶҚм„ұ мғҒ лҸҷмӮ¬к°Җ м–ём к°ҖлҠ” л§Өк°Ғлҗ кІғмқҙлқјлҠ” л¶Җ분мқҖ 'MBKнҢҢнҠёл„ҲмҠӨ'мқҳ мқёмҲҳмӢң л¶Җн„° мҳҲмғҒлҗҳм—ҲлҚҳ л¶Җ분мқҙкё° л•Ңл¬ём—җ нҒ° мқҙмҠҲлҠ” м•„лӢҲм§Җл§Ң, кіөкІ©м Ғмқё мһҗмӮ°мҡҙмҡ©мқ„ нҶөн•ҙ кё°м—…к°Җм№ҳлҘј лҒҢм–ҙмҳ¬лҰ¬кі мһҗ н•ҳлҠ” л¶Җ분мқҖ л§Өк°Ғмқ„ м•һл‘җкі лҶ’мқҖ к°’мқ„ л°ӣкі мһҗ м·Ён•ң м•Ўм…ҳмңјлЎң ліҙм—¬м§Ҳ мҲҳлҸ„ мһҲлӢӨ.

к·ёлҹ¬лӮҳ лҸҷмӮ¬к°Җ 'мҢҚмҡ©мәҗн”јнғҲ'мқ„ мқёмҲҳн•ҳкІҢ лҗң мҠӨнҶ лҰ¬лҘј ліҙл©ҙ, кІ°мҪ” л¬ҙлҰ¬н•ң мқёмҲҳлқјкі нҢҗлӢЁлҗҳм§ҖлҠ” м•Ҡмңјл©°, мҳӨнһҲл Ө 'мҢҚмҡ©мәҗн”јнғҲ'м—җ м ҲмӢӨнһҲ н•„мҡ”н–ҲлҚҳ 'лӮ®мқҖ мЎ°лӢ¬л№„мҡ©'мқ„ лҸҷмӮ¬к°Җ н•ҙкІ°н•ҙмЈјкі , лҸҷмӮ¬м—җкІҢ м ҲмӢӨн–ҲлҚҳ 'м „көӯм Ғмқё мҳҒм—…л§қ'мқ„ 'мҢҚмҡ©мәҗн”јнғҲ'мқҙ н•ҙкІ°н•ҙмЈјл©ҙм„ң лҶ’мқҖ мӢңл„Ҳм§Җк°Җ мҳҲмғҒлҗҳм—ҲлҚҳ л°”мҳҖлӢӨ.

кІҢлӢӨк°Җ мөңк·ј нҡҢмһҗлҗҳкі мһҲлҠ” 'мқҖн–үк¶Ң'мңјлЎң л§Өк°ҒлҗҳкІҢ лҗҳл©ҙ, мһҗкёҲ мЎ°лӢ¬ мёЎл©ҙм—җм„ң мғҒлӢ№нһҲ мң лҰ¬н•ҙм§Ҳ к°ҖлҠҘм„ұмқҙ мһҲлӢӨ. н’Қл¶Җн•ң мһҗкёҲмңјлЎң мҰқмһҗм—җ лӮҳм„ңкұ°лӮҳ, мқҖн–үмқҳ мӢ мҡ©лҸ„лЎң мӮ¬мұ„лҘј л°ңн–үн• мҲҳ мһҲлҠ” м—¬м§Җк°Җ мғқкё°кё° л•Ңл¬ёмқҙлӢӨ.

л¬јлЎ мқҙлҹ¬н•ң л¶Җ분л“Өмқҙ мөңк·ј мЈјк°Җм—җ нҒ¬кІҢ л°ҳмҳҒлҗҳл©ҙм„ң кёүл“ұн•ҳкІҢ лҗң л©ҙлҸ„ мһҲм§Җл§Ң, M&Aм—җ лҢҖн•ң н”„лҰ¬лҜём—„мқҙ нҳ„мЈјк°Җм—җ м Ғм ҲнһҲ л°ҳмҳҒлҗҳм—ҲлҠ”м§Җмқҳ м—¬л¶ҖлҠ” к°Ғ нҲ¬мһҗмһҗмқҳ нҢҗлӢЁм—җ л”°лқј лӢӨлҘё кІ°кіјк°Җ лҸ„м¶ңлҗ кІғмқҙлқј мҳҲмғҒлҗңлӢӨ.

@ValueSniper

мқҙмқҖмӣҗ(lynus97@naver.com)

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.