нҲ¬мһҗ мқҪмқ„кұ°лҰ¬

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[Good to Great] мқҳлҘҳм—…мІҙ м„ңл°”мқҙлІҢ кІҢмһ„мқҙ мӢңмһ‘лҗҳлӢӨ

мқҳлҘҳм—…мІҙ м„ңл°”мқҙлІҢ кІҢмһ„мқҙ мӢңмһ‘лҗҳлӢӨ

Good to GreatмҪ”л„ҲлҠ” мЈјмӢқмқҳ л§ӨмҲҳ, л§ӨлҸ„ 추мІңмқ„ мң„н•ң мҪ”л„Ҳк°Җ м•„лӢҷлӢҲлӢӨ. мқҙ мҪ”л„ҲлҠ” н•ңкөӯмқҳ мўӢмқҖ кё°м—…мқҙ м„ёкі„м ҒмңјлЎң мң„лҢҖн•ң кё°м—…мңјлЎң лҸ„м•Ҫн• мҲҳ мһҲлҸ„лЎқ н•Ёк»ҳ кі лҜјн•ҙліҙмһҗлҠ” м·Ём§Җм—җм„ң кё°нҡҚлҗҗмҠөлӢҲлӢӨ. VIPнҲ¬мһҗмһҗл¬ёмқҖ кё°м—…мқҳ мһҘкё°м „лһө, мһ¬л¬ҙ, мЈјмЈјм •мұ…м—җ лҢҖн•ң м»Ём„ӨнҢ…мқ„ нҶөн•ҙ н•ңкөӯм—җм„ң 'мң„лҢҖн•ң' кё°м—…мқ„ л§Ңл“Өкё° мң„н•ҙ н•ӯмғҒ л…ёл Ҙн•ҳкі мһҲмҠөлӢҲлӢӨ.

2003л…„лҸ„лҠ” нҢЁм…ҳм—…мІҙл“Өм—җкІҢ мүҪкІҢ мһҠкё° нһҳл“ мөңм•…мқҳ н•ңн•ҙк°Җ лҗҳкі мһҲлӢӨ. кІҪкё°м№ЁмІҙмҷҖ м№ҙл“ңмӮ¬мҡ©н•ңлҸ„ 축мҶҢ, к·ёлҰ¬кі нҡҢкі„кё°мӨҖ ліҖкІҪмқҳ мҳҒн–ҘмңјлЎң м—…мІҙ лҢҖл¶Җ분 мҲңмқҙмқөмқҙ кёүк°җн•ҳкұ°лӮҳ, м Ғмһҗм „нҷҳн–ҲлӢӨ. мӨ‘кІ¬кё°м—…мқҙм—ҲлҚҳ лҚ°мҪ”к°Җ мқҙлһңл“ңлЎң н”јмқёмҲҳлҗҗкі , мҳӨмЎ°нҒ¬, нҒ¬лҰј л“ұмқҳ лёҢлһңл“ңлҘј к°–кі мһҲлҚҳ нҷ”лҰјлӘЁл“ңлҠ” лҒқлӮҙ мөңмў…л¶ҖлҸ„мІҳлҰ¬лҗҗлӢӨ. к·ё мҷём—җлҸ„ F&FлҠ” м—¬м„ұліө лёҢлһңл“ңмқё кө¬нҳёлҘј м ңмқјлӘЁм§ҒмӘҪм—җ л§Өк°Ғн–Ҳкі , м–ҙл°”мӣғ лёҢлһңл“ңлҠ” мһҗмІҙм ҒмңјлЎң м •лҰ¬лҘј н–ҲлӢӨ. лҢҖнҳ•мӮ¬л“ӨлҸ„ м—°лӢ¬м•„ лёҢлһңл“ңлҘј лӮҙл ёлӢӨ. LGмғҒмӮ¬лҠ” лӢӨлӢҲм—ҳ м—җмҠӨл–јлҘј м •лҰ¬н–Ҳкі , мҪ”мҳӨлЎұ нҢЁм…ҳмқҖ мҠӨнҢҢмҶҢлҘј, FnCмҪ”мҳӨлЎұмқҖ мәҗмҠӨмјҖмқҙл“ңлҘј м •лҰ¬н–ҲлӢӨ. 'мәҗмҠӨмјҖмқҙл“ң' л“ұмқҙ м—¬м„ұліө лёҢлһңл“ң 'м•—мҠҳ'мқ„ мғқмӮ°н•ҳлҠ” м• л“ңмҚё, 'мң нҢңлҜҖ'лҘј мғқмӮ°н•ҳлҠ” мң м„ёнҺҳ л“ұмқҳ нҢЁм…ҳкё°м—…л“ӨмқҖ лёҢлһңл“ңмҷҖ н•Ёк»ҳ мӢңмһҘм—җм„ң мӮ¬лқјмЎҢлӢӨ.

2003л…„мқҳ м—°мҮ„м Ғмқё л¶ҖлҸ„мҷҖ лёҢлһңл“ң м •лҰ¬лҠ” нқЎмӮ¬ мӢ мӣҗкіј лӮҳмӮ°кіј к°ҷмқҖ лҢҖнҳ• мқҳлҘҳм—…мІҙл“Өмқҙ мһҮлӢ¬м•„ м“°лҹ¬м§ҖлҚҳ IMFлӢ№мӢңлҘј м—°мғҒмӢңнӮЁлӢӨ. 3분기 мӢӨм Ғмқҙ л°ңн‘ңлҗҗм§Җл§Ң м—¬м „нһҲ мқҳлҘҳм—…мІҙл“Өмқҳ мӢӨм Ғк°ңм„ кё°лҜёлҠ” ліҙмқҙм§Җ м•Ҡкі , мҳӨнһҲл Ө 4분기мқҳ мІ«лӢ¬мқё 10мӣ” л§Өм¶ңлҸ„ кё°лҢҖ мқҙн•ҳмҳҖлӢӨлҠ” мқҙм•јкё°л§Ң л“Өл Ө мҳЁлӢӨ. л¶Ҳкіј 1л…„м „к№Ңм§Җл§Ң н•ҙлҸ„ н•ңлӢ¬м—җлҸ„ мҲҳл§ҺмқҖ мӢ к·ң лёҢлһңл“ңк°Җ мҸҹм•„м§Җл©ҙм„ң лҒқм—ҶлҠ” м„ұмһҘм„ёлҘј кө¬к°Җн•ҳлҠ” кІғмІҳлҹј ліҙмҳҖлҚҳ нҢЁм…ҳм—…мІҙлҠ” мҷ„м „нһҲ м–јм–ҙл¶ҷмқҖ мғҒнғңмқҙлӢӨ. мӢ¬м§Җм–ҙлҠ” мӨ‘мҶҢ нҢЁм…ҳм—…мІҙл“Өмқҙ мӢ мғҒн’Ҳмқ„ м¶ңмӢңн•ҳкё° мң„н•ҙ мӣҗл¶Җмһҗмһ¬ кө¬л§Ө лҢҖкёҲмңјлЎң м§Җкёүн•ң м–ҙмқҢмқ„ л§үм§Җ лӘ»н•ҙ м—°мҮ„л¶ҖлҸ„к°Җ лӮ кұ°лқјлҠ” мҶҢл¬ёк№Ңм§Җ лӮҳм„ң 분мң„кё°к°Җ нқүнқүн•ҳлӢӨ.

мқҙлҹ° мөңм•…мқҳ мғҒнҷ©мҶҚм—җм„ңлҸ„ мһ¬л¬ҙкө¬мЎ°к°Җ мўӢмқҖ мҡ°лҹү нҢЁм…ҳ м—…мІҙл“ӨмқҖ нҸҗн—Ҳк°Җ лҗң мӢңмһҘмқ„ мҳӨнһҲл Ө мӮ¬м„ёнҷ•мһҘмқҳ кі„кё°лЎң нҷңмҡ©н•ҳкі мһҲлҠ” нҳ•нҺёмқҙлӢӨ. мқҙл“ӨмқҖ лёҢлһңл“ң мқёмҲҳлӮҳ мғҲ лёҢлһңл“ң м¶ңмӢң, л§ӨмһҘ нҷ•лҢҖ л“ұ кіөкІ©м Ғмқё н–үліҙлҘј ліҙмқҙкі мһҲлӢӨ. LGмғҒмӮ¬лҠ” кі кёү мӢ мӮ¬м •мһҘ лёҢлһңл“ң 'м•ҢлІ лЎң'лҘј м¶ңмӢңн–Ҳкі , кіЁн”„ліө 'м• мӢңмӣҢмҠӨ'мқҳ л§ӨмһҘмқ„ мҳӨнһҲл Ө лҠҳл ӨлӮҳк°Җкі мһҲлӢӨ. м ңмқјлӘЁм§ҒмқҖ вҖҳкө¬нҳёвҖҷлҘј мқёмҲҳн•ҳкі , 'л№ҲнҸҙнӮӨмҰҲ'лҘј м¶ңмӢңн•ҙ м•„лҸҷліөк№Ңм§Җ мӮ¬м—… мҳҒм—ӯмқ„ нҷ•мһҘн–ҲлӢӨ.

к°ҖмһҘ кіөкІ©м Ғмқё н–үліҙлҘј ліҙмқҙкі мһҲлҠ” нҡҢмӮ¬лҠ” лӢЁм—° мқҙлһңл“ңмқҙлӢӨ. мқҙлһңл“ңлҠ” мһ‘л…„ көӯм ңмғҒмӮ¬ мқёмҲҳлҘј мӢңмһ‘мңјлЎң мҳ¬ 3мӣ”л¶Җн„° 'м—ҳлҚҙ', 'лүҙкіЁл“ ', 'мәЎмҠӨ', 'м ңмқҙл№”'л“ұ мқҳлҘҳлёҢлһңл“ңлҘј мһҮл”°лқј мқёмҲҳн•ҳкі м§ҖлӮң 8мӣ” мҪ”мҠӨлӢҘ л“ұлЎқкё°м—…мқё лҚ°мҪ”л§Ҳм Җ мқёмҲҳн–ҲлӢӨ. мқҙнӣ„ 'м•ҷл–јл–ј', 'лІ мқҙ비루лӢҲнҲ°' л“ұ 2к°ңмқҳ мң м•„ліө мӮ¬м—…л¶ҖлҘј 추к°ҖлЎң мқёмҲҳн•ҳлҠ” мӢқм„ұмқ„ ліҙм—¬мӨ¬лӢӨ.

мқҙмІҳлҹј мҡ°лҹүнҢЁм…ҳм—…мІҙл“Өмқҙ кіөкІ©м ҒмңјлЎң мӣҖм§ҒмқҙлҠ” мқҙмң лҠ” л¶ҖлҸ„ л“ұмңјлЎң м •лҰ¬лҗҳлҠ” лёҢлһңл“ңк°Җ лҠҳм–ҙлӮҳл©ҙм„ң л°ұнҷ”м җ мһ…м җмқ„ 비лЎҜн•ң мң нҶөл§қ нҷ•ліҙк°Җ нӣЁм”¬ мү¬мӣҢмЎҢкё° л•Ңл¬ёмқҙлӢӨ. лҳҗн•ң лёҢлһңл“ңлӮҳ нҡҢмӮ¬лҘј мқёмҲҳн•ҳлҠ”лҚ° л“ңлҠ” 비мҡ©мқҙ нҳ„кІ©н•ҳкІҢ л–Ём–ҙмЎҢлӢӨлҠ” м җлҸ„ л“Ө мҲҳ мһҲлӢӨ. мӢ к·ң лёҢлһңл“ңлҘј лҹ°м№ӯн•ҳлҠ” кІғліҙлӢӨ мқҙлҜё мҶҢ비мһҗл“Өм—җкІҢ м№ңмҲҷн•ң лёҢлһңл“ңлҘј нҶөн•ҙ 비мҡ©мқ„ м Ҳк°җн•ҳкі м•Ҳм •м Ғмқё мӢңмһҘ진мһ…мқ„ мқҙлЈ° мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ.

мҡ°лҹүм—…мІҙмқҳ мқҙлҹ° кіөкІ©м Ғмқё нҷ•мһҘмҠӨнғҖмқјмқ„ мЈјмӢқмӢңмһҘм—җ м°ём—¬н•ҳлҠ” нҲ¬мһҗмһҗл“Өмқҙ нҷңмҡ©н•ҙліј мҲҳлҸ„ мһҲм§Җ м•Ҡмқ„к№Ң? л§Ңм•Ҫ м§ҖкёҲмқҙ мөңм•…мқҳ мғҒнҷ©мқҙлқјл©ҙ мӮҙм•„лӮЁмқ„ к°ҖлҠҘм„ұмқҙ нҷ•мӢӨн•ң кё°м—…мқ„ к·ёл§ҢнҒј мӢёкІҢ мӮҙ мҲҳ мһҲлҠ” кё°нҡҢк°Җ лҗҳм§Җ м•Ҡмқ„к№Ң? лҢҖмӨ‘кіј лӢӨлҘҙкІҢ мғқк°Ғн•ҳкі лҜёлҰ¬ ліҖнҷ”лҘј мӨҖ비н•ҳлҠ” м—ӯл°ңмғҒм Ғмқё мӢңлҸ„лҠ” нҳ„лӘ…н•ң нҲ¬мһҗмһҗл“Өм—җкІҢ мһҘкё°м ҒмңјлЎң л§ҺмқҖ мҲҳмқөмқ„ к°Җм ёлӢӨ мӨҖлӢӨ. мқҙлҘј мң„н•ҙ нҢЁм…ҳм—…мІҙмқҳ м „л°ҳм Ғмқё нҠ№м„ұмқ„ м•Ңм•„ліҙкі мўӢмқҖ кё°м—…мқ„ кі лҘҙкё° мң„н•ҙ м–ҙл–Ө мҡ”мҶҢлҘј лҲҲм—¬кІЁліҙм•„м•ј н•ҳлҠ”м§ҖлҘј мӮҙнҺҙліҙкё°лЎң н•ҳмһҗ.

нҢЁм…ҳ-мқҳлҘҳм—…мў…мқҳ лӢЁм җ

мІ«м§ё, мқҳмӢқмЈј мӨ‘ к°ҖмһҘ кІҪкё°м—җ лҜјк°җн•ҳлӢӨ.

мқҳмӢқмЈјлҠ” мӮ¬лһҢл“Өмқҙ мғқнҷңмқ„ мҳҒмң„н•ҳлҠ”лҚ° кјӯ н•„мҡ”н•ң мҡ”мҶҢл“ӨмқҙлӢӨ. н•ҳм§Җл§Ң кІҪкё°ліҖнҷ”м—җ л”°лҘё мҳҒн–ҘмқҖ к°Ғкё° лӢӨлҘҙлӢӨ. 'мӢқ'м—җ н•ҙлӢ№н•ҳлҠ” мқҢмӢқлЈҢ м—…мў…мқҙ к·ёлӮҳл§Ҳ кІҪкё°м—җ к°ҖмһҘ л‘”к°җн•ң нҺёмқҙлӢӨ. кІҪкё°к°Җ м–ҙл ӨмӣҢм ёлҸ„ лӢ№мһҘ лЁ№лҠ” кІғмқ„ мӨ„мқҙкё°лҠ” мүҪм§Җ м•Ҡкё° л•Ңл¬ёмқҙлӢӨ. мқҙм—җ л°ҳн•ҙ мқҳлҘҳм—…мў…мқҖ кІҪкё°м—җ к°ҖмһҘ лҜјк°җн•ҳкІҢ л°ҳмқ‘н•ҳлҠ” нҠ№м„ұмқ„ к°–кі мһҲлӢӨ. кІҪкё°к°Җ нҡҢліөлҗҳл©ҙ мқҳмӢқмЈј мӨ‘ мҳ·м—җ лҢҖн•ң мҶҢ비к°Җ к°Җ к°ҖмһҘ лЁјм Җ лҠҳм–ҙлӮҳкі к·ё мғҒмҠ№нҸӯлҸ„ нҒ¬м§Җл§Ң, мқјлӢЁ л¶ҲкІҪкё°лЎң л“Өм–ҙм„ңл©ҙ л„ҲлӮҳн• кІғ м—Ҷмқҙ мҳ·мӮ¬лҠ” мқјл¶Җн„° мӨ‘лӢЁн•ҳкё° л•Ңл¬ёмқҙлӢӨ.

л‘ҳм§ё, мһ¬кі к°Җм№ҳк°Җ л§Өмҡ° кёүкІ©н•ң мҶҚлҸ„лЎң л–Ём–ҙ진лӢӨ.

мқҳлҘҳлҠ” мқјлӢЁ м ңн’ҲмңјлЎң м¶ңкі к°Җ лҗҳл©ҙ мһ¬кі к°Җм№ҳк°Җ л§Өмҡ° кёүкІ©н•ң мҶҚлҸ„лЎң л–Ём–ҙ진лӢӨ. м–ҙлҠҗ м—…мў…м—җм„ң лӮҳмҳӨлҠ” мһ¬кі лӮҳ мӢңк°„мқҙ м§ҖлӮҳл©ҙ к·ё к°Җм№ҳк°Җ л–Ём–ҙм§ҖлҠ” кІғмқҖ м–ҙм©” мҲҳ м—Ҷм§Җл§Ң, мқҳлҘҳлҠ” к·ё мҶҚлҸ„к°Җ л§Өмҡ° лҶ’лӢӨ. м¶ңкі лҗңм§Җ н•ң лӢ¬мқҙлӮҙм—җлҠ” мӣҗлһҳ м •к°Җм—җ мҳ·мқ„ нҢ” мҲҳ мһҲм§Җл§Ң, н•ң лӢ¬л§Ң м§ҖлӮҳл©ҙ 20~30%к№Ңм§Җ к·ё к°Җм№ҳк°Җ л–Ём–ҙм§ҖлҠ”кІҢ лӢӨл°ҳмӮ¬мқҙлӢӨ. л§Ңм•Ҫ м¶ңкі лҗңм§Җ 3к°ңмӣ”мқҙ м§ҖлӮҳ кі„м Ҳмқҙ л°”лҖҢл©ҙ к°ҖкІ©мқҙ 60~70%мқҙмғҒ л№ м ём„ңлҸ„ нҢ”м•„м•јл§Ң н•ңлӢӨ. мІ к°•м ңн’Ҳмқҙм•ј ліҙкҙҖл§Ң н• мҲҳ мһҲлӢӨл©ҙ лӮҙл…„м—җ кұ°мқҳ м ң к°ҖкІ©м—җ нҢ” мҲҳлҸ„ мһҲм§Җл§Ң, мқҳлҘҳлҠ” мң н–үм—җ лҜјк°җн•ҳкё° л•Ңл¬ём—җ к·ё лӢӨмқҢн•ҙм—җлҠ” кұ°мқҳ 'л•ЎмІҳлҰ¬' мҲҳмӨҖл°–м—җ л°ӣмқ„ мҲҳ м—ҶлӢӨ.

лҢҖнҳ• мқҳлҘҳм—…мІҙм—җм„ң мқҳлҘҳлҠ” н•„мҡ”н• л•Ңл§ҲлӢӨ н•ҳлӮҳм”© л§Ңл“ңлҠ” кІғмқҙ м•„лӢҲлқј к·ё кі„м Ҳмқҳ мғҒн’Ҳмқ„ лҜёлҰ¬ кё°нҡҚн•ҙм„ң лҢҖлҹүмңјлЎң л§Ңл“Өм–ҙ лҶ“м•„м•ј н•ңлӢӨ. мһҘмӮ¬к°Җ мӢңмһ‘лҗҳм–ҙ мҶҢ비мһҗмқҳ л°ҳмқ‘мқ„ мІҙнҒ¬н•ҳкё°лҸ„ м „м—җ мқҙлҜё мҠ№л¶ҖмҲҳк°Җ лҚҳм ём§ҖлҠ” м…ҲмқҙлӢӨ. м ңн’Ҳмқ„ л§Ңл“ңлҠ” лҚ°лҠ” лӢ№м—°нһҲ нҳ„кёҲмқҙ нҲ¬мһ…лҗҳм–ҙм•ј н•ңлӢӨ. л§Ңм•Ҫ л‘җм„ё мӢңмҰҢ, 6~9к°ңмӣ” м •лҸ„л§Ң л§Өм¶ңмқҙ л¶Җ진н•ҳм—¬ мһ¬кі к°Җ 묶мқҙлҠ” мқјмқҙ л°ңмғқн•ңлӢӨл©ҙ мҷ л§Ңн•ң мӨ‘мҶҢнҡҢмӮ¬лҠ” л¬ёмқ„ лӢ«м•„м•ј н•ңлӢӨ. л¶Ҳкіј лӘҮ к°ңмӣ” мӮ¬мқҙм—җ нҳ„кёҲмқҙ кі мҠӨлһҖнһҲ м“°л Ҳкё°лЎң ліҖн•ҳлҠ” м…Ҳмқҙкё° л•Ңл¬ёмқҙлӢӨ. к·ёл§ҢнҒј мқҳлҘҳм—…мІҙм—җ мһҲм–ҙ мһ¬кі м—җ лҢҖн•ң л¶ҖлӢҙмқҖ нҒ¬лӢӨ.

м…Ӣм§ё, лёҢлһңл“ңмқҳ мҲҳлӘ…мқҙ л§Өмҡ° 짧мқҖ нҺёмқҙлӢӨ.

мқҳлҘҳм—…мІҙмқҳ лёҢлһңл“ңлҠ” л§Өмҡ° мҲҳлӘ…мқҙ 짧мқҖ нҺёмқҙлӢӨ. мӣҢлӮҷ мң н–үм—җ лҜјк°җн•ң 분야мқҙкё° л•Ңл¬ём—җ мһҗкё°мқҳ м •мІҙм„ұмқ„ мң м§Җн•ҳл©ҙм„ң нҢЁм…ҳмқҳ ліҖнҷ”нқҗлҰ„мқ„ л”°лқјмһЎлҠ” л‘җк°Җм§Җ мҡ”кұҙмқ„ н•ңкәјлІҲм—җ 충мЎұмӢңнӮӨкё°к°Җ м–ҙл өкё° л•Ңл¬ёмқҙлӢӨ. мҲҳл§ҺмқҖ нҢЁм…ҳм—…мІҙк°Җ нҳңм„ұмІҳлҹј лӮҳнғҖлӮ¬лӢӨк°ҖлҸ„ л¶Ҳкіј 2~3л…„л§Ңм—җ л¬ҙлҢҖл’ӨлЎң мӮ¬лқјм§ҖлҠ” кІғлҸ„ мқҙ л•Ңл¬ёмқҙлӢӨ. лҳҗн•ң н•ң лёҢлһңл“ңлҘј мҳӨлһ«лҸҷм•Ҳ кҙҖлҰ¬н•ҳл©ҙм„ң нӮӨмӣҢлӮҳк°Җкё° ліҙлӢӨлҠ” лёҢлһңл“ң мҲҳлӘ…мқ„ ліҙнҶө 5л…„ м •лҸ„лЎң ліҙкі мҲҳмӢңлЎң лёҢлһңл“ңлҘј көҗмІҙн•ҳлҠ” м „лһөмқ„ лӢ№м—°мӢңн•ҙмҷ”лҚҳ көӯлӮҙ нҢЁм…ҳм—…кі„мқҳ н’ҚмЎ°лҸ„ мқҙм—җ н•ң лӘ«мқ„ н–ҲлӢӨ. лҳҗн•ң н•ң 분야к°Җ лңЁл©ҙ мҲҳл§ҺмқҖ лёҢлһңл“ңл“Өмқҙ лӮңлҰҪн•ҳл©ҙм„ң м¶ңнҳҲкІҪмҹҒмқ„ м№ҳм—ҙн•ҳкІҢ лІҢмқҙлҠ” кІғлҸ„ лёҢлһңл“ң мҲҳлӘ…мқ„ 짧кІҢ л§Ңл“ңлҠ” мӣҗмқёмқҙлӢӨ. мқҳлҘҳм—…мІҙлҠ” 진мһ…мһҘлІҪмқҙ л§Өмҡ° лӮ®мқҖ мӮ°м—…мқҙлӢӨ.

нҢЁм…ҳ-мқҳлҘҳм—…мў…мқҳ мһҘм җ

мІ«м§ё, кі м •м„Ө비к°Җ н•„мҡ”м—ҶлҠ” м§ҖмӢқмӮ°м—…мқҙлӢӨ.

л§Ңм•Ҫ мқҙмғҒм—җм„ң мӮҙнҺҙліё лӢЁм җл“Өл§Ң мһҲлӢӨл©ҙ м•„л¬ҙлҸ„ мҳ·мһҘмӮ¬лҘј н•ҳкі мӢ¶м–ҙн•ҳм§Җ м•Ҡмқ„ кІғмқҙлӢӨ. н•ҳм§Җл§Ң мқҳлҘҳмӮ¬м—…л§Ңмқҳ кі мң н•ң мһҘм җл“ӨмқҖ мӮ¬м—…к°Җл“Өмқҳ кө¬лҜёлҘј лӢ№кё°кё°м—җ 충분н•ҳлӢӨ. мқҳлҘҳмӮ¬м—…мқҙлһҖ кё°ліём ҒмңјлЎң мҶҢ비мһҗл“Өмқҙ мўӢм•„н• л§Ңн•ң мғҒн’Ҳмқ„ кё°нҡҚн•ҳкі л””мһҗмқён•ҙм„ң нҢҗл§ӨлҘј н•ҳлҠ” кІғмқҙлӢӨ. кё°нҡҚ, л§ҲмјҖнҢ…, нҢҗл§Өм—җлҠ” лҢҖк·ңлӘЁ кі м •м„Ө비 нҲ¬мһҗк°Җ н•„мҡ”м—ҶлӢӨ. м ңн’Ҳл Ҙл§Ң мўӢкі , мҶҢ비мһҗл“Өмқҙ к·ёкІғмқ„ м„ нҳён•ңлӢӨл©ҙ м–јл§Ҳл“ м§Җ м•„мӣғмҶҢмӢұмқ„ мӨҳм„ң л¬јлҹүмқ„ лҠҳлҰ¬кі , мң нҶөл§қмқ„ лҠҳлҰҙ мҲҳ мһҲлӢӨлҠ” мқҳлҜёмқҙлӢӨ. мқҳлҘҳм—…мқҖ мң лҠҘн•ң мқём Ғмһҗмӣҗл§Ң мһҲмңјл©ҙ 충분нһҲ лҶ’мқҖ мҲҳмқөмқ„ мҳ¬лҰҙ мҲҳ мһҲлҠ” кі л¶Җк°Җк°Җм№ҳ м§ҖмӢқмӮ°м—…мқё м…ҲмқҙлӢӨ.

л‘ҳм§ё, л§Ҳ진мңЁмқҙ л§Өмҡ° лҶ’мқҖ нҳ„кёҲ мһҘмӮ¬лӢӨ.

мқҳлҘҳлҠ” м •мғҒк°ҖлҢҖлЎң нҢ”л ӨлӮҳк°„лӢӨл©ҙ л§Өм¶ңм•ЎлҢҖ비 20%к°Җ л„ҳкІҢ мҳҒм—…мқҙмқөмқҙ лӮЁлҠ”лӢӨ. м–ҙлҠҗ м •лҸ„ л¶ҖлҢҖ비мҡ©мқҙ л“Өм–ҙк°„лӢӨлҠ” м җмқ„ к°җм•Ҳн•ҳлҚ”лқјлҸ„ мҲңмқөлҘ мқҙ 10%лҘј л„ҳкёё м •лҸ„лЎң кі л§Ҳ진мқ„ мһҗлһ‘н•ңлӢӨ. мң нҶөл§қмқ„ м§ҒмҳҒм җмңјлЎң н•ҳлҠҗлғҗ, лҢҖлҰ¬м җмңјлЎң н•ҳлҠҗлғҗ, л°ұнҷ”м җмңјлЎң н•ҳлҠҗлғҗм—җ л”°лқј мҷёмғҒл§Өм¶ңкёҲмқҙ нҳ„кёҲмңјлЎң мң мһ…лҗҳлҠ” мӢңкё°лҠ” мЎ°кёҲм”© нӢҖлҰ¬лӢӨ. н•ҳм§Җл§Ң нҳ„кёҲмңјлЎң нҡҢмҲҳлҗҳлҠ” кё°к°„мқҖ мҶҢ비мһҗм—җкІҢ нҢҗл§Өн•ң нӣ„лЎңл¶Җн„° 45мқјлҸ„ мұ„ м•ҲлҗңлӢӨ. м ң л•Ң м •мғҒк°Җм—җ нҢ”мҲҳл§Ң мһҲлӢӨл©ҙ мқҳлҘҳм—…мў…мқҖ 'лӮЁлҠ” мһҘмӮ¬'мқё м…ҲмқҙлӢӨ.

нҡҢкі„кё°мӨҖмқҳ ліҖкІҪмқҙ мһҗмӮ°кіј мқҙмқөмқҳ мӢ лў°м„ұмқ„ лҶ’мқҙлӢӨ

мқҳлҘҳм—…мІҙл“Өмқҙ 분лӘ…н•ң мһҘм җл“Өмқҙ мһҲмқҢм—җлҸ„ л¶Ҳкө¬н•ҳкі мқҳлҘҳм—…мІҙмқҳ мЈјк°ҖлҠ” н•ӯмғҒ м ҖнҸүк°Җлҗң мғҒнғңк°Җ мһҲм—ҲлӢӨ. PER 2~4л°° мғҒнғңк°Җ ліҙнҶөмқҙм—Ҳкі , мқҳлҘҳм—…мІҙлҠ” м°¬л°Ҙ мӢ м„ёлҘј лӢ№н•ҳлҠ” кІҪмҡ°к°Җ л§Һм•ҳлӢӨ. кұ°кё°м—җлҠ” лӮҳлҰ„лҢҖлЎңмқҳ мқҙмң к°Җ мһҲм—ҲлӢӨ. н•ҳм§Җл§Ң к·ё мқҙмң л“Өмқҙ IMFмӮ¬нғң мқҙнӣ„ н•ҳлӮҳм”© н•ҙмҶҢлҗҳм–ҙк°Җкі мһҲлӢӨ.

мһҗмӮ°кіј мқҙмқөмқҳ м§Ҳмқ„ лҜҝмқ„ мҲҳ м—Ҷм—ҲлӢӨ. 2002л…„ мқҙм „м—җлҠ” мқҳлҘҳм—…мІҙмқҳ л§Өм¶ңмқёмӢқ кё°мӨҖмқҙ мң нҶөл§қм—җ м¶ңкі н•ҳлҠ” мӢңм җмқҙм—ҲлӢӨ. лӢӨмӢң л§җн•ҙ л°ұнҷ”м җмқҙлӮҳ м•„мҡёл ӣ л“ұм—җ мғҒн’Ҳмқ„ лӮҙлҶ“мңјл©ҙ к·ёкІғмқҙ л°”лЎң л§Өм¶ңкіј л§Өм¶ңмұ„к¶ҢмңјлЎң кі„мғҒлҗҳлҠ” кІғмқҙм—ҲлӢӨ. мҶҢ비мһҗм—җкІҢ мӢӨнҢҗл§Өк°Җ лҗҳм§Җ м•Ҡм•„лҸ„ мқјлӢЁ м ңн’Ҳмқ„ л§Ңл“Өм–ҙм„ң лӮҙлҶ“кё°л§Ң н•ҳл©ҙ л§Өм¶ңмқҙ мһҗлҸҷм ҒмңјлЎң кі„мғҒлҗҳлҠ” кө¬мЎ°мҳҖлҚҳ кІғмқҙлӢӨ. мЈјмЈјмҷҖ мұ„к¶Ңмһҗл“Өмқ„ мң„н•ҙ ліҙкё° мўӢмқҖ мһ¬л¬ҙм ңн‘ңлҘј л§Ңл“ңлҠ” мң нҳ№мқ„ н•ӯмғҒ лҠҗлҒјлҚҳ мқҳлҘҳм—…мІҙм—җм„ңлҠ” мҡ°м„ м ңн’Ҳл¶Җн„° л§Һмқҙ м¶ңкі мӢңнӮӨлҠ” кІҪмҡ°к°Җ л№ҲлІҲн•ҳкІҢ л°ңмғқн–ҲлӢӨ. нҠ№нһҲ мқҙлҹ° кІҪн–ҘмқҖ кІ°мӮ°кё°лҘј м•һл‘” м—°л§җм—җ 집мӨ‘лҗҳкіӨ н–ҲлӢӨ. мқҙмқөмқҙ лӮҳм§Җ м•ҠлҠ”лҚ°лҸ„ м„ёкёҲмқ„ лӮҙм•јн•ҳлҠ” л¶Ҳмқҙмқөмқ„ к°җмҲҳн•ҳл©ҙм„ң лҢҖмҷём ҒмңјлЎң м•Ҳм •м Ғмқё мқҙмқөмқ„ л§Ңл“Өкё° мң„н•ҙ л…ёл Ҙн–ҲлҚҳ кІғмқҙлӢӨ.

IMFлҘј м „нӣ„лЎң мҲҳл§ҺмқҖ мқҳлҘҳм—…мІҙл“Өмқҙ м—°мҮ„м Ғмқё нқ‘мһҗлҸ„мӮ°мқ„ л§һмқҖ кІғлҸ„ мқҙлҹ° к°Җкіө л§Өм¶ңмқҳ мҳҒн–Ҙмқҙ м»ёлӢӨкі ліј мҲҳ мһҲлӢӨ. к·ёлҹ¬лӢӨ ліҙлӢҲ нҢ”лҰ¬м§ҖлҸ„ м•ҠмқҖ мғҒнғңм—җм„ң л°ұнҷ”м җ л“ұм§Җм—җм„ң л§Өм¶ңмұ„к¶ҢмңјлЎңл§Ң мһЎнҳҖмһҲлҠ” мӢӨм§Ҳ мһ¬кі к°Җ лҠҳм–ҙлӮ¬кі , мқҙлҠ” л°”лЎң мқҳлҘҳм—…мІҙмқҳ мң лҸҷм„ұ м•…нҷ”лЎң мқҙм–ҙмЎҢлҚҳ кІғмқҙлӢӨ. нҠ№нһҲ кІҪмҹҒм Ғмқё мҷёнҳ• нҷ•мһҘ кІҪмҹҒкіј л¬ҙ분별н•ң лёҢлһңл“ң нҷ•мһҘ м „лһөмқҖ мһ мһ¬м Ғмқё л¶ҖмӢӨмқ„ лҚ”мҡұ нҒ¬кІҢ л§Ңл“Өм—ҲлӢӨ. м¶ңкі лҗҳм–ҙ нҢҗл§Өлҗҳм§Җ м•ҠмқҖ м ңн’Ҳмқҙ л§Һм•„лҸ„ л§Өм¶ңм•Ўкіј мҲңмқҙмқөмқҙ мҳ¬лқјк°ҖлҠ” кө¬мЎ°лҠ” мқҳлҘҳм—…мІҙмқҳ мһҗмӮ°кіј мқҙмқөмқҳ м§Ҳмқҳ мӢ лў°м„ұмқ„ нҒ¬кІҢ мҶҗмғҒмӢңнӮӨлҠ” мӣҗмқёмқҙм—ҲлӢӨ.

н•ҳм§Җл§Ң 2003л…„ л¶Җн„° нҡҢкі„кё°мӨҖмқҙ ліҖкІҪлҗҳл©ҙм„ң мқҙлҹ° нҢЁм…ҳмқҳлҘҳм—…мІҙмқҳ мЈјк°Җ м ҖнҸүк°Җ мҡ”мқёмқҙ м җм°Ё н•ҙмҶҢлҗҳкі мһҲлӢӨ. м§ҖкёҲк№Ңм§ҖлҠ” мң нҶөл§қ м¶ңкі мӢңм җмқҙм—ҲлҚҳ л§Өм¶ңмқёмӢқ кё°мӨҖмқҙ мҶҢ비мһҗм—җкІҢ мӢӨнҢҗл§Өлҗң мӢңм җмңјлЎң л°”лҖҗ кІҢ л°”лҖҗ нҡҢкі„кё°мӨҖмқҳ мЈјмҡ” лӮҙмҡ©мқҙлӢӨ. мқҙм „ л°©мӢқкіјлҠ” лӢ¬лҰ¬ мҶҢ비мһҗм—җкІҢ нҢҗл§ӨлҗҳлҠ” мҶҢ비мһҗк°ҖкІ©мқ„ л§Өм¶ңлЎң мқёмӢқн•ҳкі , л°ұнҷ”м җ л“ұ мң нҶөл§қм—җ лӮҙлҠ” нҢҗл§ӨмҲҳмҲҳлЈҢлҠ” нҢҗл§ӨкҙҖлҰ¬л№„лЎң мІҳлҰ¬лҘј н•ҳкІҢ лҗҳм—ҲлӢӨ. мқҙлЎң мқён•ҙ м¶ңкі нӣ„ мӢӨнҢҗл§Өлҗң м ңн’Ҳм—җ лҢҖн•ҙм„ңл§Ң л§Өм¶ңкіј мқҙмқөмқҙ мқёмӢқлҗҳкё° л•Ңл¬ём—җ мҳҲм „ліҙлӢӨ мқҳлҘҳм—…мІҙмқҳ мқҙмқөм—җ лҢҖн•ң мӢ лў°м„ұмқҙ нҒ¬кІҢ лҶ’м•„мЎҢлӢӨ.

нҡҢкі„кё°мӨҖ ліҖкІҪмқҖ мһ¬л¬ҙм ңн‘ңмқҳ мӢ лў°м„ұмқҙ лҶ’м•„мЎҢлӢӨлҠ” м җм—җм„ңлҠ” лҶ’мқҙ нҸүк°Җн• л§Ңн•ң мӮ¬кұҙмқҙм§Җл§Ң, мқҳлҘҳм—…мІҙл“Ө мһ…мһҘм—җм„ңлҠ” л§ҲлғҘ мўӢм•„н• л§Ңн•ң мӮ¬кұҙмқҙ м•„лӢҲм—ҲлӢӨ. к·ёл§ҢнҒј нӣ„нҸӯн’Қмқҙ нҒ¬кё° л•Ңл¬ёмқҙлӢӨ. мҡ°м„ мһҘл¶ҖмғҒ л§Өм¶ңмұ„к¶Ңмқҙ м „л…„ лҸҷкё° лҢҖ비н•ҙм„ң 50%мқҙмғҒ мӨ„м–ҙл“ӨкІҢ лҗҳкі , мһ¬кі мһҗмӮ°мқҖ м—…мІҙлі„лЎң 40~80%мқҙмғҒ мҰқк°Җн•ҳлҠ” лӘЁмҠөмқҙ лӮҳнғҖлӮ¬лӢӨ. л¬јлЎ 2003л…„мқҙ кІҪкё°к°Җ кёүкІ©нһҲ м•…нҷ”лҗң мёЎл©ҙлҸ„ мһҲм§Җл§Ң к·ёліҙлӢӨлҠ” нҡҢкі„ліҖкІҪмқҳ мҳҒн–Ҙмқҙ лҚ” нҒ° мҳҒн–Ҙмқ„ лҜёміӨлӢӨлҠ” кІғмқҙ м •м„ӨмқҙлӢӨ. мһҘл¶ҖмғҒмңјлЎңлҠ” к·ёлҸҷм•Ҳ мң нҶөл§қ л“ұм—җ лӮҳк°ҖмһҲм–ҙм„ң л§Өм¶ңлЎң мһЎнҳҖмһҲлҚҳ м ңн’Ҳл“Өмқҙ лҢҖкұ° л°ҳн’Ҳлҗҳм–ҙлІ„лҰ¬лҠ” нҡЁкіјк°Җ лӮҳнғҖлӮң кІғмқҙлӢӨ.

мғҒлӢ№мҲҳмқҳ кё°м—…л“ӨмқҖ мғҲлЎңмҡҙ нҡҢкі„кё°мӨҖм—җ л§һм¶° 2002л…„лҸ„мқҳ мһ¬л¬ҙм ңн‘ңлҘј мҲҳм •н•ң мһҗлЈҢлҘј л°ңн‘ңн–ҲлӢӨ. мқҙ мһҗлЈҢлҘј мў…н•©н•ҙліҙл©ҙ м—…мІҙлі„лЎң 20~50% к°Җлҹү мҲңмқҙмқөмқҙ л¶Җн’Җл Өм ё мһҲм—ҲлҚҳ кІғмқ„ л°ңкІ¬н• мҲҳ мһҲлӢӨ. мӢңмһҘм—җм„ң мқҳлҘҳм—…мІҙмқҳ PERмқҙ лӮ®кІҢ л§ӨкІјлҚҳ лҚ°лҠ” к·ёлӮҳлҰ„лҢҖлЎңмқҳ нғҖлӢ№н•ң мқҙмң к°Җ мһҲм—ҲлҚҳ м…ҲмқҙлӢӨ. лӢЁм§Җ нҡҢкі„кё°мӨҖмқ„ ліҖкІҪн–Ҳмқ„ лҝҗмқёлҚ° мҲңмқҙмқө к°җмҶҢнҸӯмқҖ мқҳмҷёлЎң м»ёлӢӨ. 2003л…„мқҖ кІҪкё°м•…нҷ”м—җлӢӨк°Җ нҡҢкі„кё°мӨҖмқҙ л°”лҖҗ кІғк№Ңм§Җ кІ№міҗм„ң м—…мІҙлі„лЎң мқҙмқөмқҙ лҢҖнҸӯ 축мҶҢлҗҳкұ°лӮҳ мӢ¬м§Җм–ҙлҠ” мҳҒм—…м ҒмһҗлЎң лӮҳлҠ” кё°м—…л“Өмқҙ мҶҚм¶ңн•ҳкі мһҲлӢӨ.

мқҙмІҳлҹј мһ¬л¬ҙм ңн‘ңмғҒ мҲ«мһҗ м•…нҷ”к°Җ 분лӘ…н•ҙм§Җмһҗ мқҳлҘҳм—…мІҙл“Өмқҳ мЈјк°ҖлҠ” мў…н•©мЈјк°Җм§ҖмҲҳ мғҒмҠ№м—җлҸ„ л¶Ҳкө¬н•ҳкі л°”лӢҘмқ„ кё°кі мһҲлӢӨ. н•ҳм§Җл§Ң м—ӯмңјлЎң 2003л…„мқҖ мқҳлҘҳм—…мІҙмқҳ мһ¬л¬ҙм ңн‘ңк°Җ кұҙмӢӨн•ҙм§Җкі мӢ лў°лҘј нҡҢліөн•ҳлҠ” мӣҗл…„мңјлЎң кё°лЎқлҗ кІғмқҙлӢӨ. кіјлӢӨкі„мғҒлҗҳм—ҲлҚҳ мқҙмқөмқҙ м—Ҷм–ҙм§ҖлҠ” л§ҢнҒј м„ёкёҲмңјлЎң лӮҳк°ҖлҠ” лҸҲлҸ„ мӮ¬лқјм§Җкі , мқҳлҘҳм—…мІҙл“Өмқҙ л§Өм¶ңмқ„ мқҳмӢқн•ҙм„ң л¬ҙмһ‘м • м°Қм–ҙлӮҙлҠ” м¶ңкі л¶„лҸ„ мһҗм—°мҠӨл Ҳ мӮ¬лқјм§Ҳ к°ҖлҠҘм„ұмқҙ лҶ’кё° л•Ңл¬ёмқҙлӢӨ.

к·ёл ҮлӢӨл©ҙ м–ҙл–Ө м—…мІҙм—җ нҲ¬мһҗн•ҳлҠ” кІғмқҙ нҳ„лӘ…н•ң нҲ¬мһҗмқјк№Ң?

нҳ„мһ¬ мӢңм җмқҖ мқҳлҘҳм—…мІҙк°Җ мөңм•…мқ„ м§ҖлӮҳлҠ” мӢңм җмқҙлӢӨ. лӮҙл…„ 2분기л¶Җн„°лӮҳ лӮҙмҲҳкІҪкё° нҡҢліөмқҙ ліёкІ©нҷ”лҗ кұ°лқјлҠ” м „л§қм—җ 비추м–ҙліј л•Ң нҳ„мһ¬ мӢңм җмқҖ мқҳлҘҳм—…мў…мқ„ к°ҖмһҘ мӢј к°ҖкІ©м—җ лҜёлҰ¬ мӮҙ мҲҳ мһҲлҠ” кё°нҡҢлЎңлҸ„ ліј мҲҳ мһҲлӢӨ. н•ҳм§Җл§Ң мқҳлҘҳм—…мІҙк°Җ мӢј к°ҖкІ©м—җ кұ°лһҳлҗҳкі мһҲлӢӨкі н•ҙм„ң л¬ҙмһ‘м • мӢј к°ҖкІ©м—җ мӮҙ мҲҳ л§ҢмқҖ м—ҶлӢӨ. м•һмңјлЎң 1л…„м—¬лҘј мһҳ л„ҳкё°лҠ” кё°м—…мқҖ кІҪкё°нҡҢліөмқҳ мҲҳнҳңлҘј мһ…кІ м§Җл§Ң к·ёл Үм§Җ м•ҠмқҖ кё°м—…мқҳ кІҪмҡ° мӢңмһҘм—җм„ң м•„мҳҲ мӮ¬лқјм§Ҳ к°ҖлҠҘм„ұлҸ„ лҶ’кё° л•Ңл¬ёмқҙлӢӨ. л”°лқјм„ң мқҳлҘҳм—…мІҙлҘј кі лҘҙлҠ” кё°мӨҖмқҖ вҖҳмқҙ кё°м—…мқҙ кіјм—° мӮҙм•„лӮЁмқ„ к°ҖлҠҘм„ұмқҙ м–јл§ҲлӮҳ нҒ°к°Җ?вҖҷм—җ мҙҲм җмқҙ л§һ춰진лӢӨ.

мІ«м§ё, м ңн’Ҳ м№ҙн…Ңкі лҰ¬лі„ 1мң„ лёҢлһңл“ңлҘј ліҙмң н•ң кё°м—…м—җ нҲ¬мһҗн•ҳмһҗ.

мқҳлҘҳ лёҢлһңл“ңлҠ” мҶҢ비мһҗл“Өмқҳ м„ нҳёлҘј лЁ№кі мӮ°лӢӨ. к·ё м№ҳм—ҙн•ң кІҪмҹҒмҶҚм—җм„ңлҸ„ мӮ¬лһҢл“Өмқҙ мҳӨлһ«лҸҷм•Ҳ мўӢм•„н•ҳкі л§Өм¶ңмқҙ л§Һмқҙ лӮҳмҳӨлҠ” лёҢлһңл“ңлҠ” л°ҳл“ңмӢң к·ём—җ н•©лӢ№н•ң кІҪмҹҒл Ҙмқ„ к°–кі мһҲлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мӮ¬лһҢл“ӨмқҖ кІҪкё°к°Җ м•…нҷ”лҗ мҲҳлЎқ ліҙмҲҳм ҒмңјлЎң ліҖн•ҳкІҢ лҗңлӢӨ. к·ёлһҳм„ң 1мң„ лёҢлһңл“ң, лӮЁл“Өмқҙ лӘЁл‘җ мқём •н•ҳлҠ” лёҢлһңл“ңлҘј лҚ” м„ нҳён•ҳлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мҳ·мқ„ мӮҙ л•Ң мҳҲм „м—җ л‘җ лІҢ мӮ¬лҚҳ кІғмқ„ н•ң лІҢлЎң мӨ„мқҙл©ҙ лҚ” мҳӨлһҳ мһ…мқ„ мҲҳ мһҲкі лӮЁл“Өм—җкІҢлҸ„ ліҙм—¬мӨ„ л§Ңн•ң лёҢлһңл“ңлҘј м„ нғқн•ҳкё° мүҪлӢӨ. мӢӨм ңлЎң мҳ¬н•ҙ к°Ғ м ңн’Ҳ м№ҙн…Ңкі лҰ¬лі„лЎң мғҒмң„к¶Ң м—…мІҙмҷҖ мӨ‘н•ҳмң„к¶Ң м—…мІҙк°„мқҳ л§Өм¶ңкІ©м°ЁлҠ” лҚ” м»Өм§Җкі мһҲлӢӨ. мӢӨнҢҗл§Өкё°мӨҖмңјлЎң мғҒмң„к¶Ң м—…мІҙлҠ” 5~15%м •лҸ„мқҳ л§Өм¶ңк°җмҶҢк°Җ мһҲм—ҲлҚҳ лҚ° л°ҳн•ҙ, мӨ‘н•ҳмң„к¶Ң м—…мІҙмқҳ л§Өм¶ңк°җмҶҢмңЁмқҖ 30~50%мҲҳмӨҖмңјлЎң мҳҒм—…мқ„ кі„мҶҚ н•ҳкё° м–ҙл Өмҡё м§ҖкІҪмқё нҡҢмӮ¬л“Өмқҙ мҶҚм¶ңн•ҳкі мһҲлӢӨ.

мқҙ кё°мӨҖмңјлЎң ліҙл©ҙ м—¬м„ұ м •мһҘ분야м—җм„ң л‘җк°Ғмқ„ лӮҳнғҖлӮҙкі мһҲлҠ” н•ң섬(нғҖмһ„, л§Ҳмқё, мӢңмҠӨн…ң), мҠӨнҸ¬мё мқҳлҘҳ분야м—җм„ң к°•л Ҙн•ң лёҢлһңл“ңлҘј к°–кі мһҲлҠ” FnCмҪ”мҳӨлЎұ(мһӯлӢҲнҒҙлқјмҡ°мҠӨ, мҪ”мҳӨлЎұ мҠӨнҸ¬мё , н—Өл“ң), м •мһҘкіј мәҗмҘ¬м–ј 분야 лӘЁл‘җ к°•м җмқ„ к°–кі мһҲлҠ” м ңмқјлӘЁм§Ғ(л№ҲнҸҙ, лЎңк°Җл””мҠӨ, к°ӨлҹӯмӢң, н‘ёл¶Җ), LGмғҒмӮ¬(лӢҘмҠӨ, л§Ҳм—җмҠӨнҠёлЎң, н—Өм§ҖмҠӨ) л“ұ м—…кі„ мғҒмң„м—…мІҙл“Өмқҙ нҲ¬мһҗ мң л§қ кё°м—…мқҙ лҗ мҲҳ мһҲлӢӨ. мқҙл“Ө кё°м—…мқҖ лҶ’мқҖ мҶҢ비мһҗ м„ нҳёлҸ„лЎң кІҪкё° м•…нҷ”мӢңм—җлҸ„ м•Ҳм •м Ғмқё л§Өм¶ң мӣҖм§Ғмһ„мқ„ ліҙмқёлӢӨлҠ” нҠ№м§•мқҙ мһҲлӢӨ.

л‘ҳм§ё, л§қн•ҳм§Җ м•Ҡмқ„ мһ¬л¬ҙкө¬мЎ°лҘј к°–кі мһҲлҠ”к°ҖлҘј мӮҙнҺҙліёлӢӨ.

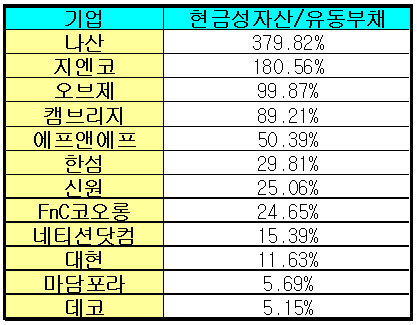

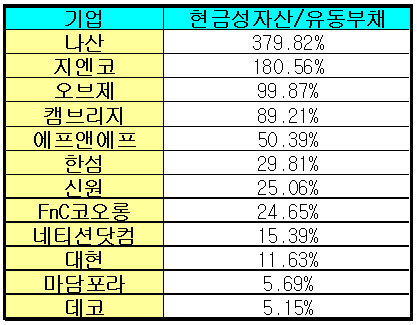

м•һмңјлЎң 1л…„ лҸҷм•Ҳ мӮҙм•„лӮЁкё° мң„н•ҙм„ңлҠ” мһ¬л¬ҙкө¬мЎ°к°Җ нҠјнҠјн•ңк°ҖлҘј мӮҙнҺҙліҙм•„м•ј н•ңлӢӨ. мІ«лІҲм§ёлЎң мӮҙнҺҙліҙм•„м•ј н• м§Җн‘ңлҠ” мң лҸҷл¶Җмұ„ лҢҖ비 нҳ„кёҲм„ұ мһҗмӮ°мқ„ м–јл§ҲлӮҳ л§Һмқҙ ліҙмң н•ҳкі мһҲлҠ”к°ҖмқҙлӢӨ. мң лҸҷл¶Җмұ„лҠ” 1л…„ м•Ҳм—җ мғҒнҷҳмҡ”мІӯмқҙ л“Өм–ҙмҳ¬ к°ҖлҠҘм„ұмқҙ нҒ° л¶Җмұ„лҘј мқҳлҜён•ңлӢӨ. мң лҸҷл¶Җмұ„ мӨ‘м—җм„ң к°ҖмһҘ нҒ° 비мӨ‘мқ„ м°Ём§Җн•ҳлҠ” н•ӯлӘ©мқҖ л§Өмһ…мұ„л¬ҙмҷҖ лӢЁкё°м°Ёмһ…кёҲмқҙлӢӨ. л§Өмһ…мұ„л¬ҙлҠ” н•ҳмІӯм—…мІҙ л“ұм—җ мӨҳм•јн• мҷёмғҒмқ„ мқҳлҜён•ңлӢӨ. лӢЁкё°м°Ёмһ…кёҲмқҖ л§җ к·ёлҢҖлЎң 1л…„ м•Ҳм—җ л§Ңкё°к°Җ лҸҢм–ҙмҳӨлҠ” м°Ёмһ…кёҲмқҙлӢӨ. л§Ңм•Ҫ нҡҢмӮ¬м—җ м•„л¬ҙлҹ° л¬ём ңк°Җ м—ҶлӢӨл©ҙ мқҙ лҸҲл“ӨмқҖ м •мғҒм ҒмңјлЎң м§ҖкёүлҗҳкІ м§Җл§Ң, л§Өм¶ңмқҙ л¶Җ진н•ҳкі мӢ к·ңмһҗкёҲмЎ°лӢ¬мқҙ м–ҙл Өмҡё кІҪмҡ° л°”лЎң нҡҢмӮ¬мқҳ лӘ©мқ„ кІЁлҲ„лҠ” нҡҢкі„н•ӯлӘ©л“Өмқё м…ҲмқҙлӢӨ.

# мң лҸҷл¶Җмұ„ лҢҖ비 нҳ„кёҲм„ұ мһҗмӮ° ліҙмң мғҒмң„ кё°м—…

- мқҙ мҲҳм№ҳлҠ” 2003л…„ 3분기 мһ¬л¬ҙм ңн‘ңлҘј кё°мӨҖмңјлЎң н•ң мһҗлЈҢмһ…лӢҲлӢӨ.

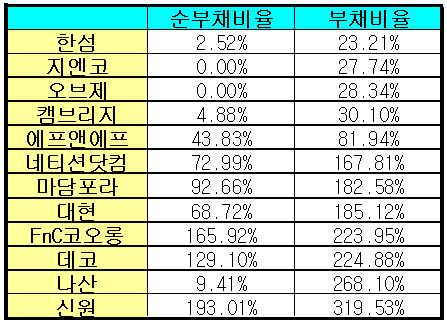

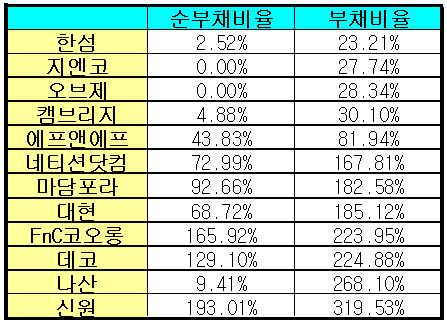

лӢӨмқҢмңјлЎң лҙҗм•ј н• н•ӯлӘ©мқҖ мҲңл¶Җмұ„비мңЁкіј л¶Җмұ„비мңЁмқҙлӢӨ. л¶Җмұ„лқјкі н•ҙм„ң лӘЁл‘җ мқҙмһҗк°Җ л°ңмғқн•ҳлҠ” кІғмқҖ м•„лӢҲлӢӨ. м°Ёмһ…кёҲмқҙлӮҳ мӮ¬мұ„мҷҖ к°ҷмқҙ мқҙмһҗк°Җ м§ҖмҶҚм ҒмңјлЎң лӮҳк°Җм•јн•ҳлҠ” л¶Җмұ„к°Җ мһҲлҠ” л°ҳл©ҙм—җ, л§Өмһ…мұ„л¬ҙлӮҳ нҮҙм§Ғкёү여충лӢ№кёҲмІҳлҹј мӢӨм ңлЎңлҠ” мқҙмһҗк°Җ л°ңмғқн•ҳм§Җ м•ҠлҠ” л¶Җмұ„лҸ„ л§ҺлӢӨ. л§Өм¶ңмқҙ нҳёмЎ°лҘј ліҙмқј кІҪмҡ° л§Өмһ…мұ„л¬ҙк°Җ к°‘мһҗкё° лҠҳм–ҙлӮҳм„ң нҡҢмӮ¬к°Җ мқјмӢңм ҒмңјлЎң л¶Җмұ„비мңЁмқҙ лҶ’кІҢ ліҙмқј мҲҳлҸ„ мһҲкё° л•Ңл¬ём—җ м •мһ‘ мЈјлӘ©н•ҙм•јн• н•ӯлӘ©мқҖ м°Ёмһ…кёҲмқҙ л°ңмғқн•ҳлҠ” л¶Җмұ„мқҙлӢӨ. мқҙлҹ° м„ұкІ©мқҳ л¶Җмұ„лҘј л”°лЎң лӘЁм•„ мҲңл¶Җмұ„비мңЁмқ„ кө¬н•ҙліҙм•ҳлӢӨ. мҰү мҲңл¶Җмұ„비мңЁмқҖ мҲңмһҗмӮ°лҢҖ비н•ҙм„ң м–јл§ҲлӮҳ мқҙмһҗл°ңмғқ л¶Җмұ„лҘј л§Һмқҙ к°Җм§Җкі мһҲлҠҗлғҗн•ҳлҠ” мһ¬л¬ҙ비мңЁмқҙлӢӨ.

# мҲңл¶Җмұ„비мңЁ / л¶Җмұ„비мңЁ н•ҳмң„ кё°м—…

- мқҙ мҲҳм№ҳлҠ” 2003л…„ 3분기 мһ¬л¬ҙм ңн‘ңлҘј кё°мӨҖмңјлЎң н•ң мһҗлЈҢмһ…лӢҲлӢӨ.

мқҙ мҲҳм№ҳлЎң лҙӨмқ„ л•Ң л¶ҖлҸ„ мң„н—ҳмқҙ лӮ®мқҖ кё°м—…мқҖ мһ¬л¬ҙкө¬мЎ° мҡ°лҹү кё°м—…мңјлЎң н•ң섬, м§Җм—”мҪ”, мҳӨлёҢм ң, мә лёҢлҰ¬м§Җ, м—җн”„м•Өм—җн”„ л“ұмқ„ л“Ө мҲҳ мһҲлӢӨ. нҠ№нһҲ л¶Җмұ„비мңЁ н•ҳмң„ л„Ө кё°м—…мқҖ мқҙмһҗк°Җ л°ңмғқн•ҳлҠ” л¶Җмұ„к°Җ кұ°мқҳ м ңлЎңм—җ к°Җк№қлӢӨ. н•ҳм§Җл§Ң мқҙ мҲҳм№ҳлҘј ліј л•ҢлҠ” мқҙмқөкіј кҙҖл Ёлҗң мҲҳм№ҳл“ӨлҸ„ н•Ёк»ҳ кІҖнҶ н•ҙ ліҙм•„м•ј н•ңлӢӨ. к¶Ғк·№м ҒмңјлЎң кІҪкё°нҡҢліөкё°м—җ мқҳлҘҳм—…мІҙмқҳ мЈјк°Җк°Җ мғҒмҠ№н•ҳкё° мң„н•ҙм„ңлҠ” лёҢлһңл“ңк°Җ мӮҙм•„лӮЁм•„м„ң мҳҒм—…л Ҙкіј мҲҳмқөм„ұмқҙ нғ„нғ„н•ҳкІҢ ліҙм „лҗҳм–ҙм•јн•ҳкё° л•Ңл¬ёмқҙлӢӨ. мқҙ к°ҷмқҖ мёЎл©ҙм—җм„ң м§Җм—”мҪ”мҷҖ мә лёҢлҰ¬м§ҖлҠ” мўӢмқҖ м җмҲҳлҘј л°ӣкё° нһҳл“ӨлӢӨ. м§Җм—”мҪ”мқҳ кІҪмҡ° 2002л…„м—җ мҳҒм—…м ҒмһҗлҘј кё°лЎқн–Ҳкі , мә лёҢлҰ¬м§Җмқҳ кІҪмҡ° нҳ„мһ¬ 3분기к№Ңм§Җ лҲ„м ҒмңјлЎң мҳҒм—…м ҒмһҗлҘј кё°лЎқн•ҳкі мһҲкё° л•Ңл¬ёмқҙлӢӨ. мҲңмҲҳ мһ¬л¬ҙкө¬мЎ°мҷҖ мң лҸҷм„ұл§ҢмңјлЎң ліҙл©ҙ, н•ң섬과 мҳӨлёҢм ңк°Җ лҶ’мқҖ нҸүк°ҖлҘј л°ӣмқ„ мҲҳ мһҲмқ„ кІғмқҙлӢӨ. мҳӨлёҢм ңмқҳ кІҪмҡ° н•©лі‘мқ„ м•һл‘җкі мһҲлҠ” мҳӨмҰҲм„ём»Ёмқҙ мһ¬л¬ҙкө¬мЎ°к°Җ мҡ°лҹүн•ҳкі мөңк·ј лҰ¬лүҙм–јм—җ м„ұкіөн–ҲлӢӨлҠ” м җмқҙ н–Ҙнӣ„ мһ¬л¬ҙм ңн‘ңм—җ кёҚм •м Ғмқё мҳҒн–Ҙмқ„ лҜём№ кІғмңјлЎң ліҙмқёлӢӨ.

м…Ӣм§ё, л°ұнҷ”м җ л“ұм—җм„ң нҳ„мһҘмҠӨмјҖм№ҳлҘј н•ҙліҙмһҗ.

мқҳлҘҳм—…мІҙлҘј 분м„қн•ҳкё° мң„н•ҙм„ңлҠ” л°ұнҷ”м җмқ„ нҳ„мһҘл°©л¬ён•ҳлҠ” кІғлҸ„ мўӢмқҖ мҠөкҙҖмқҙлӢӨ. л°ұнҷ”м җмқҖ мқҳлҘҳм—…мІҙмқҳ мӢӨм Ғмқ„ лҢҖк°• м§җмһ‘н•ҙліј мҲҳ мһҲлҠ” л°”лЎңлҜён„°мқҙкё° л•Ңл¬ёмқҙлӢӨ. л°ұнҷ”м җ л°©л¬ёмӢңм—җлҠ” лӘҮк°Җм§Җ мЈјмқҳн• м җмқҙ мһҲлӢӨ. мІ«лІҲм§ёлҠ” мӮ¬лһҢмқҙ л§Һмқҙ лӘ°лҰ°лӢӨкі н•ҙм„ң кјӯ мўӢмқҖ лёҢлһңл“ңлҠ” м•„лӢҲлқјлҠ” м җмқҙлӢӨ. л°ұнҷ”м җмқ„ л°©л¬ён•ҙм„ң мӮ¬лһҢл“Өмқҙ л§Һмқҙ лӘЁм—¬мһҲлҠ” м—…мІҙмқҳ мӢӨм Ғмқ„ кІҖнҶ н•ҙліҙл©ҙ л¬јлЎ мӢӨм Ғмқҙ лҲҲм—җ лқ„кІҢ нҳём „лҗҳлҠ” кё°м—…лҸ„ мһҲм§Җл§Ң, к·ёл Үм§Җ м•ҠмқҖ кё°м—…л“ӨлҸ„ мғҒлӢ№мҲҳмқҙлӢӨ.

лҲҲм—җ лқ„кІҢ мӮ¬лһҢл“Өмқҙ л§Һмқҙ лӘ°лҰ¬лҠ” кІҪмҡ°лҠ” м„ёмқјмқ„ н•ҳкі мһҲлҠ” м—…мІҙмқј к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. л°ұнҷ”м җ нҢҗл§Өмқҳ кІҪмҡ° л§Өм¶ңм•Ў мһҗмІҙліҙлӢӨлҠ” м •мғҒк°Җ нҢҗл§ӨмңЁмқҙ м–јл§ҲлӮҳ лҶ’мңјлғҗк°Җ мҲҳмқөм„ұмқ„ мўҢмҡ°н•ҳлҠ” нӮӨнҸ¬мқёнҠёмқҙлӢӨ. м„ёмқјмқҖ мқјмў…мқҳ лҚӨн•‘нҢҗл§ӨмқҙлӢӨ. мһ¬кі к°Җ м ң л•Ң мҶҢ진мқҙ лҗҳм§Җ м•ҠмңјлӢҲ мһҗмӢ мқҳ лӘёк°’мқ„ лӮ®м¶°м„ңлқјлҸ„ мҡ°м„ нҳ„кёҲмқ„ нҷ•ліҙн•ҳкІ лӢӨлҠ” мқҳлҜёмқҙлӢӨ. м •к°ҖлҠ” л¶ҷм—¬лҶ“мңјлӮҳ л§ҲлӮҳмқҙкі м„ёмқјмқ„ л°ҘлЁ№л“Ҝмқҙ н•ҳлҠ” лёҢлһңл“ңлқјл©ҙ н•ң л‘җлІҲ мӮ¬лһҢл“Өмқҙ лӘ°лҰҙ мҲҳлҠ” мһҲмңјлӮҳ кІ°көӯ мӢңмһҘм—җм„ң мҷёл©ҙ л°ӣкі нҮҙм¶ңлҗ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨ. мҶҢ비мһҗл“ӨмқҖ л°”ліҙк°Җ м•„лӢҲкё° л•Ңл¬ём—җ м„ёмқјмқ„ мһҗмЈј н•ҳлҠ” лёҢлһңл“ңлҘј м •к°ҖлҢҖлЎң мӮ¬кі мӢ¶м–ҙн•ҳлҠ” кІҪмҡ°лҠ” м—ҶлӢӨ. лӢӨмҶҢ нҢҗл§Өк°Җ л¶Җ진н•ҳлҚ”лқјлҸ„ м„ёмқјмқ„ к°ҖлҠҘн•ң мһҗм ңн•ҳлҠ” л…ём„ёмқј лёҢлһңл“ңл“Өмқҙ мһҘкё°м ҒмңјлЎңлҠ” мҶҢ비мһҗл“Өмқҳ мӢ лў°лҘј м–»кі мһҘмҲҳлёҢлһңл“ңк°Җ лҗҳлҠ” кІғмқҙлӢӨ.

л°ұнҷ”м җ л§ӨмһҘмқҙ л„“кі к°Ғ мҪ”л„ҲлҘј м°Ём§Җн•ҳкі мһҲлҠ” лёҢлһңл“ңлҘј мЈјлӘ©н•ҙліҙмһҗ. мқјлӢЁ л°ұнҷ”м җмқҖ кіөк°„мқҳ нҒ¬кё°к°Җ к¶Ңл Ҙмқҳ нҒ¬кё°мқҙлӢӨ. л°ұнҷ”м җ л¶Җм§ҖлҠ” ліҙнҶө л•…к°’мқҙ лҶ’кё° л•Ңл¬ём—җ н•ң нҸү н•ң нҸүмқҳ кё°нҡҢ비мҡ©мқҙ л§Өмҡ° нҒ¬лӢӨ. к·ёлһҳм„ң м ңн’Ҳмқҙ мһҳ лӮҳк°Җм§Җ м•ҠлҠ” лёҢлһңл“ңм—җ л„“мқҖ л•…мқ„ мЈјлҠ” кІҪмҡ°лҠ” м—ҶлӢӨ. л°ұнҷ”м җ л§ӨмһҘмқҳ нҒ¬кё°к°Җ л„“мңјл©ҙ к·ёл§ҢнҒј мӮ¬лһҢл“Өмқҙ м—¬мң мһҲкІҢ мҳ·мқ„ кі лҘј мҲҳ мһҲкі , лӢӨм–‘н•ң нҸ¬нҠёнҸҙлҰ¬мҳӨлҘј м „мӢңн• мҲҳ мһҲмқ„ кІғмқҙлӢӨ. л°ұнҷ”м җм—җм„ң нҒ° л§ӨмһҘмқ„ м°Ём§Җн•ҳкі мһҲлҠ” лёҢлһңл“ңлҠ” кұ°кё°м—җ н•©лӢ№н•ң мҲҳмқөм„ұлҸ„ нҷ•ліҙн•ҳкі мһҲлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ.

лҳҗн•ң л°ұнҷ”м җм—җм„ң кө¬м„қмқҳ л„Ө лӘЁнүҒмқҙлҠ” к°ҖмһҘ мһҳ нҢ”лҰ¬лҠ” лёҢлһңл“ңк°Җ 진м—ҙлҗҳм–ҙ мһҲмқ„ к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. лӘЁнүҒмқҙлҠ” л°ұнҷ”м җмқҳ м–ҙлҠҗ мң„м№ҳлӮҳ мһҳ ліҙмқёлӢӨ. к·ёл§ҢнҒј мӮ¬лһҢл“Өмқҳ мӢңм„ мқ„ л§Һмқҙ лҒҢ мҲҳ мһҲлҠ” мһҘмҶҢлқјлҠ” м җмқҙлӢӨ. к·ёлҰ¬кі лӘЁнүҒмқҙлҠ” 90лҸ„лЎң кәҪ여진 м–‘лІҪмқ„ лӘЁл‘җ мқҙмҡ©н• мҲҳ мһҲкё° л•Ңл¬ём—җ кіөк°„нҷңмҡ©лҸ„к°Җ нҒ¬кі л””мҠӨн”Ңл ҲмқҙлҘј н•ҳкё°к°Җ мҡ©мқҙн•ҳлӢӨ. вҖҳкіөк°„вҖҷмқҙлқјлҠ” кё°мӨҖмңјлЎң л°ұнҷ”м җмқ„ лҸҢм•„ліҙкі мһҳ нҢ”лҰ¬лҠ” мқҳлҘҳ лёҢлһңл“ңлҘј мӮҙнҺҙліёлӢӨл©ҙ мўӢмқҖ нҲ¬мһҗм•„мқҙл””м–ҙлҘј м–»мқ„ мҲҳ мһҲмқ„ кІғмқҙлӢӨ.

2004л…„мқ„ кё°лӢӨлҰ¬л©°...

мқҳлҘҳм—…мІҙмқҳ мӢӨм Ғмқҙ лӢӨмӢң лҸҢм•„м„ңлҠ” мӢңкё°лҠ” кІ°көӯ 2004л…„ н•ҳл°ҳкё°к°Җ лҗ кІғмқҙлӢӨ. лҳҗн•ң 2003л…„ мӢӨм Ғмқҙ мғҒлӢ№нһҲ мўӢм§Җ м•Ҡкё° л•Ңл¬ём—җ мӢӨм Ғк°ңм„ мқҙ мЈјк°Җм—җ л°ҳмҳҒлҗҳлҠ” м •лҸ„лҠ” лҚ”мҡұ л№ лҘј к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. 2003л…„мқҖ нҡҢкі„кё°мӨҖмқҳ ліҖкІҪмңјлЎң мқҳлҘҳм—…мІҙмқҳ 진м§ң мӢӨл Ҙмқҙ л“ңлҹ¬лӮҳлҠ” мӣҗл…„мқҳ м„ұкІ©мқ„ к°–лҠ”лӢӨ. мқҙмҷ• л§һмқ„ л§Өлқјл©ҙ кІҪкё°м•…нҷ”мҷҖ н•Ёк»ҳ н•ңкәјлІҲм—җ л§һлҠ” нҺёмқҙ лҚ” лӮҳмқ„ мҲҳлҸ„ мһҲлӢӨ. IMFлҘј л„ҳкё°кі лӮҙмҲҳнҷҳкІҪмқҙ мөңм•…мқё 2003л…„мқ„ л¬ҙмӮ¬нһҲ л„ҳкё°лҠ” кё°м—…мқҖ кІҪкё°нҡҢліөкіјм •м—җм„ң м—¬мң мһҲкІҢ кіјмӢӨмқ„ мҲҳнҷ•н• кІғмқҙлӢӨ. к·ё мҲҳнҳңлҘј л°ӣмқ„ мҲҳ мһҲлҠ” кё°м—…мқ„ л¶Җм§Җлҹ°нһҲ лҜёлҰ¬ кіЁлқјм„ң мҡ©кё°мһҲкІҢ нҲ¬мһҗн•ҳлҠ” нҳ„лӘ…н•ң нҲ¬мһҗмһҗ лҳҗн•ң к·ё кё°мҒЁмқ„ н•Ёк»ҳ л§ҢлҒҪн• мҲҳ мһҲмқ„ кІғмңјлЎң ліҙмқёлӢӨ.

кё°мӮ¬м ңкіө: VIPнҲ¬мһҗмһҗл¬ё к№ҖлҜјкөӯ / kim@viptooza.com

Good to GreatмҪ”л„ҲлҠ” мЈјмӢқмқҳ л§ӨмҲҳ, л§ӨлҸ„ 추мІңмқ„ мң„н•ң мҪ”л„Ҳк°Җ м•„лӢҷлӢҲлӢӨ. мқҙ мҪ”л„ҲлҠ” н•ңкөӯмқҳ мўӢмқҖ кё°м—…мқҙ м„ёкі„м ҒмңјлЎң мң„лҢҖн•ң кё°м—…мңјлЎң лҸ„м•Ҫн• мҲҳ мһҲлҸ„лЎқ н•Ёк»ҳ кі лҜјн•ҙліҙмһҗлҠ” м·Ём§Җм—җм„ң кё°нҡҚлҗҗмҠөлӢҲлӢӨ. VIPнҲ¬мһҗмһҗл¬ёмқҖ кё°м—…мқҳ мһҘкё°м „лһө, мһ¬л¬ҙ, мЈјмЈјм •мұ…м—җ лҢҖн•ң м»Ём„ӨнҢ…мқ„ нҶөн•ҙ н•ңкөӯм—җм„ң 'мң„лҢҖн•ң' кё°м—…мқ„ л§Ңл“Өкё° мң„н•ҙ н•ӯмғҒ л…ёл Ҙн•ҳкі мһҲмҠөлӢҲлӢӨ.

2003л…„лҸ„лҠ” нҢЁм…ҳм—…мІҙл“Өм—җкІҢ мүҪкІҢ мһҠкё° нһҳл“ мөңм•…мқҳ н•ңн•ҙк°Җ лҗҳкі мһҲлӢӨ. кІҪкё°м№ЁмІҙмҷҖ м№ҙл“ңмӮ¬мҡ©н•ңлҸ„ 축мҶҢ, к·ёлҰ¬кі нҡҢкі„кё°мӨҖ ліҖкІҪмқҳ мҳҒн–ҘмңјлЎң м—…мІҙ лҢҖл¶Җ분 мҲңмқҙмқөмқҙ кёүк°җн•ҳкұ°лӮҳ, м Ғмһҗм „нҷҳн–ҲлӢӨ. мӨ‘кІ¬кё°м—…мқҙм—ҲлҚҳ лҚ°мҪ”к°Җ мқҙлһңл“ңлЎң н”јмқёмҲҳлҗҗкі , мҳӨмЎ°нҒ¬, нҒ¬лҰј л“ұмқҳ лёҢлһңл“ңлҘј к°–кі мһҲлҚҳ нҷ”лҰјлӘЁл“ңлҠ” лҒқлӮҙ мөңмў…л¶ҖлҸ„мІҳлҰ¬лҗҗлӢӨ. к·ё мҷём—җлҸ„ F&FлҠ” м—¬м„ұліө лёҢлһңл“ңмқё кө¬нҳёлҘј м ңмқјлӘЁм§ҒмӘҪм—җ л§Өк°Ғн–Ҳкі , м–ҙл°”мӣғ лёҢлһңл“ңлҠ” мһҗмІҙм ҒмңјлЎң м •лҰ¬лҘј н–ҲлӢӨ. лҢҖнҳ•мӮ¬л“ӨлҸ„ м—°лӢ¬м•„ лёҢлһңл“ңлҘј лӮҙл ёлӢӨ. LGмғҒмӮ¬лҠ” лӢӨлӢҲм—ҳ м—җмҠӨл–јлҘј м •лҰ¬н–Ҳкі , мҪ”мҳӨлЎұ нҢЁм…ҳмқҖ мҠӨнҢҢмҶҢлҘј, FnCмҪ”мҳӨлЎұмқҖ мәҗмҠӨмјҖмқҙл“ңлҘј м •лҰ¬н–ҲлӢӨ. 'мәҗмҠӨмјҖмқҙл“ң' л“ұмқҙ м—¬м„ұліө лёҢлһңл“ң 'м•—мҠҳ'мқ„ мғқмӮ°н•ҳлҠ” м• л“ңмҚё, 'мң нҢңлҜҖ'лҘј мғқмӮ°н•ҳлҠ” мң м„ёнҺҳ л“ұмқҳ нҢЁм…ҳкё°м—…л“ӨмқҖ лёҢлһңл“ңмҷҖ н•Ёк»ҳ мӢңмһҘм—җм„ң мӮ¬лқјмЎҢлӢӨ.

2003л…„мқҳ м—°мҮ„м Ғмқё л¶ҖлҸ„мҷҖ лёҢлһңл“ң м •лҰ¬лҠ” нқЎмӮ¬ мӢ мӣҗкіј лӮҳмӮ°кіј к°ҷмқҖ лҢҖнҳ• мқҳлҘҳм—…мІҙл“Өмқҙ мһҮлӢ¬м•„ м“°лҹ¬м§ҖлҚҳ IMFлӢ№мӢңлҘј м—°мғҒмӢңнӮЁлӢӨ. 3분기 мӢӨм Ғмқҙ л°ңн‘ңлҗҗм§Җл§Ң м—¬м „нһҲ мқҳлҘҳм—…мІҙл“Өмқҳ мӢӨм Ғк°ңм„ кё°лҜёлҠ” ліҙмқҙм§Җ м•Ҡкі , мҳӨнһҲл Ө 4분기мқҳ мІ«лӢ¬мқё 10мӣ” л§Өм¶ңлҸ„ кё°лҢҖ мқҙн•ҳмҳҖлӢӨлҠ” мқҙм•јкё°л§Ң л“Өл Ө мҳЁлӢӨ. л¶Ҳкіј 1л…„м „к№Ңм§Җл§Ң н•ҙлҸ„ н•ңлӢ¬м—җлҸ„ мҲҳл§ҺмқҖ мӢ к·ң лёҢлһңл“ңк°Җ мҸҹм•„м§Җл©ҙм„ң лҒқм—ҶлҠ” м„ұмһҘм„ёлҘј кө¬к°Җн•ҳлҠ” кІғмІҳлҹј ліҙмҳҖлҚҳ нҢЁм…ҳм—…мІҙлҠ” мҷ„м „нһҲ м–јм–ҙл¶ҷмқҖ мғҒнғңмқҙлӢӨ. мӢ¬м§Җм–ҙлҠ” мӨ‘мҶҢ нҢЁм…ҳм—…мІҙл“Өмқҙ мӢ мғҒн’Ҳмқ„ м¶ңмӢңн•ҳкё° мң„н•ҙ мӣҗл¶Җмһҗмһ¬ кө¬л§Ө лҢҖкёҲмңјлЎң м§Җкёүн•ң м–ҙмқҢмқ„ л§үм§Җ лӘ»н•ҙ м—°мҮ„л¶ҖлҸ„к°Җ лӮ кұ°лқјлҠ” мҶҢл¬ёк№Ңм§Җ лӮҳм„ң 분мң„кё°к°Җ нқүнқүн•ҳлӢӨ.

мқҙлҹ° мөңм•…мқҳ мғҒнҷ©мҶҚм—җм„ңлҸ„ мһ¬л¬ҙкө¬мЎ°к°Җ мўӢмқҖ мҡ°лҹү нҢЁм…ҳ м—…мІҙл“ӨмқҖ нҸҗн—Ҳк°Җ лҗң мӢңмһҘмқ„ мҳӨнһҲл Ө мӮ¬м„ёнҷ•мһҘмқҳ кі„кё°лЎң нҷңмҡ©н•ҳкі мһҲлҠ” нҳ•нҺёмқҙлӢӨ. мқҙл“ӨмқҖ лёҢлһңл“ң мқёмҲҳлӮҳ мғҲ лёҢлһңл“ң м¶ңмӢң, л§ӨмһҘ нҷ•лҢҖ л“ұ кіөкІ©м Ғмқё н–үліҙлҘј ліҙмқҙкі мһҲлӢӨ. LGмғҒмӮ¬лҠ” кі кёү мӢ мӮ¬м •мһҘ лёҢлһңл“ң 'м•ҢлІ лЎң'лҘј м¶ңмӢңн–Ҳкі , кіЁн”„ліө 'м• мӢңмӣҢмҠӨ'мқҳ л§ӨмһҘмқ„ мҳӨнһҲл Ө лҠҳл ӨлӮҳк°Җкі мһҲлӢӨ. м ңмқјлӘЁм§ҒмқҖ вҖҳкө¬нҳёвҖҷлҘј мқёмҲҳн•ҳкі , 'л№ҲнҸҙнӮӨмҰҲ'лҘј м¶ңмӢңн•ҙ м•„лҸҷліөк№Ңм§Җ мӮ¬м—… мҳҒм—ӯмқ„ нҷ•мһҘн–ҲлӢӨ.

к°ҖмһҘ кіөкІ©м Ғмқё н–үліҙлҘј ліҙмқҙкі мһҲлҠ” нҡҢмӮ¬лҠ” лӢЁм—° мқҙлһңл“ңмқҙлӢӨ. мқҙлһңл“ңлҠ” мһ‘л…„ көӯм ңмғҒмӮ¬ мқёмҲҳлҘј мӢңмһ‘мңјлЎң мҳ¬ 3мӣ”л¶Җн„° 'м—ҳлҚҙ', 'лүҙкіЁл“ ', 'мәЎмҠӨ', 'м ңмқҙл№”'л“ұ мқҳлҘҳлёҢлһңл“ңлҘј мһҮл”°лқј мқёмҲҳн•ҳкі м§ҖлӮң 8мӣ” мҪ”мҠӨлӢҘ л“ұлЎқкё°м—…мқё лҚ°мҪ”л§Ҳм Җ мқёмҲҳн–ҲлӢӨ. мқҙнӣ„ 'м•ҷл–јл–ј', 'лІ мқҙ비루лӢҲнҲ°' л“ұ 2к°ңмқҳ мң м•„ліө мӮ¬м—…л¶ҖлҘј 추к°ҖлЎң мқёмҲҳн•ҳлҠ” мӢқм„ұмқ„ ліҙм—¬мӨ¬лӢӨ.

мқҙмІҳлҹј мҡ°лҹүнҢЁм…ҳм—…мІҙл“Өмқҙ кіөкІ©м ҒмңјлЎң мӣҖм§ҒмқҙлҠ” мқҙмң лҠ” л¶ҖлҸ„ л“ұмңјлЎң м •лҰ¬лҗҳлҠ” лёҢлһңл“ңк°Җ лҠҳм–ҙлӮҳл©ҙм„ң л°ұнҷ”м җ мһ…м җмқ„ 비лЎҜн•ң мң нҶөл§қ нҷ•ліҙк°Җ нӣЁм”¬ мү¬мӣҢмЎҢкё° л•Ңл¬ёмқҙлӢӨ. лҳҗн•ң лёҢлһңл“ңлӮҳ нҡҢмӮ¬лҘј мқёмҲҳн•ҳлҠ”лҚ° л“ңлҠ” 비мҡ©мқҙ нҳ„кІ©н•ҳкІҢ л–Ём–ҙмЎҢлӢӨлҠ” м җлҸ„ л“Ө мҲҳ мһҲлӢӨ. мӢ к·ң лёҢлһңл“ңлҘј лҹ°м№ӯн•ҳлҠ” кІғліҙлӢӨ мқҙлҜё мҶҢ비мһҗл“Өм—җкІҢ м№ңмҲҷн•ң лёҢлһңл“ңлҘј нҶөн•ҙ 비мҡ©мқ„ м Ҳк°җн•ҳкі м•Ҳм •м Ғмқё мӢңмһҘ진мһ…мқ„ мқҙлЈ° мҲҳ мһҲлӢӨлҠ” кІғмқҙлӢӨ.

мҡ°лҹүм—…мІҙмқҳ мқҙлҹ° кіөкІ©м Ғмқё нҷ•мһҘмҠӨнғҖмқјмқ„ мЈјмӢқмӢңмһҘм—җ м°ём—¬н•ҳлҠ” нҲ¬мһҗмһҗл“Өмқҙ нҷңмҡ©н•ҙліј мҲҳлҸ„ мһҲм§Җ м•Ҡмқ„к№Ң? л§Ңм•Ҫ м§ҖкёҲмқҙ мөңм•…мқҳ мғҒнҷ©мқҙлқјл©ҙ мӮҙм•„лӮЁмқ„ к°ҖлҠҘм„ұмқҙ нҷ•мӢӨн•ң кё°м—…мқ„ к·ёл§ҢнҒј мӢёкІҢ мӮҙ мҲҳ мһҲлҠ” кё°нҡҢк°Җ лҗҳм§Җ м•Ҡмқ„к№Ң? лҢҖмӨ‘кіј лӢӨлҘҙкІҢ мғқк°Ғн•ҳкі лҜёлҰ¬ ліҖнҷ”лҘј мӨҖ비н•ҳлҠ” м—ӯл°ңмғҒм Ғмқё мӢңлҸ„лҠ” нҳ„лӘ…н•ң нҲ¬мһҗмһҗл“Өм—җкІҢ мһҘкё°м ҒмңјлЎң л§ҺмқҖ мҲҳмқөмқ„ к°Җм ёлӢӨ мӨҖлӢӨ. мқҙлҘј мң„н•ҙ нҢЁм…ҳм—…мІҙмқҳ м „л°ҳм Ғмқё нҠ№м„ұмқ„ м•Ңм•„ліҙкі мўӢмқҖ кё°м—…мқ„ кі лҘҙкё° мң„н•ҙ м–ҙл–Ө мҡ”мҶҢлҘј лҲҲм—¬кІЁліҙм•„м•ј н•ҳлҠ”м§ҖлҘј мӮҙнҺҙліҙкё°лЎң н•ҳмһҗ.

нҢЁм…ҳ-мқҳлҘҳм—…мў…мқҳ лӢЁм җ

мІ«м§ё, мқҳмӢқмЈј мӨ‘ к°ҖмһҘ кІҪкё°м—җ лҜјк°җн•ҳлӢӨ.

мқҳмӢқмЈјлҠ” мӮ¬лһҢл“Өмқҙ мғқнҷңмқ„ мҳҒмң„н•ҳлҠ”лҚ° кјӯ н•„мҡ”н•ң мҡ”мҶҢл“ӨмқҙлӢӨ. н•ҳм§Җл§Ң кІҪкё°ліҖнҷ”м—җ л”°лҘё мҳҒн–ҘмқҖ к°Ғкё° лӢӨлҘҙлӢӨ. 'мӢқ'м—җ н•ҙлӢ№н•ҳлҠ” мқҢмӢқлЈҢ м—…мў…мқҙ к·ёлӮҳл§Ҳ кІҪкё°м—җ к°ҖмһҘ л‘”к°җн•ң нҺёмқҙлӢӨ. кІҪкё°к°Җ м–ҙл ӨмӣҢм ёлҸ„ лӢ№мһҘ лЁ№лҠ” кІғмқ„ мӨ„мқҙкё°лҠ” мүҪм§Җ м•Ҡкё° л•Ңл¬ёмқҙлӢӨ. мқҙм—җ л°ҳн•ҙ мқҳлҘҳм—…мў…мқҖ кІҪкё°м—җ к°ҖмһҘ лҜјк°җн•ҳкІҢ л°ҳмқ‘н•ҳлҠ” нҠ№м„ұмқ„ к°–кі мһҲлӢӨ. кІҪкё°к°Җ нҡҢліөлҗҳл©ҙ мқҳмӢқмЈј мӨ‘ мҳ·м—җ лҢҖн•ң мҶҢ비к°Җ к°Җ к°ҖмһҘ лЁјм Җ лҠҳм–ҙлӮҳкі к·ё мғҒмҠ№нҸӯлҸ„ нҒ¬м§Җл§Ң, мқјлӢЁ л¶ҲкІҪкё°лЎң л“Өм–ҙм„ңл©ҙ л„ҲлӮҳн• кІғ м—Ҷмқҙ мҳ·мӮ¬лҠ” мқјл¶Җн„° мӨ‘лӢЁн•ҳкё° л•Ңл¬ёмқҙлӢӨ.

л‘ҳм§ё, мһ¬кі к°Җм№ҳк°Җ л§Өмҡ° кёүкІ©н•ң мҶҚлҸ„лЎң л–Ём–ҙ진лӢӨ.

мқҳлҘҳлҠ” мқјлӢЁ м ңн’ҲмңјлЎң м¶ңкі к°Җ лҗҳл©ҙ мһ¬кі к°Җм№ҳк°Җ л§Өмҡ° кёүкІ©н•ң мҶҚлҸ„лЎң л–Ём–ҙ진лӢӨ. м–ҙлҠҗ м—…мў…м—җм„ң лӮҳмҳӨлҠ” мһ¬кі лӮҳ мӢңк°„мқҙ м§ҖлӮҳл©ҙ к·ё к°Җм№ҳк°Җ л–Ём–ҙм§ҖлҠ” кІғмқҖ м–ҙм©” мҲҳ м—Ҷм§Җл§Ң, мқҳлҘҳлҠ” к·ё мҶҚлҸ„к°Җ л§Өмҡ° лҶ’лӢӨ. м¶ңкі лҗңм§Җ н•ң лӢ¬мқҙлӮҙм—җлҠ” мӣҗлһҳ м •к°Җм—җ мҳ·мқ„ нҢ” мҲҳ мһҲм§Җл§Ң, н•ң лӢ¬л§Ң м§ҖлӮҳл©ҙ 20~30%к№Ңм§Җ к·ё к°Җм№ҳк°Җ л–Ём–ҙм§ҖлҠ”кІҢ лӢӨл°ҳмӮ¬мқҙлӢӨ. л§Ңм•Ҫ м¶ңкі лҗңм§Җ 3к°ңмӣ”мқҙ м§ҖлӮҳ кі„м Ҳмқҙ л°”лҖҢл©ҙ к°ҖкІ©мқҙ 60~70%мқҙмғҒ л№ м ём„ңлҸ„ нҢ”м•„м•јл§Ң н•ңлӢӨ. мІ к°•м ңн’Ҳмқҙм•ј ліҙкҙҖл§Ң н• мҲҳ мһҲлӢӨл©ҙ лӮҙл…„м—җ кұ°мқҳ м ң к°ҖкІ©м—җ нҢ” мҲҳлҸ„ мһҲм§Җл§Ң, мқҳлҘҳлҠ” мң н–үм—җ лҜјк°җн•ҳкё° л•Ңл¬ём—җ к·ё лӢӨмқҢн•ҙм—җлҠ” кұ°мқҳ 'л•ЎмІҳлҰ¬' мҲҳмӨҖл°–м—җ л°ӣмқ„ мҲҳ м—ҶлӢӨ.

лҢҖнҳ• мқҳлҘҳм—…мІҙм—җм„ң мқҳлҘҳлҠ” н•„мҡ”н• л•Ңл§ҲлӢӨ н•ҳлӮҳм”© л§Ңл“ңлҠ” кІғмқҙ м•„лӢҲлқј к·ё кі„м Ҳмқҳ мғҒн’Ҳмқ„ лҜёлҰ¬ кё°нҡҚн•ҙм„ң лҢҖлҹүмңјлЎң л§Ңл“Өм–ҙ лҶ“м•„м•ј н•ңлӢӨ. мһҘмӮ¬к°Җ мӢңмһ‘лҗҳм–ҙ мҶҢ비мһҗмқҳ л°ҳмқ‘мқ„ мІҙнҒ¬н•ҳкё°лҸ„ м „м—җ мқҙлҜё мҠ№л¶ҖмҲҳк°Җ лҚҳм ём§ҖлҠ” м…ҲмқҙлӢӨ. м ңн’Ҳмқ„ л§Ңл“ңлҠ” лҚ°лҠ” лӢ№м—°нһҲ нҳ„кёҲмқҙ нҲ¬мһ…лҗҳм–ҙм•ј н•ңлӢӨ. л§Ңм•Ҫ л‘җм„ё мӢңмҰҢ, 6~9к°ңмӣ” м •лҸ„л§Ң л§Өм¶ңмқҙ л¶Җ진н•ҳм—¬ мһ¬кі к°Җ 묶мқҙлҠ” мқјмқҙ л°ңмғқн•ңлӢӨл©ҙ мҷ л§Ңн•ң мӨ‘мҶҢнҡҢмӮ¬лҠ” л¬ёмқ„ лӢ«м•„м•ј н•ңлӢӨ. л¶Ҳкіј лӘҮ к°ңмӣ” мӮ¬мқҙм—җ нҳ„кёҲмқҙ кі мҠӨлһҖнһҲ м“°л Ҳкё°лЎң ліҖн•ҳлҠ” м…Ҳмқҙкё° л•Ңл¬ёмқҙлӢӨ. к·ёл§ҢнҒј мқҳлҘҳм—…мІҙм—җ мһҲм–ҙ мһ¬кі м—җ лҢҖн•ң л¶ҖлӢҙмқҖ нҒ¬лӢӨ.

м…Ӣм§ё, лёҢлһңл“ңмқҳ мҲҳлӘ…мқҙ л§Өмҡ° 짧мқҖ нҺёмқҙлӢӨ.

мқҳлҘҳм—…мІҙмқҳ лёҢлһңл“ңлҠ” л§Өмҡ° мҲҳлӘ…мқҙ 짧мқҖ нҺёмқҙлӢӨ. мӣҢлӮҷ мң н–үм—җ лҜјк°җн•ң 분야мқҙкё° л•Ңл¬ём—җ мһҗкё°мқҳ м •мІҙм„ұмқ„ мң м§Җн•ҳл©ҙм„ң нҢЁм…ҳмқҳ ліҖнҷ”нқҗлҰ„мқ„ л”°лқјмһЎлҠ” л‘җк°Җм§Җ мҡ”кұҙмқ„ н•ңкәјлІҲм—җ 충мЎұмӢңнӮӨкё°к°Җ м–ҙл өкё° л•Ңл¬ёмқҙлӢӨ. мҲҳл§ҺмқҖ нҢЁм…ҳм—…мІҙк°Җ нҳңм„ұмІҳлҹј лӮҳнғҖлӮ¬лӢӨк°ҖлҸ„ л¶Ҳкіј 2~3л…„л§Ңм—җ л¬ҙлҢҖл’ӨлЎң мӮ¬лқјм§ҖлҠ” кІғлҸ„ мқҙ л•Ңл¬ёмқҙлӢӨ. лҳҗн•ң н•ң лёҢлһңл“ңлҘј мҳӨлһ«лҸҷм•Ҳ кҙҖлҰ¬н•ҳл©ҙм„ң нӮӨмӣҢлӮҳк°Җкё° ліҙлӢӨлҠ” лёҢлһңл“ң мҲҳлӘ…мқ„ ліҙнҶө 5л…„ м •лҸ„лЎң ліҙкі мҲҳмӢңлЎң лёҢлһңл“ңлҘј көҗмІҙн•ҳлҠ” м „лһөмқ„ лӢ№м—°мӢңн•ҙмҷ”лҚҳ көӯлӮҙ нҢЁм…ҳм—…кі„мқҳ н’ҚмЎ°лҸ„ мқҙм—җ н•ң лӘ«мқ„ н–ҲлӢӨ. лҳҗн•ң н•ң 분야к°Җ лңЁл©ҙ мҲҳл§ҺмқҖ лёҢлһңл“ңл“Өмқҙ лӮңлҰҪн•ҳл©ҙм„ң м¶ңнҳҲкІҪмҹҒмқ„ м№ҳм—ҙн•ҳкІҢ лІҢмқҙлҠ” кІғлҸ„ лёҢлһңл“ң мҲҳлӘ…мқ„ 짧кІҢ л§Ңл“ңлҠ” мӣҗмқёмқҙлӢӨ. мқҳлҘҳм—…мІҙлҠ” 진мһ…мһҘлІҪмқҙ л§Өмҡ° лӮ®мқҖ мӮ°м—…мқҙлӢӨ.

нҢЁм…ҳ-мқҳлҘҳм—…мў…мқҳ мһҘм җ

мІ«м§ё, кі м •м„Ө비к°Җ н•„мҡ”м—ҶлҠ” м§ҖмӢқмӮ°м—…мқҙлӢӨ.

л§Ңм•Ҫ мқҙмғҒм—җм„ң мӮҙнҺҙліё лӢЁм җл“Өл§Ң мһҲлӢӨл©ҙ м•„л¬ҙлҸ„ мҳ·мһҘмӮ¬лҘј н•ҳкі мӢ¶м–ҙн•ҳм§Җ м•Ҡмқ„ кІғмқҙлӢӨ. н•ҳм§Җл§Ң мқҳлҘҳмӮ¬м—…л§Ңмқҳ кі мң н•ң мһҘм җл“ӨмқҖ мӮ¬м—…к°Җл“Өмқҳ кө¬лҜёлҘј лӢ№кё°кё°м—җ 충분н•ҳлӢӨ. мқҳлҘҳмӮ¬м—…мқҙлһҖ кё°ліём ҒмңјлЎң мҶҢ비мһҗл“Өмқҙ мўӢм•„н• л§Ңн•ң мғҒн’Ҳмқ„ кё°нҡҚн•ҳкі л””мһҗмқён•ҙм„ң нҢҗл§ӨлҘј н•ҳлҠ” кІғмқҙлӢӨ. кё°нҡҚ, л§ҲмјҖнҢ…, нҢҗл§Өм—җлҠ” лҢҖк·ңлӘЁ кі м •м„Ө비 нҲ¬мһҗк°Җ н•„мҡ”м—ҶлӢӨ. м ңн’Ҳл Ҙл§Ң мўӢкі , мҶҢ비мһҗл“Өмқҙ к·ёкІғмқ„ м„ нҳён•ңлӢӨл©ҙ м–јл§Ҳл“ м§Җ м•„мӣғмҶҢмӢұмқ„ мӨҳм„ң л¬јлҹүмқ„ лҠҳлҰ¬кі , мң нҶөл§қмқ„ лҠҳлҰҙ мҲҳ мһҲлӢӨлҠ” мқҳлҜёмқҙлӢӨ. мқҳлҘҳм—…мқҖ мң лҠҘн•ң мқём Ғмһҗмӣҗл§Ң мһҲмңјл©ҙ 충분нһҲ лҶ’мқҖ мҲҳмқөмқ„ мҳ¬лҰҙ мҲҳ мһҲлҠ” кі л¶Җк°Җк°Җм№ҳ м§ҖмӢқмӮ°м—…мқё м…ҲмқҙлӢӨ.

л‘ҳм§ё, л§Ҳ진мңЁмқҙ л§Өмҡ° лҶ’мқҖ нҳ„кёҲ мһҘмӮ¬лӢӨ.

мқҳлҘҳлҠ” м •мғҒк°ҖлҢҖлЎң нҢ”л ӨлӮҳк°„лӢӨл©ҙ л§Өм¶ңм•ЎлҢҖ비 20%к°Җ л„ҳкІҢ мҳҒм—…мқҙмқөмқҙ лӮЁлҠ”лӢӨ. м–ҙлҠҗ м •лҸ„ л¶ҖлҢҖ비мҡ©мқҙ л“Өм–ҙк°„лӢӨлҠ” м җмқ„ к°җм•Ҳн•ҳлҚ”лқјлҸ„ мҲңмқөлҘ мқҙ 10%лҘј л„ҳкёё м •лҸ„лЎң кі л§Ҳ진мқ„ мһҗлһ‘н•ңлӢӨ. мң нҶөл§қмқ„ м§ҒмҳҒм җмңјлЎң н•ҳлҠҗлғҗ, лҢҖлҰ¬м җмңјлЎң н•ҳлҠҗлғҗ, л°ұнҷ”м җмңјлЎң н•ҳлҠҗлғҗм—җ л”°лқј мҷёмғҒл§Өм¶ңкёҲмқҙ нҳ„кёҲмңјлЎң мң мһ…лҗҳлҠ” мӢңкё°лҠ” мЎ°кёҲм”© нӢҖлҰ¬лӢӨ. н•ҳм§Җл§Ң нҳ„кёҲмңјлЎң нҡҢмҲҳлҗҳлҠ” кё°к°„мқҖ мҶҢ비мһҗм—җкІҢ нҢҗл§Өн•ң нӣ„лЎңл¶Җн„° 45мқјлҸ„ мұ„ м•ҲлҗңлӢӨ. м ң л•Ң м •мғҒк°Җм—җ нҢ”мҲҳл§Ң мһҲлӢӨл©ҙ мқҳлҘҳм—…мў…мқҖ 'лӮЁлҠ” мһҘмӮ¬'мқё м…ҲмқҙлӢӨ.

нҡҢкі„кё°мӨҖмқҳ ліҖкІҪмқҙ мһҗмӮ°кіј мқҙмқөмқҳ мӢ лў°м„ұмқ„ лҶ’мқҙлӢӨ

мқҳлҘҳм—…мІҙл“Өмқҙ 분лӘ…н•ң мһҘм җл“Өмқҙ мһҲмқҢм—җлҸ„ л¶Ҳкө¬н•ҳкі мқҳлҘҳм—…мІҙмқҳ мЈјк°ҖлҠ” н•ӯмғҒ м ҖнҸүк°Җлҗң мғҒнғңк°Җ мһҲм—ҲлӢӨ. PER 2~4л°° мғҒнғңк°Җ ліҙнҶөмқҙм—Ҳкі , мқҳлҘҳм—…мІҙлҠ” м°¬л°Ҙ мӢ м„ёлҘј лӢ№н•ҳлҠ” кІҪмҡ°к°Җ л§Һм•ҳлӢӨ. кұ°кё°м—җлҠ” лӮҳлҰ„лҢҖлЎңмқҳ мқҙмң к°Җ мһҲм—ҲлӢӨ. н•ҳм§Җл§Ң к·ё мқҙмң л“Өмқҙ IMFмӮ¬нғң мқҙнӣ„ н•ҳлӮҳм”© н•ҙмҶҢлҗҳм–ҙк°Җкі мһҲлӢӨ.

мһҗмӮ°кіј мқҙмқөмқҳ м§Ҳмқ„ лҜҝмқ„ мҲҳ м—Ҷм—ҲлӢӨ. 2002л…„ мқҙм „м—җлҠ” мқҳлҘҳм—…мІҙмқҳ л§Өм¶ңмқёмӢқ кё°мӨҖмқҙ мң нҶөл§қм—җ м¶ңкі н•ҳлҠ” мӢңм җмқҙм—ҲлӢӨ. лӢӨмӢң л§җн•ҙ л°ұнҷ”м җмқҙлӮҳ м•„мҡёл ӣ л“ұм—җ мғҒн’Ҳмқ„ лӮҙлҶ“мңјл©ҙ к·ёкІғмқҙ л°”лЎң л§Өм¶ңкіј л§Өм¶ңмұ„к¶ҢмңјлЎң кі„мғҒлҗҳлҠ” кІғмқҙм—ҲлӢӨ. мҶҢ비мһҗм—җкІҢ мӢӨнҢҗл§Өк°Җ лҗҳм§Җ м•Ҡм•„лҸ„ мқјлӢЁ м ңн’Ҳмқ„ л§Ңл“Өм–ҙм„ң лӮҙлҶ“кё°л§Ң н•ҳл©ҙ л§Өм¶ңмқҙ мһҗлҸҷм ҒмңјлЎң кі„мғҒлҗҳлҠ” кө¬мЎ°мҳҖлҚҳ кІғмқҙлӢӨ. мЈјмЈјмҷҖ мұ„к¶Ңмһҗл“Өмқ„ мң„н•ҙ ліҙкё° мўӢмқҖ мһ¬л¬ҙм ңн‘ңлҘј л§Ңл“ңлҠ” мң нҳ№мқ„ н•ӯмғҒ лҠҗлҒјлҚҳ мқҳлҘҳм—…мІҙм—җм„ңлҠ” мҡ°м„ м ңн’Ҳл¶Җн„° л§Һмқҙ м¶ңкі мӢңнӮӨлҠ” кІҪмҡ°к°Җ л№ҲлІҲн•ҳкІҢ л°ңмғқн–ҲлӢӨ. нҠ№нһҲ мқҙлҹ° кІҪн–ҘмқҖ кІ°мӮ°кё°лҘј м•һл‘” м—°л§җм—җ 집мӨ‘лҗҳкіӨ н–ҲлӢӨ. мқҙмқөмқҙ лӮҳм§Җ м•ҠлҠ”лҚ°лҸ„ м„ёкёҲмқ„ лӮҙм•јн•ҳлҠ” л¶Ҳмқҙмқөмқ„ к°җмҲҳн•ҳл©ҙм„ң лҢҖмҷём ҒмңјлЎң м•Ҳм •м Ғмқё мқҙмқөмқ„ л§Ңл“Өкё° мң„н•ҙ л…ёл Ҙн–ҲлҚҳ кІғмқҙлӢӨ.

IMFлҘј м „нӣ„лЎң мҲҳл§ҺмқҖ мқҳлҘҳм—…мІҙл“Өмқҙ м—°мҮ„м Ғмқё нқ‘мһҗлҸ„мӮ°мқ„ л§һмқҖ кІғлҸ„ мқҙлҹ° к°Җкіө л§Өм¶ңмқҳ мҳҒн–Ҙмқҙ м»ёлӢӨкі ліј мҲҳ мһҲлӢӨ. к·ёлҹ¬лӢӨ ліҙлӢҲ нҢ”лҰ¬м§ҖлҸ„ м•ҠмқҖ мғҒнғңм—җм„ң л°ұнҷ”м җ л“ұм§Җм—җм„ң л§Өм¶ңмұ„к¶ҢмңјлЎңл§Ң мһЎнҳҖмһҲлҠ” мӢӨм§Ҳ мһ¬кі к°Җ лҠҳм–ҙлӮ¬кі , мқҙлҠ” л°”лЎң мқҳлҘҳм—…мІҙмқҳ мң лҸҷм„ұ м•…нҷ”лЎң мқҙм–ҙмЎҢлҚҳ кІғмқҙлӢӨ. нҠ№нһҲ кІҪмҹҒм Ғмқё мҷёнҳ• нҷ•мһҘ кІҪмҹҒкіј л¬ҙ분별н•ң лёҢлһңл“ң нҷ•мһҘ м „лһөмқҖ мһ мһ¬м Ғмқё л¶ҖмӢӨмқ„ лҚ”мҡұ нҒ¬кІҢ л§Ңл“Өм—ҲлӢӨ. м¶ңкі лҗҳм–ҙ нҢҗл§Өлҗҳм§Җ м•ҠмқҖ м ңн’Ҳмқҙ л§Һм•„лҸ„ л§Өм¶ңм•Ўкіј мҲңмқҙмқөмқҙ мҳ¬лқјк°ҖлҠ” кө¬мЎ°лҠ” мқҳлҘҳм—…мІҙмқҳ мһҗмӮ°кіј мқҙмқөмқҳ м§Ҳмқҳ мӢ лў°м„ұмқ„ нҒ¬кІҢ мҶҗмғҒмӢңнӮӨлҠ” мӣҗмқёмқҙм—ҲлӢӨ.

н•ҳм§Җл§Ң 2003л…„ л¶Җн„° нҡҢкі„кё°мӨҖмқҙ ліҖкІҪлҗҳл©ҙм„ң мқҙлҹ° нҢЁм…ҳмқҳлҘҳм—…мІҙмқҳ мЈјк°Җ м ҖнҸүк°Җ мҡ”мқёмқҙ м җм°Ё н•ҙмҶҢлҗҳкі мһҲлӢӨ. м§ҖкёҲк№Ңм§ҖлҠ” мң нҶөл§қ м¶ңкі мӢңм җмқҙм—ҲлҚҳ л§Өм¶ңмқёмӢқ кё°мӨҖмқҙ мҶҢ비мһҗм—җкІҢ мӢӨнҢҗл§Өлҗң мӢңм җмңјлЎң л°”лҖҗ кІҢ л°”лҖҗ нҡҢкі„кё°мӨҖмқҳ мЈјмҡ” лӮҙмҡ©мқҙлӢӨ. мқҙм „ л°©мӢқкіјлҠ” лӢ¬лҰ¬ мҶҢ비мһҗм—җкІҢ нҢҗл§ӨлҗҳлҠ” мҶҢ비мһҗк°ҖкІ©мқ„ л§Өм¶ңлЎң мқёмӢқн•ҳкі , л°ұнҷ”м җ л“ұ мң нҶөл§қм—җ лӮҙлҠ” нҢҗл§ӨмҲҳмҲҳлЈҢлҠ” нҢҗл§ӨкҙҖлҰ¬л№„лЎң мІҳлҰ¬лҘј н•ҳкІҢ лҗҳм—ҲлӢӨ. мқҙлЎң мқён•ҙ м¶ңкі нӣ„ мӢӨнҢҗл§Өлҗң м ңн’Ҳм—җ лҢҖн•ҙм„ңл§Ң л§Өм¶ңкіј мқҙмқөмқҙ мқёмӢқлҗҳкё° л•Ңл¬ём—җ мҳҲм „ліҙлӢӨ мқҳлҘҳм—…мІҙмқҳ мқҙмқөм—җ лҢҖн•ң мӢ лў°м„ұмқҙ нҒ¬кІҢ лҶ’м•„мЎҢлӢӨ.

нҡҢкі„кё°мӨҖ ліҖкІҪмқҖ мһ¬л¬ҙм ңн‘ңмқҳ мӢ лў°м„ұмқҙ лҶ’м•„мЎҢлӢӨлҠ” м җм—җм„ңлҠ” лҶ’мқҙ нҸүк°Җн• л§Ңн•ң мӮ¬кұҙмқҙм§Җл§Ң, мқҳлҘҳм—…мІҙл“Ө мһ…мһҘм—җм„ңлҠ” л§ҲлғҘ мўӢм•„н• л§Ңн•ң мӮ¬кұҙмқҙ м•„лӢҲм—ҲлӢӨ. к·ёл§ҢнҒј нӣ„нҸӯн’Қмқҙ нҒ¬кё° л•Ңл¬ёмқҙлӢӨ. мҡ°м„ мһҘл¶ҖмғҒ л§Өм¶ңмұ„к¶Ңмқҙ м „л…„ лҸҷкё° лҢҖ비н•ҙм„ң 50%мқҙмғҒ мӨ„м–ҙл“ӨкІҢ лҗҳкі , мһ¬кі мһҗмӮ°мқҖ м—…мІҙлі„лЎң 40~80%мқҙмғҒ мҰқк°Җн•ҳлҠ” лӘЁмҠөмқҙ лӮҳнғҖлӮ¬лӢӨ. л¬јлЎ 2003л…„мқҙ кІҪкё°к°Җ кёүкІ©нһҲ м•…нҷ”лҗң мёЎл©ҙлҸ„ мһҲм§Җл§Ң к·ёліҙлӢӨлҠ” нҡҢкі„ліҖкІҪмқҳ мҳҒн–Ҙмқҙ лҚ” нҒ° мҳҒн–Ҙмқ„ лҜёміӨлӢӨлҠ” кІғмқҙ м •м„ӨмқҙлӢӨ. мһҘл¶ҖмғҒмңјлЎңлҠ” к·ёлҸҷм•Ҳ мң нҶөл§қ л“ұм—җ лӮҳк°ҖмһҲм–ҙм„ң л§Өм¶ңлЎң мһЎнҳҖмһҲлҚҳ м ңн’Ҳл“Өмқҙ лҢҖкұ° л°ҳн’Ҳлҗҳм–ҙлІ„лҰ¬лҠ” нҡЁкіјк°Җ лӮҳнғҖлӮң кІғмқҙлӢӨ.

мғҒлӢ№мҲҳмқҳ кё°м—…л“ӨмқҖ мғҲлЎңмҡҙ нҡҢкі„кё°мӨҖм—җ л§һм¶° 2002л…„лҸ„мқҳ мһ¬л¬ҙм ңн‘ңлҘј мҲҳм •н•ң мһҗлЈҢлҘј л°ңн‘ңн–ҲлӢӨ. мқҙ мһҗлЈҢлҘј мў…н•©н•ҙліҙл©ҙ м—…мІҙлі„лЎң 20~50% к°Җлҹү мҲңмқҙмқөмқҙ л¶Җн’Җл Өм ё мһҲм—ҲлҚҳ кІғмқ„ л°ңкІ¬н• мҲҳ мһҲлӢӨ. мӢңмһҘм—җм„ң мқҳлҘҳм—…мІҙмқҳ PERмқҙ лӮ®кІҢ л§ӨкІјлҚҳ лҚ°лҠ” к·ёлӮҳлҰ„лҢҖлЎңмқҳ нғҖлӢ№н•ң мқҙмң к°Җ мһҲм—ҲлҚҳ м…ҲмқҙлӢӨ. лӢЁм§Җ нҡҢкі„кё°мӨҖмқ„ ліҖкІҪн–Ҳмқ„ лҝҗмқёлҚ° мҲңмқҙмқө к°җмҶҢнҸӯмқҖ мқҳмҷёлЎң м»ёлӢӨ. 2003л…„мқҖ кІҪкё°м•…нҷ”м—җлӢӨк°Җ нҡҢкі„кё°мӨҖмқҙ л°”лҖҗ кІғк№Ңм§Җ кІ№міҗм„ң м—…мІҙлі„лЎң мқҙмқөмқҙ лҢҖнҸӯ 축мҶҢлҗҳкұ°лӮҳ мӢ¬м§Җм–ҙлҠ” мҳҒм—…м ҒмһҗлЎң лӮҳлҠ” кё°м—…л“Өмқҙ мҶҚм¶ңн•ҳкі мһҲлӢӨ.

мқҙмІҳлҹј мһ¬л¬ҙм ңн‘ңмғҒ мҲ«мһҗ м•…нҷ”к°Җ 분лӘ…н•ҙм§Җмһҗ мқҳлҘҳм—…мІҙл“Өмқҳ мЈјк°ҖлҠ” мў…н•©мЈјк°Җм§ҖмҲҳ мғҒмҠ№м—җлҸ„ л¶Ҳкө¬н•ҳкі л°”лӢҘмқ„ кё°кі мһҲлӢӨ. н•ҳм§Җл§Ң м—ӯмңјлЎң 2003л…„мқҖ мқҳлҘҳм—…мІҙмқҳ мһ¬л¬ҙм ңн‘ңк°Җ кұҙмӢӨн•ҙм§Җкі мӢ лў°лҘј нҡҢліөн•ҳлҠ” мӣҗл…„мңјлЎң кё°лЎқлҗ кІғмқҙлӢӨ. кіјлӢӨкі„мғҒлҗҳм—ҲлҚҳ мқҙмқөмқҙ м—Ҷм–ҙм§ҖлҠ” л§ҢнҒј м„ёкёҲмңјлЎң лӮҳк°ҖлҠ” лҸҲлҸ„ мӮ¬лқјм§Җкі , мқҳлҘҳм—…мІҙл“Өмқҙ л§Өм¶ңмқ„ мқҳмӢқн•ҙм„ң л¬ҙмһ‘м • м°Қм–ҙлӮҙлҠ” м¶ңкі л¶„лҸ„ мһҗм—°мҠӨл Ҳ мӮ¬лқјм§Ҳ к°ҖлҠҘм„ұмқҙ лҶ’кё° л•Ңл¬ёмқҙлӢӨ.

к·ёл ҮлӢӨл©ҙ м–ҙл–Ө м—…мІҙм—җ нҲ¬мһҗн•ҳлҠ” кІғмқҙ нҳ„лӘ…н•ң нҲ¬мһҗмқјк№Ң?

нҳ„мһ¬ мӢңм җмқҖ мқҳлҘҳм—…мІҙк°Җ мөңм•…мқ„ м§ҖлӮҳлҠ” мӢңм җмқҙлӢӨ. лӮҙл…„ 2분기л¶Җн„°лӮҳ лӮҙмҲҳкІҪкё° нҡҢліөмқҙ ліёкІ©нҷ”лҗ кұ°лқјлҠ” м „л§қм—җ 비추м–ҙліј л•Ң нҳ„мһ¬ мӢңм җмқҖ мқҳлҘҳм—…мў…мқ„ к°ҖмһҘ мӢј к°ҖкІ©м—җ лҜёлҰ¬ мӮҙ мҲҳ мһҲлҠ” кё°нҡҢлЎңлҸ„ ліј мҲҳ мһҲлӢӨ. н•ҳм§Җл§Ң мқҳлҘҳм—…мІҙк°Җ мӢј к°ҖкІ©м—җ кұ°лһҳлҗҳкі мһҲлӢӨкі н•ҙм„ң л¬ҙмһ‘м • мӢј к°ҖкІ©м—җ мӮҙ мҲҳ л§ҢмқҖ м—ҶлӢӨ. м•һмңјлЎң 1л…„м—¬лҘј мһҳ л„ҳкё°лҠ” кё°м—…мқҖ кІҪкё°нҡҢліөмқҳ мҲҳнҳңлҘј мһ…кІ м§Җл§Ң к·ёл Үм§Җ м•ҠмқҖ кё°м—…мқҳ кІҪмҡ° мӢңмһҘм—җм„ң м•„мҳҲ мӮ¬лқјм§Ҳ к°ҖлҠҘм„ұлҸ„ лҶ’кё° л•Ңл¬ёмқҙлӢӨ. л”°лқјм„ң мқҳлҘҳм—…мІҙлҘј кі лҘҙлҠ” кё°мӨҖмқҖ вҖҳмқҙ кё°м—…мқҙ кіјм—° мӮҙм•„лӮЁмқ„ к°ҖлҠҘм„ұмқҙ м–јл§ҲлӮҳ нҒ°к°Җ?вҖҷм—җ мҙҲм җмқҙ л§һ춰진лӢӨ.

мІ«м§ё, м ңн’Ҳ м№ҙн…Ңкі лҰ¬лі„ 1мң„ лёҢлһңл“ңлҘј ліҙмң н•ң кё°м—…м—җ нҲ¬мһҗн•ҳмһҗ.

мқҳлҘҳ лёҢлһңл“ңлҠ” мҶҢ비мһҗл“Өмқҳ м„ нҳёлҘј лЁ№кі мӮ°лӢӨ. к·ё м№ҳм—ҙн•ң кІҪмҹҒмҶҚм—җм„ңлҸ„ мӮ¬лһҢл“Өмқҙ мҳӨлһ«лҸҷм•Ҳ мўӢм•„н•ҳкі л§Өм¶ңмқҙ л§Һмқҙ лӮҳмҳӨлҠ” лёҢлһңл“ңлҠ” л°ҳл“ңмӢң к·ём—җ н•©лӢ№н•ң кІҪмҹҒл Ҙмқ„ к°–кі мһҲлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мӮ¬лһҢл“ӨмқҖ кІҪкё°к°Җ м•…нҷ”лҗ мҲҳлЎқ ліҙмҲҳм ҒмңјлЎң ліҖн•ҳкІҢ лҗңлӢӨ. к·ёлһҳм„ң 1мң„ лёҢлһңл“ң, лӮЁл“Өмқҙ лӘЁл‘җ мқём •н•ҳлҠ” лёҢлһңл“ңлҘј лҚ” м„ нҳён•ҳлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. мҳ·мқ„ мӮҙ л•Ң мҳҲм „м—җ л‘җ лІҢ мӮ¬лҚҳ кІғмқ„ н•ң лІҢлЎң мӨ„мқҙл©ҙ лҚ” мҳӨлһҳ мһ…мқ„ мҲҳ мһҲкі лӮЁл“Өм—җкІҢлҸ„ ліҙм—¬мӨ„ л§Ңн•ң лёҢлһңл“ңлҘј м„ нғқн•ҳкё° мүҪлӢӨ. мӢӨм ңлЎң мҳ¬н•ҙ к°Ғ м ңн’Ҳ м№ҙн…Ңкі лҰ¬лі„лЎң мғҒмң„к¶Ң м—…мІҙмҷҖ мӨ‘н•ҳмң„к¶Ң м—…мІҙк°„мқҳ л§Өм¶ңкІ©м°ЁлҠ” лҚ” м»Өм§Җкі мһҲлӢӨ. мӢӨнҢҗл§Өкё°мӨҖмңјлЎң мғҒмң„к¶Ң м—…мІҙлҠ” 5~15%м •лҸ„мқҳ л§Өм¶ңк°җмҶҢк°Җ мһҲм—ҲлҚҳ лҚ° л°ҳн•ҙ, мӨ‘н•ҳмң„к¶Ң м—…мІҙмқҳ л§Өм¶ңк°җмҶҢмңЁмқҖ 30~50%мҲҳмӨҖмңјлЎң мҳҒм—…мқ„ кі„мҶҚ н•ҳкё° м–ҙл Өмҡё м§ҖкІҪмқё нҡҢмӮ¬л“Өмқҙ мҶҚм¶ңн•ҳкі мһҲлӢӨ.

мқҙ кё°мӨҖмңјлЎң ліҙл©ҙ м—¬м„ұ м •мһҘ분야м—җм„ң л‘җк°Ғмқ„ лӮҳнғҖлӮҙкі мһҲлҠ” н•ң섬(нғҖмһ„, л§Ҳмқё, мӢңмҠӨн…ң), мҠӨнҸ¬мё мқҳлҘҳ분야м—җм„ң к°•л Ҙн•ң лёҢлһңл“ңлҘј к°–кі мһҲлҠ” FnCмҪ”мҳӨлЎұ(мһӯлӢҲнҒҙлқјмҡ°мҠӨ, мҪ”мҳӨлЎұ мҠӨнҸ¬мё , н—Өл“ң), м •мһҘкіј мәҗмҘ¬м–ј 분야 лӘЁл‘җ к°•м җмқ„ к°–кі мһҲлҠ” м ңмқјлӘЁм§Ғ(л№ҲнҸҙ, лЎңк°Җл””мҠӨ, к°ӨлҹӯмӢң, н‘ёл¶Җ), LGмғҒмӮ¬(лӢҘмҠӨ, л§Ҳм—җмҠӨнҠёлЎң, н—Өм§ҖмҠӨ) л“ұ м—…кі„ мғҒмң„м—…мІҙл“Өмқҙ нҲ¬мһҗ мң л§қ кё°м—…мқҙ лҗ мҲҳ мһҲлӢӨ. мқҙл“Ө кё°м—…мқҖ лҶ’мқҖ мҶҢ비мһҗ м„ нҳёлҸ„лЎң кІҪкё° м•…нҷ”мӢңм—җлҸ„ м•Ҳм •м Ғмқё л§Өм¶ң мӣҖм§Ғмһ„мқ„ ліҙмқёлӢӨлҠ” нҠ№м§•мқҙ мһҲлӢӨ.

л‘ҳм§ё, л§қн•ҳм§Җ м•Ҡмқ„ мһ¬л¬ҙкө¬мЎ°лҘј к°–кі мһҲлҠ”к°ҖлҘј мӮҙнҺҙліёлӢӨ.

м•һмңјлЎң 1л…„ лҸҷм•Ҳ мӮҙм•„лӮЁкё° мң„н•ҙм„ңлҠ” мһ¬л¬ҙкө¬мЎ°к°Җ нҠјнҠјн•ңк°ҖлҘј мӮҙнҺҙліҙм•„м•ј н•ңлӢӨ. мІ«лІҲм§ёлЎң мӮҙнҺҙліҙм•„м•ј н• м§Җн‘ңлҠ” мң лҸҷл¶Җмұ„ лҢҖ비 нҳ„кёҲм„ұ мһҗмӮ°мқ„ м–јл§ҲлӮҳ л§Һмқҙ ліҙмң н•ҳкі мһҲлҠ”к°ҖмқҙлӢӨ. мң лҸҷл¶Җмұ„лҠ” 1л…„ м•Ҳм—җ мғҒнҷҳмҡ”мІӯмқҙ л“Өм–ҙмҳ¬ к°ҖлҠҘм„ұмқҙ нҒ° л¶Җмұ„лҘј мқҳлҜён•ңлӢӨ. мң лҸҷл¶Җмұ„ мӨ‘м—җм„ң к°ҖмһҘ нҒ° 비мӨ‘мқ„ м°Ём§Җн•ҳлҠ” н•ӯлӘ©мқҖ л§Өмһ…мұ„л¬ҙмҷҖ лӢЁкё°м°Ёмһ…кёҲмқҙлӢӨ. л§Өмһ…мұ„л¬ҙлҠ” н•ҳмІӯм—…мІҙ л“ұм—җ мӨҳм•јн• мҷёмғҒмқ„ мқҳлҜён•ңлӢӨ. лӢЁкё°м°Ёмһ…кёҲмқҖ л§җ к·ёлҢҖлЎң 1л…„ м•Ҳм—җ л§Ңкё°к°Җ лҸҢм–ҙмҳӨлҠ” м°Ёмһ…кёҲмқҙлӢӨ. л§Ңм•Ҫ нҡҢмӮ¬м—җ м•„л¬ҙлҹ° л¬ём ңк°Җ м—ҶлӢӨл©ҙ мқҙ лҸҲл“ӨмқҖ м •мғҒм ҒмңјлЎң м§ҖкёүлҗҳкІ м§Җл§Ң, л§Өм¶ңмқҙ л¶Җ진н•ҳкі мӢ к·ңмһҗкёҲмЎ°лӢ¬мқҙ м–ҙл Өмҡё кІҪмҡ° л°”лЎң нҡҢмӮ¬мқҳ лӘ©мқ„ кІЁлҲ„лҠ” нҡҢкі„н•ӯлӘ©л“Өмқё м…ҲмқҙлӢӨ.

лӢӨмқҢмңјлЎң лҙҗм•ј н• н•ӯлӘ©мқҖ мҲңл¶Җмұ„비мңЁкіј л¶Җмұ„비мңЁмқҙлӢӨ. л¶Җмұ„лқјкі н•ҙм„ң лӘЁл‘җ мқҙмһҗк°Җ л°ңмғқн•ҳлҠ” кІғмқҖ м•„лӢҲлӢӨ. м°Ёмһ…кёҲмқҙлӮҳ мӮ¬мұ„мҷҖ к°ҷмқҙ мқҙмһҗк°Җ м§ҖмҶҚм ҒмңјлЎң лӮҳк°Җм•јн•ҳлҠ” л¶Җмұ„к°Җ мһҲлҠ” л°ҳл©ҙм—җ, л§Өмһ…мұ„л¬ҙлӮҳ нҮҙм§Ғкёү여충лӢ№кёҲмІҳлҹј мӢӨм ңлЎңлҠ” мқҙмһҗк°Җ л°ңмғқн•ҳм§Җ м•ҠлҠ” л¶Җмұ„лҸ„ л§ҺлӢӨ. л§Өм¶ңмқҙ нҳёмЎ°лҘј ліҙмқј кІҪмҡ° л§Өмһ…мұ„л¬ҙк°Җ к°‘мһҗкё° лҠҳм–ҙлӮҳм„ң нҡҢмӮ¬к°Җ мқјмӢңм ҒмңјлЎң л¶Җмұ„비мңЁмқҙ лҶ’кІҢ ліҙмқј мҲҳлҸ„ мһҲкё° л•Ңл¬ём—җ м •мһ‘ мЈјлӘ©н•ҙм•јн• н•ӯлӘ©мқҖ м°Ёмһ…кёҲмқҙ л°ңмғқн•ҳлҠ” л¶Җмұ„мқҙлӢӨ. мқҙлҹ° м„ұкІ©мқҳ л¶Җмұ„лҘј л”°лЎң лӘЁм•„ мҲңл¶Җмұ„비мңЁмқ„ кө¬н•ҙліҙм•ҳлӢӨ. мҰү мҲңл¶Җмұ„비мңЁмқҖ мҲңмһҗмӮ°лҢҖ비н•ҙм„ң м–јл§ҲлӮҳ мқҙмһҗл°ңмғқ л¶Җмұ„лҘј л§Һмқҙ к°Җм§Җкі мһҲлҠҗлғҗн•ҳлҠ” мһ¬л¬ҙ비мңЁмқҙлӢӨ.

мқҙ мҲҳм№ҳлЎң лҙӨмқ„ л•Ң л¶ҖлҸ„ мң„н—ҳмқҙ лӮ®мқҖ кё°м—…мқҖ мһ¬л¬ҙкө¬мЎ° мҡ°лҹү кё°м—…мңјлЎң н•ң섬, м§Җм—”мҪ”, мҳӨлёҢм ң, мә лёҢлҰ¬м§Җ, м—җн”„м•Өм—җн”„ л“ұмқ„ л“Ө мҲҳ мһҲлӢӨ. нҠ№нһҲ л¶Җмұ„비мңЁ н•ҳмң„ л„Ө кё°м—…мқҖ мқҙмһҗк°Җ л°ңмғқн•ҳлҠ” л¶Җмұ„к°Җ кұ°мқҳ м ңлЎңм—җ к°Җк№қлӢӨ. н•ҳм§Җл§Ң мқҙ мҲҳм№ҳлҘј ліј л•ҢлҠ” мқҙмқөкіј кҙҖл Ёлҗң мҲҳм№ҳл“ӨлҸ„ н•Ёк»ҳ кІҖнҶ н•ҙ ліҙм•„м•ј н•ңлӢӨ. к¶Ғк·№м ҒмңјлЎң кІҪкё°нҡҢліөкё°м—җ мқҳлҘҳм—…мІҙмқҳ мЈјк°Җк°Җ мғҒмҠ№н•ҳкё° мң„н•ҙм„ңлҠ” лёҢлһңл“ңк°Җ мӮҙм•„лӮЁм•„м„ң мҳҒм—…л Ҙкіј мҲҳмқөм„ұмқҙ нғ„нғ„н•ҳкІҢ ліҙм „лҗҳм–ҙм•јн•ҳкё° л•Ңл¬ёмқҙлӢӨ. мқҙ к°ҷмқҖ мёЎл©ҙм—җм„ң м§Җм—”мҪ”мҷҖ мә лёҢлҰ¬м§ҖлҠ” мўӢмқҖ м җмҲҳлҘј л°ӣкё° нһҳл“ӨлӢӨ. м§Җм—”мҪ”мқҳ кІҪмҡ° 2002л…„м—җ мҳҒм—…м ҒмһҗлҘј кё°лЎқн–Ҳкі , мә лёҢлҰ¬м§Җмқҳ кІҪмҡ° нҳ„мһ¬ 3분기к№Ңм§Җ лҲ„м ҒмңјлЎң мҳҒм—…м ҒмһҗлҘј кё°лЎқн•ҳкі мһҲкё° л•Ңл¬ёмқҙлӢӨ. мҲңмҲҳ мһ¬л¬ҙкө¬мЎ°мҷҖ мң лҸҷм„ұл§ҢмңјлЎң ліҙл©ҙ, н•ң섬과 мҳӨлёҢм ңк°Җ лҶ’мқҖ нҸүк°ҖлҘј л°ӣмқ„ мҲҳ мһҲмқ„ кІғмқҙлӢӨ. мҳӨлёҢм ңмқҳ кІҪмҡ° н•©лі‘мқ„ м•һл‘җкі мһҲлҠ” мҳӨмҰҲм„ём»Ёмқҙ мһ¬л¬ҙкө¬мЎ°к°Җ мҡ°лҹүн•ҳкі мөңк·ј лҰ¬лүҙм–јм—җ м„ұкіөн–ҲлӢӨлҠ” м җмқҙ н–Ҙнӣ„ мһ¬л¬ҙм ңн‘ңм—җ кёҚм •м Ғмқё мҳҒн–Ҙмқ„ лҜём№ кІғмңјлЎң ліҙмқёлӢӨ.

м…Ӣм§ё, л°ұнҷ”м җ л“ұм—җм„ң нҳ„мһҘмҠӨмјҖм№ҳлҘј н•ҙліҙмһҗ.

мқҳлҘҳм—…мІҙлҘј 분м„қн•ҳкё° мң„н•ҙм„ңлҠ” л°ұнҷ”м җмқ„ нҳ„мһҘл°©л¬ён•ҳлҠ” кІғлҸ„ мўӢмқҖ мҠөкҙҖмқҙлӢӨ. л°ұнҷ”м җмқҖ мқҳлҘҳм—…мІҙмқҳ мӢӨм Ғмқ„ лҢҖк°• м§җмһ‘н•ҙліј мҲҳ мһҲлҠ” л°”лЎңлҜён„°мқҙкё° л•Ңл¬ёмқҙлӢӨ. л°ұнҷ”м җ л°©л¬ёмӢңм—җлҠ” лӘҮк°Җм§Җ мЈјмқҳн• м җмқҙ мһҲлӢӨ. мІ«лІҲм§ёлҠ” мӮ¬лһҢмқҙ л§Һмқҙ лӘ°лҰ°лӢӨкі н•ҙм„ң кјӯ мўӢмқҖ лёҢлһңл“ңлҠ” м•„лӢҲлқјлҠ” м җмқҙлӢӨ. л°ұнҷ”м җмқ„ л°©л¬ён•ҙм„ң мӮ¬лһҢл“Өмқҙ л§Һмқҙ лӘЁм—¬мһҲлҠ” м—…мІҙмқҳ мӢӨм Ғмқ„ кІҖнҶ н•ҙліҙл©ҙ л¬јлЎ мӢӨм Ғмқҙ лҲҲм—җ лқ„кІҢ нҳём „лҗҳлҠ” кё°м—…лҸ„ мһҲм§Җл§Ң, к·ёл Үм§Җ м•ҠмқҖ кё°м—…л“ӨлҸ„ мғҒлӢ№мҲҳмқҙлӢӨ.

лҲҲм—җ лқ„кІҢ мӮ¬лһҢл“Өмқҙ л§Һмқҙ лӘ°лҰ¬лҠ” кІҪмҡ°лҠ” м„ёмқјмқ„ н•ҳкі мһҲлҠ” м—…мІҙмқј к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. л°ұнҷ”м җ нҢҗл§Өмқҳ кІҪмҡ° л§Өм¶ңм•Ў мһҗмІҙліҙлӢӨлҠ” м •мғҒк°Җ нҢҗл§ӨмңЁмқҙ м–јл§ҲлӮҳ лҶ’мңјлғҗк°Җ мҲҳмқөм„ұмқ„ мўҢмҡ°н•ҳлҠ” нӮӨнҸ¬мқёнҠёмқҙлӢӨ. м„ёмқјмқҖ мқјмў…мқҳ лҚӨн•‘нҢҗл§ӨмқҙлӢӨ. мһ¬кі к°Җ м ң л•Ң мҶҢ진мқҙ лҗҳм§Җ м•ҠмңјлӢҲ мһҗмӢ мқҳ лӘёк°’мқ„ лӮ®м¶°м„ңлқјлҸ„ мҡ°м„ нҳ„кёҲмқ„ нҷ•ліҙн•ҳкІ лӢӨлҠ” мқҳлҜёмқҙлӢӨ. м •к°ҖлҠ” л¶ҷм—¬лҶ“мңјлӮҳ л§ҲлӮҳмқҙкі м„ёмқјмқ„ л°ҘлЁ№л“Ҝмқҙ н•ҳлҠ” лёҢлһңл“ңлқјл©ҙ н•ң л‘җлІҲ мӮ¬лһҢл“Өмқҙ лӘ°лҰҙ мҲҳлҠ” мһҲмңјлӮҳ кІ°көӯ мӢңмһҘм—җм„ң мҷёл©ҙ л°ӣкі нҮҙм¶ңлҗ к°ҖлҠҘм„ұмқҙ лҶ’лӢӨ. мҶҢ비мһҗл“ӨмқҖ л°”ліҙк°Җ м•„лӢҲкё° л•Ңл¬ём—җ м„ёмқјмқ„ мһҗмЈј н•ҳлҠ” лёҢлһңл“ңлҘј м •к°ҖлҢҖлЎң мӮ¬кі мӢ¶м–ҙн•ҳлҠ” кІҪмҡ°лҠ” м—ҶлӢӨ. лӢӨмҶҢ нҢҗл§Өк°Җ л¶Җ진н•ҳлҚ”лқјлҸ„ м„ёмқјмқ„ к°ҖлҠҘн•ң мһҗм ңн•ҳлҠ” л…ём„ёмқј лёҢлһңл“ңл“Өмқҙ мһҘкё°м ҒмңјлЎңлҠ” мҶҢ비мһҗл“Өмқҳ мӢ лў°лҘј м–»кі мһҘмҲҳлёҢлһңл“ңк°Җ лҗҳлҠ” кІғмқҙлӢӨ.

л°ұнҷ”м җ л§ӨмһҘмқҙ л„“кі к°Ғ мҪ”л„ҲлҘј м°Ём§Җн•ҳкі мһҲлҠ” лёҢлһңл“ңлҘј мЈјлӘ©н•ҙліҙмһҗ. мқјлӢЁ л°ұнҷ”м җмқҖ кіөк°„мқҳ нҒ¬кё°к°Җ к¶Ңл Ҙмқҳ нҒ¬кё°мқҙлӢӨ. л°ұнҷ”м җ л¶Җм§ҖлҠ” ліҙнҶө л•…к°’мқҙ лҶ’кё° л•Ңл¬ём—җ н•ң нҸү н•ң нҸүмқҳ кё°нҡҢ비мҡ©мқҙ л§Өмҡ° нҒ¬лӢӨ. к·ёлһҳм„ң м ңн’Ҳмқҙ мһҳ лӮҳк°Җм§Җ м•ҠлҠ” лёҢлһңл“ңм—җ л„“мқҖ л•…мқ„ мЈјлҠ” кІҪмҡ°лҠ” м—ҶлӢӨ. л°ұнҷ”м җ л§ӨмһҘмқҳ нҒ¬кё°к°Җ л„“мңјл©ҙ к·ёл§ҢнҒј мӮ¬лһҢл“Өмқҙ м—¬мң мһҲкІҢ мҳ·мқ„ кі лҘј мҲҳ мһҲкі , лӢӨм–‘н•ң нҸ¬нҠёнҸҙлҰ¬мҳӨлҘј м „мӢңн• мҲҳ мһҲмқ„ кІғмқҙлӢӨ. л°ұнҷ”м җм—җм„ң нҒ° л§ӨмһҘмқ„ м°Ём§Җн•ҳкі мһҲлҠ” лёҢлһңл“ңлҠ” кұ°кё°м—җ н•©лӢ№н•ң мҲҳмқөм„ұлҸ„ нҷ•ліҙн•ҳкі мһҲлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ.

лҳҗн•ң л°ұнҷ”м җм—җм„ң кө¬м„қмқҳ л„Ө лӘЁнүҒмқҙлҠ” к°ҖмһҘ мһҳ нҢ”лҰ¬лҠ” лёҢлһңл“ңк°Җ 진м—ҙлҗҳм–ҙ мһҲмқ„ к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. лӘЁнүҒмқҙлҠ” л°ұнҷ”м җмқҳ м–ҙлҠҗ мң„м№ҳлӮҳ мһҳ ліҙмқёлӢӨ. к·ёл§ҢнҒј мӮ¬лһҢл“Өмқҳ мӢңм„ мқ„ л§Һмқҙ лҒҢ мҲҳ мһҲлҠ” мһҘмҶҢлқјлҠ” м җмқҙлӢӨ. к·ёлҰ¬кі лӘЁнүҒмқҙлҠ” 90лҸ„лЎң кәҪ여진 м–‘лІҪмқ„ лӘЁл‘җ мқҙмҡ©н• мҲҳ мһҲкё° л•Ңл¬ём—җ кіөк°„нҷңмҡ©лҸ„к°Җ нҒ¬кі л””мҠӨн”Ңл ҲмқҙлҘј н•ҳкё°к°Җ мҡ©мқҙн•ҳлӢӨ. вҖҳкіөк°„вҖҷмқҙлқјлҠ” кё°мӨҖмңјлЎң л°ұнҷ”м җмқ„ лҸҢм•„ліҙкі мһҳ нҢ”лҰ¬лҠ” мқҳлҘҳ лёҢлһңл“ңлҘј мӮҙнҺҙліёлӢӨл©ҙ мўӢмқҖ нҲ¬мһҗм•„мқҙл””м–ҙлҘј м–»мқ„ мҲҳ мһҲмқ„ кІғмқҙлӢӨ.

2004л…„мқ„ кё°лӢӨлҰ¬л©°...

мқҳлҘҳм—…мІҙмқҳ мӢӨм Ғмқҙ лӢӨмӢң лҸҢм•„м„ңлҠ” мӢңкё°лҠ” кІ°көӯ 2004л…„ н•ҳл°ҳкё°к°Җ лҗ кІғмқҙлӢӨ. лҳҗн•ң 2003л…„ мӢӨм Ғмқҙ мғҒлӢ№нһҲ мўӢм§Җ м•Ҡкё° л•Ңл¬ём—җ мӢӨм Ғк°ңм„ мқҙ мЈјк°Җм—җ л°ҳмҳҒлҗҳлҠ” м •лҸ„лҠ” лҚ”мҡұ л№ лҘј к°ҖлҠҘм„ұмқҙ нҒ¬лӢӨ. 2003л…„мқҖ нҡҢкі„кё°мӨҖмқҳ ліҖкІҪмңјлЎң мқҳлҘҳм—…мІҙмқҳ 진м§ң мӢӨл Ҙмқҙ л“ңлҹ¬лӮҳлҠ” мӣҗл…„мқҳ м„ұкІ©мқ„ к°–лҠ”лӢӨ. мқҙмҷ• л§һмқ„ л§Өлқјл©ҙ кІҪкё°м•…нҷ”мҷҖ н•Ёк»ҳ н•ңкәјлІҲм—җ л§һлҠ” нҺёмқҙ лҚ” лӮҳмқ„ мҲҳлҸ„ мһҲлӢӨ. IMFлҘј л„ҳкё°кі лӮҙмҲҳнҷҳкІҪмқҙ мөңм•…мқё 2003л…„мқ„ л¬ҙмӮ¬нһҲ л„ҳкё°лҠ” кё°м—…мқҖ кІҪкё°нҡҢліөкіјм •м—җм„ң м—¬мң мһҲкІҢ кіјмӢӨмқ„ мҲҳнҷ•н• кІғмқҙлӢӨ. к·ё мҲҳнҳңлҘј л°ӣмқ„ мҲҳ мһҲлҠ” кё°м—…мқ„ л¶Җм§Җлҹ°нһҲ лҜёлҰ¬ кіЁлқјм„ң мҡ©кё°мһҲкІҢ нҲ¬мһҗн•ҳлҠ” нҳ„лӘ…н•ң нҲ¬мһҗмһҗ лҳҗн•ң к·ё кё°мҒЁмқ„ н•Ёк»ҳ л§ҢлҒҪн• мҲҳ мһҲмқ„ кІғмңјлЎң ліҙмқёлӢӨ.

кё°мӮ¬м ңкіө: VIPнҲ¬мһҗмһҗл¬ё к№ҖлҜјкөӯ / kim@viptooza.com

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.