투자 읽을거리

아이투자 전체 News 글입니다.

매트릭스(Matrix)를 이용하라

영화 매트릭스의 열풍이 뜨겁다. 2편에 대한 평가는 엇갈리지만 최단기 기간 200만 관객 돌파 기록을 세우면서 매진사례를 이어가고 있다. 매트릭스가 인기를 끄는 이유는 두 가지 정도로 요약된다. 첫 번째는 특이한 설정이다. 사람들이 알고 있던 현실이 결국에는 사이버공간에 불과했다는 상황 설정은 관객들에게 충격을 줬을 뿐 아니라 많은 것을 생각하게 만들었다. 두 번째는 화려한 특수효과다. 공중으로 붕 뜨는 장면이나 총알을 피하는 장면은 많은 형태로 패러디 되었을 정도다.

여기서 매트릭스는 어머니의 자궁 즉 모체를 뜻하는 mater에서 따온 말로서 컴퓨터 내의 가상공간을 뜻한다. 영화 속에서 사람들의 정신은 매트릭스의 세계에서 살아가고 있지만 몸은 기계들에게 전기를 공급하는 배터리에 불과하다. 주인공인 네오(키아누 리브스 분)는 매트릭스에서 사람들을 해방시키는 메시아의 역할을 한다.

그러나 원래 매트릭스(Matrix)는 수학의 행렬을 뜻한다. 영화에서의 매트릭스도 행렬처럼 n을 무한히 확장해 나타날 수 있는 변수를 모두 방정식으로 만들어 우리가 사는 세상과 똑같이 만들어 놓은 것이라고 해석할 수 있다.

경영학에서도 매트릭스를 많이 쓴다. 예를 들어 BCG매트릭스는 기업의 상대적 시장점유율과 시장성장률을 각각 X축과 Y축에 넣고 기업의 경쟁력을 나타낸 것이다. 이외에도 GE 매트릭스 등이 있다. 매트릭스를 만들어 X축과 Y축 사이에 점을 찍으면 한 눈에 상대적인 비교를 하기가 용이하다. 게다가 시각화 되어서 보기도 쉽다.

주식투자를 할 때 종목들을 일정한 기준에 따라 매트릭스에 표현하면 투자판단에 도움을 얻을 수 있다. 특히 X축과 Y축에 적절한 지표를 정해 한 업종에 속한 기업들을 대입하면 업종 내에서 눈에 띄는 우수종목을 고르기가 쉽다.

여기서 소개할 매트릭스는 두 가지다. 하나는 'ROE-PBR 매트릭스'이고 다른 하나는 'PER-배당수익률 매트릭스'다. 종목은 작년 실적 기준으로 지표가 우수한 10개를 선정해 포함시켰다. 종목은 다음과 같으며 업종은 고르게 분포시켰다. 유진종합개발, 신세계건설, 금강공업, 신무림제지, 대림요업, 동원F&B, LG상사, 신흥, 케미그라스, 넥센타이어.

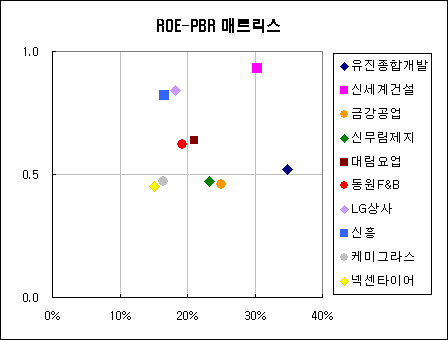

1. Matrix 1 : ROE-PBR 매트릭스

ROE(자기자본이익률)는 주주에게 매우 중요한 지표다. 기업이 주주가 맡긴 돈으로 얼마나 장사를 잘 했느냐를 극명하게 나타내기 때문이다. PBR(주가순자산비율)은 장부가치(자산-부채) 대비 시가총액이 얼마만큼 되는지를 나타내는 지표다. 예를 들어 시가총액이 500억이고 장부가치가 1000억이면 PBR은 0.5다. PBR이 0.5인 주식은 사는 순간 시가총액의 두 배에 해당하는 자산을 가질 수 있다는 의미다.

ROE가 높고 PBR이 낮은 주식은 저평가되어 있다고 볼 수 있다. 만약 PBR이 0.5이고 ROE 30%인 주식을 산다면 사는 순간 시가총액의 2배에 해당하는 자산을 가지게 될 뿐 아니라 장부가치의 30%에 해당하는 순이익을 매년 낸다는 의미다. PBR이 1이하인데 ROE가 금리 이상 나오는 경우는 자산효율성이 있음에도 불구하고 이유 없는 저평가를 당하고 있다는 것을 나타낸다.

ROE를 X축에 두고 PBR을 Y축에 둔 뒤 이에 따라 기업들을 점으로 매트릭스 상에 표시하면 위의 그림과 같다. 매트릭스를 4등분 했을 때 오른쪽 하단(4/4분면)에 위치한 종목이 가장 저평가되어 있는 것이다. 신무림제지, 금강공업, 유진종합개발이 이에 해당한다. 이들 종목은 PBR이 0.5 이하면서도 ROE가 금리의 4배인 20%를 넘고 있다.

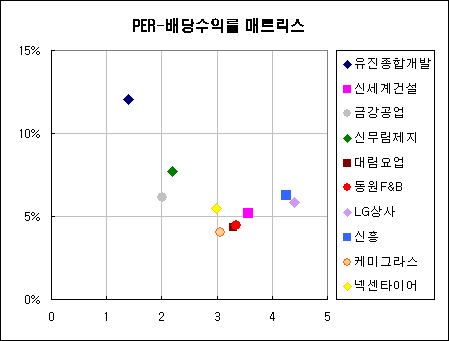

2. Matrix Reloaded : PER-배당수익률 매트릭스

PER(주가/주당순이익)는 수익 기준으로 종목의 저평가 여부를 간단하게 알 수 있는 지표다. PER가 낮으면 낮을수록 투자는 더욱 안전해진다. 배당수익률 또한 주가가 얼마나 저평가되어 있는지를 나타낼 뿐 아니라 매수, 매도의 타이밍을 잡기에 용이한 지표다. 배당수익률이 금리보다 높다면 기회비용을 벌충하면서 장기적으로 기다릴 수 있는 투자를 할 수 있다.

PER가 낮고 배당수익률이 높은 종목은 주가가 잘 빠지지 않는 장점이 있다. 주가가 빠질수록 배당수익률은 올라가기 때문에 고배당을 노린 매수세가 이를 가만두지 않기 때문이다. 저PER와 고배당수익률은 주가하락의 안전판 역할을 해준다.

PER을 X축에 두고 배당수익률 Y축에 둔 뒤 이에 따라 기업들을 점으로 매트릭스 상에 표시하면 위의 그림과 같다. 매트릭스를 4등분 했을 때 왼쪽 상단(2/4분면)에 위치한 종목이 가장 저평가되어 있는 것이다. 첫 번째 매트릭스와 마찬가지로 신무림제지, 금강공업, 유진종합개발이 이에 해당하고 있다. 이들 종목은 PER, PBR이 낮은 동시에 ROE와 배당수익률이 높아 모든 면에서 합격점을 받았다. 이외에도 신흥, 신세계건설, 넥센타이어 LG상사 등이 금리 이상의 배당수익률을 보이면서 PER가 낮은 종목임을 알 수 있다.

계산 상으로 PBR를 PER로 나누면 ROE가 된다. 따라서 이항을 정리하면 PER=PBR/ROE라는 공식이 나온다. 따라서 ‘ROE-PBR 매트릭스’와 ‘PER-배당수익률 매트릭스’는 서로 연결되어 있다고 볼 수 있다. 이렇게 다른 지표로 종목을 평가할 수 있으면서도 서로 연결되어 있는 두 가지 매트릭스를 이용하면 저평가된 종목을 발굴하기가 훨씬 용이해진다.

최준철 wallstreet@itooza.com

여기서 매트릭스는 어머니의 자궁 즉 모체를 뜻하는 mater에서 따온 말로서 컴퓨터 내의 가상공간을 뜻한다. 영화 속에서 사람들의 정신은 매트릭스의 세계에서 살아가고 있지만 몸은 기계들에게 전기를 공급하는 배터리에 불과하다. 주인공인 네오(키아누 리브스 분)는 매트릭스에서 사람들을 해방시키는 메시아의 역할을 한다.

그러나 원래 매트릭스(Matrix)는 수학의 행렬을 뜻한다. 영화에서의 매트릭스도 행렬처럼 n을 무한히 확장해 나타날 수 있는 변수를 모두 방정식으로 만들어 우리가 사는 세상과 똑같이 만들어 놓은 것이라고 해석할 수 있다.

경영학에서도 매트릭스를 많이 쓴다. 예를 들어 BCG매트릭스는 기업의 상대적 시장점유율과 시장성장률을 각각 X축과 Y축에 넣고 기업의 경쟁력을 나타낸 것이다. 이외에도 GE 매트릭스 등이 있다. 매트릭스를 만들어 X축과 Y축 사이에 점을 찍으면 한 눈에 상대적인 비교를 하기가 용이하다. 게다가 시각화 되어서 보기도 쉽다.

주식투자를 할 때 종목들을 일정한 기준에 따라 매트릭스에 표현하면 투자판단에 도움을 얻을 수 있다. 특히 X축과 Y축에 적절한 지표를 정해 한 업종에 속한 기업들을 대입하면 업종 내에서 눈에 띄는 우수종목을 고르기가 쉽다.

여기서 소개할 매트릭스는 두 가지다. 하나는 'ROE-PBR 매트릭스'이고 다른 하나는 'PER-배당수익률 매트릭스'다. 종목은 작년 실적 기준으로 지표가 우수한 10개를 선정해 포함시켰다. 종목은 다음과 같으며 업종은 고르게 분포시켰다. 유진종합개발, 신세계건설, 금강공업, 신무림제지, 대림요업, 동원F&B, LG상사, 신흥, 케미그라스, 넥센타이어.

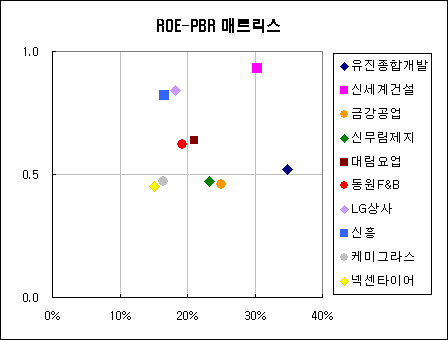

1. Matrix 1 : ROE-PBR 매트릭스

ROE(자기자본이익률)는 주주에게 매우 중요한 지표다. 기업이 주주가 맡긴 돈으로 얼마나 장사를 잘 했느냐를 극명하게 나타내기 때문이다. PBR(주가순자산비율)은 장부가치(자산-부채) 대비 시가총액이 얼마만큼 되는지를 나타내는 지표다. 예를 들어 시가총액이 500억이고 장부가치가 1000억이면 PBR은 0.5다. PBR이 0.5인 주식은 사는 순간 시가총액의 두 배에 해당하는 자산을 가질 수 있다는 의미다.

ROE가 높고 PBR이 낮은 주식은 저평가되어 있다고 볼 수 있다. 만약 PBR이 0.5이고 ROE 30%인 주식을 산다면 사는 순간 시가총액의 2배에 해당하는 자산을 가지게 될 뿐 아니라 장부가치의 30%에 해당하는 순이익을 매년 낸다는 의미다. PBR이 1이하인데 ROE가 금리 이상 나오는 경우는 자산효율성이 있음에도 불구하고 이유 없는 저평가를 당하고 있다는 것을 나타낸다.

ROE를 X축에 두고 PBR을 Y축에 둔 뒤 이에 따라 기업들을 점으로 매트릭스 상에 표시하면 위의 그림과 같다. 매트릭스를 4등분 했을 때 오른쪽 하단(4/4분면)에 위치한 종목이 가장 저평가되어 있는 것이다. 신무림제지, 금강공업, 유진종합개발이 이에 해당한다. 이들 종목은 PBR이 0.5 이하면서도 ROE가 금리의 4배인 20%를 넘고 있다.

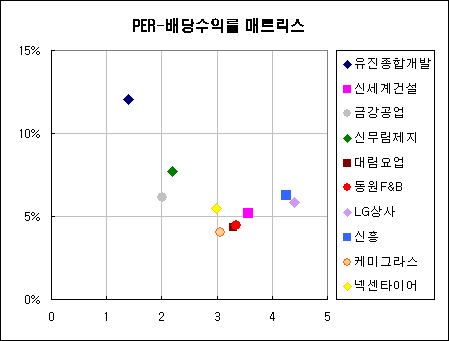

2. Matrix Reloaded : PER-배당수익률 매트릭스

PER(주가/주당순이익)는 수익 기준으로 종목의 저평가 여부를 간단하게 알 수 있는 지표다. PER가 낮으면 낮을수록 투자는 더욱 안전해진다. 배당수익률 또한 주가가 얼마나 저평가되어 있는지를 나타낼 뿐 아니라 매수, 매도의 타이밍을 잡기에 용이한 지표다. 배당수익률이 금리보다 높다면 기회비용을 벌충하면서 장기적으로 기다릴 수 있는 투자를 할 수 있다.

PER가 낮고 배당수익률이 높은 종목은 주가가 잘 빠지지 않는 장점이 있다. 주가가 빠질수록 배당수익률은 올라가기 때문에 고배당을 노린 매수세가 이를 가만두지 않기 때문이다. 저PER와 고배당수익률은 주가하락의 안전판 역할을 해준다.

PER을 X축에 두고 배당수익률 Y축에 둔 뒤 이에 따라 기업들을 점으로 매트릭스 상에 표시하면 위의 그림과 같다. 매트릭스를 4등분 했을 때 왼쪽 상단(2/4분면)에 위치한 종목이 가장 저평가되어 있는 것이다. 첫 번째 매트릭스와 마찬가지로 신무림제지, 금강공업, 유진종합개발이 이에 해당하고 있다. 이들 종목은 PER, PBR이 낮은 동시에 ROE와 배당수익률이 높아 모든 면에서 합격점을 받았다. 이외에도 신흥, 신세계건설, 넥센타이어 LG상사 등이 금리 이상의 배당수익률을 보이면서 PER가 낮은 종목임을 알 수 있다.

계산 상으로 PBR를 PER로 나누면 ROE가 된다. 따라서 이항을 정리하면 PER=PBR/ROE라는 공식이 나온다. 따라서 ‘ROE-PBR 매트릭스’와 ‘PER-배당수익률 매트릭스’는 서로 연결되어 있다고 볼 수 있다. 이렇게 다른 지표로 종목을 평가할 수 있으면서도 서로 연결되어 있는 두 가지 매트릭스를 이용하면 저평가된 종목을 발굴하기가 훨씬 용이해진다.

최준철 wallstreet@itooza.com

더 좋은 글 작성에 큰 힘이 됩니다.