ьѕгВъљ ВЮйВЮёЖ▒░вдг

ВЋёВЮ┤ьѕгВъљ ВаёВ▓┤ News ЖИђВъЁвІѕвІц.

вѓ┤ Вєљ ВЋѕВЮў ВъљВѓ░ – ВЮ╝ВІав░ЕВДЂ(03200)

ьЋюЖхГьўЋ Ж░ђВ╣ўьѕгВъљ ВаёвъхВю╝вАю в│И ВЮ╝ВІав░ЕВДЂ

в│┤вг╝В░ЙЖИ░ьўЋ ЖИ░ВЌЁ : ВЮ╝ВІаВ░йьѕг, ВДђВўцвІцвЁИ, в░ћвћћВЃх вЊ▒ВЮў ВъљьџїВѓг в│┤Вюа

ВѓгВќЉ ВєЇ Вё▒ВъЦьўЋ ЖИ░ВЌЁ : ВађВё▒ВъЦ Вѓ░ВЌЁВЮИ в░ЕВДЂВЌЁВЌљВёю 4вЁё ВЌ░ВєЇ вДцВХю Вё▒ВъЦ

ВъљВѓгВБ╝вДцВъЁьўЋ ЖИ░ВЌЁ : в░юьќЅВБ╝ВІЮВѕўВЮў 9.2%ВЌљ ьЋ┤вІ╣ьЋўвіћ ВъљВѓгВБ╝ в│┤Вюа

Ж│ав░░вІ╣вЦаьўЋ ЖИ░ВЌЁ : 5%вїђВЮў в░░вІ╣ВѕўВЮхвЦа

ВађPBRьўЋ ЖИ░ВЌЁ : ВъЦвХђЖ░ђВ╣ўВЮў 0.24в░░ВЌљ Ж▒░въў

1. Вєљ ВЋѕВЮў ВъљВѓ░ vs Вѕ▓ ВєЇВЮў ВъљВѓ░

вЈѕВЮё ьЋю ьЉ╝вЈё вф╗ в▓ёвіћ ьЋЎВЃЮВЮ┤вЇћвЮ╝вЈё ВЮўвїђВЃЮвЊцВЌљЖ▓ївіћ ВюавЈЁ вєњВЮђ ьЋювЈёВЋАВЮў ВІаВџЕВ╣┤вЊюЖ░ђ ВЅйЖ▓ї в░юЖИЅвљювІц. ВЮ┤Вюавіћ ВІаВџЕВ╣┤вЊюВѓгВЌљВёю ВЮўвїђВЃЮВЮђ ВДђЖИѕ вІ╣ВъЦВЮђ вЈѕВЮё вф╗ в▓їВДђвДї в»ИвъўВЌљ ьЎЋВІцьЋю ВѕўВъЁВЮё Вўгвд┤ Вѕў ВъѕвІцЖ│а в»┐ЖИ░ вЋївгИВЮ┤вІц. ВдЅ в»ИвъўВЮў Вё▒ВъЦВё▒Ж│╝ ВѕўВЮхЖ░ђВ╣ўВЌљ вДјВЮђ ВаљВѕўвЦ╝ ВБ╝віћ Ж▓ЃВЮ┤вІц. ЖиИвЪгвѓў ВЋёвг┤вдг ВЮўвїђВЃЮВЮ┤вЮ╝ ьЋ┤вЈё ьўёВъг 10ВќхВЏљВЮў ьўёЖИѕВЮё Ж░ђВДђЖ│а Въѕвіћ ьЋЎВЃЮв│┤вІц ВІаВџЕвЈёЖ░ђ ВбІВЮё Вѕўвіћ ВЌєвІц. ВѕўВъЁВЮ┤ ьЋю ьЉ╝вЈё ВЌєвЇћвЮ╝вЈё вІ╣ВъЦ Вєљ ВЋѕВЌљ вѕѕВЌљ в│┤ВЮ┤віћ ВъљВѓ░ВЮё в│┤ВюаьЋўЖ│а ВъѕЖИ░ вЋївгИВЮ┤вІц. ВЮ┤вЪ░ ВѓгвъїВЮё Вџ░вдгвіћ ВъљВѓ░Ж░ђвЮ╝ вХђвЦИвІц. ЖИѕВюхЖИ░Ж┤ђВЮђ ВъљВѓ░Ж░ђвЦ╝ VIP вфЁвІеВЌљ Вўгвац ьі╣в│ёьъѕ Ж┤ђвдгьЋювІц.

ЖиИвЪгвѓў ВБ╝ВІЮВІюВъЦВЌљВёювіћ ьўёВІцЖ│╝віћ в░ўвїђвАю ВДђЖИѕЖ╣їВДђ ВїЊВЋёВўе ВъљВѓ░ВЮ┤ вДјВЮђ ЖИ░ВЌЁв│┤вІцвЈё в»ИвъўВЌљ вЇћ вДјВЮђ вЈѕВЮё в▓їВќ┤вЊцВЮ╝ ЖИ░ВЌЁВЌљ вЇћ вДјВЮђ ВаљВѕўвЦ╝ ВцђвІц. ВдЅ ВъљВѓ░ВБ╝в│┤вІцвіћ Вё▒ВъЦВБ╝Ж░ђ вЇћ вєњВЮђ Ж░ђВ╣ўвЦ╝ вХђВЌг в░ЏвіћвІцвіћ Ж▓ЃВЮ┤вІц. Ж▓ївІцЖ░ђ вЈѕВЮё ВЋёВўѕ вф╗ в▓ёвіћ Ж▓ЃвЈё ВЋёвІївЇ░ Вё▒ВъЦВё▒ВЮ┤ ВЌєвІцвіћ ВўцьЋ┤вДїВю╝вАю ВІцВаю Ж░ђВДё ВъљВѓ░в│┤вІц ьё▒ ВЌєвіћ Ж░ђЖ▓ЕВЮё вДцЖИ░ЖИ░вЈё ьЋювІц.

ВЮ╝ВІав░ЕВДЂВЮђ 51вЁёВЌљ ВёцвдйвљўВќ┤ 50вЁё ВЮ┤ВЃЂ ЖЙИВцђьъѕ вЈѕВЮё в▓ївЕ░ вДјВЮђ ВъљВѓ░ВЮё ВїЊВЋёВЎћвІц. Вюав│┤ВюеВЮ┤ вг┤вац 2681%ВЌљ ВЮ┤вЦИвІц. ЖиИвЪгвѓў ВІюВъЦВЮў в░ўВЮЉВЮђ ВІИвіўьЋўЖИ░вДї ьЋўвІц. ВІюЖ░ђВ┤ЮВЋАВЮ┤ ВъЦвХђЖ░ђВ╣ўВЮў 1/5ВЌљ вХѕЖ│╝ьЋўвІц. ВѕўВЮхЖ░ђВ╣ўЖ░ђ вќеВќ┤ВДђвіљвЃљ ьЋўвЕ┤ ЖиИваЄВДђвЈё ВЋівІц. 4вЁё ВЌ░ВєЇ вДцВХюВЋАВЮ┤ Вё▒ВъЦьЋ┤ВЎћЖ│а в░░вІ╣вЈё ЖЙИВцђьъѕ ВБ╝Ж│а ВъѕвІц.

2. ВЮ╝ВІав░ЕВДЂ вІцВІю в│┤ЖИ░

ВЮ╝ВІав░ЕВДЂВЮ┤ ВађьЈЅЖ░ђ вљўВќ┤ Въѕвіћ ВЮ┤Вюавіћ вЉљ Ж░ђВДђвАю ВџћВЋйвљювІц. В▓Ф в▓ѕВДИвіћ вѓ┤Вѕў В╣еВ▓┤вІц. вѓ┤Вѕў Ж▓йЖИ░Ж░ђ ВюёВХЋвљю вДїьЂ╝ ВЮўвЦўВєїв╣ёЖ░ђ ВцёВќ┤вЊц Ж▓ЃВЮ┤Ж│а вІ╣ВЌ░ьъѕ вЕ┤ВѓгвЦ╝ вДївЊювіћ ВЮ╝ВІав░ЕВДЂвЈё ВІцВаЂВЮ┤ вѓўв╣аВДђВДђ ВЋіЖ▓авіћЖ░ђ ьЋўвіћ Вџ░вацвІц. вЉљ в▓ѕВДИвіћ ВађвХђЖ░ђЖ░ђВ╣ў Вѓ░ВЌЁВЮ┤вЮ╝віћ ВаљВЮ┤вІц. ВІц вДївЊювіћ ЖИ░ВѕаВЮ┤ВЋ╝ ВЮ┤в»И вёљвдг ВЋївацВаИ ВъѕЖ│а ьі╣ьъѕ ВцЉЖхГВЌљВёю Ж░њВІ╝ ВаюьњѕВЮ┤ ВЈЪВЋёВаИ вЊцВќ┤ВўцвіћвЇ░ в░ЕВДЂВЌЁВЮ┤ Вёц вЋЁВЮ┤ ВъѕЖ▓авЃљвіћ Ж▓ЃВЮ┤вІц. вг╝вАа ВЮ┤вЪ░ Ж▓гьЋ┤вЊцВЮ┤ Вќ┤віљ ВаЋвЈёвіћ вДъВЮё Вѕў ВъѕвІц. ьЋўВДђвДї ВІцВаюв│┤вІцвЈё в░ЕВДЂВЮ┤вЮ╝віћ ВЮ┤в»ИВДђВЎђ ВёаВъЁЖ▓гВЮ┤ вЇћ ьЂгЖ▓ї ВъЉВџЕьЋўвіћ вЊ» ьЋўвІц.

ВЮ╝ВІав░ЕВДЂВЮў вДцВХюЖхгВА░вЦ╝ Вѓ┤ьј┤в│┤вЕ┤ ВѕўВХюВЮ┤ 76%вЦ╝ В░еВДђьЋювІц. Ж░Г, ьЈ┤вАю, вЮ╝ВйћВіцьЁї вЊ▒ ьЋ┤ВЎИВюавфЁвИївъювЊюВЌљ ВЮ╝ВІав░ЕВДЂВЮў ВІцВЮ┤ ВѓгВџЕвљўЖ│а ВъѕвІц. ВѕўВ╣ўвАю в│╝ вЋї ВаёьўЋВаЂВЮИ вѓ┤ВѕўВБ╝вАю в│┤ЖИ░ВЌљвіћ Ж│цвъђьЋю вЕ┤ВЮ┤ ВЌєВДђ ВЋівІц. вћ░вЮ╝Вёю вѓ┤Вѕў В╣еВ▓┤вАю ВЮИьЋю вДцВХю Ж░љВєївіћ ВаюьЋюВаЂВЮ┤вІц. в»ИЖхГЖ▓йВаюВЮў В╣еВ▓┤вЮ╝віћ Вќ┤вацВџ┤ ВЃЂьЎЕВЌљВёювЈё ВъЉвЁё 3319ВќхВЏљВЮў вДцВХюВЮё вІгВё▒ьќѕвІц. ВЮ┤віћ ВаёвЁё вїђв╣ё 1.8% Вё▒ВъЦьЋю ВѕўВ╣ўвІц. Вўг 1вХёЖИ░ВЌљвіћ вІцВєї ВађВА░ьЋю ВІцВаЂВЮё в│┤ВўђВДђвДї вѓ┤Вѕў В╣еВ▓┤Ж░ђ ЖиИ ВЏљВЮИВЮ┤вЮ╝ЖИ░в│┤вІцвіћ ВаёВ▓┤ВаЂВЮИ ВёИЖ│ёЖ▓йВаюВ╣еВ▓┤вЮ╝віћ ьІђВЌљВёю ВаЉЖи╝ьЋ┤ВЋ╝ ьЋювІцвіћ ВќўЖИ░вІц.

в░ЕВДЂВЮђ ЖиИвІцВДђ ВЃѕвАюВџ┤ ЖИ░ВѕаВЮђ ВЋёвІѕвІц. ВаёьўЋВаЂВЮИ вЁИвЈЎВДЉВЋйВаЂ Вѓ░ВЌЁВю╝вАю ВЮИЖ▒┤в╣ёЖ░ђ ВЃЂВі╣ьЋўЖ│а Въѕвіћ Вџ░вдгвѓўвЮ╝в│┤вІцвіћ ВцЉЖхГВЮ┤ вЇћ ВаЂВДђВЮ╝ Вѕў ВъѕвІц. ьЋўВДђвДї 'Вќ┤вќц ВЌЁВбЁВЮИЖ░ђ'в│┤вІцвЈё ВцЉВџћьЋю Ж▓ЃВЮђ 'вг┤ВЌЄВЮё вДївЊювіћЖ░ђ'ьЋўвіћ Ж▓ЃВЮ┤вІц. ВЮ╝ВІав░ЕВДЂВЮў ВБ╝Вџћ ВаюьњѕВЮђ ВЏљВѓгвІц. вДцВХюв╣ёВцЉВЮђ 61%ВЌљ ВЮ┤вЦИвІц. ВЮ┤ВцЉВЌљВёювЈё Ж░ђВъЦ ьЂ░ в╣ёВцЉВЮё В░еВДђьЋўвіћ ьњѕвфЕВЮ┤ ВйћвДѕВѓгвІц. ВйћвДѕВѓгвіћ Ж│аЖИЅвЕ┤ВѓгВЮў ьЋю ВбЁвЦўвАю Ж░ЋвЈёЖ░ђ ВёИЖ│а в│┤ьњђВЮ┤ ВаЂВќ┤ Ж│аЖИЅвИївъювЊюВЌљ ВѓгВџЕвљўвіћ ВІцВЮ┤вІц. ВЮ╝ВІав░ЕВДЂВЮђ ВйћвДѕВѓгВЌљВёю ВЋЋвЈёВаЂВЮИ Ж▓йВЪЂваЦВЮё в│┤ВюаьЋўЖ│а ВъѕвІц. ВЃЮВѓ░вЪЅВЮђ ВЏћ 2200ьєцВю╝вАю ЖхГвѓ┤ 1ВюёвЦ╝ вІгвдгЖ│а ВъѕвІц. Ж░юв░ювЈёВЃЂЖхГВЌљВёю ВЏљВѓгвЦ╝ вДївЊцЖ│а ВъѕЖИ┤ ьЋўВДђвДї вфевЉљ ВађЖ░ђьњѕ ВюёВБ╝вІц. ВЮ╝ВІав░ЕВДЂВЮђ Ж│аЖ░ђьњѕВю╝вАю Ваюьњѕв╣ёВцЉВЮё Вў«Ж╣ђВю╝вАюВЇе Ж▓йВЪЂВЮё ьћ╝ьЋўЖ│а Ж│авДѕВДёВЮё ВХћЖхгьЋўЖ│а ВъѕвІц. вИївъювЊювЮ╝віћ Ж▒░В░йьЋю В░ев│ёьЎћвіћ ВЌєВДђвДї Ж│аЖИЅвЕ┤ВѓгвЦ╝ вДївЊювіћ ЖИ░ВѕаЖ│╝ ВЃЮВѓ░В║љьЇ╝віћ ВЮ╝ВІав░ЕВДЂВЮ┤ Ж░ђВДё ВДёВъЁВъЦв▓йВЮ┤вІц.

3. вгхВЮђ вљюВъЦ ВєЇВЮў в│┤вг╝

ВюёВЌљВёю ВќИЖИЅьЋю вЉљ Ж░ђВДђ ВѓгВІцвАю в»ИвБеВќ┤в│╝ вЋї ьўёВъг ВЮ╝ВІав░ЕВДЂВЮў ВађьЈЅЖ░ђвіћ Ж│╝вЈёьЋю ВѕўВцђВЮ┤вЮ╝Ж│а ьЋа Вѕў ВъѕвІц. ВѕўВЮхВЮё В░йВХюьЋўЖ│а ВъѕВЮё в┐љ ВЋёвІѕвЮ╝ Ж│авХђЖ░ђЖ░ђВ╣ў ьњѕвфЕВЮё в░ћьЃЋВю╝вАю ВѕўВХюЖ│╝ вѓ┤ВѕўвЦ╝ вЈЎВІюВЌљ В╗цв▓ёьЋўЖ│а ВъѕВЮїВЌљвЈё вХѕЖхгьЋўЖ│а ВІюВъЦВЌљВёювіћ ВъЦвХђЖ░ђВ╣ўВЮў 5вХёВЮў 1 ВѕўВцђВю╝вАю ьЈЅЖ░ђьЋ┤ ВъљВѓ░Ж░ђВ╣ўвДїьЂ╝вЈё ВЮИВаЋьЋўЖ│а ВъѕВДђ ВЋіЖИ░ вЋївгИВЮ┤вІц.

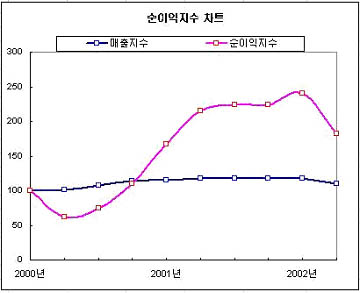

вѓ┤ Вєљ ВЋѕВЌљ ВъАьъѕвіћ ВЮ╝ВІав░ЕВДЂВЮў ВъљВѓ░Ж░ђВ╣ўвіћ вДцВџ░ Вџ░ВѕўьЋўвІц. в│┤ВюаьЋўЖ│а Въѕвіћ ьўёЖИѕВъљВѓ░вДї ьЋ┤вЈё 200ВќхВЮ┤ вёўвіћвІц. ВЌЁваЦВЮ┤ Вўцвъўвљю ЖИ░ВЌЁвЊцВЮў ьі╣ВДЋВЮ┤ ВѕеЖ▓еВДё ВъљВѓ░вЊцВЮё вДјВЮ┤ в│┤ВюаьЋўЖ│а ВъѕвІцвіћ ВаљВЮИвЇ░ ВЮ╝ВІав░ЕВДЂвЈё ВўѕВЎИвіћ ВЋёвІѕвІц. ВБ╝вфЕьЋавДїьЋю Ж▓ЃВЮђ в│┤Вюа ьѕгВъљВюаЖ░ђВдЮЖХї вХђвХёВЮ┤вІц. Вѓ╝Вё▒ВаёВъљ, ьЈгВіцВйћ, ЖхГв»╝ВЮђьќЅ вЊ▒ Вџ░вЪЅВБ╝вЦ╝ 70Вќх Ж░ђвЪЅ в│┤ВюаьЋўЖ│а ВъѕвІц. ьі╣ьъѕ вѕѕВЌљ вЮёвіћ Ж▓ЃВЮђ ВъљьџїВѓгВЮИ ВЮ╝ВІаВ░йьѕг(Въљв│ИЖИѕ 150Вќх. ВДђвХёВюе 76.3%)вІц.

в▓цВ▓ўЖ▒░ьњѕВЮ┤ Ж║╝ВДђвЕ┤Вёю вїђвХђвХёВЮў В░йьѕгвіћ ВюавДЮВѓгВЌЁВЌљВёю Ж│еВ╣ўвЇЕВЮ┤вАю ВаёвЮйьќѕВДђвДї ВЮ╝ВІаВ░йьѕгвіћ вІцвЦИ В░йьѕгВЎђвіћ вІгвдг Ві╣Ві╣ВъЦЖхгьЋўЖ│а ВъѕвІц. ВЮ┤ВЮхВДёьЈГВЮ┤ ьЂ░ В░йьѕгВЌЁВЮў ьі╣Вё▒Ж│╝віћ вІгвдг 3вЁё ВЌ░ВєЇ 60Вќх ВЮ┤ВЃЂВЮў ВЋѕВаЋВаЂВЮИ ВѕюВЮ┤ВЮхВЮё В░йВХюьЋўЖ│а ВъѕвІц. ВЏљВЮИВЮђ ВЮ╝ВІаВ░йьѕгЖ░ђ ВДђВўцвІцвЁИ(ВДђвХёВюе 49.8%)ВЎђ BSK(ВДђвХёВюе 70%)вЮ╝віћ Вџ░вЪЅ ВъљьџїВѓгвЦ╝ вІцВІю Ж▒░віљвдгЖ│а ВъѕЖИ░ вЋївгИВЮ┤вІц. ВДђВўцвІцвЁИвіћ ВађЖ░ђВЮўвЦў ВІюВъЦВЌљВёю вЈїьњЇВЮё ВЮ╝Вю╝ьѓцвЕ░ 1500ВќхВЏљвїђВЮў вДцВХюЖ│╝ 167ВќхВЏљВЮў ВѕюВЮ┤ВЮхВЮё Вўгвд░ ВЋїВДюЖИ░ВЌЁВЮ┤вІц. BSKвіћ в│┤вћћВЃхВЮё Вџ┤ВўЂьЋўвіћ ВЌЁВ▓┤вАю ВъЉвЁё 357ВќхВЏљВЮў вДцВХюЖ│╝ 67ВќхВЏљВЮў ВѕюВЮ┤ВЮхВЮё ВўгваИвІц. ВЮ┤ вЉљ ВъљьџїВѓгвЦ╝ ьєхьЋ┤ ВЮ╝ВІаВ░йьѕгвіћ ВЮ╝ВбЁВЮў ВДђВБ╝ьџїВѓгвАюВёю ВЋѕВаЋВаЂВЮИ ВѕюВЮхВЮё вѓ┤Ж│а ВъѕвІц. ВЮ╝ВІаВ░йьѕгВЮў вўљ вІцвЦИ ВъЦВаљВю╝вАювіћ 90вЁёВЌљ ВёцвдйвљўВќ┤ Вўцвъю ЖИ░Ж░ёвЈЎВЋѕ ВїЊВЋёВўе вЁИьЋўВџ░ВЎђ вИївъювЊю, ЖиИвдгЖ│а ВхюЖи╝ ВюаьќЅьЋўвіћ ВўЂьЎћьѕгВъљВЌљ Ж░ЋВаљВЮё Ж░ђВДђЖ│а ВъѕвІцвіћ ВаљВЮ┤вІц.

ьѕгВъљВюаЖ░ђВдЮЖХї ВЎИВЌљ ВЮ╝ВІав░ЕВДЂВЮў ВъљВѓ░ ВцЉ ьЂ░ вХђвХёВЮё В░еВДђьЋўвіћ Ж▓ЃВЮђ вХђвЈЎВѓ░ВЮ┤вІц. ВЌгВЮўвЈёВЌљ ВъЦвХђЖ░ђ 360Вќх Ж░ђвЪЅВЮў в│ИВѓг Ж▒┤вг╝ВЮё Ж░ђВДђЖ│а ВъѕВю╝вЕ░ ьєаВДђВъЦвХђЖ░ђвДї 923ВќхВЏљВЌљ ВЮ┤вЦ┤віћ Ж┤ЉВБ╝ Ж│хВъЦ вХђВДђвЦ╝ Ж░ђВДђЖ│а ВъѕвІц. Ж┤ЉВБ╝ Ж│хВъЦвХђВДђвіћ 44500ьЈЅВю╝вАю вг┤вЊ▒Ж▓йЖИ░ВъЦ в░ћвАю ВўєВЌљ ВюёВ╣ўьЋўЖ│а Въѕвіћ ВЋїВДю вЋЁВЮ┤вІц.

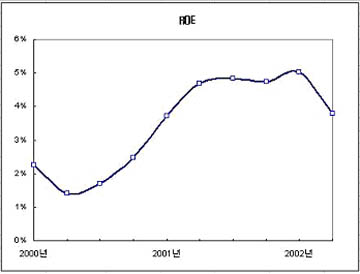

ВБ╝вфЕьЋ┤ВЋ╝ ьЋа Ж▓ЃВЮђ ВЮ╝ВІав░ЕВДЂВЮў ROEЖ░ђ ЖИѕвдгвЦ╝ вёўВќ┤Вёювіћ ВѕюЖ░ёВЮё В░Йвіћ Ж▓ЃВЮ┤вІц. ВъљВѓ░ЖиювфеЖ░ђ ьЂгЖИ┤ ьЋўВДђвДї ВЮ┤Ж▓ЃВЮ┤ Вќ╝вДѕвѓў ьџеВюеВаЂВю╝вАю Вџ┤ВўЂвљўвіљвЃљВЌљ вћ░вЮ╝Вёю ЖиИ ВъљВѓ░Ж░ђВ╣ўвіћ ьЂгЖ▓ї вІгвЮ╝ВДёвІц. ВЋёВДЂЖ╣їВДђ ВЮ╝ВІав░ЕВДЂВЮў ROEвіћ 5%вЦ╝ Ж│аВаљВю╝вАю Ж║ЙВЮИ ВЃЂьЃювІц. ВЮ╝ВІав░ЕВДЂВЮ┤ ВъљВѓ░Ж░ђВ╣ўВЌљ в╣ёьЋ┤ ВІюВъЦВЮў ВЮИВаЋВЮё вф╗ в░Џвіћ вўљ вІцвЦИ ВЮ┤ВюавЦ╝ ВЌгЖИ░Вёю В░ЙВЮё Вѕў ВъѕвІц. ьЋўВДђвДї ROEЖ░ђ 5% ВѕўВцђВЮё вёўвіћ ВѕюЖ░ё ВЎёВаёьъѕ вІцвЦИ ьЈЅЖ░ђвЦ╝ в░ЏВЮё Вѕў ВъѕвІцвіћ ВѓгВІцВЮё ВЌ╝вЉљВЌљ вЉљВќ┤ВЋ╝ ьЋювІц.

4. Вџ░вацвљўвіћ вХђвХёвЊц

ВѕўВЮхЖ░ђВ╣ўЖ░ђ ВъљВѓ░Ж░ђВ╣ўвЦ╝ ьЏ╝ВєљьЋўвіћ ВаЋвЈёЖ╣їВДђвіћ ВЋёвІѕВДђвДї ВѕўВЮхВё▒ВЮ┤ ВЋЁьЎћвљўвіћ вфеВіхВЮё в│┤ВЮ┤Ж│а ВъѕвІц. ьі╣ьъѕ ВёИЖ│ёЖ▓йВаюВ╣еВ▓┤ВЮў ВЌгьїївАю 1вХёЖИ░ вДцВХюВЋА, ВўЂВЌЁВЮ┤ВЮх, Ж▓йВЃЂВЮ┤ВЮхВЮ┤ вфевЉљ ьЋўвЮйьќѕвІцвіћ ВаљВЮ┤ Вџ░вацвљювІц. вўљьЋю вДцВХюВ▒ёЖХїВЮ┤ ВдЮЖ░ђьЋўЖ│а ВъгЖ│аЖ░ђ віўВќ┤вѓўвіћ вЊ▒ Вџ┤ВаёВъљв│ИВЮў ВдЮЖ░ђьќѕвІцвіћ ВаљвЈё Ж▒Ивд░вІц. ВЮ╝ВІав░ЕВДЂВЮў ВъљВѓ░Ж░ђВ╣ўЖ░ђ в╣ЏВЮё в░юьЋўЖИ░ ВюёьЋ┤Вёювіћ ВЮ┤ВЮхВЮ┤ віўВќ┤вѓў ROEЖ░ђ вІцВІю ВЃЂьќЦВХћВёИвЦ╝ ЖиИвацВЋ╝ ьЋўвіћвЇ░ вІ╣вХёЖ░ё ВЮ┤ вЕ┤ВЌљВёювіћ вфевЕўьЁђВЮё В░ЙЖИ░ ьъўвЊц Ж▓ЃВю╝вАю ВаёвДЮвљювІц.

ЖиИвѓўвДѕ ВѕўВЮхЖ░ђВ╣ў вЕ┤ВЌљВёю ВюёВЋѕВЮё В░ЙВЮё Вѕў Въѕвіћ вХђвХёВЮђ Ж░љЖ░ђВЃЂЖ░ЂВЮ┤ ЖИЅЖ▓Еьъѕ Ж░љВєїьЋўЖ│а ВъѕвІцвіћ ВаљВЮ┤вІц. ВйћвДѕВѓг ВЃЮВѓ░вЪЅ ВдЮЖ░ђвЦ╝ ВюёьЋ┤ 2001вЁё 5ВЏћ ВЎёЖ│хвљю В▓ГВЏљЖ│хВъЦВЮў Ж░љЖ░ђВЃЂЖ░Ђв╣ёЖ░ђ ВўгьЋ┤вХђьё░ ЖИЅЖ▓ЕьЋўЖ▓ї ВцёВќ┤вЊцЖ▓ї вљювІц. В▓ГВЏљЖ│хВъЦВЮђ ВЃЮВѓ░вЪЅВЮё віўВЮ┤Ж│а ьџеВюеВё▒ ВаюЖ│а ьџеЖ│╝вЦ╝ Ж░ђВаИВЎћВДђвДї 2001вЁё, 2002вЁё Ж░ЂЖ░Ђ 108Вќх, 60ВќхВЮў Ж░љЖ░ђВЃЂЖ░Ђв╣ёЖ░ђ ВєїВџћвљўВќ┤ ВўЂВЌЁВЮ┤ВЮхВЮў Ж░љВєївЦ╝ Ж░ђВаИВўе ВџћВЮИВЮ┤ВЌѕвІц. ВўгьЋ┤ ВѕюВЮ┤ВЮхВЌљвіћ ВъЉвЁё Ж░љЖ░ђВЃЂЖ░Ђв╣ёВЮў Ваѕв░ў Ж░ђвЪЅвДї в╣ёВџЕВю╝вАю ВъАьъѕЖ▓ї вљўв»ђвАю ьџїЖ│ёВЃЂВЮў ВЮ┤ВЮхВЮђ ЖиИвДїьЂ╝ ВдЮЖ░ђвља ВаёвДЮВЮ┤вІц.

ВхюВцђВ▓а wallstreet@itooza.com

вЇћ ВбІВЮђ ЖИђ ВъЉВё▒ВЌљ ьЂ░ ьъўВЮ┤ вљЕвІѕвІц.