아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[퀵리포트] 한국콜마, "매수" 유지..목표가 9%↓ 5만6000원-KTB證

KTB투자증권은 24일 한국콜마54,700원, ▲600원, 1.11%에 대한 투자의견을 매수, 목표가를 5만6000원으로 제시했다. 이번 목표가는 이전에 제시한 목표가 6만2000원 대비 9% 하향했다.

KTB투자증권 배송이 연구원이 작성한 한국콜마 리포트 주요내용은 아래와 같다.

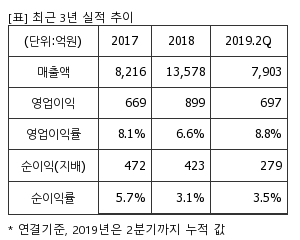

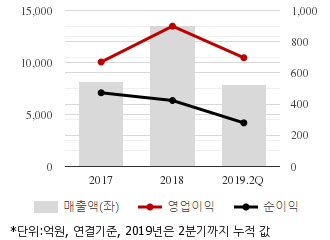

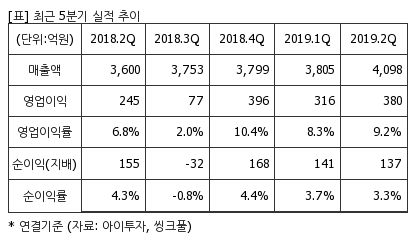

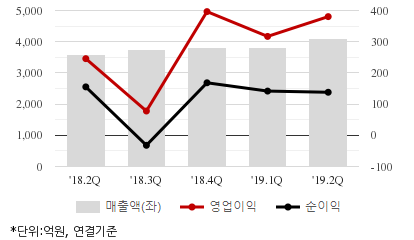

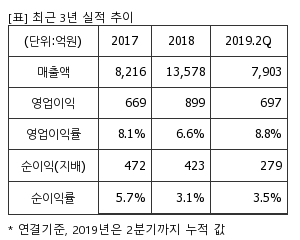

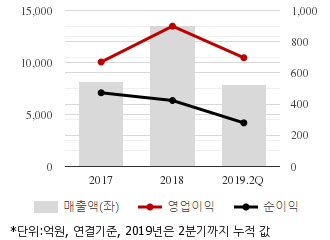

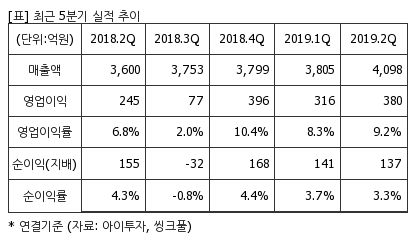

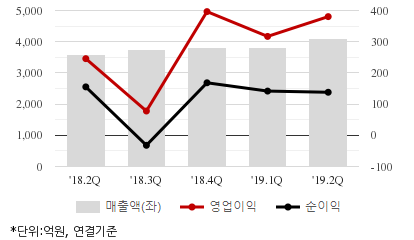

▶ 3Q19 매출액 3,866억원(YoY+3%), 영업이익 332억원(YoY+326%), 지배주주순이익 143억원(흑자전환) 전망. 큰 폭의 증익은 전년동기 일회성 비용(헬스케어 위로금 200억원)에 비롯. 화장품 부문 불확실성 가중에 따라 실적 추정치와 적정 Multiple 하향

▶ 금번 분기까지는 CKM 연결 관련 편안한 증익이 가능하나, 국내외 비우호적인 영업환경이 아쉬움. 무석의 정상 가동과 고객사 믹스는 긍정적이나 컨센서스에 이미 반영되어 있고, 4분기는 전년동기 CKM 베이스가 높아(CMO 물량 증가) 증익 여부 불투명

이날 오전 11시 50분 현재 한국콜마 주가는 전일대비 0.45% 상승한 4만4450원이다. 현재가 기준 주가수익배수(PER)는 24.5배, 주가순자산배수(PBR)는 2.15배, 자기자본이익률(ROE)은 8.8%다.

[바로가기] 실시간 종목뉴스 전체보기

☞ http://bit.ly/2XrAuGJ_itoozanews

KTB투자증권 배송이 연구원이 작성한 한국콜마 리포트 주요내용은 아래와 같다.

▶ 3Q19 매출액 3,866억원(YoY+3%), 영업이익 332억원(YoY+326%), 지배주주순이익 143억원(흑자전환) 전망. 큰 폭의 증익은 전년동기 일회성 비용(헬스케어 위로금 200억원)에 비롯. 화장품 부문 불확실성 가중에 따라 실적 추정치와 적정 Multiple 하향

▶ 금번 분기까지는 CKM 연결 관련 편안한 증익이 가능하나, 국내외 비우호적인 영업환경이 아쉬움. 무석의 정상 가동과 고객사 믹스는 긍정적이나 컨센서스에 이미 반영되어 있고, 4분기는 전년동기 CKM 베이스가 높아(CMO 물량 증가) 증익 여부 불투명

이날 오전 11시 50분 현재 한국콜마 주가는 전일대비 0.45% 상승한 4만4450원이다. 현재가 기준 주가수익배수(PER)는 24.5배, 주가순자산배수(PBR)는 2.15배, 자기자본이익률(ROE)은 8.8%다.

[바로가기] 실시간 종목뉴스 전체보기

☞ http://bit.ly/2XrAuGJ_itoozanews

더 좋은 글 작성에 큰 힘이 됩니다.