нИђмЮР мЭљмЭДк±∞л¶ђ

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

[мєЉлЯЉ] м†БкЈєм†Б нИђмЮРл°Ь мЖНлПДлВілКФ нХШл¶ЉкЈЄл£є

нОЄмІСмЮРм£Љ

'мҐЛмЭА кЄ∞мЧЕ, лВШмБЬ кЄ∞мЧЕ, мЭімГБнХЬ кЄ∞мЧЕ' мљФлДИлКФ лЛ§мЦСнХЬ кЄ∞мЧЕлУ§мЭШ мЭімХЉкЄ∞л•Љ нИђмЮРмЮРмЭШ мЛЬк∞БмЬЉл°Ь мВінФЉк≥† мЖМк∞ЬнХШлКФ мљФлДИмЮЕлЛИлЛ§.

нХДмЮРлКФ мЧ∞мДЄлМАнХЩкµРл•Љ м°ЄмЧЕнХШк≥† мєімЭімК§нКЄмЧРмДЬ л∞ХмВђнХЩмЬДл•Љ лІИмєЬ 30лМА міИ м†КмЭА мЧ∞кµђмЫРмЬЉл°Ь, кЄ∞мЧЕмЮђлђімЩА кЄ∞мЧЕмІАл∞∞кµђм°∞мЧР кіА놮лРЬ мЧђлЯђ нОЄмЭШ лЕЉлђЄмЭД м†АмИ†нЦИмКµлЛИлЛ§. лМАнХЩ мЛ†мЮЕмГЭ лХМ мЛЬмЮСнХЬ к∞АмєШнИђмЮРл•Љ 10лЕДмІЄ мЭімЦімШ§л©∞ лІ§мЫФ лІР нИђмЮР нПђнКЄнПіл¶ђмШ§л•Љ мХДмЭінИђмЮРмЧР к≥µк∞ЬнХШк≥† мЮИмКµлЛИлЛ§. мЭі мљФлДИл•Љ нЖµнХі м£ЉмЛЭмЛЬмЮ•мЭШ нИђмЮРмЮРл°ЬмДЬ кґБкЄИнХЬ к≤ГмЭД м∞ЊмХДлЛ§лЛИлКФ к≥Љм†Хк≥Љ мЭімЧР лМАнХЬ к≥†лѓЉк≥Љ мГЭк∞БмЭД лВШлИДлКФ мЮ•мЭі лРШкЄ∞л•Љ л∞ФлЭЉк≥† мЮИмКµлЛИлЛ§.

нХДл™ЕмЭЄ 'лД•нБіл¶ђмК§'лКФ л™©к±ЄмЭім≤ШлЯЉ лЛ§л•Є мВђлЮМмЭШ нЧИм†ДнХ®мЭД м±ДмЫМм£Љк≥† мК§мК§л°ЬлПД лНФ лєЫлВ† мИШ мЮИмЭМмЭД нЭђлІЭнХШлКФ нХДмЮРмЭШ л∞ФлЮ®мЭі лЛік≤ЉмКµлЛИлЛ§.

мХИлЕХнХШмДЄмЪФ. лД•нБіл¶ђмК§мЮЕлЛИлЛ§.нХДмЮРлКФ мЧ∞мДЄлМАнХЩкµРл•Љ м°ЄмЧЕнХШк≥† мєімЭімК§нКЄмЧРмДЬ л∞ХмВђнХЩмЬДл•Љ лІИмєЬ 30лМА міИ м†КмЭА мЧ∞кµђмЫРмЬЉл°Ь, кЄ∞мЧЕмЮђлђімЩА кЄ∞мЧЕмІАл∞∞кµђм°∞мЧР кіА놮лРЬ мЧђлЯђ нОЄмЭШ лЕЉлђЄмЭД м†АмИ†нЦИмКµлЛИлЛ§. лМАнХЩ мЛ†мЮЕмГЭ лХМ мЛЬмЮСнХЬ к∞АмєШнИђмЮРл•Љ 10лЕДмІЄ мЭімЦімШ§л©∞ лІ§мЫФ лІР нИђмЮР нПђнКЄнПіл¶ђмШ§л•Љ мХДмЭінИђмЮРмЧР к≥µк∞ЬнХШк≥† мЮИмКµлЛИлЛ§. мЭі мљФлДИл•Љ нЖµнХі м£ЉмЛЭмЛЬмЮ•мЭШ нИђмЮРмЮРл°ЬмДЬ кґБкЄИнХЬ к≤ГмЭД м∞ЊмХДлЛ§лЛИлКФ к≥Љм†Хк≥Љ мЭімЧР лМАнХЬ к≥†лѓЉк≥Љ мГЭк∞БмЭД лВШлИДлКФ мЮ•мЭі лРШкЄ∞л•Љ л∞ФлЭЉк≥† мЮИмКµлЛИлЛ§.

нХДл™ЕмЭЄ 'лД•нБіл¶ђмК§'лКФ л™©к±ЄмЭім≤ШлЯЉ лЛ§л•Є мВђлЮМмЭШ нЧИм†ДнХ®мЭД м±ДмЫМм£Љк≥† мК§мК§л°ЬлПД лНФ лєЫлВ† мИШ мЮИмЭМмЭД нЭђлІЭнХШлКФ нХДмЮРмЭШ л∞ФлЮ®мЭі лЛік≤ЉмКµлЛИлЛ§.

10мЫФмЭА мґФмДЭмЭі л∞ШмЭі мХДлЛМк∞А мЛґмКµлЛИлЛ§.

мИЬмЛЭк∞ДмЧР мІАлВШк∞И нХЬ лЛђмЭі лРШмІА мХКмЭДкєМ мЛґмІАлІМ, кЈЄ лПЩмХИ лѓЄл£®мЦілСРмЧИлНШ мЭЉлУ§мЭД м≤Шл¶ђнХ† мИШ мЮИлКФ кЈАнХЬ мЛЬк∞ДмЭікЄ∞лПД нХ† к≤Г к∞ЩмКµлЛИлЛ§. нЬімЛЭмЭі нХДмЪФнХЬ лґДлУ§мЧРк≤МлКФ нЬімЛЭмЭі, л≠Фк∞Ал•Љ м§АлєДнХШк≥† мЮИлКФ лґДлУ§кїШлКФ кЈАнХЬ м§АлєДмЭШ мЛЬк∞ДмЭі лРШмЕ®мЬЉл©і нХ©лЛИлЛ§.

мЭіл≤И лЛђмЧРлКФ нХШл¶ЉкЈЄл£ємЭД лґДмДЭнХіл≥іл†§к≥† нХ©лЛИлЛ§.

мЪ∞л¶ђлВШлЭЉмЧФ лІОмЭА кЄ∞мЧЕлУ§мЭі мЮИмІАлІМ, кЈЄ м§СмЧРмДЬлПД лґИлІ§мЪілПЩмЭД нХШкЄ∞ к∞АмЮ• мֳ놧мЪі кЄ∞мЧЕ м§С нХШлВШк∞А нХШл¶Љ2,880мЫР, 0мЫР, 0%мЭі мХДлЛРкєМ мГЭк∞БнХ©лЛИлЛ§. нХЬкµ≠мЭЄмЭі к∞АмЮ• м¶РкЄ∞лКФ мХЉмЛЭмЭілЭЉлКФ вАЬмєШнВ®вАЭмЭД м∞Єк≥† мВікЄ∞лКФ м∞Є мֳ놧мЪі мЭЉмЮЕлЛИлЛ§.

лЛ≠к≥†кЄ∞ мЛЬмЮ•мЭД мВінОіл≥іл©і, 2017лЕД л∞ШкЄ∞ кЄ∞м§А нХШл¶ЉмЭШ мЛЬмЮ•м†РмЬ†мЬ®мЭА 19.8%мЮЕлЛИлЛ§.

<нСЬ 1>мЧРмДЬ нЩХмЭЄнХ† мИШ мЮИлУѓмЭі нХШл¶ЉмЭШ мЛЬмЮ•м†РмЬ†мЬ®мЭА 2мЬДмЩА 3мЬД кЄ∞мЧЕмЭД нХ©нХЬ к≤Гк≥Љ лєДлУ±нХ©лЛИлЛ§. мЭі м†ХлПДмЭШ мЛЬмЮ•м†РмЬ†мЬ®мЭіл©і лПЕм†РкЄ∞мЧЕмЭілЭЉк≥† л≥ікЄ∞лКФ мֳ놵мІАлІМ, 1мЬД мЧЕм≤іл°ЬлКФ нЩХк≥†нХЬ м†РмЬ†мЬ®мЭД к∞Ам°МлЛ§к≥† л≥Љ мИШ мЮИмКµлЛИлЛ§.

нСЬ 1. нХШл¶ЉмЭШ мЛЬмЮ•м†РмЬ†мЬ®(2017лЕД л∞ШкЄ∞)

лЛ®мЬД: %

мЧђкЄ∞мЧРмДЬ мЬ†мЭШнХ† м†РмЭА, нХШл¶ЉмЭШ к≤љмЪ∞ лЛ®мИЬнЮИ лЛ≠к≥†кЄ∞ мГЭмВ∞лњР мХДлЛИлЭЉ л≥СмХДл¶ђ лґАнЩФлґАнД∞ мВђл£Мк≥µмЮ•, лПДк≥ДмЮ•кєМмІА мИШмІБк≥ДмЧінЩФ м≤ік≥Дл•Љ мЮШ к∞ЦмґФк≥† мЮИлЛ§лКФ м†РмЮЕлЛИлЛ§. мЛ§м†Ьл°Ь нХШл¶ЉмЭШ мВђмЧЕл≥ік≥†мДЬмЧР лФ∞л•іл©і лЛ≠к≥†кЄ∞к∞А мЛЭнГБ мЬДмЧР мШђлЭЉмШ§кЄ∞кєМмІА мХДлЮШ <нСЬ 2>мЩА к∞ЩмЭА к≥Љм†ХмЭД к±∞мєШлКФлН∞, к±∞мЭШ л™®лУ† к≥Љм†ХмЧР лМАнХімДЬ нХШл¶ЉмЭА мЮРм≤ім†БмЬЉл°Ь м≤Шл¶ђнХ† мИШ мЮИлКФ мЧ≠лЯЙмЭі мЮИлКФ к≤ГмЬЉл°Ь мХМ놧솪 мЮИмКµлЛИлЛ§.

мЛЬмЮ•м†РмЬ†мЬ®мЭі лЖТмЭА кЄ∞мЧЕмЧРк≤М мЮИмЦімДЬ мИШмІБк≥ДмЧінЩФлКФ к∞АмЮ• мИШмЭµмД±мЭД мЙљк≤М лЖТмЭілКФ л∞©л≤Х м§С нХШлВШмЮЕлЛИлЛ§. нКєнЮИ нХШл¶ЉмЭі нМРлІ§нХШлКФ лЛ≠к≥†кЄ∞лКФ нХДмИШмЖМлєДмЮђмЧР к∞АкєЭкЄ∞ лХМлђЄмЧР мИШмІБк≥ДмЧінЩФмЭШ нЪ®к≥Љк∞А кЈєлМАнЩФлР† мИШ мЮИмКµлЛИлЛ§. лШРнХЬ м°∞л•ШлПЕк∞Рк≥Љ к∞ЩмЭА лђЄм†ЬмЧРлПД лґИкµђнХШк≥†, <кЈЄл¶Љ 1>к≥Љ к∞ЩмЭі кµ≠лВі лЛ≠к≥†кЄ∞ мЛЬмЮ•мЭШ кЈЬл™®лКФ мІАмЖНм†БмЬЉл°Ь мД±мЮ•нХШк≥† мЮИлЛ§лКФ к≤Г лШРнХЬ кЄНм†Хм†БмЬЉл°Ь л≥імЮЕлЛИлЛ§.

нСЬ 2. мЫРмЮђл£М м°∞лЛђ нШДнЩ©(2017лЕД л∞ШкЄ∞)

кЈЄл¶Љ 1. кµ≠лВі лЛ≠к≥†кЄ∞мЛЬмЮ• мЛЬмЮ•кЈЬл™® мґФмЭі

лЛ®мЬД: л∞±лІМ лІИл¶ђ(лПДк≥ДмИШ)

нЭ•лѓЄл°ЬмЪі к≤ГмЭА нХШл¶ЉмЭі 2015лЕД мЭінЫД мІАкЄИкєМмІА лБКмЮДмЧЖмЭі к≥µк≤©м†БмЭЄ нИђмЮРл•Љ нХімЩФлЛ§лКФ м†РмЮЕлЛИлЛ§. мХДлЮШ кЄ∞мВђмЩА к∞ЩмЭі, нХШл¶ЉмЭА 2017лЕД м†ДлґБ мЭµмВ∞ лПДк≥Дк≥µмЮ• л¶ђл™®лНЄлІБ л∞П лґАлМАмЛЬмД§ м¶ЭмД§мЭД мЬДнХі 960мЦµмЫРмЭД мґФк∞А нИђмЮРнХШмЧђ, міЭ 1,790мЦµмЫРмЭД нИђмЮРнХШкЄ∞л°Ь к≤∞м†ХнХШмШАмКµлЛИлЛ§. мЮРнЪМмВђмЭЄ нХЬк∞ХмФ®мЧ†мЭШ лЛ≠к≥†кЄ∞ к∞Ак≥µмЧЕ нИђмЮР м¶Эк∞АлґД(500мЦµмЫР)кєМмІА нХ©мєШл©і 1,500мЦµмЫРмЧР к∞АкєМмЪі кЈЬл™®мЮЕлЛИлЛ§.

кЈЄл¶Љ 2. мЛ†кЈЬмЛЬмД§ нИђмЮРмЧР лМАнХЬ мВђнХ≠(нХШл¶Љ, 2017-06-30)

мЭіл≤И нИђмЮР лњР мХДлЛИлЭЉ, 2015лЕД 6мЫФ нМђмШ§мЕШ мЭЄмИШ(1м°∞мЫР), 2016лЕД 4мЫФ мЦСмЮђлПЩ нММмЭімЛЬнЛ∞ мЭЄмИШ(4,525мЦµмЫР) лУ± нХШл¶ЉкЈЄл£ємЭШ мВђмДЄнЩХмЮ• мЖНлПДлКФ лІ§мЪ∞ лє†л•Є нОЄмЮЕлЛИлЛ§. мµЬкЈЉмЧРлКФ мЮРмВ∞міЭмХ° 10м°∞мЫР мЭімГБмЬЉл°Ь лМАкЄ∞мЧЕмІСлЛ®мЧР мІАм†ХлРШкЄ∞лПД нХШмШАмКµлЛИлЛ§. мЮРмВ∞міЭмХ° 10м°∞мЫР мЭімГБ 31к∞Ь лМАкЄ∞мЧЕмІСлЛ® м§С мЬ†мЭЉнХШк≤М лЖНмЛЭнТИмЧЕ лґДмХЉмЧРмДЬ мІАм†ХлРЬ лМАкЄ∞мЧЕмІСлЛ®мЭікЄ∞лПД нХ©лЛИлЛ§. мД±мЮ•мЖНлПДлІМ л≥іл©і, мЭім†Д STXкЈЄл£єк≥Љ лєДк≤ђлР† лє†л•Є мД±мЮ•мЖНлПДмЮЕлЛИлЛ§.

нХШмІАлІМ STXкЈЄл£ємЭШ мШИмЩА к∞ЩмЭі, лє†л•Є мД±мЮ•мЭА лІ§мЪ∞ лЖТмЭА нЩХ땆л°Ь мЬДнЧШмЭШ м¶Эк∞Ал°Ь мЭімЦімІИ мИШ мЮИлЛ§лКФ м†РлПД к≥†л†§нХіл≥Љ нХДмЪФк∞А мЮИмКµлЛИлЛ§. кЈЄлЯђнХЬ мЭШлѓЄмЧРмДЬ, нХШл¶ЉкЈЄл£ємЭШ к≥ДмЧімВђлУ§мЭД л≥ілЛ§ кЉЉкЉЉнЮИ мВінОіл≥іл©і лЛ§мЭМк≥Љ к∞ЩмКµлЛИлЛ§.

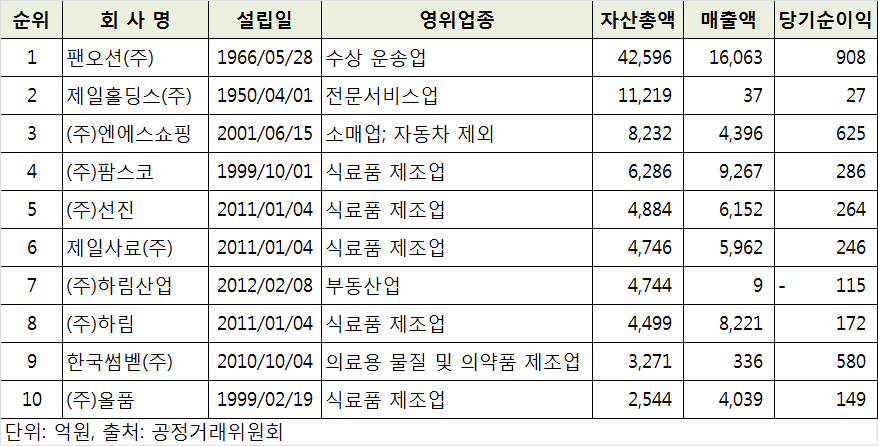

к≥µм†Хк±∞лЮШмЬДмЫРнЪМ(2017лЕД 5мЫФ) мЮРл£Мл•Љ кЄ∞м§АмЬЉл°Ь нХШмЧђ, нХШл¶ЉмЭШ к≥ДмЧімВђлКФ міЭ 58к∞ЬмЮЕлЛИлЛ§. мЭі м§С мЮРмВ∞міЭмХ°мЭД кЄ∞м§АмЬЉл°Ь мГБмЬД 10к∞ЬмЭШ кЄ∞мЧЕмЭД к≥®лЭЉл≥іл©і мХДлЮШмЩА к∞ЩмКµлЛИлЛ§.

нСЬ 3. нХШл¶ЉкЈЄл£є м£ЉмЪФ к≥ДмЧімВђ

к∞АмЮ• кЈЬл™®к∞А нБ∞ к≥ДмЧімВђмЭЄ нМђмШ§мЕШ3,620мЫР, вЦ≤15мЫР, 0.42%мЭі мХДлЮШ м†Дм≤і кЄ∞мЧЕлУ§мЭД нХ©нХЬ лІМнБЉмЭШ мЮРмВ∞кЈЬл™®л•Љ л≥імЬ†нХШк≥† мЮИмКµлЛИлЛ§. нХШмІАлІМ лЛєкЄ∞мИЬмЭімЭµмЭД л≥іл©і мЧФмЧРмК§мЗЉнХС(625мЦµмЫР), нМЬмК§мљФ2,740мЫР, вЦ≤175мЫР, 6.82%(285мЦµмЫР)лУ±мЭШ мД±к≥ЉлПД лєДкµРм†Б мЦСнШЄнХЬ нОЄмЮЕлЛИлЛ§. м£Љл†•лґАлђЄмЭЄ мЛЭл£МнТИ м†Ьм°∞мЧЕк≥Љ кіА놮 мВ∞мЧЕ лґАлђЄмЧРмДЬ нХШл¶ЉмЭШ мИШмЭµмД±мЭА нЩХмЛ§нЮИ мҐЛмХД л≥імЮЕлЛИлЛ§.

мЮРмВ∞міЭмХ° кЄ∞м§АмЬЉл°Ь к∞АмЮ• нБ∞ нМђмШ§мЕШмЭШ мЮђлђімГБнГЬнСЬлКФ мХДлЮШмЩА к∞ЩмКµлЛИлЛ§.

нШДкЄИ л∞П нШДкЄИмД±мЮРмВ∞мЭі мХљ 600мЦµмЫР м†ХлПД м§ДмЦілУ§мЧИк≥†, м∞®мЮЕкЄИлПД м°∞кЄИмЭА лКШмЦілВЬ л™®мКµмЮЕлЛИлЛ§. лЛ§лІМ л≤МнБђмД†мЪімЮДмІАмИШ(BDI)к∞А нЪМл≥µлРШл©імДЬ лІ§мґЬмХ°к≥Љ мШБмЧЕмЭімЭµмЭі кЊЄм§АнЮИ м¶Эк∞АнХШк≥† мЮИлЛ§лКФ к≤ГмЭА кЄНм†Хм†БмЮЕлЛИлЛ§. мЛ§м†Ьл°Ь 2017лЕД мГБл∞ШкЄ∞ лІ§мґЬмХ°мЭА 1м°∞ 1,554мЦµмЫРмЬЉл°Ь м†ДлЕДлПЩкЄ∞ 8,955мЦµмЫРмЧР лєДнХі 29.0% м¶Эк∞АнХШмШАк≥†, мШБмЧЕмЭімЭµлПД 897мЦµмЫРмЬЉл°Ь м†ДлЕДлПЩкЄ∞ 809мЦµмЫР лМАлєД 10.8% м¶Эк∞АнХШмШАмКµлЛИлЛ§. нМђмШ§мЕШмЭШ мІАлґДк∞АмєШлПД 2лЕД м†ДмЧР лєДнХі 2л∞∞ мЭімГБ мГБмКєнХШмЧђ вАЬмД±к≥µнХЬ M&AвАЭлЭЉлКФ нПЙк∞АмЮЕлЛИлЛ§.

нСЬ 4. 2017лЕД л∞ШкЄ∞мЮђлђімГБнГЬнСЬ(нМђмШ§мЕШ)

мЧФмЧРмК§мЗЉнХСмЭШ к≤љмЪ∞ нЩИмЗЉнХС мЧЕк≥ДмЧРмДЬ мЛЭнТИмЧР лМАнХЬ м†ДлђЄмД±мЭД л∞ФнГХмЬЉл°Ь нХШмЧђ лЛИмєШлІИмЉУмЭД к≥µлЮµнХШк≥† мЮИмКµлЛИлЛ§. GSнЩИмЗЉнХС, CJмШ§мЗЉнХС, нШДлМАнЩИмЗЉнХС44,950мЫР, вЦ≤350мЫР, 0.78% лУ± к∞Х놕нХЬ к≤љмЯБмВђлУ§к≥ЉмЭШ мЛЄмЫАмЭД нХШк≥† мЮИмІАлІМ, мЛ§м†БмЭА лВШмБШмІА мХКмЭА нОЄмЮЕлЛИлЛ§. лЛ§лІМ мµЬкЈЉ лІ§мґЬмХ° мД±мЮ•мЧРлПД лґИкµђнХШк≥† л∞ШкЄ∞ мШБмЧЕмЭімЭµмЭі м†ДлЕД 446мЦµмЫРмЧРмДЬ 363мЦµмЫРмЬЉл°Ь 18.6% м§ДмЦілУ† к≤ГмЭА м°∞кЄИ мХДмЙђмЫМ л≥імЮЕлЛИлЛ§.

нСЬ 5. 2017лЕД л∞ШкЄ∞мЮђлђімГБнГЬнСЬ(мЧФмЧРмК§нЩИмЗЉнХС)

мҐЕнХ©м†БмЬЉл°Ь л≥Љ лХМ, нХШл¶ЉмЭА нХШл¶Љ-нМЬмК§мљФ-мД†мІД лУ±мЬЉл°Ь мЭімЦімІАлКФ лЖНмИШмВ∞ лґАлђЄмЧРмДЬмЭШ мҐЛмЭА мД±к≥ЉмЧР лНФнХШмЧђ, л≤МнБђмД† лґДмХЉмЭШ нМђмШ§мЕШк≥Љ мЇРмЛЬмєімЪ∞мЭШ мЧ≠нХ†мЭД лІ°к≥† мЮИлКФ мЧФмЧРмК§нЩИмЗЉнХСмЬЉл°Ь кµђмД±лРШмЦі мЮИмЬЉл©∞, к∞Бк∞БмЭШ лґАлђЄлУ§мЭШ 2016-2017лЕДкєМмІАмЭШ мД±к≥ЉлКФ мЦСнШЄнХЬ нОЄмЬЉл°Ь л≥імЮЕлЛИлЛ§.

нКєнЮИ кЈЄлПЩмХИ нХШл¶ЉкЈЄл£ємЭА мЧФмЧРмК§нЩИмЗЉнХС мГБмЮ•(2015лЕД 3мЫФ), м†ЬмЭЉнЩАлФ©мК§ мГБмЮ•(2017лЕД 6мЫФ) лУ± м†БкЈєм†БмЭЄ IPOл•Љ нЖµнХі м£ЉмЛЭмЛЬмЮ•мЧРмДЬ мЮРкЄИмЭД м°∞лЛђнХі мЩФмКµлЛИлЛ§. лШРнХЬ мµЬкЈЉмЧРлКФ нХШл¶ЉмЭі 1,034мЦµмЫР кЈЬл™®мЭШ мЬ†мГБм¶ЭмЮРл•Љ л∞ЬнСЬнХШмШАк≥†, мЭімЧР лФ∞лЭЉ м£Љк∞Ак∞А кЄЙлЭљнХШкЄ∞лПД нХШмШАмКµлЛИлЛ§.

кЈЄл¶Љ 3. мЬ†мГБм¶ЭмЮР к≤∞м†Хк≥µмЛЬ(2017-09-26)

мЭімЩА к∞ЩмЭА м†БкЈєм†БмЭЄ нИђмЮРмЭШ к≤∞к≥ЉлКФ нЩХмЛ†нХ† мИШ мЧЖмІАлІМ, нХШл¶ЉкЈЄл£ємЭі мІАкЄИмЭД л©Имґ∞мДЬ мИ®мЭД к≥†л•Љ лХМл≥ілЛ§лКФ лː놧лВШк∞АмХЉ нХ† лХМл°Ь л≥ік≥† мЮИлКФ к≤ГмЭА лґДл™ЕнХі л≥імЮЕлЛИлЛ§. кЈЄл¶ђк≥† нММмЭімЛЬнЛ∞мЧР лМАнХЬ лґАмІАк∞Ьл∞Ь лђЄм†Ь, мЭЉк∞Р л™∞мХДм£ЉкЄ∞ л∞П лЛ≠к≥†кЄ∞ к∞Т лЛінХ©мЧР лМАнХЬ к≥µм†Хк±∞лЮШмЬДмЫРнЪМ м°∞мВђ лУ± мВ∞м†БнХЬ лђЄм†ЬлУ§мЭі мХЮмЭД к∞Ал°ЬлІЙк≥† мЮИкЄ∞лПД нХ©лЛИлЛ§.

мІАкЄИкєМмІАмЩА к∞ЩмЭі мХЮмЬЉл°ЬлПД нХШл¶ЉкЈЄл£ємЭі лНФмЪ±лНФ лЖТмЭА к≥≥мЭД л∞ФлЭЉл≥Љ мИШ мЮИмЭДмІА, мХДлЛИл©і к±ЄмЭМмЭД л©ИмґФк≤М лР†мІАлКФ мХМ мИШ мЧЖмКµлЛИлЛ§лІМ, нХШмЭіл¶ђмК§нБђ-нХШмЭіл¶ђнДімЭШ кіАм†РмЧРмДЬ мХЮмЬЉл°Ь нХШл¶ЉкЈЄл£ємЭШ нЦЙл≥ілКФ нИђмЮРмЮРл°ЬмДЬ м£Љл™©нХіл≥Љ лІМнХЬ к∞АмєШк∞А мЮИлЛ§к≥† мГЭк∞БнХ©лЛИлЛ§.

[нХШл¶ЉнЩАлФ©мК§] нИђмЮР м≤інБђ нПђмЭЄнКЄ

кЄ∞мЧЕк∞ЬмЪФ  14.12/05 14.12/05 |

мВђл£М м†Ьм°∞, мШ§л¶ђ¬ЈлЛ≠¬ЈлПЉмІА мВђмЬ° л∞П мЬ†нЖµ мВђмЧЕмЭД мШБмЬДнХШлКФ мҐЕнХ©мґХмВ∞ мІАм£ЉнЪМмВђ |

|---|---|

мВђмЧЕнЩШк≤љ  13.03/29 13.03/29 |

вЦЈкµ≠лВі мЬ°к∞Ак≥µмЧЕмЭА мВђл£МлКФ нХімЩЄ к≥°лђЉ мИШмЮЕмЧР мЭШм°інХШлКФ л∞Шл©і, нМРлІ§лКФ лМАлґАлґД кµ≠лВімЧРмДЬ мЭіл§Дм†Є кµ≠м†Ь к≥°лђЉ мЛЬмДЄмЩА нЩШмЬ®мЭШ мШБнЦ•мЭД нБђк≤М л∞ЫмЭМ вЦЈ кµ≠лВі мЬ°к∞Ак≥µмЧЕмЭА мИШмІБк≥ДмЧінЩФл•Љ мЭіл£ђ кЄ∞мЧЕлЖН м§СмЛђмЬЉл°Ь мЮђнОЄлРШк≥† мЮИмЭМ вЦЈ FTA нЩХлМАмЭШ к≤∞к≥Љл°Ь мЬ°к≥†кЄ∞ мИШмЮЕмЭі лКШмЦі кµ≠лВі мЛЬмЮ• к≤љмЯБмЭі мєШмЧінХі мІАк≥† мЮИмЭМ |

к≤љкЄ∞л≥АлПЩ  13.03/29 13.03/29 |

к≤љкЄ∞ л≥АлПЩмЧР мШБнЦ•мЭД м†Бк≤М л∞ЫмЭМ |

м£ЉмЪФм†ЬнТИ  16.10/04 16.10/04 |

[м£ЉмЪФ мЮРнЪМмВђ нШДнЩ©] вЦЈ NSмЗЉнХС(40.71%): нЩИмЗЉнХСл∞©мЖ° вЦЈ нХЬк∞ХмФ®мЧ†(94.05%): мЦСк≥Д вЦЈ кЈЄл¶∞л∞ФмЭінЕН(100%): мВђл£М, к≥ДмЬ°к∞Ак≥µ * кіДнШЄ мХИмЭА мІАлґДмЬ® |

мЫРмЮђл£М  16.10/04 16.10/04 |

[м£ЉмЪФ мЮРнЪМмВђ мЫРмЮђл£М] вЦЈ NSмЗЉнХС(40.71%): нФДл°ЬкЈЄлЮ® вЦЈ нХЬк∞ХмФ®мЧ†(94.05%): мВђл£М вЦЈ кЈЄл¶∞л∞ФмЭінЕН(100%): к∞АмКімВі, мЬ°к≥Д * кіДнШЄ мХИмЭА мІАлґДмЬ® |

мЛ§м†Бл≥АмИШ  13.03/30 13.03/30 |

вЦЈкµ≠м†Ь к≥°лђЉ мЛЬмДЄ л∞П мЫР/лЛђлЯђ нЩШмЬ® нХШлЭљмЛЬ мИШнШЬ |

л¶ђмК§нБђ  13.03/29 13.03/29 |

вЦЈм°∞л•ШмЭЄнФМл£®мЧФмЮР, кµђм†ЬмЧ≠ лУ± мІСлЛ® м†ДмЧЉл≥С л∞Ьл≥СмЛЬ мЛ§м†Б мХЕнЩФ вЦЈкµ≠м†Ь к≥°лђЉ мЛЬмДЄ л∞П мЫР/лЛђлЯђ нЩШмЬ® мГБмКємЛЬ мЫРк∞АмЬ® мГБмКє |

мЛ†кЈЬмВђмЧЕ  15.09/04 15.09/04 |

вЦЈ мІДнЦЙм§СмЭЄ мЛ†кЈЬмВђмЧЕ мЧЖмЭМ |

мЬДмЭШ кЄ∞мЧЕм†Хл≥ілКФ нХЬкµ≠нИђмЮРкµРмЬ°мЧ∞кµђмЖМк∞А мВђмЧЕл≥ік≥†мДЬ, IR мЮРл£М, лЙімК§, мЧЕк≥ДлПЩнЦ• лУ± нХілЛє кЄ∞мЧЕмЭШ к∞БмҐЕ мЮРл£Мл•Љ м∞Єк≥†нХі мІАмЖНм†БмЬЉл°Ь мЧЕлН∞мЭінКЄ нХ©лЛИлЛ§.

(мЮРл£М : мХДмЭінИђмЮР www.itooza.com)

[нХШл¶ЉнЩАлФ©мК§] нХЬ лИИмЧР л≥ілКФ нИђмЮРмІАнСЬ

(лЛ®мЬД: мЦµмЫР)[нХШл¶ЉнЩАлФ©мК§] м£ЉмЪФм£Љм£Љ

| мД± л™Е | кіА к≥Д | м£ЉмЛЭмЭШ мҐЕл•Ш |

мЖМмЬ†м£ЉмЛЭмИШ л∞П мІАлґДмЬ® | лєДк≥† | |||

|---|---|---|---|---|---|---|---|

| кЄ∞ міИ | кЄ∞ лІР | ||||||

| м£ЉмЛЭмИШ | мІАлґДмЬ® | м£ЉмЛЭмИШ | мІАлґДмЬ® | ||||

| м†ЬмЭЉнЩАлФ©мК§(м£Љ) | мµЬлМАм£Љм£Љ | л≥інЖµм£Љ | 60,702,770 | 68.09 | 60,702,770 | 68.09 | - |

| (м£Љ)мШђнТИ (кµђ,нХЬкµ≠мНЄл≤ІнМРлІ§(м£Љ)) |

к≥ДмЧімВђ | л≥інЖµм£Љ | 1,064,426 | 1.19 | 1,064,426 | 1.19 | - |

| кєАнЩНкµ≠ | лМАнСЬмЭімВђ | л≥інЖµм£Љ | 610,435 | 0.68 | 610,435 | 0.68 | - |

| мЭімЪ∞мІД | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 430,000 | 0.48 | 430,000 | 0.48 | - |

| лђЄк≤љнХД | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 80,340 | 0.09 | 80,340 | 0.09 | - |

| мДЬнШХкЈЬ | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 0 | 0.00 | 4,770 | 0.00 | - |

| л∞ХмЮђнШЄ | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 0 | 0.00 | 2,001 | 0.00 | - |

| мШ§мИШмҐЕ | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 0 | 0.00 | 677 | 0.00 | - |

| л≥АмГБм≤Ь | к≥ДмЧімВђ мЮДмЫР | л≥інЖµм£Љ | 0 | 0.00 | 200 | 0.00 | - |

| к≥Д | л≥інЖµм£Љ | 62,887,971 | 70.54 | 62,895,619 | 70.54 | - | |

| кЄ∞нГА | - | - | - | - | - | ||

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.