아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[승부주] 덴티움, 기관과 외인 함께 매수..배경은?

편집자주

'오늘의 승부주'는 잘 알려지지 않은 우량주 중 중장기적으로 관심권에 둘만한 종목을 공개하는 코너입니다. '큰손' 투자자들이 지분을 확대하거나 실적 개선의 촉매가 발생한 족목, 기업 가치에 비해 과도하게 주가가 하락한 종목 등을 다룹니다. 오늘 하루에 승부를 보는 게 아니라, 오늘부터 관심권에 두는 종목으로 활용하시기 바랍니다.

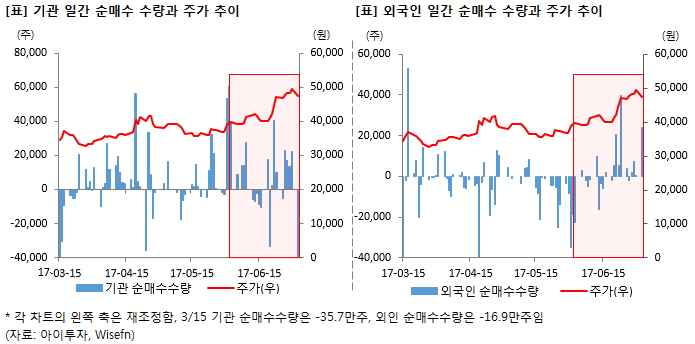

기관투자자와 외국인투자자가 최근 함께 매수하는 덴티움56,000원, 0원, 0%이 올해 호실적을 기록할 것으로 전망됐다. 4일인 이날 오전 9시 47분 현재 전일 대비 1.5% 내린 4만6600원에 거래되고 있다.증권업계에 따르면 기관 투자자는 최근 한 달 중 12일(이하 거래일 기준)동안 덴티움 주식을 사들였다. 이 기간 동안 기관 투자자가 순매수한 덴티움 주식은 총 9만6712주로 발행주식수의 0.87% 규모다. 외국인 투자자도 12일동안 8만5420주(발행주식수의 0.77%)를 사들였다. 전일 하루에만 4.4% 하락했음에도 최근 한 달간 덴티움 주가는 3만9650원에서 4만7300원으로 19.3% 상승했다.

덴티움은 지난 3월 15일 코스피 시장에 상장한 임플란트 전문 제조업체다. 임플란트뿐만 아니라 치과용 장비도 제조해 판매하고 있다. 1분기 기준 매출 비중은 치과용 임플란트가 90%로 대부분을 차지했다.

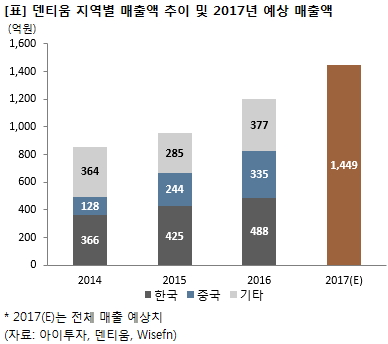

덴티움은 국내외의 급속한 고령화와 중국의 매출 비중 증가로 외형 성장을 이어왔다. 이와 더불어 회사 측은 보험급여 적용연령 확대로 향후 국내 시장 규모가 확대될 것으로 보고있다. 국내 임플란트 보험급여 정책은 2014년 7월 75세, 2015년 70세, 2016년 65세 이상으로 각각 확대돼왔다. 실제 국내 매출액은 2014년 366억원에서 2015년 425억원으로 16% 늘었고, 2016년 488억원으로 전년 대비 15% 늘었다.

이와 더불어 중국 매출의 비중도 확대됐다. 중국의 매출액은 2014년 128억원에서 2016년 335억원으로 161% 늘었고, 전체 매출 가운데 차지하는 비중은 15%에서 28%로 13%p 늘었다.

덴티움은 중국 베이징과 상해, 광저우에 각각 판매법인을 두고 있으며 특히 상해에는 제조법인과 LAB도 두고 있다. 덴티움은 지난해 바이보(Bibo, 중국 덴탈 클리닉 브랜드)와 2년간 거래계약을 체결했다. 회사측은 2020년까지 바이보를 통한 매출증가를 기대하고있다. 이와 더불어 중국 임플란트 시장의 고성장세도 지속될 전망이다. 한 시장조사에 따르면 중국 임플란트 시장은 올해 1억6400만 달러에서 2021년 3억3300만 달러로 103%가량 성장하며 국내 시장 규모를 넘어설 것으로 전망됐다.

덴티움의 올해 1분기 매출액과 영업이익은 320억원, 85억원으로 전년 동기 대비 24%, 5% 늘었다. 반면 외화관련 손실 29억원 발생으로 순이익은 32% 감소한 37억원이됐다.

올해 전반적으로 실적 성장이 이어질 전망이다. 4일 증권정보업체 와이즈에프엔에 따르면 증권사들이 예상한 덴티움의 연간 매출액은 전년 대비 21% 늘어난 1449억원이다. 영업이익과 순이익도 344억원, 248억원으로 21%, 25% 증가할 것으로 예상됐다. 이는 최근 3개월간 덴티움의 실적을 예상한 증권사들의 평균치다.

덴티움은 신사옥 건립과 해외법인 추가출자로 성장을 꾀하고 있다. 덴티움은 생산공장 확대와 서울 본사와 수원 광교의 사무소 통합 이전을 위해 수원 광교에 신사옥 건립을 추진 중이며, 2018년 말 완공을 목표로 하고 있다.

미국과 중국, 독일, 인도 등에 해외법인을 두고 있으며 각 국가의 국내 및 인근 국가에 덴티움 제품을 판매/유통하며 교육센터를 두고 서비스를 제공하기도 한다.

지난 3월 상장한 덴티움은 공모자금 785억원 가운데 264억원 가량을 광교 신사옥 건설에 투자한다고 밝혔고, 해외법인 추가출자에는 95억원을 사용할 예정이다.

공모자금의 35%가량인 277억원은 부채비율 개선과 금융비용 절감 등을 위해 장/단기 차입금 상환에 사용한다고 밝혔다. 지난 1분기 연결 기준 부채비율은 68%, 유동비율은 151%다. 자산대비 차입금 비중은 21%며, 영업이익을 통해 이자비용을 감당할 수 있는지 알 수 있는 지표인 이자보상배율은 31배로 양호한 상태다.

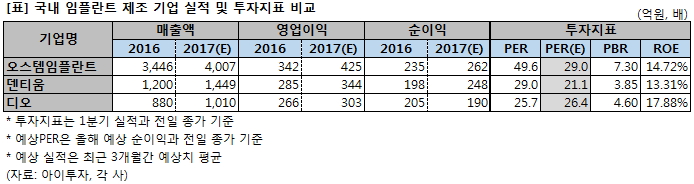

한편 국내 임플란트 경쟁업체로는 오스템임플란트와 디오16,470원, ▼-630원, -3.68%가 있다. 지난해 연간 실적을 기준으로 매출 규모가 가장 큰 곳은 오스템임플란트(3446억원)이고, PER이 가장 낮은 기업은 디오(25.7배, 1분기 기준)다. 다만 증권사들이 예상한 올해 실적을 반영하면 덴티움의 예상 PER이 21.1배로 가장 낮다.

올해 1분기 실적과 전일 종가를 반영한 덴티움의 주가수익배수(PER)는 29.0배, 주가순자산배수(PBR)는 3.85배다. 자기자본이익률(ROE)은 13.3%다.

[덴티움] 투자 체크 포인트

기업개요

17.03/16 17.03/16 |

국내 2위 임플란트 업체 |

|---|---|

사업환경

17.07/04 17.07/04 |

▷ 한국은 스페인, 이태리에 이어 3번째로 시술비율이 높은 시장 ▷ 임플란트 치료에 대한 인식과 심미치료의 증가로 세계 임플란트시장은 지속적으로 성장할 전망 ▷ 국내 경쟁업체로는 오스템임플란트, 디오 등이 있음 |

경기변동

17.07/04 17.07/04 |

▷ 임플란트 등 의료기기 산업은 경기변동과 계절적 민감도가 낮음 |

주요제품

17.07/04 17.07/04 |

▷ 임플란트(90%) ▷ 치과용 장비(2%) ▷ 치과용합성골 등(5%) * 괄호 안은 매출 비중 |

원재료

17.07/04 17.07/04 |

▷ 티타늄 ▷ STS ▷ ICT부품 |

실적변수

17.07/04 17.07/04 |

▷ 고령화 추세와 심미치료에 대한 기호 증가시 수혜 ▷ 글로벌 임플란트 시장 성장시 수혜 |

리스크

17.07/04 17.07/04 |

▷ 매출의 절반이 수출로, 환율변동에 따른 위험 존재 |

신규사업

17.07/04 17.07/04 |

▷ 진행중인 신규사업 없음 |

위의 기업정보는 한국투자교육연구소가 사업보고서, IR 자료, 뉴스, 업계동향 등 해당 기업의 각종 자료를 참고해 지속적으로 업데이트 합니다.

(자료 : 아이투자 www.itooza.com)

[덴티움] 한 눈에 보는 투자지표

(단위: 억원)[덴티움] 주요주주

| 성 명 | 관 계 | 주식의 종류 |

소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 정성민 | 본인 | 보통주 | 1,919,820 | 17.34% | 1,919,820 | 17.34% | - |

| 정경숙 | 매 | 보통주 | 50,000 | 0.46% | 50,000 | 0.46% | - |

| 정수연 | 자 | 보통주 | 40,000 | 0.36% | 40,000 | 0.36% | - |

| 정준호 | 자 | 보통주 | 40,000 | 0.36% | 40,000 | 0.36% | - |

| 정지연 | 자 | 보통주 | 40,000 | 0.36% | 40,000 | 0.36% | - |

| 이인섭 | 임원 | 보통주 | 6,670 | 0.06% | 6,670 | 0.06% | - |

| 신상완 | 임원 | 보통주 | 20,000 | 0.18% | 20,000 | 0.18% | - |

| 계 | 보통주 | 2,116,490 | 19.12% | 2,116,490 | 19.12% | - | |

더 좋은 글 작성에 큰 힘이 됩니다.