м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҰүмӢң분м„қ] н…ҢмҠӨмҷҖ мӣҗмқөIPS, 3D NAND нҲ¬мһҗ мҲҳнҳңмЈј 'лҲҲкёё'

м§ҖлӮңн•ҙ мӮјм„ұм „мһҗмҷҖ SKн•ҳмқҙлӢүмҠӨ л“ұмқҳ м„Ө비нҲ¬мһҗк°Җ нҷ•лҢҖлҸј көӯлӮҙ л°ҳлҸ„мІҙ мһҘ비업мІҙл“Өмқҳ мӢӨм ҒлҸ„ нҒ¬кІҢ к°ңм„ лҗҗлӢӨ. м•„мқҙнҲ¬мһҗ(www.itooza.com)лҠ” мқҙл“Ө кё°м—…мқҳ 2016л…„ мӢӨм Ғмқ„ м •лҰ¬н•ҙ м ңкіөн•ң л°” мһҲлӢӨ(кҙҖл Ёкё°мӮ¬в–· [분м„қ] мһ‘л…„ л°ҳлҸ„мІҙ нҲ¬мһҗ лҚ•м—җ 'л¶ҲлҒҲ'н•ң мһҘ비주лҠ”?).

мЎ°мӮ¬лҢҖмғҒ к°ҖмҡҙлҚ° мҳҒм—…мқҙмқө мҰқк°ҖмңЁмқҙ к°ҖмһҘ лҶ’мқҖ н…ҢмҠӨ15,110мӣҗ, в–І290мӣҗ, 1.96%мҷҖ л¶„н• мғҒмһҘ мІ« н•ҙм—җ нҳёмӢӨм Ғмқ„ кұ°л‘” мӣҗмқөIPS24,100мӣҗ, в–І650мӣҗ, 2.77%к°Җ нҠ№нһҲ лҲҲкёёмқ„ лҒҲлӢӨ. л‘җ кё°м—… лӘЁл‘җ 3D NAND кіөм •м—җ мӮ¬мҡ©лҗҳлҠ” л°ҳлҸ„мІҙ мҰқм°©кіөм • мһҘ비лҘј мғқмӮ°н•ҳл©°, м§ҖлӮңн•ҙ 3D NAND мӢңмһҘмқҳ кІҪмҹҒ мӢ¬нҷ”м—җ нҒ¬кІҢ мҲҳнҳңлҘј мһ…мқҖ мў…лӘ©мңјлЎң кјҪнһҢлӢӨ.

в–· н…ҢмҠӨ, 3D NAND нҲ¬мһҗм—җ м—°мқҙмқҖ кі м„ұмһҘ мҳҲмғҒ

2002л…„ м„ӨлҰҪлҗң н…ҢмҠӨлҠ” л°ҳлҸ„мІҙ м „кіөм • мһҘ비лҘј мғқмӮ°н•ңлӢӨ. мЈјл Ҙ м ңн’ҲмқҖ н”ҢлқјмҰҲл§Ҳнҷ”н•ҷкё°мғҒмҰқм°©мһҘ비(PECVD)мқҙл©°, к·ё мӨ‘м—җм„ңлҸ„ 3D NAND кіөм •м—җ мӮ¬мҡ©лҗҳлҠ” л№„м •м§Ҳнғ„мҶҢл§үмҰқм°©(ACL) мһҘ비мҷҖ л°ҳмӮ¬л°©м§Җл§үмҰқм°©кё°(ARC) мһҘ비лҘј л§Ңл“ лӢӨ.

мЈјмҡ” л§Өм¶ңмІҳлҠ” мӮјм„ұм „мһҗ(57%, л§Өм¶ң비мӨ‘)мҷҖ SKн•ҳмқҙлӢүмҠӨ(36%)лӢӨ. м„ёкі„ NAND м—…кі„ 1, 4мң„мқё л‘җ м—…мІҙк°Җ л§Өм¶ңмқҳ 90% мқҙмғҒмқ„ м°Ём§Җн•ҳлҠ” л§ҢнҒј, мөңк·ј 3D NAND мӢңмһҘ м„ұмһҘм„ёмқҳ мөңлҢҖ мҲҳнҳңмЈјлЎң кјҪнһҢлӢӨ.

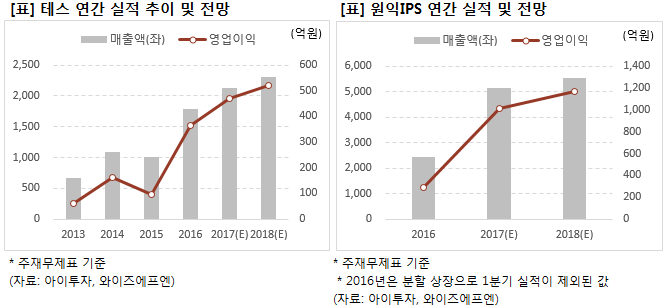

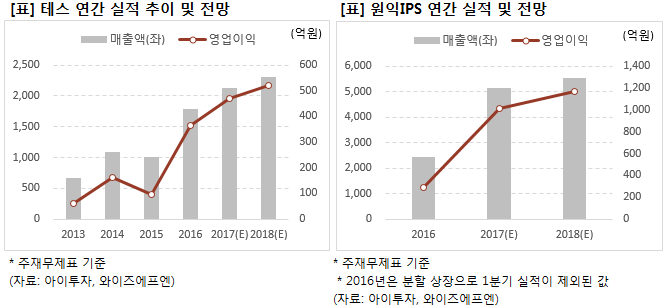

мӢӨм ңлЎң н…ҢмҠӨлҠ” м§ҖлӮңн•ҙ кі к°қмӮ¬мқҳ мҲҳмЈј мҰқк°ҖмҷҖ н•Ёк»ҳ мӢңмһҘ кё°лҢҖм№ҳлҘј лӣ°м–ҙл„ҳлҠ” мөңлҢҖ мӢӨм Ғмқ„ кё°лЎқн–ҲлӢӨ. л§Өм¶ңм•ЎмқҖ м „л…„ лҢҖ비 78% мҰқк°Җн•ң 1789м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ 284% лҠҳм–ҙлӮң 364м–өмӣҗмқҙлӢӨ(м—°кІ° кё°мӨҖ).

мҳ¬н•ҙлҸ„ мқҙлҹ¬н•ң нқҗлҰ„мқҙ мқҙм–ҙм§Җл©ҙм„ң мөңлҢҖ мӢӨм Ғмқ„ м—°мқҙм–ҙ кІҪмӢ н• м „л§қмқҙлӢӨ. м§ҖлӮң 3мӣ” 13мқј мң 진нҲ¬мһҗмҰқк¶Ңмқҳ мқҙм • м—°кө¬мӣҗмқҖ мЈјмҡ” кі к°қмӮ¬л“Өмқҳ кіөкІ©м Ғмқё 3D NAND нҲ¬мһҗлЎң н…ҢмҠӨмқҳ мӢӨм Ғ нҳёмЎ°м„ёк°Җ 2018л…„ мқҙнӣ„к№Ңм§Җ м§ҖмҶҚлҗ кұ°лқј лӮҙлӢӨлҙӨлӢӨ.

в–· мӣҗмқөIPS, л¶„н• мғҒмһҘ + нҲ¬мһҗ мҲҳнҳң 'нҳёмһ¬'

мӣҗмқөIPSлҠ” м§ҖлӮңн•ҙ 4мӣ” мӣҗмқөнҷҖл”©мҠӨм—җм„ң мқём Ғл¶„н• , 5мӣ” 2мқј мҪ”мҠӨлӢҘ мӢңмһҘм—җ мһ¬мғҒмһҘн•ң л°ҳлҸ„мІҙ л°Ҹ л””мҠӨн”Ңл Ҳмқҙ мһҘ비 м—…мІҙлӢӨ. мЈјл Ҙ м ңн’ҲмқҖ н…ҢмҠӨмҷҖ л§Ҳм°¬к°Җм§ҖлЎң PECVD л“ұ л°ҳлҸ„мІҙ мҰқм°© кіөм • мһҘ비мқҙл©°, 2016л…„ кё°мӨҖ л°ҳлҸ„мІҙ мһҘ비мқҳ л§Өм¶ң 비мӨ‘мқҙ 77%лҘј м°Ём§Җн–ҲлӢӨ.

мЈјмҡ” кі к°қмӮ¬мқё мӮјм„ұм „мһҗмқҳ 3D NAND нҲ¬мһҗ нҷ•лҢҖмҷҖ н•Ёк»ҳ, мӣҗмқөIPSлҠ” мғҒмһҘ мІ« н•ҙм—җ 2441м–өмӣҗмқҳ л§Өм¶ңм•Ўкіј 287м–өмӣҗмқҳ мҳҒм—…мқҙмқөмқ„ кұ°л’ҖлӢӨ(м—°кІ° кё°мӨҖ). мқҙлҠ” мһ¬мғҒмһҘн•ң 2분기л¶Җн„° 4분기к№Ңм§Җмқҳ мӢӨм ҒмқҙлӢӨ.

н–Ҙнӣ„ м„ұмһҘм„ёлҠ” лҚ”мҡұ кё°лҢҖлҗңлӢӨ. мҳ¬н•ҙ мӮјм„ұм „мһҗлҠ” нҸүнғқм—җ м„ёкі„ мөңлҢҖ к·ңлӘЁмқҳ л°ҳлҸ„мІҙ мғқмӮ°лқјмқёмқ„ мҷ„кіөн• мҳҲм •мқҙл©°, н•ҙлӢ№ кіөмһҘмқҖ л°ҳлҸ„мІҙ мӨ‘м—җм„ңлҸ„ 3D NAND мғқмӮ°м—җ мЈјл Ҙн• кІғмңјлЎң ліҙмқёлӢӨ.

3мӣ” 6мқј лҰ¬нҸ¬нҠёлҘј л°ңн‘ңн•ң KTBнҲ¬мһҗмҰқк¶Ңмқҳ к№Җм–‘мһ¬ м—°кө¬мӣҗмқҖ мқҙлҹ¬н•ң м—…кі„ лҸҷн–Ҙм—җ мЈјлӘ©н•ҳл©°, 3D NAND нҲ¬мһҗ нҷ•лҢҖм—җ л”°лҘё м Ғмёө мҰқк°ҖлЎң мӣҗмқөIPSмқҳ мһҘ비 мҲҳмҡ”к°Җ кҫёмӨҖнһҲ л°ңмғқн• кұ°лқј лӮҙлӢӨлҙӨлӢӨ. лҳҗн•ң, к·ёк°„ мӮјм„ұм „мһҗм—җ 집мӨ‘лҸјмһҲлҚҳ л§Өм¶ңмқҙ н•ҙмҷё кі к°қмӮ¬лЎң лӢӨк°Ғнҷ”лҗҳл©ҙм„ң м„ұмһҘ нҸӯмқҙ лҚ”мҡұ м»Өм§Ҳ кІғмңјлЎң кё°лҢҖн–ҲлӢӨ.

в–· мЈјк°Җ 추мқҙ л°Ҹ мҳ¬н•ҙ мҳҲмғҒ PERмқҖ?

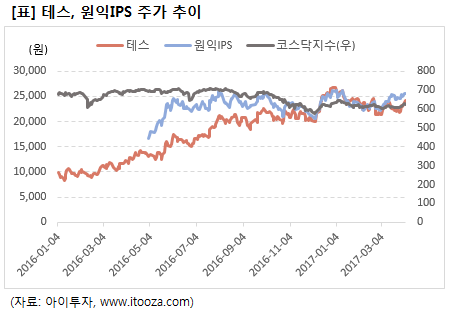

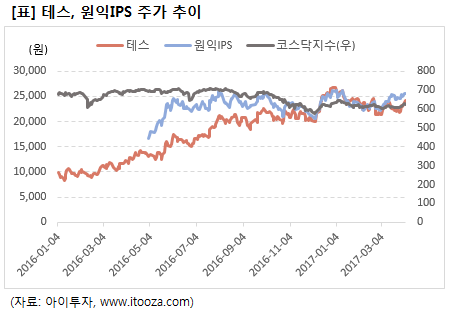

л°ҳлҸ„мІҙ мһҘ비лҘј мЈјл ҘмңјлЎң н•ҳлҠ” н…ҢмҠӨмҷҖ мӣҗмқөIPSмқҳ нҳёмӢӨм Ғкіј м„ұмһҘ кё°лҢҖк°җм—җ мЈјк°ҖлҸ„ л°ҳмқ‘н–ҲлӢӨ. н…ҢмҠӨмқҳ мЈјк°ҖлҠ” 2016л…„ н•ң н•ҙ лҸҷм•Ҳ 9000мӣҗлҢҖм—җм„ң 2л§ҢмӣҗлҢҖлЎң м•Ҫ 173% мғҒмҠ№н–ҲлӢӨ. 5мӣ”м—җ мһ¬мғҒмһҘн•ң мӣҗмқөIPSмқҳ мЈјк°ҖлҠ” мғҒмһҘ мІ« лӮ л¶Җн„° м—°л§җк№Ңм§Җ 57% мҳ¬лһҗлӢӨ.

н•ңнҺё л‘җ нҡҢмӮ¬к°Җ мҶҚн•ң мҪ”мҠӨлӢҘ м§ҖмҲҳлҠ” 2016л…„ н•ң н•ҙ 677.8м—җм„ң 631.4лЎң 6.8% н•ҳлқҪн–ҲлӢӨ. м „мІҙ мӢңмһҘм§ҖмҲҳ н•ҳлқҪ мҶҚм—җ мЈјк°Җк°Җ кёүл“ұн• м •лҸ„лЎң л‘җ кё°м—…м—җ лҢҖн•ң нҲ¬мһҗмһҗл“Өмқҳ кҙҖмӢ¬мқ„ мӢӨк°җмјҖ н•ңлӢӨ.

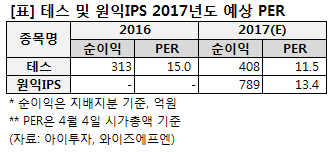

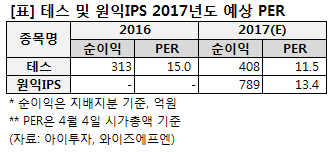

мҰқк¶Ңм •ліҙм—…мІҙ мҷҖмқҙмҰҲм—җн”„м—”мқҙ м ңкіөн•ң н…ҢмҠӨмқҳ 2017л…„ мҳҲмғҒ мҲңмқҙмқө 408м–өмӣҗкіј м „мқј(4мқј) мӢңк°Җмҙқм•Ўмқ„ кё°мӨҖмңјлЎң мӮ°м •н•ң PERмқҖ 11.5л°°лӢӨ. 2016л…„ мҲңмқҙмқө кё°мӨҖ PERмқё 15.0л°°ліҙлӢӨ лӮҙл Өк°„лӢӨ.

мӣҗмқөIPSмқҳ кІҪмҡ° 2016л…„ м—°к°„ мҲңмқҙмқөм—җ 1분기 к°’мқҙ м ңмҷёлҸјмһҲм–ҙ, 2016л…„ 1л…„м№ҳ мӢӨм Ғ кё°мӨҖ PERмқ„ кі„мӮ°н• мҲҳ м—ҶлӢӨ. 2017л…„ мҳҲмғҒ мҲңмқҙмқөмқё 789м–өмӣҗкіј м „мқј мӢңк°Җмҙқм•Ў кё°мӨҖ PERмқҖ 13.4л°°лӢӨ.

[2016л…„ 9мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

мЎ°мӮ¬лҢҖмғҒ к°ҖмҡҙлҚ° мҳҒм—…мқҙмқө мҰқк°ҖмңЁмқҙ к°ҖмһҘ лҶ’мқҖ н…ҢмҠӨ15,110мӣҗ, в–І290мӣҗ, 1.96%мҷҖ л¶„н• мғҒмһҘ мІ« н•ҙм—җ нҳёмӢӨм Ғмқ„ кұ°л‘” мӣҗмқөIPS24,100мӣҗ, в–І650мӣҗ, 2.77%к°Җ нҠ№нһҲ лҲҲкёёмқ„ лҒҲлӢӨ. л‘җ кё°м—… лӘЁл‘җ 3D NAND кіөм •м—җ мӮ¬мҡ©лҗҳлҠ” л°ҳлҸ„мІҙ мҰқм°©кіөм • мһҘ비лҘј мғқмӮ°н•ҳл©°, м§ҖлӮңн•ҙ 3D NAND мӢңмһҘмқҳ кІҪмҹҒ мӢ¬нҷ”м—җ нҒ¬кІҢ мҲҳнҳңлҘј мһ…мқҖ мў…лӘ©мңјлЎң кјҪнһҢлӢӨ.

в–· н…ҢмҠӨ, 3D NAND нҲ¬мһҗм—җ м—°мқҙмқҖ кі м„ұмһҘ мҳҲмғҒ

2002л…„ м„ӨлҰҪлҗң н…ҢмҠӨлҠ” л°ҳлҸ„мІҙ м „кіөм • мһҘ비лҘј мғқмӮ°н•ңлӢӨ. мЈјл Ҙ м ңн’ҲмқҖ н”ҢлқјмҰҲл§Ҳнҷ”н•ҷкё°мғҒмҰқм°©мһҘ비(PECVD)мқҙл©°, к·ё мӨ‘м—җм„ңлҸ„ 3D NAND кіөм •м—җ мӮ¬мҡ©лҗҳлҠ” л№„м •м§Ҳнғ„мҶҢл§үмҰқм°©(ACL) мһҘ비мҷҖ л°ҳмӮ¬л°©м§Җл§үмҰқм°©кё°(ARC) мһҘ비лҘј л§Ңл“ лӢӨ.

мЈјмҡ” л§Өм¶ңмІҳлҠ” мӮјм„ұм „мһҗ(57%, л§Өм¶ң비мӨ‘)мҷҖ SKн•ҳмқҙлӢүмҠӨ(36%)лӢӨ. м„ёкі„ NAND м—…кі„ 1, 4мң„мқё л‘җ м—…мІҙк°Җ л§Өм¶ңмқҳ 90% мқҙмғҒмқ„ м°Ём§Җн•ҳлҠ” л§ҢнҒј, мөңк·ј 3D NAND мӢңмһҘ м„ұмһҘм„ёмқҳ мөңлҢҖ мҲҳнҳңмЈјлЎң кјҪнһҢлӢӨ.

мӢӨм ңлЎң н…ҢмҠӨлҠ” м§ҖлӮңн•ҙ кі к°қмӮ¬мқҳ мҲҳмЈј мҰқк°ҖмҷҖ н•Ёк»ҳ мӢңмһҘ кё°лҢҖм№ҳлҘј лӣ°м–ҙл„ҳлҠ” мөңлҢҖ мӢӨм Ғмқ„ кё°лЎқн–ҲлӢӨ. л§Өм¶ңм•ЎмқҖ м „л…„ лҢҖ비 78% мҰқк°Җн•ң 1789м–өмӣҗ, мҳҒм—…мқҙмқөмқҖ 284% лҠҳм–ҙлӮң 364м–өмӣҗмқҙлӢӨ(м—°кІ° кё°мӨҖ).

мҳ¬н•ҙлҸ„ мқҙлҹ¬н•ң нқҗлҰ„мқҙ мқҙм–ҙм§Җл©ҙм„ң мөңлҢҖ мӢӨм Ғмқ„ м—°мқҙм–ҙ кІҪмӢ н• м „л§қмқҙлӢӨ. м§ҖлӮң 3мӣ” 13мқј мң 진нҲ¬мһҗмҰқк¶Ңмқҳ мқҙм • м—°кө¬мӣҗмқҖ мЈјмҡ” кі к°қмӮ¬л“Өмқҳ кіөкІ©м Ғмқё 3D NAND нҲ¬мһҗлЎң н…ҢмҠӨмқҳ мӢӨм Ғ нҳёмЎ°м„ёк°Җ 2018л…„ мқҙнӣ„к№Ңм§Җ м§ҖмҶҚлҗ кұ°лқј лӮҙлӢӨлҙӨлӢӨ.

в–· мӣҗмқөIPS, л¶„н• мғҒмһҘ + нҲ¬мһҗ мҲҳнҳң 'нҳёмһ¬'

мӣҗмқөIPSлҠ” м§ҖлӮңн•ҙ 4мӣ” мӣҗмқөнҷҖл”©мҠӨм—җм„ң мқём Ғл¶„н• , 5мӣ” 2мқј мҪ”мҠӨлӢҘ мӢңмһҘм—җ мһ¬мғҒмһҘн•ң л°ҳлҸ„мІҙ л°Ҹ л””мҠӨн”Ңл Ҳмқҙ мһҘ비 м—…мІҙлӢӨ. мЈјл Ҙ м ңн’ҲмқҖ н…ҢмҠӨмҷҖ л§Ҳм°¬к°Җм§ҖлЎң PECVD л“ұ л°ҳлҸ„мІҙ мҰқм°© кіөм • мһҘ비мқҙл©°, 2016л…„ кё°мӨҖ л°ҳлҸ„мІҙ мһҘ비мқҳ л§Өм¶ң 비мӨ‘мқҙ 77%лҘј м°Ём§Җн–ҲлӢӨ.

мЈјмҡ” кі к°қмӮ¬мқё мӮјм„ұм „мһҗмқҳ 3D NAND нҲ¬мһҗ нҷ•лҢҖмҷҖ н•Ёк»ҳ, мӣҗмқөIPSлҠ” мғҒмһҘ мІ« н•ҙм—җ 2441м–өмӣҗмқҳ л§Өм¶ңм•Ўкіј 287м–өмӣҗмқҳ мҳҒм—…мқҙмқөмқ„ кұ°л’ҖлӢӨ(м—°кІ° кё°мӨҖ). мқҙлҠ” мһ¬мғҒмһҘн•ң 2분기л¶Җн„° 4분기к№Ңм§Җмқҳ мӢӨм ҒмқҙлӢӨ.

н–Ҙнӣ„ м„ұмһҘм„ёлҠ” лҚ”мҡұ кё°лҢҖлҗңлӢӨ. мҳ¬н•ҙ мӮјм„ұм „мһҗлҠ” нҸүнғқм—җ м„ёкі„ мөңлҢҖ к·ңлӘЁмқҳ л°ҳлҸ„мІҙ мғқмӮ°лқјмқёмқ„ мҷ„кіөн• мҳҲм •мқҙл©°, н•ҙлӢ№ кіөмһҘмқҖ л°ҳлҸ„мІҙ мӨ‘м—җм„ңлҸ„ 3D NAND мғқмӮ°м—җ мЈјл Ҙн• кІғмңјлЎң ліҙмқёлӢӨ.

3мӣ” 6мқј лҰ¬нҸ¬нҠёлҘј л°ңн‘ңн•ң KTBнҲ¬мһҗмҰқк¶Ңмқҳ к№Җм–‘мһ¬ м—°кө¬мӣҗмқҖ мқҙлҹ¬н•ң м—…кі„ лҸҷн–Ҙм—җ мЈјлӘ©н•ҳл©°, 3D NAND нҲ¬мһҗ нҷ•лҢҖм—җ л”°лҘё м Ғмёө мҰқк°ҖлЎң мӣҗмқөIPSмқҳ мһҘ비 мҲҳмҡ”к°Җ кҫёмӨҖнһҲ л°ңмғқн• кұ°лқј лӮҙлӢӨлҙӨлӢӨ. лҳҗн•ң, к·ёк°„ мӮјм„ұм „мһҗм—җ 집мӨ‘лҸјмһҲлҚҳ л§Өм¶ңмқҙ н•ҙмҷё кі к°қмӮ¬лЎң лӢӨк°Ғнҷ”лҗҳл©ҙм„ң м„ұмһҘ нҸӯмқҙ лҚ”мҡұ м»Өм§Ҳ кІғмңјлЎң кё°лҢҖн–ҲлӢӨ.

в–· мЈјк°Җ 추мқҙ л°Ҹ мҳ¬н•ҙ мҳҲмғҒ PERмқҖ?

л°ҳлҸ„мІҙ мһҘ비лҘј мЈјл ҘмңјлЎң н•ҳлҠ” н…ҢмҠӨмҷҖ мӣҗмқөIPSмқҳ нҳёмӢӨм Ғкіј м„ұмһҘ кё°лҢҖк°җм—җ мЈјк°ҖлҸ„ л°ҳмқ‘н–ҲлӢӨ. н…ҢмҠӨмқҳ мЈјк°ҖлҠ” 2016л…„ н•ң н•ҙ лҸҷм•Ҳ 9000мӣҗлҢҖм—җм„ң 2л§ҢмӣҗлҢҖлЎң м•Ҫ 173% мғҒмҠ№н–ҲлӢӨ. 5мӣ”м—җ мһ¬мғҒмһҘн•ң мӣҗмқөIPSмқҳ мЈјк°ҖлҠ” мғҒмһҘ мІ« лӮ л¶Җн„° м—°л§җк№Ңм§Җ 57% мҳ¬лһҗлӢӨ.

н•ңнҺё л‘җ нҡҢмӮ¬к°Җ мҶҚн•ң мҪ”мҠӨлӢҘ м§ҖмҲҳлҠ” 2016л…„ н•ң н•ҙ 677.8м—җм„ң 631.4лЎң 6.8% н•ҳлқҪн–ҲлӢӨ. м „мІҙ мӢңмһҘм§ҖмҲҳ н•ҳлқҪ мҶҚм—җ мЈјк°Җк°Җ кёүл“ұн• м •лҸ„лЎң л‘җ кё°м—…м—җ лҢҖн•ң нҲ¬мһҗмһҗл“Өмқҳ кҙҖмӢ¬мқ„ мӢӨк°җмјҖ н•ңлӢӨ.

мҰқк¶Ңм •ліҙм—…мІҙ мҷҖмқҙмҰҲм—җн”„м—”мқҙ м ңкіөн•ң н…ҢмҠӨмқҳ 2017л…„ мҳҲмғҒ мҲңмқҙмқө 408м–өмӣҗкіј м „мқј(4мқј) мӢңк°Җмҙқм•Ўмқ„ кё°мӨҖмңјлЎң мӮ°м •н•ң PERмқҖ 11.5л°°лӢӨ. 2016л…„ мҲңмқҙмқө кё°мӨҖ PERмқё 15.0л°°ліҙлӢӨ лӮҙл Өк°„лӢӨ.

мӣҗмқөIPSмқҳ кІҪмҡ° 2016л…„ м—°к°„ мҲңмқҙмқөм—җ 1분기 к°’мқҙ м ңмҷёлҸјмһҲм–ҙ, 2016л…„ 1л…„м№ҳ мӢӨм Ғ кё°мӨҖ PERмқ„ кі„мӮ°н• мҲҳ м—ҶлӢӨ. 2017л…„ мҳҲмғҒ мҲңмқҙмқөмқё 789м–өмӣҗкіј м „мқј мӢңк°Җмҙқм•Ў кё°мӨҖ PERмқҖ 13.4л°°лӢӨ.

[н…ҢмҠӨ] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ”

|

л°ҳлҸ„мІҙ м „(еүҚ)кіөм •В·нғңм–‘м „м§Җ мһҘ비м ңмЎ°м—…мІҙ |

|---|---|

| мӮ¬м—…нҷҳкІҪ

|

в–· 2015л…„ мқҙнӣ„ NANDмӢңмһҘмқ„ мӨ‘мӢ¬мңјлЎң л©”лӘЁлҰ¬ л°ҳлҸ„мІҙ мӢңмһҘк·ңлӘЁк°Җ м„ұмһҘн• кІғмңјлЎң м „л§қ в–· 2015л…„ көӯлӮҙ л°ҳлҸ„мІҙ мҶҢмһҗм—…мІҙл“Өмқҙ мһҘкё°м Ғмқё м„Ө비нҲ¬мһҗ кі„нҡҚмқ„ л°ңн‘ңн•Ё |

| кІҪкё°ліҖлҸҷ

|

в–· кІҪкё°м—җ л§Өмҡ° лҜјк°җн•ң мӮ°м—…мңјлЎң м „л°©м—…мІҙ(л°ҳлҸ„мІҙ м ңмЎ°кё°м—…)мқҳ м„Ө비нҲ¬мһҗм—җ мҳҒн–Ҙмқ„ л°ӣмқҢ в–· кІҪкё°м—җ л”°лҘё мӢӨм Ғ ліҖлҸҷмқҙ л°ҳлҸ„мІҙ мғқмӮ°м—…мІҙліҙлӢӨ нҒј |

| мЈјмҡ”м ңн’Ҳ

|

в–· л°ҳлҸ„мІҙ л°Ҹ л””мҠӨн”Ңл Ҳмқҙ, LED мһҘ비 (88.7%) в–· кё°нғҖ л¶Җн’Ҳ л°Ҹ мһҘм№ҳ (11.3%) *кҙ„нҳё м•ҲмқҖ л§Өм¶ң 비мӨ‘ |

| мӣҗмһ¬лЈҢ

|

в–· н”Ңлһ«нҸј: (20.1%, 14л…„ 4м–ө7900л§Ңмӣҗ вҶ’ 15л…„ 5м–ө5200л§Ңмӣҗ вҶ’ 16л…„ 3분기 3м–ө8800л§Ңмӣҗ) в–· м ңл„Ҳл Ҳмқҙн„°: (3.7%, 14л…„ 1200л§Ңмӣҗ вҶ’ 15л…„ 1200л§ҢмӣҗвҶ’ 16л…„ 3분기 1200л§Ңмӣҗ) в–· кё°нғҖ: (76.2%) * кҙ„нҳё м•ҲмқҖ л§Өмһ… 비мӨ‘ л°Ҹ к°ҖкІ© 추мқҙ |

| мӢӨм ҒліҖмҲҳ

|

в–· мӮјм„ұм „мһҗ, SKн•ҳмқҙлӢүмҠӨ л“ұ л°ҳлҸ„мІҙ мғқмӮ°м—…мІҙмқҳ мғқмӮ°лқјмқё нҲ¬мһҗ нҷ•лҢҖмӢң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬

|

в–· мҲҳмЈјмӮ°м—…мқҳ нҠ№м„ұмғҒ 분기별 мӢӨм Ғ нҺём°Ёк°Җ нҒҙ мҲҳ мһҲмқҢ в–· мЈјмҡ” л¶Җн’Ҳл“Өмқҙ н•ҙмҷём—җм„ң л§Һмқҙ мЎ°лӢ¬лҗҳлҠ” нҠ№м„ұ мғҒ нҷҳмңЁліҖлҸҷм—җ л”°лқј мҳҒн–Ҙ л°ӣмқҢ в–· лҜёмғҒнҷҳ мӢ мЈјмқёмҲҳк¶Ңл¶ҖмӮ¬мұ„ 105л§Ң723мЈј (л°ңн–үмЈјмӢқмҲҳмқҳ 5.61%) * мӢ мЈјмқёмҲҳк¶Ң н–үмӮ¬к°ҖлҠҘкё°к°„ 14. 7. 24 ~ 18. 6. 24 / н–үмӮ¬к°Җм•Ў 5,520мӣҗ |

| мӢ к·ңмӮ¬м—…

|

в–· 진н–ү мӨ‘мқё мӢ к·ңмӮ¬м—… м—ҶмқҢ |

мң„мқҳ кё°м—…м •ліҙлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢк°Җ мӮ¬м—…ліҙкі м„ң, IR мһҗлЈҢ, лүҙмҠӨ, м—…кі„лҸҷн–Ҙ л“ұ н•ҙлӢ№ кё°м—…мқҳ к°Ғмў… мһҗлЈҢлҘј м°ёкі н•ҙ м§ҖмҶҚм ҒмңјлЎң м—…лҚ°мқҙнҠё н•©лӢҲлӢӨ.

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[н…ҢмҠӨ] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[н…ҢмҠӨ] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| мЈјмҲӯмқј | ліёмқё | ліҙнҶөмЈј | 2,026,035 | 19.69 | 3,562,735 | 19.03 | мЈј1) |

| л°ұмқҖмҳҒ | л°°мҡ°мһҗ | ліҙнҶөмЈј | 144,000 | 1.40 | 253,219 | 1.35 | мЈј1) |

| мЈјмһ¬нҳ„ | м•„л“Ө | ліҙнҶөмЈј | 96,002 | 0.93 | 169,650 | 0.90 | мЈј1) |

| мЈјмһ¬мҳҒ | мһ„мӣҗ | ліҙнҶөмЈј | 96,002 | 0.93 | 169,650 | 0.90 | мЈј1) |

| мқҙмһ¬нҳё | мһ„мӣҗ | ліҙнҶөмЈј | 477,376 | 4.64 | 839,452 | 4.48 | мЈј1) |

| м•Ҳлі‘лҢҖ | мһ„мӣҗ | ліҙнҶөмЈј | 112,088 | 1.09 | 89,090 | 0.48 | мЈј1), мЈј2) |

| лҜјкІҪмҲҳ | мһ„мӣҗ | ліҙнҶөмЈј | 105,474 | 1.03 | 186,388 | 1.00 | мЈј1) |

| н—Ҳкё°л…• | мһ„мӣҗ | ліҙнҶөмЈј | 13,480 | 0.13 | 23,703 | 0.13 | мЈј1) |

| л°•к·јмҳӨ | мһ„мӣҗ | ліҙнҶөмЈј | 19,176 | 0.19 | 33,885 | 0.18 | мЈј1) |

| м •м§„мҳҘ | мһ„мӣҗ | ліҙнҶөмЈј | 100,333 | 0.98 | 177,303 | 0.95 | мЈј1) |

| мқҙмң мҳҒ | мһ„мӣҗ | ліҙнҶөмЈј | 31,620 | 0.31 | 45,876 | 0.25 | мЈј1), мЈј2) |

| н•ҳнҳ„진 | мһ„мӣҗ | ліҙнҶөмЈј | 42,840 | 0.42 | 25,331 | 0.14 | мЈј1), мЈј2) |

| кі„ | ліҙнҶөмЈј | 3,264,426 | 31.73 | 5,576,282 | 29.79 | - | |

| мҡ°м„ мЈј | - | - | - | - | - | ||

[2016л…„ 9мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.

12.05/31

12.05/31