아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[주식MRI 우량주] 솔브레인, 국내 1위 반도체 소재 업체

아이투자가 개발한 주식MRI로 분석한 솔브레인193,500원, ▲2,700원, 1.42%의 투자 매력도 종합 점수는 25점 만점에 22점으로 전체 상장기업 중 3위(상위 1%)를 차지했다. 솔브레인은 14일 오후 2시 29분 현재 전일 대비 0.4% 내린 4만2200원에 거래되고 있다.

주식MRI 분석에 따르면 중장기적으로 이익 성장률이 높아 고성장주에 속하며 재무 안전성은 높아 안전한 편이다. 또한 소비자 독점력이 높아 경기 변동에 관계 없이 현재의 수익성을 유지할 가능성이 높다.

[그림] 솔브레인 주식MRI 분석 결과 요약

솔브레인은 지난 22일 최근 예상치를 상회하는 4분기 잠정 실적을 발표했다. 지난해 4분기 매출액은 전년 동기 대비 23% 증가한 1749억원이다(이하 연결 기준). 영업이익은 61% 증가한 294억원을 기록했다. 순이익은 59% 증가한 229억원이다.

증권정보업체 와이즈에프앤에 따르면 증권사들이 예상한 솔브레인의 지난해 4분기 매출액(지난 22일 기준)은 1663억원, 영업이익은 245억원이다. 이는 최근 3개월 간 솔브레인의 실적을 예상한 증권사들의 평균치다(▷관련 기사 - [4Q 잠정] 솔브레인, 예상치 상회...PER 8배).

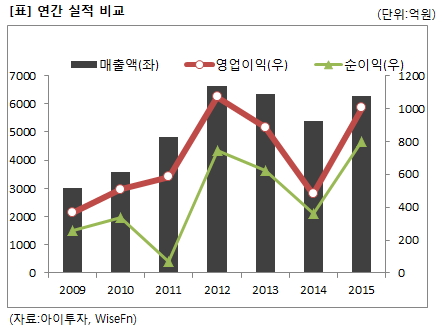

연간 실적도 늘었다. 지난해 연간 매출액은 전년 동기 대비 17% 증가한 6279억원이다. 영업이익은 109% 증가한 1005억원, 순이익은 110% 증가한 802억원이다. 2014년까지 감소하던 매출과 이익이, 2015년엔 2012년과 비슷한 수준까지 회복됐다.

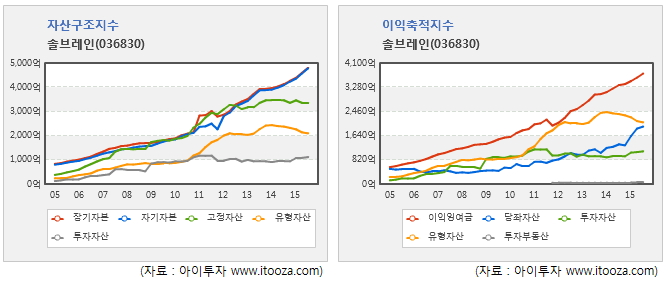

솔브레인은 꾸준히 시설투자를 진행해왔다. 유형자산이 지난 2004년 말 239억원에서 지난해 3분기말 2095억원까지 10배 가까이 늘었다.

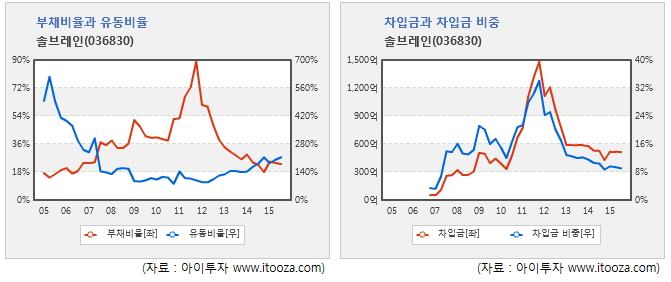

시설투자에 따른 일부자금은 차입금을 통해 조달한 것으로 보인다. 차입금은 지난 2006년말 기준 50억원에서 지난 2011년말 기준 1474억원으로 늘었다. 같은 기간 차입금 비중은 3.4%에서 34%로 확대됐다. 이후 차입금을 상환해 지난해 3분기 말 기준 차입금은 514억원, 차입금 비중은 9.1%를 기록 중이다. 지난해 3분기 말 기준 이자보상배율은 48배로 이자비용을 상환하는 데 문제가 없다.

재무상태도 건전하다. 3분기 말 기준 부채비율은 23%에 불과하고, 유동비율은 213%에 달한다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상인 경우 재무상태가 양호하다고 판단한다.

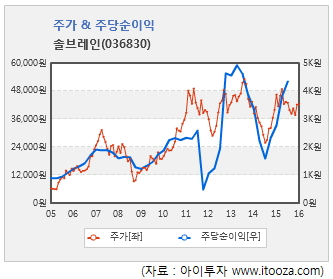

지난해 실적 개선에 주당순이익도 늘었다. 지난 2014년 3분기 1587원이었던 주당순이익이 지난해 3분기 4341원까지 늘었다. 지난 4분기 실적 개선에도 이익 대비 주가는 주춤하다.

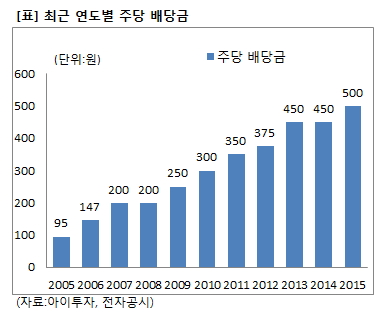

솔브레인은 배당에 적극적인 회사다. 지난 2005년부터 지난해까지 10년 넘게 배당금을 지급했다. 게다가 10년간 주당 배당금을 확대해왔다. 특히 실적이 악화된 지난 2013년과 2014년에는 배당성향을 높이면서까지 배당금을 지급했다. 지난해 주당 배당금은 500원과 현재 주가를 반영한 시가 배당률은 1.2%다.

주식MRI는 아이투자에서 자체 개발한 실시간 종목분석 도구다. MRI 종합 점수는 수익성장성과 재무안전성 뿐만 아니라 기업의 이익 지속성을 가늠할 수 있는 사업독점력과 적정주가 수준까지 함께 고려해 판단한다. 주식MRI 종합 점수는 25점이 최고 점수이며 높을수록 저평가 우량 기업이다. 또한 종합점수가 높을수록 5각형 모양의 도형 내부가 가득찬 그물 형태로 나타난다.

[솔브레인] 투자 체크 포인트

| 기업개요

|

반도체·디스플레이 공정용 소재 제조사 |

|---|---|

| 사업환경

|

▷ 디스플레이 사업부 실적은 삼성전자 스마트폰 판매량에 큰 영향을 받음 ▷ 반도체 사업부 실적은 삼성전자와 하이닉스 반도체 생산량에 큰 영향을 받음 |

| 경기변동

|

▷ 경기변동에 민감, 주 수요처인 미국 거시경제 순환 사이클과 연관성이 큼 ▷ 최근 모바일 기기 시장 및 중국, 인도와 같은 신흥시장 비중 확대로 과거 대비 변동성 감소 |

| 주요제품

|

▷ 디스플레이 재료: Etchant, Thin Glass 등 (39%, 11년 1832 → 12년 1976 → 13년 1958원 → 14년 2131원 → 15년 반기 2375원/kg) ▷ 반도체 재료: 반도체 웨이퍼 연마재 (50%, 11년 3202원 → 12년 2844원 → 13년 2458원 → 14년 2182원 → 15년 반기 2358원/kg) ▷ 기타: 2차 전지 재료, ND 자석 등 (11%) * 괄호 안은 매출 비중 및 판매가 |

| 원재료

|

▷ 반도체 원재료: 훽트 등에서 구입(55.7%, '12년 2787원 → '13년 1593원 → '14년 1411원 → '15년 반기 1531원) ▷ 디스플레이 원재료: 엠씨솔루션 등에서 구입(31.8%, '12년 714원 → '13년 785원 → '14년 1563원 → '15년 반기 1645원) ▷ 기타 원재료: 삼환공사 등에서 구입(12.6%, '12년 860원 → '13년 456원 → '14년 809원 → '15년 반기 1210원) * 괄호 안은 매입 비중 및 kg당 매입 단가 |

| 실적변수

|

▷ 반도체, 디스플레이 업체 설비투자 증가시 수혜 ▷ 고객사(삼성전자, 하이닉스) 반도체 생산량 증가시 수혜 ▷ 삼성전자 스마트폰 판매 증가 시 디스플레이 사업부 매출 증가 |

| 리스크

|

▷ 고객사 업황에 따라 실적 변동성이 클 수 있음 |

| 신규사업

|

▷ 2012년 이온수 장비(반도체 공정에서 세정 공정 담당) 사업 시작 ▷ 2014년 7월 중국 중경에 디스플레이 식각액 생산 공장 설립 |

[솔브레인] 한 눈에 보는 투자지표

(단위: 억원)

[솔브레인] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 정지완 | 본인 | 보통주 | 5,053,131 | 30.51 | 5,053,131 | 30.51 | 대표이사/최대주주 |

| 임혜옥 | 배우자 | 보통주 | 1,062,642 | 6.42 | 1,062,642 | 6.42 | - |

| 정석호 | 자 | 보통주 | 417,018 | 2.52 | 417,018 | 2.52 | - |

| 정문주 | 녀 | 보통주 | 414,731 | 2.50 | 414,731 | 2.50 | - |

| 정지연 | 형 | 보통주 | 80,039 | 0.48 | 80,039 | 0.48 | - |

| 정지흥 | 제 | 보통주 | 77,219 | 0.47 | 77,219 | 0.47 | - |

| 최종인 | 숙부 | 보통주 | 19,393 | 0.12 | 19,393 | 0.12 | - |

| 백귀종 | 등기임원 | 보통주 | 1,000 | 0.006 | 1,000 | 0.006 | - |

| 박휴범 | 임원 | 보통주 | 4,039 | 0.025 | 4,039 | 0.024 | - |

| 안종호 | 임원 | 보통주 | 200 | 0.001 | 200 | 0.001 | - |

| 랜드리스아시아(주) | 계열회사 | 보통주 | 245,306 | 1.48 | 356,417 | 2.15 | 신주인수권행사(2015.02.26) |

| 계 | 보통주 | 7,374,718 | 44.54 | 7,485,829 | 45.20 | - | |

| - | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.

14.09/02

14.09/02