мХДмЭінИђмЮР лЙімК§ > м†Дм≤і

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

[лМАк∞АмЭШ мД†нГЭ] лЄМл†Ы мК§нГ†л¶ђмЭШ 'мљФл¶ђмХДмЧРнФДнЛ∞вАШ

нОЄмІСмЮРм£Љ

лМАк∞АмЭШ мД†нГЭмЭА мЧ≠мВђмГБ м°ік≤љ л∞ЫлКФ нИђмЮРмЮРлУ§мЭі 'лІМмХљ нХЬкµ≠мЧР нИђмЮРнЦИлЛ§л©і мЦілЦ§ кЄ∞мЧЕмЭД мГАмЭДкєМ?'мЧР лМАнХЬ нХілЛµмЭД м†ЬмЛЬнХі м£ЉлКФ мљФлДИмЮЕлЛИлЛ§. мҐЕл™© л∞ЬкµімЛЬ лМАк∞АлУ§мЭі мД†нГЭнХЬ м£ЉмЪФ мІАнСЬл•Љ кµ≠лВі кЄ∞мЧЕмЧР м†БмЪ©нХі кЄ∞мЧЕмЭД к≥®лЭЉ мЖМк∞ЬнХ©лЛИлЛ§.

лЄМл†Ы мК§нГ†л¶ђлКФ л≤§м†АлѓЉ кЈЄл†ИмЭімЧДмЭШ лВімЮђк∞АмєШ к∞ЬлЕРмЭД л∞ФнГХмЬЉл°Ь AIM л≤†мЭімІБ л∞Єл•Ш нОАлУЬл•Љ мЪімЪ©нЦИлЛ§. мК§нГ†л¶ђлКФ 2~3лЕДмЭШ л≥імЬ†кЄ∞к∞Д лПЩмХИ 50% мЭімГБ мГБмКєнХ† к∞АлК•мД±мЭі мЮИлКФ м£ЉмЛЭмЭД лІ§мЮЕнЦИлЛ§. кЈЄл¶ђк≥† м£Љк∞Ак∞А лВімЮђк∞АмєШл•Љ лДШмЦімДЬк±∞лВШ, л¶ђмК§нБђк∞А кЄ∞лМАмИШмݵ땆 лМАлєД мї§мІАл©і м£ЉмЛЭмЭД лІ§лПДнЦИлЛ§.мК§нГ†л¶ђлКФ мЭЄкЄ∞ мЮИлКФ нИђмЮР мК§нГАмЭЉмЭД мЂУмХДлЛ§лЛИлКФ к≤ГмЭД мµЬмХЕмЭШ нИђмЮРлЭЉк≥† лІРнЦИлЛ§. кЈЄлКФ к∞АмєШнИђмЮРк∞А нШДмЮђ мЭЄкЄ∞к∞А мЧЖлКФ мК§нГАмЭЉмЭілНФлЭЉлПД мҐЛмЭА нМ®л•Љ мЖРмЧР м•Рк≥† мЮИкЄ∞мЧР к≤∞кµ≠ мД±к≥µнХШл¶ђлЭЉ лѓњмЧИлЛ§.

лЄМл†Ы мК§нГ†л¶ђмЭШ 'мљФл¶ђмХДмЧРнФДнЛ∞'

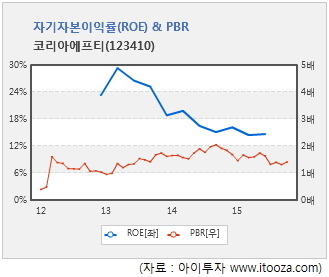

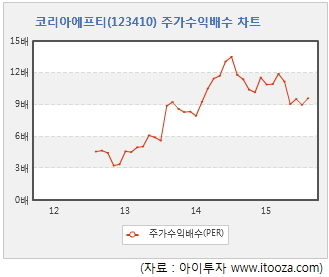

лЄМл†Ы мК§нГ†л¶ђлКФ мЮРкЄ∞мЮРл≥ЄмЭімݵ땆(ROE)мЭі 10%л•Љ лДШк≥†, м£Љк∞АмИШмЭµл∞∞мИШ(PER)к∞А 20л∞∞ лѓЄлІМмЭЄ нЪМмВђл•Љ мД†нШЄнЦИлЛ§. лШРнХЬ, мШБмЧЕнЩЬлПЩнШДкЄИнЭРл¶ДмЭі мЦСмИШ(+)л©імДЬ мИЬмЭімЭµл≥ілЛ§ нБ∞ нЪМмВђл•Љ нИђмЮР лМАмГБмЬЉл°Ь к≥†л†§нЦИлЛ§.

мљФл¶ђмХДмЧРнФДнЛ∞5,230мЫР, вЦЉ-150мЫР, -2.79%лКФ лЄМл†Ы мК§нГ†л¶ђмЭШ нИђмЮР кЄ∞м§АмЭД лІМм°±нХШлКФ мГБмЮ•мВђ м§С нХШлВШлЛ§. мІАлВЬ 8мЫФ 17мЭЉмЧР к≥µмЛЬнХЬ 2лґДкЄ∞ мЛ§м†БмЭД л∞ШмШБнХЬ мЧ∞нЩШмВ∞(мµЬкЈЉ 4лґДкЄ∞ нХ©мВ∞) кЄ∞м§А мЮРкЄ∞мЮРл≥ЄмЭімݵ땆(ROE)мЭА 14.6%л°Ь 10%л•Љ лДШлКФлЛ§. м£Љк∞АмИШмЭµл∞∞мИШ(PER)лКФ м†ДмЭЉ мҐЕк∞А кЄ∞м§А 9.6л∞∞л°Ь 20л∞∞л≥ілЛ§ лВЃлЛ§. лШРнХЬ, мШБмЧЕнЩЬлПЩнШДкЄИнЭРл¶ДмЭА 320мЦµмЫРмЬЉл°Ь мИЬмЭімЭµ 173мЦµмЫРл≥ілЛ§ лІОлЛ§.

вЦЈ мЮРлПЩм∞® мЧ∞л£МнГ±нБђ лґАнТИмЧЕм≤і

мљФл¶ђмХДмЧРнФДнЛ∞лКФ мЮРлПЩм∞® мЧ∞л£МнГ±нБђ лґАнТИмЭД м†Ьм°∞нХШлКФ мЧЕм≤ілЛ§. кµђм≤ім†Б м†ЬнТИмЬЉл°ЬлКФ мєіл≥Є мЇРлЛИмК§нД∞мЩА нФМлЭЉмК§нЛ± нХДлЯђлД•, к∞БмҐЕ мЭШмЮ•лґАнТИ лУ±мЭі мЮИмЬЉл©∞, мІАлВЬ л∞ШкЄ∞ мЧ∞к≤∞кЄ∞м§А лІ§мґЬмХ° м§С мЇРлЛИмК§нД∞к∞А 28%, нХДлЯђлД•мЭі 29%мЭШ лєДм§СмЭД м∞®мІАнЦИлЛ§. 1996лЕД 7мЫФ лН∞мЭімљФмљФл¶ђмХДлЮА мГБнШЄл°Ь мД§л¶љлПЉ мЭілУђнХі 4мЫФ нШДмЮђ мГБнШЄмЭЄ мљФл¶ђмХДмЧРнФДнЛ∞л°Ь л≥Ак≤љнЦИмЬЉл©∞, мљФмК§лЛ•мЛЬмЮ•мЧФ 2010лЕД 8мЫФ мГБмЮ•нЦИлЛ§.

мЇРлЛИмК§нД∞лКФ м£Љм∞®/м£ЉнЦЙ лШРлКФ мЧ∞л£М м£ЉмЬ† мЛЬ мЧ∞л£М нГ±нБђмЧРмДЬ л∞ЬмГЭнХШлКФ м¶Эл∞Ьк∞АмК§(нГДнЩФмИШмЖМк∞АмК§)л•Љ нЩЬмД±нГДмЬЉл°Ь нЭ°м∞©нХі мЧФмІД мЮСлПЩ мЛЬ мЧФмІДмЬЉл°Ь нЩШмЫРмЛЬмЉЬ мЧ∞мЖМлРШлПДл°Э нХШлКФ мЮ•мєШл°Ь, м¶Эл∞Ьк∞АмК§мЭШ лМАкЄ∞ м§С л∞©мґЬмЭД мЦµм†ЬнХЬлЛ§. кµ≠лВі мєіл≥Є мЇРлЛИмК§нД∞лКФ мљФл¶ђмХДмЧРнФДнЛ∞мЩА л¶ђнХЬ(лєДмГБмЮ•) 2к∞Ь нЪМмВђк∞А к≥Љм†Рм≤ім†Ьл•Љ мЭіл£®к≥† мЮИлЛ§.

нХДлЯђлД•мЭА мЮРлПЩм∞®мЧР мЧ∞л£Мл•Љ м£ЉмЮЕнХ† лХМ м£ЉмЬ†к±імЬЉл°ЬлґАнД∞ мЧ∞л£МнГ±нБђкєМмІА мЧ∞л£Мл•Љ мХИм†ДнХШк≤М мЭілПЩмЛЬнВ§кЄ∞ мЬДнХЬ нЖµл°ЬлЛ§. мЭШмЮ•лґАнТИмЭА мЮРлПЩм∞® м°∞мЮСмГБмЭШ мЮШл™їмЭД л∞©мІАнХШк≥† мЪім†ДмЮРмЭШ нФЉл°Ьл•Љ м§ДмЭіл©∞, м∞®лЯЙ лВілґАмЭШ мЭЄнЕМл¶ђмЦіл•Љ к≥†кЄЙмК§лЯљк≥† нОЄмХИнХШк≤М лІМлУЬлКФ лґАнТИмЭілЛ§. мљФл¶ђмХДмЧРнФДнЛ∞к∞А лІМлУЬлКФ мЭШмЮ•лґАнТИмЬЉл°ЬлКФ мХФл†ИмК§нКЄ(Armrest), мД†мЕ∞мЭілУЬ(Sun Shade) лУ±мЭі мЮИлЛ§.

[кЈЄл¶Љ] мљФл¶ђмХДмЧРнФДнЛ∞ мЇРлЛИмК§нД∞(мҐМ)мЩА нХДлЯђлД•(мЪ∞)

(мЮРл£М: мХДмЭінИђмЮР, мљФл¶ђмХДмЧРнФДнЛ∞)

мІАлВЬ 2лґДкЄ∞мЧР мљФл¶ђмХДмЧРнФДнЛ∞мЭШ мЩЄнШХмЭА мД±мЮ•нЦИлЛ§. мЧ∞к≤∞кЄ∞м§А лІ§мґЬмХ°мЭі 731мЦµмЫРмЬЉл°Ь м†ДлЕД лПЩкЄ∞ лМАлєД 2.2% м¶Эк∞АнХЬ мЛ§м†БмЭД кЄ∞л°ЭнЦИлЛ§. кЈЄлЯђлВШ мШБмЧЕмЭімЭµмЭА 32мЦµмЫРмЬЉл°Ь 53% к∞РмЖМнЦИлЛ§. мІАл∞∞мІАлґД мИЬмЭімЭµмЭА 48мЦµмЫРмЬЉл°Ь 30% лКШмЧИлЛ§.

лІ§мґЬмХ°мЭі м¶Эк∞АнЦИмЭМмЧРлПД мШБмЧЕмЭімЭµмЭі к∞РмЖМнХЬ мЫРмЭЄмЭА мШБмЧЕлєДмЪ©мЭі лНФ нБ∞ нП≠мЬЉл°Ь м¶Эк∞АнЦИкЄ∞ лХМлђЄмЭілЛ§. нКєнЮИ, мІАлВЬ 2лґДкЄ∞ нМРкіАлєДк∞А 114мЦµмЫРмЬЉл°Ь м†ДлЕД лПЩкЄ∞ лМАлєД 30% лКШмЧИлЛ§. мДЄлґАлВімЧ≠ м§С кЄЙмЧђ л∞П мГБмЧђ(16%, мЭінХШ м†ДлЕД лПЩкЄ∞ лМАлєД м¶Эк∞АмЬ®), к≤љмГБк∞Ьл∞ЬлєД(62%), мЪіл∞ШлєД(13%) лУ±мЭі м¶Эк∞АнХЬ мШБнЦ•мЭілЛ§.

мµЬкЈЉ кµ≠к∞Ал≥Дл°Ь м¶Эл∞Ьк∞АмК§ кіА놮 кЈЬм†Ьк∞А к∞ХнЩФлРШлКФ мґФмДЄлЛ§. кЈЬм†Ьк∞А к∞ХнХ†мИШл°Э к≥†мД±лК•мЭШ мЇРлЛИмК§нД∞к∞А мЪФкµђлРШк≥†, мЭімЧР мљФл¶ђмХДмЧРнФДнЛ∞лКФ R&D лєДмЪ©мЬЉл°Ь лІ§мґЬмХ°мЭШ 3% мИШм§АмЭД нИђмЮЕнХШк≥† мЮИлЛ§. мІАлВЬ л∞ШкЄ∞ кЄ∞м§А мЫРмЮђл£МлєД, мЭЄк±ілєД лУ±мЭД нПђнХ®нХЬ мЧ∞кµђк∞Ьл∞ЬлєДлКФ 30мЦµмЫРмЬЉл°Ь лІ§мґЬмХ°мЭШ 3.7%л•Љ м∞®мІАнЦИлЛ§.

мљФл¶ђмХДмЧРнФДнЛ∞лКФ мГБмЮ• мЭінЫД мЮРкЄ∞мЮРл≥ЄмЭімݵ땆(ROE)мЭА 10% мЭімГБ, м£Љк∞АмИШмЭµл∞∞мИШ(PER)лКФ 20л∞∞ мЭінХШл•Љ кЊЄм§АнЮИ мЬ†мІАнХШл©∞ лЄМл†Ы мК§нГ†л¶ђк∞А м£Љл°Ь мВінОіл≥Є кЄ∞м§АмЭД лІМм°±мЛЬмЉЬ мЩФлЛ§. лЛ§лІМ, мµЬкЈЉ ROEк∞А лЛ§мЖМ нХШлЭљмДЄл•Љ л≥імЭік≥† мЮИмЬЉл©∞, нЦ•нЫД мЛ§м†Бк∞ЬмД† мЧђлґАмЧР лФ∞лЭЉ лЛ§мЛЬ л∞ШлУ±нХ† мИШ мЮИмЭДмІА м£Љл™©лРЬлЛ§.

[мљФл¶ђмХДмЧРнФДнЛ∞] нИђмЮР м≤інБђ нПђмЭЄнКЄ

| кЄ∞мЧЕк∞ЬмЪФ

|

мЮРлПЩм∞® мЧ∞л£МнГ±нБђ лґАнТИмЭЄ мєіл≥Є мЇРлЛИмК§нД∞мЩА нФМлЭЉмК§нЛ± нХДлЯђлД• м†Ьм°∞нЪМмВђ |

|---|---|

| мВђмЧЕнЩШк≤љ

|

вЦЈ мєіл≥Є мєілЛИмК§нГА лґАлђЄ кµ≠лВі мЛЬмЮ• м†РмЬ†мЬ® 1мЬД(77%), мДЄк≥Д мЛЬмЮ• м†РмЬ†мЬ® 4мЬД(9%) вЦЈ кµ≠лВі 5к∞Ь мЩДмД±м∞® мЧЕм≤імЧР л™®лСР лВ©нТИ вЦЈ кµРл≥іKTB мК§нМ©(кЄ∞мЧЕмЭЄмИШл™©м†БнЪМмВђ)к≥Љ нХ©л≥СнХі мГБмЮ• |

| к≤љкЄ∞л≥АлПЩ

|

вЦЈ к≤љкЄ∞мЧР лФ∞лЭЉ мЛ§м†Б мШБнЦ•мЭД нБђк≤М л∞ЫлКФ мВ∞мЧЕмЬЉл°Ь мЮРлПЩм∞® нМРлІ§лЯЙмЧР мШБнЦ•мЭД л∞ЫмЭМ |

| м£ЉмЪФм†ЬнТИ

|

вЦЈ мєіл≥Є мЇРлЛИмК§нД∞ : мЧ∞л£МнГ±нБђ лВімЧРмДЬ л∞ЬмЛ±лРШлКФ м¶Эл∞Ьк∞АмК§л•Љ нЭ°м∞©мЛЬмЉЬ мЧ∞мЖМмЛЬнВ§лКФ лМАкЄ∞мШ§мЧЉ л∞©мІА лґАнТИ вЦЈ нФМлЭЉмК§нЛ± нХДлЯђлД• : мЩЄлґА мЧ∞л£Мм£ЉмЮЕкµђл°ЬлґАнД∞ мЧ∞л£МнГ±нБђкєМмІА мЧ∞л£М мЭімЖ°мЭД мЬДнХЬ нЖµл°Ь мЧ≠нХ†мЭД нХШлКФ лґАнТИ вЦЈ мЭШмЮ•лґАнТИ: мЮРлПЩм∞® м°∞мЮСмГБмЭШ мЮШл™їмЭД л∞©мІАнХШк≥† мЪім†ДмЮРмЭШ нФЉл°Ьл•Љ м§ДмЭіл©∞, м∞®лЯЙ лВілґАмЭШ мЭЄнЕМл¶ђмЦіл•Љ л•Љ к≥†кЄЙмК§лЯљк≥† нОЄмХИнХШк≤М лІМлУЬлКФ лґАнТИ |

| мЫРмЮђл£М

|

вЦЈ нЩЬмД±нГД кµ≠лВі л≤ХмЭЄ к∞Ак≤© : 12лЕД 7580мЫР вЖТ 13лЕД 6987мЫР вЖТ 14лЕД 8922мЫР вЖТ 15лЕД л∞ШкЄ∞ 1лІМ169мЫР вЦЈ л†ИмІД кµ≠лВі л≤ХмЭЄ к∞Ак≤© : 12лЕД 6367мЫР вЖТ 13лЕД 5477мЫР вЖТ 14лЕД 5141мЫР вЖТ 15лЕД л∞ШкЄ∞ 5170мЫР |

| мЛ§м†Бл≥АмИШ

|

вЦЈ нШДлМА, кЄ∞мХДм∞®, GMкЄАл°Ьл≤М мЮРлПЩм∞® нМРлІ§лЯЙ м¶Эк∞АмЛЬ мИШнШЬ вЦЈ нХімЩЄ л≤ХмЭЄ лІ§мґЬ м¶Эк∞АмЛЬ мИШнШЬ вЦЈ нЩШмЬ® мГБмКємЛЬ мИШнШЬ |

| л¶ђмК§нБђ

|

вЦЈ мµЬкЈЉ 4лґДкЄ∞ нХ©мВ∞ мЮЙмЧђнШДкЄИнЭРл¶Д(-) |

| мЛ†кЈЬмВђмЧЕ

|

вЦЈ нХШмЭілЄМл¶ђлУЬ мЮРлПЩм∞®мЪ© нЮИнД∞м†ДмЮРм†ЬмЦі нЖµмЛ† л™®лУИмЭі мЬµнХ©лРЬ мєіл≥Є мЇРлЛИмК§нД∞ к∞Ьл∞Ь мВђмЧЕ вЦЈ нТАмї§л≤ДлІБ м†ДлПЩ мї§нКЉ к∞Ьл∞Ь мВђмЧЕ |

мЬДмЭШ кЄ∞мЧЕм†Хл≥ілКФ нХЬкµ≠нИђмЮРкµРмЬ°мЧ∞кµђмЖМк∞А мВђмЧЕл≥ік≥†мДЬ, IR мЮРл£М, лЙімК§, мЧЕк≥ДлПЩнЦ• лУ± нХілЛє кЄ∞мЧЕмЭШ к∞БмҐЕ мЮРл£Мл•Љ м∞Єк≥†нХі мІАмЖНм†БмЬЉл°Ь мЧЕлН∞мЭінКЄ нХ©лЛИлЛ§.

(мЮРл£М : мХДмЭінИђмЮР www.itooza.com)

[мљФл¶ђмХДмЧРнФДнЛ∞] нХЬ лИИмЧР л≥ілКФ нИђмЮРмІАнСЬ

(лЛ®мЬД: мЦµмЫР)

[мљФл¶ђмХДмЧРнФДнЛ∞] м£ЉмЪФм£Љм£Љ

| мД± л™Е | кіА к≥Д | м£ЉмЛЭмЭШ мҐЕл•Ш | мЖМмЬ†м£ЉмЛЭмИШ л∞П мІАлґДмЬ® | лєДк≥† | |||

|---|---|---|---|---|---|---|---|

| кЄ∞ міИ | кЄ∞ лІР | ||||||

| м£ЉмЛЭмИШ | мІАлґДмЬ® | м£ЉмЛЭмИШ | мІАлґДмЬ® | ||||

| SIS S,R,L | мµЬлМАм£Љм£Љ | л≥інЖµм£Љ | 0 | 0 | 9,719,032 | 34.91 | нХ©л≥СмЛ†м£Љ мЈ®лУЭ |

| мШ§мЫРмДЭ | мЮДмЫР | л≥інЖµм£Љ | 0 | 0 | 1,373,516 | 4.93 | нХ©л≥СмЛ†м£Љ мЈ®лУЭ |

| л∞∞кЄ∞к≤љ | мЮДмЫР | л≥інЖµм£Љ | 0 | 0 | 240,967 | 0.87 | нХ©л≥СмЛ†м£Љ мЈ®лУЭ |

| мЛ†мґШнШЄ | мЮДмЫР | л≥інЖµм£Љ | 0 | 0 | 80,322 | 0.29 | нХ©л≥СмЛ†м£Љ мЈ®лУЭ |

| к≥Д | л≥інЖµм£Љ | 0 | 0 | 11,413,837 | 41.00 | - | |

| мЪ∞мД†м£Љ | 0 | 0 | 0 | 0 | - | ||

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.

12.05/18

12.05/18