아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[대가의 선택] 데이비드 드레먼의 '프리엠스‘

편집자주

대가의 선택은 역사상 존경 받는 투자자들이 '만약 한국에 투자했다면 어떤 기업을 샀을까?'에 대한 해답을 제시해 주는 코너입니다. 종목 발굴시 대가들이 선택한 주요 지표를 국내 기업에 적용해 기업을 골라 소개합니다.

드레먼 "저평가된 기업에 투자하라"데이비드 드레먼은 '드레먼 밸류 매니지먼트'의 대표로, 역발상 투자의 대가로 불린다. 그는 역발상 투자와 관련된 많은 저서를 출간했다. 국내에는 '역발상 투자'란 저서가 출간돼 있다.

드레먼은 자신의 요트에 '역발상'이라고 이름을 붙일 정도로 역발상 투자를 중시한다. 그는 사람들이 완전하지 않으며 실수를 자주 저지른다고 생각해 역발상 투자의 기회가 많다고 생각한다. 드레먼은 애널리스트가 20분기(5년) 연속으로 기업 수익을 오차 5% 이내로 예측할 확률은 140억분의 1에 불과하다고 말했다.

드레먼은 가치 대비 저평가된 기업들은 실적 예측이 어긋나도 약간의 손해를 입지만 고평가된 성장주를 소유하면 실적 예측이 어긋날 때 훨씬 큰 손해를 입는다고 강조했다.

드레먼은 주가수익배수(PER) 혹은 주가순자산배수(PBR)가 시장평균보다 낮은 기업을 선호했다. 반면 자기자본이익률(ROE)이 25%를 넘는 기업은 투자 대상에서 제외했다. 그 이상의 ROE가 장기간 유지되는 게 불가능하다고 봤기 때문이다.

데이비드 드레먼의 선택 '프리엠스'

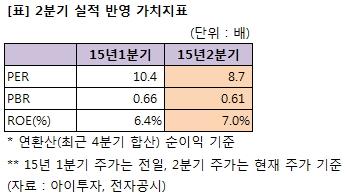

프리엠스11,750원, 0원, 0%는 드레먼의 투자 기준을 만족하는 상장사 중 하나다. 올해 2분기 연환산 실적(최근 12개월 합산)과 전일 시가총액 기준 PER은 9.2배로 아이투자(www.itooza.com)가 산정한 시장 평균 15.7배보다 낮다. 아이투자는 상장사의 시가총액과 순이익 합계(적자기업 포함)로 투자지표를 산정한다. 아직 2분기 실적이 집계되지 않아 시장평균은 지난 1분기 실적을 바탕으로 구했다.

프리엠스의 최근 ROE는 7%로 25% 미만이다. 최근 ROE는 올 2분기 연환산 순이익을 2분기 말 자본총계로 나눠 계산했다.

▷ 와이어 하네스 주력 생산기업

프리엠스는 건설 중장비용 전력선을 생산하는 기업이다. 주력 품목은 와이어 하네스(WIre Harness)로 지난 2분기 기준 전체 매출액의 80%를 차지했다. 주요 거래처로 두산인프라코어, 현대중공업, LS전선 등과 거래하고 있다. 1989년 11월 설립됐고, 코스닥시장엔 2001년 10월 상장했다.

프리엠스가 주력으로 생산하는 와이어 하네스는 인체의 신경계처럼 각종 중장비 모듈이 제 역할을 할 수 있도록 유기적으로 연결시켜주는 중장비 전기배선장치다. 프리엠스는 건설 중장비용, 산업용차량, 엔진용 등 다양한 용도로 사용되는 와이어 하네스를 거래처에 납품하고 있다.

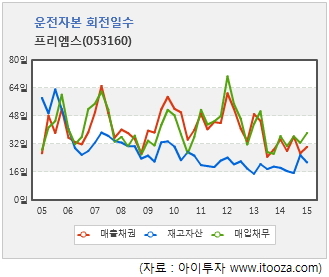

프리엠스가 생산하는 제품은 보통 20일 내외의 단기 발주형식으로, 거래처와 기본거래계약을 체결하고 1개월 전에 예상사용량을 통보받아 생산 및 납품하고 있다. 이에 프리엠스의 재고자산회전일수는 30일 내외로 낮은 편이다.

[그림] 프리엠스 와이어 하네스

(자료: 아이투자, 프리엠스)

프리엠스는 지난 2분기에 개선된 실적을 거뒀다. 지난 17일 제출한 반기보고서에 따르면 2분기 연결기준 매출액이 81억원으로 전년 동기 대비 11% 늘었다. 영업이익은 9억3000만원으로 39% 증가했고, 지배지분 순이익은 9억1000만원으로 43% 늘었다.

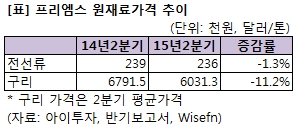

매출액 증가정도가 매출원가의 증가율을 앞서며 수익성이 더 크게 개선됐다. 지난 2분기 매출원가는 4.9% 늘어난 56억원으로 매출액 증가율을 하회했다. 이는 원재료가격 하락이 배경이 된 것으로 보인다. 프리엠스의 주요 원재료 중 하나인 전선류는 국제 구리가격 변동에 영향을 받는다.

지난 2분기 전선류 가격은 23만6000원으로 전년 동기 대비 1.3% 하락했다. 같은 기간 평균 구리가격은 톤당 6031.3달러로 11.2% 내렸다. 매출원가 증가율이 매출액 대비 적었던 배경으로 보인다.

21일 오전 9시 54분 현재 주가(3640원)와 2분기 실적을 반영한 프리엠스의 주가수익배수(PER)는 8.7배다. 주가순자산배수(PBR)는 0.61배, 자기자본이익률(ROE)은 7%다. 이날 주가하락과 2분기 이익증가가 더해져 PER 및 PBR이 전일 대비 낮아졌다.

[프리엠스] 투자 체크 포인트

| 기업개요 | 국내 1위 건설 중장비용 전력선 생산회사 |

|---|---|

| 사업환경 | ▷ 주력은 건설 중장비 부품, 다품종(1500여 품목) 소량 생산 ▷ 굴삭기급 이상 제조 가능한 국내 3개 업체 과점시장 ▷ 진입장벽 높음 |

| 경기변동 | ▷ 토목공사 분야 경기에 따라 실적 영향을 받는 산업으로 굴삭기 생산량에 영향을 받음 |

| 주요제품 | ▷ 두산인프라코어 전력선: 건설중장비, 산업용차량, 엔진용(52%) ▷ 한국컴퓨터 : 금융단말기(4%) ▷ 현대중공업 전기배선: 굴삭기, 휠로더모델용(23%) * 괄호 안은 매출 비중 |

| 원재료 | ▷ 전선류(23%, 11년 25만1000원 → 12년 26만2000원 → 13년 24만8000원 → 14년 23만6000원 → 15년 1분기 23만6000원) ▷ 하우징류(30%) ▷ 터미날류 (12%, 11년 92만5000원 → 12년 94만원 → 13년 93만7000원 → 14년 93만7000원 → 15년 1분기 93만7000원) * 괄호 안은 매입 비중 및 매입단가 추이 |

| 실적변수 | ▷ 두산인프라코어, 현대중공업 중장비 판매량 증가시 수혜 ▷ 중국 등의 사회간접자본 투자 증가시 수혜(중국 자회사 2곳 보유, 지분율 100%) |

| 리스크 | ▷ 연간 순이익 규모가 50억원 미만으로 매출액이 감소하면 이익이 급감할 수 있음 |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

위의 기업정보는 한국투자교육연구소가 사업보고서, IR 자료, 뉴스, 업계동향 등 해당 기업의 각종 자료를 참고해 지속적으로 업데이트 합니다. 프리엠스의 정보는 2015년 06월 12일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[프리엠스] 한 눈에 보는 투자지표

(단위: 억원)

[프리엠스] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 주도식 | 본인 | 보통주 | 2,000,000 | 33.33 | 2,000,000 | 33.33 | - |

| 계 | 보통주 | 2,000,000 | 33.33 | 2,000,000 | 33.33 | - | |

| - | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.