м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

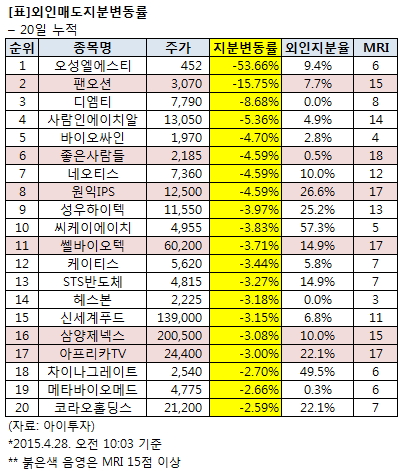

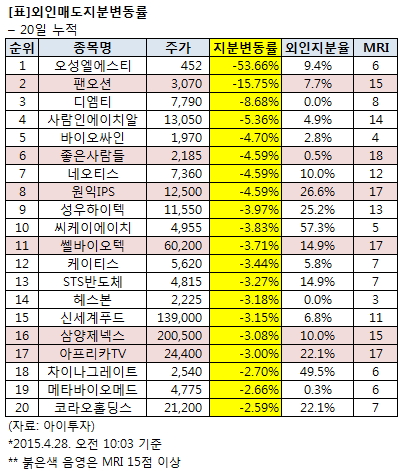

[мҷёмқё л§ӨлҸ„ лҸҷн–Ҙ] мҷёмқё, л””м— нӢ° м§Җ분 8.68%PвҶ“

28мқј м•„мқҙнҲ¬мһҗ(www.itooza.com)к°Җ м§ҖлӮң 20мқј лҸҷм•Ҳ мҷёкөӯмқё нҲ¬мһҗмһҗмқҳ м§Җ분мңЁ ліҖлҸҷмқ„ мІҙнҒ¬н•ң кІ°кіј л””м— нӢ°мқҳ м§Җ분мңЁмқҙ 8.68%P к°җмҶҢн•ң кІғмңјлЎң лӮҳнғҖлӮ¬лӢӨ. мқҙлЎң мқён•ҙ мҷёкөӯмқёмқҳ л””м— нӢ° ліҙмң 비мңЁмқҖ 0%к°Җ лҗҗлӢӨ.

л””м— нӢ°мқҳ мЈјмӢқMRI м җмҲҳлҠ” 25м җ л§Ңм җм—җ 8м җмқҙлӢӨ. мЈјмӢқMRIлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢ(KIERI)к°Җ кё°м—…мқҳ нҲ¬мһҗк°Җм№ҳлҘј мёЎм •н•ҳкё° мң„н•ҙ к°ңл°ңн•ң мҶ”лЈЁм…ҳмқҙлӢӨ.

м§Җ분мңЁ к°җмҶҢ мғҒмң„ 20к°ң мў…лӘ© к°ҖмҡҙлҚ° м җмҲҳк°Җ к°ҖмһҘ лҶ’мқҖ кё°м—…мқҖ мўӢмқҖмӮ¬лһҢл“Ө587мӣҗ, 0мӣҗ, 0%лЎң 25м җ л§Ңм җ мӨ‘ 18м җмқ„ кё°лЎқн–ҲлӢӨ. мғҒмң„ 20м„ мӨ‘ мЈјмӢқMRI м җмҲҳк°Җ 15м җ мқҙмғҒмқё кё°м—…мқҖ нҢ¬мҳӨм…ҳ3,620мӣҗ, в–І15мӣҗ, 0.42%, мўӢмқҖмӮ¬лһҢл“Ө587мӣҗ, 0мӣҗ, 0%, мӣҗмқөIPS23,450мӣҗ, в–І250мӣҗ, 1.08%, мҺҢл°”мқҙмҳӨн…Қ13,790мӣҗ, в–ј-200мӣҗ, -1.43%, мӮјм–‘м ңл„ҘмҠӨ, м•„н”„лҰ¬м№ҙTV л“ұ мҙқ 6к°ңлӢӨ.

мЈјмӢқMRI 분м„қмқҖ мһ¬л¬ҙкұҙм „м„ұмқ„ нҸ¬н•Ён•ҙ мҲҳмқөм„ұмһҘм„ұ, мӮ¬м—…лҸ…м җм„ұ, нҳ„кёҲм°Ҫм¶ңл Ҙ, л°ёлҘҳм—җмқҙм…ҳ л“ұ 5к°Җм§Җ мёЎл©ҙм—җм„ң к°ңлі„ мЈјмӢқмқҳ л§Өл ҘлҸ„лҘј мёЎм •н•ҙ м җмҲҳнҷ”н•ң кІғмқҙлӢӨ. лӘЁл‘җ 5к°Җм§Җ л¶Җл¬ём—җм„ң 5м җ л§Ңм җ, мҙқ 25м җ л§Ңм җмқҙлӢӨ. мқјл°ҳм ҒмңјлЎң мҙқм җмқҙ 15м җ мқҙмғҒмқҙл©ҙ нҲ¬мһҗ кІҖнҶ лҢҖмғҒ, 20м җ мқҙмғҒмқҙл©ҙ нҲ¬мһҗ л§Өл Ҙмқҙ мһҲлҠ” кІғмңјлЎң нҢҗлӢЁн•ңлӢӨ.

<кёҲмқј 20мқј лҲ„м Ғ м§Җ분мңЁ ліҖлҸҷ мў…лӘ© лҰ¬мҠӨнҠё>

мҳӨм„ұм—ҳм—җмҠӨнӢ° нҢ¬мҳӨм…ҳ л””м— нӢ° мӮ¬лһҢмқём—җмқҙм№ҳм•Ң л°”мқҙмҳӨмӢёмқё мўӢмқҖмӮ¬лһҢл“Ө л„ӨмҳӨнӢ°мҠӨ мӣҗмқөIPS м„ұмҡ°н•ҳмқҙн…Қ м”ЁмјҖмқҙм—җмқҙм№ҳ мҺҢл°”мқҙмҳӨн…Қ мјҖмқҙнӢ°мҠӨ STSл°ҳлҸ„мІҙ н—ӨмҠӨліё мӢ м„ёкі„н‘ёл“ң мӮјм–‘м ңл„ҘмҠӨ м•„н”„лҰ¬м№ҙTV м°ЁмқҙлӮҳк·ёл ҲмқҙнҠё л©”нғҖл°”мқҙмҳӨл©”л“ң мҪ”лқјмҳӨнҷҖл”©мҠӨ

[2014л…„ 9мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

л””м— нӢ°мқҳ мЈјмӢқMRI м җмҲҳлҠ” 25м җ л§Ңм җм—җ 8м җмқҙлӢӨ. мЈјмӢқMRIлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢ(KIERI)к°Җ кё°м—…мқҳ нҲ¬мһҗк°Җм№ҳлҘј мёЎм •н•ҳкё° мң„н•ҙ к°ңл°ңн•ң мҶ”лЈЁм…ҳмқҙлӢӨ.

м§Җ분мңЁ к°җмҶҢ мғҒмң„ 20к°ң мў…лӘ© к°ҖмҡҙлҚ° м җмҲҳк°Җ к°ҖмһҘ лҶ’мқҖ кё°м—…мқҖ мўӢмқҖмӮ¬лһҢл“Ө587мӣҗ, 0мӣҗ, 0%лЎң 25м җ л§Ңм җ мӨ‘ 18м җмқ„ кё°лЎқн–ҲлӢӨ. мғҒмң„ 20м„ мӨ‘ мЈјмӢқMRI м җмҲҳк°Җ 15м җ мқҙмғҒмқё кё°м—…мқҖ нҢ¬мҳӨм…ҳ3,620мӣҗ, в–І15мӣҗ, 0.42%, мўӢмқҖмӮ¬лһҢл“Ө587мӣҗ, 0мӣҗ, 0%, мӣҗмқөIPS23,450мӣҗ, в–І250мӣҗ, 1.08%, мҺҢл°”мқҙмҳӨн…Қ13,790мӣҗ, в–ј-200мӣҗ, -1.43%, мӮјм–‘м ңл„ҘмҠӨ, м•„н”„лҰ¬м№ҙTV л“ұ мҙқ 6к°ңлӢӨ.

мЈјмӢқMRI 분м„қмқҖ мһ¬л¬ҙкұҙм „м„ұмқ„ нҸ¬н•Ён•ҙ мҲҳмқөм„ұмһҘм„ұ, мӮ¬м—…лҸ…м җм„ұ, нҳ„кёҲм°Ҫм¶ңл Ҙ, л°ёлҘҳм—җмқҙм…ҳ л“ұ 5к°Җм§Җ мёЎл©ҙм—җм„ң к°ңлі„ мЈјмӢқмқҳ л§Өл ҘлҸ„лҘј мёЎм •н•ҙ м җмҲҳнҷ”н•ң кІғмқҙлӢӨ. лӘЁл‘җ 5к°Җм§Җ л¶Җл¬ём—җм„ң 5м җ л§Ңм җ, мҙқ 25м җ л§Ңм җмқҙлӢӨ. мқјл°ҳм ҒмңјлЎң мҙқм җмқҙ 15м җ мқҙмғҒмқҙл©ҙ нҲ¬мһҗ кІҖнҶ лҢҖмғҒ, 20м җ мқҙмғҒмқҙл©ҙ нҲ¬мһҗ л§Өл Ҙмқҙ мһҲлҠ” кІғмңјлЎң нҢҗлӢЁн•ңлӢӨ.

<кёҲмқј 20мқј лҲ„м Ғ м§Җ분мңЁ ліҖлҸҷ мў…лӘ© лҰ¬мҠӨнҠё>

мҳӨм„ұм—ҳм—җмҠӨнӢ° нҢ¬мҳӨм…ҳ л””м— нӢ° мӮ¬лһҢмқём—җмқҙм№ҳм•Ң л°”мқҙмҳӨмӢёмқё мўӢмқҖмӮ¬лһҢл“Ө л„ӨмҳӨнӢ°мҠӨ мӣҗмқөIPS м„ұмҡ°н•ҳмқҙн…Қ м”ЁмјҖмқҙм—җмқҙм№ҳ мҺҢл°”мқҙмҳӨн…Қ мјҖмқҙнӢ°мҠӨ STSл°ҳлҸ„мІҙ н—ӨмҠӨліё мӢ м„ёкі„н‘ёл“ң мӮјм–‘м ңл„ҘмҠӨ м•„н”„лҰ¬м№ҙTV м°ЁмқҙлӮҳк·ёл ҲмқҙнҠё л©”нғҖл°”мқҙмҳӨл©”л“ң мҪ”лқјмҳӨнҷҖл”©мҠӨ

[н”Ңл үмҠӨм»ҙ] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | нңҙлҢҖнҸ°мҡ© м—°м„ұмқёмҮ„нҡҢлЎңкё°нҢҗ(FPCB) м ңмЎ°м—…мІҙ |

|---|---|

| мӮ¬м—…нҷҳкІҪ | в–·мҠӨл§ҲнҠёнҸ° ліҙкёү нҷ•мӮ°мңјлЎң нңҙлҢҖнҸ°мҡ© мқёмҮ„нҡҢлЎңкё°нҢҗ(PCB) мҲҳмҡ”лҠ” мҰқк°Җн• кІғмңјлЎң м „л§қ в–· PCBлҠ” мІЁлӢЁкё°мҲ 분야мқё кө°мҲҳ, мһҗлҸҷм°Ё, мӮ°м—…мҡ© лЎңлҙҮ, мІЁлӢЁ мқҳлЈҢкё°кё° мӮ°м—…м—җлҸ„ нҷ•лҢҖ м Ғмҡ©лҗ м „л§қ в–· кі мҲҳмқөмқ„ м°Ҫм¶ңн•ҳлҠ” л№Ңл“ңм—…кіј RFPCB л“ұ кё°мҲ л Ҙмқ„ мҡ”н•ҳлҠ” м ңн’Ҳ 비мӨ‘ мҰқк°Җ |

| кІҪкё°ліҖлҸҷ | в–· нңҙлҢҖнҸ°, л””мҠӨн”Ңл Ҳмқҙ кІҪкё°лҸҷн–Ҙм—җ мҳҒн–Ҙмқ„ л°ӣмқҢ в–· нҷҳмңЁ, мӣҗмһҗмһ¬ к°ҖкІ©, мҲҳм¶ңмӢңмһҘ нҷҳкІҪ л“ұ н•ҙмҷё кІҪкё°ліҖлҸҷм—җ лҜјк°җ |

| мЈјмҡ”м ңн’Ҳ | в–· м–‘л©ҙFPCB(24%) : мҲҳм¶ң к°Җ격추мқҙ 12л…„ 51л§Ң6350мӣҗ вҶ’ 13л…„ 44л§Ң8269мӣҗ вҶ’ 14л…„ 3분기 9л§Ң3125мӣҗ в–· RF(71%) : мҲҳм¶ң к°Җ격추мқҙ 12л…„ 7л§Ң9393мӣҗ вҶ’ 13л…„ 41л§Ң700мӣҗ вҶ’ 14л…„ 3분기 2092мӣҗ * кҙ„нҳё м•ҲмқҖ л§Өм¶ң 비мӨ‘ |

| мӣҗмһ¬лЈҢ | в–· кё°нғҖ(40%) в–· CCL(32%) : к°Җ격추мқҙ(11л…„ 2л§Ң4439мӣҗ вҶ’ 12л…„ 2л§Ң3323мӣҗ вҶ’ 13л…„ 2л§Ң2300мӣҗ вҶ’ 14л…„ 3분기 1л§Ң9343мӣҗ) в–· м»ӨлІ„л Ҳмқҙ(19%) : к°Җ격추мқҙ(11л…„ 7476мӣҗ вҶ’ 12л…„ 6842мӣҗ вҶ’ 13л…„ 6393мӣҗ вҶ’ 14л…„ 3분기 5592мӣҗ) * кҙ„нҳё м•ҲмқҖ л§Өмһ… 비мӨ‘ |

| мӢӨм ҒліҖмҲҳ | в–· мӮјм„ұм „мһҗ, LGм „мһҗмқҳ мҠӨл§ҲнҠёнҸ° м¶ңн•ҳлҹү мҰқк°ҖмӢң мҲҳнҳң в–· мӮјм„ұм „мһҗ лІ нҠёлӮЁ лІ•мқё мғқмӮ°лҠҘл Ҙ 2л°° мҰқм„Ө(2015л…„)м—җ л”°лҘё мҲҳнҳң |

| лҰ¬мҠӨнҒ¬ | в–· PCBм—…мІҙ FPCBлЎң 진м¶ң кІҪмҹҒ мӢ¬нҷ” в–· мӮјм„ м „мһҗм—җ лҢҖн•ң лҶ’мқҖ л§Өм¶ң мқҳмЎҙлҸ„ в–· лҜёмғҒнҷҳ мӢ мЈјмқёмҲҳк¶Ң мҙқ 321л§Ң5752мЈј(л°ңн–үмЈјмӢқ мҙқмҲҳмқҳ 25.9%) - 3нҡҢ: н–үмӮ¬к°Җм•Ў 4143мӣҗ, н–үмӮ¬к°ҖлҠҘкё°к°„ 11.12.21 ~ 15.05.21 - 4нһҲ: н–үмӮ¬к°Җм•Ў 1л§Ң3938мӣҗ, н–үмӮ¬к°ҖлҠҘкё°к°„ 14.02.04 ~ 16.01.04 |

| мӢ к·ңмӮ¬м—… | мӢ к·ң мӮ¬м—… м—ҶмқҢ. |

мң„мқҳ кё°м—…м •ліҙлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢк°Җ мӮ¬м—…ліҙкі м„ң, IR мһҗлЈҢ, лүҙмҠӨ, м—…кі„лҸҷн–Ҙ л“ұ н•ҙлӢ№ кё°м—…мқҳ к°Ғмў… мһҗлЈҢлҘј м°ёкі н•ҙ м§ҖмҶҚм ҒмңјлЎң м—…лҚ°мқҙнҠё н•©лӢҲлӢӨ. н”Ңл үмҠӨм»ҙмқҳ м •ліҙлҠ” 2015л…„ 02мӣ” 13мқјм—җ мөңмў… м—…лҚ°мқҙнҠё лҗҗмҠөлӢҲлӢӨ.

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[н”Ңл үмҠӨм»ҙ] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[н”Ңл үмҠӨм»ҙ] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| н•ҳкІҪнғң | мөңлҢҖмЈјмЈј | ліҙнҶөмЈј | 1,549,382 | 12.49 | 2,406,050 | 19.41 | мһҘлӮҙл§ӨмҲҳ |

| кі„ | - | - | - | - | - | - | |

| ліҙнҶөмЈј | 1,549,382 | 12.49 | 2,406,050 | 19.41 | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.