мХДмЭінИђмЮР лЙімК§ > м†Дм≤і

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

[лМАк∞АмЭШ мД†нГЭ] мШђмК§нГАмЭЄмЭШ мД†нГЭ, 'мЧ†мЉАмЭім†ДмЮР'

нОЄмІСмЮРм£Љ

лМАк∞АмЭШ мД†нГЭмЭА мЧ≠мВђмГБ м°ік≤љ л∞ЫлКФ нИђмЮРмЮРлУ§мЭі 'лІМмХљ нХЬкµ≠мЧР нИђмЮРнЦИлЛ§л©і мЦілЦ§ кЄ∞мЧЕмЭД мГАмЭДкєМ?'мЧР лМАнХЬ нХілЛµмЭД м†ЬмЛЬнХі м£ЉлКФ мљФлДИмЮЕлЛИлЛ§. мҐЕл™© л∞ЬкµімЛЬ лМАк∞АлУ§мЭі мД†нГЭнХЬ м£ЉмЪФ мІАнСЬл•Љ кµ≠лВі кЄ∞мЧЕмЧР м†БмЪ©нХі кЄ∞мЧЕмЭД к≥®лЭЉ мЖМк∞ЬнХ©лЛИлЛ§.

мШђмК§нГАмЭЄ нММмЭілВЄмЕЬ мЦЉлЯђнКЄ нОАлУЬмЭШ нОАлУЬлІ§лЛИм†А 'л°Ьл≤ДнКЄ мШђмК§нГАмЭЄ'мЭА мИЂмЮРл•Љ к∞АмЮ• мЮШ нММмХЕнХШлКФ нИђмЮР лМАк∞Ал°Ь кЉљнЮМлЛ§. кЈЄлКФ нИђмЮРмЪімЪ©мЭД мЛЬмЮСнХШкЄ∞ м†Д нИђмЮРм†ДлђЄмІА м†ЬмЮСмЭД нЖµнХі мЮђлђім†ЬнСЬмЧРмДЬ мІДмЛ§мЭД лІРнХШмІА мХКлКФ нЪМмВђлУ§мЭД кЈЬнГДнЦИлЛ§. мШђмК§нГАмЭЄмЭА мИЂмЮРмЧР міИм†РмЭД лІЮмґФл©∞ к≤љмШБмІДк≥Љ к±∞мЭШ мЦШкЄ∞л•Љ нХШмІА мХКлКФлЛ§. лМАлґАлґДмЭШ к≤љмШБмІДлУ§мЭі мВђмЧЕмЧР лМАнХі мЮ•л∞ЛлєЫ к≤ђнХілІМ л∞ЭнЮИк≥† мЮШл™їлРЬ мЭЉмЧР лМАнХімД† м†ХмІБнХШк≤М мЦШкЄ∞нХШмІА мХКлКФлЛ§к≥† мГЭк∞БнХШкЄ∞ лХМлђЄмЭілЛ§.

мШђмК§нГАмЭЄмЭі лІРнХШлКФ нИђмЮР мКємЮРлКФ к∞АмЮ• лІОмЭА мД±к≥µм£Љл•Љ к≥†л•ілКФ мВђлЮМмЭі мХДлЛИлЭЉ мЛ§мИШл•Љ к∞АмЮ• м†Бк≤М нХШлКФ мВђлЮМмЭілЛ§. нИђмЮРлКФ мЮ•кЄ∞мЧР к±Єм≥Р лґАл•Љ мґХм†БнХШлКФ к≤МмЮДмЭіл©∞ мЮРмВ∞мЭі 0мЬЉл°Ь лПМмХДк∞Ал©і к≤МмЮДмЭі лБЭлВЬлЛ§. кЈЄлЯЉмЧРлПД мВђлЮМлУ§мЭА нХШл£®нХШл£®мЭШ мД±нМ®мЧР лДИлђі мЛ†к≤љмЭД мУ∞к≥† мЮИлЛ§к≥† лІРнХЬлЛ§.

мШђмК§нГАмЭЄмЭА лЙімК§к∞А мЛ§м†Ьл≥ілЛ§ лДИлђі лєДкіАм†БмЭілЭЉ м†АнПЙк∞АлПЉ мЮИлКФ нЪМмВђл•Љ м∞ЊлКФлЛ§. кЈЄк∞А м§СмЛЬнХШлКФ к≤ГмЭА мШ§л°ЬмІА к∞Ак≤©мЬЉл°Ь, кЈЄмЧРк≤М мЮИмЦі мҐЛмЭА нЪМмВђл•Љ лєДмЛЉ к∞Ак≤©мЧР мВђлКФ к≤ГмЭА лВШмБЬ нЪМмВђл•Љ мВђлКФ к≤Гк≥Љ лІИм∞ђк∞АмІАлЛ§. кЈЄлКФ к∞Ак≤©мЭД лІ§кЄ∞кЄ∞ мЬДнХі нЦ•нЫД 3лЕДмЧРмДЬ 5лЕД мВђмЭімЭШ нШДкЄИнЭРл¶ДмЭД мґФм†ХнХЬлЛ§.

мШђмК§нГАмЭЄмЭШ мД†нГЭ вАШмЧ†мЉАмЭім†ДмЮР'

л°Ьл≤ДнКЄ мШђмК§нГАмЭЄмЭШ мҐЕл™© мД†м†Х кЄ∞м§АмЭА мЛЬмЮ•лМАлєД м£Љк∞АмИШмЭµл∞∞мИШ(PER)к∞А лВЃк≥† мЮРмВ∞ лМАлєД нФДл¶ђлѓЄмЧДмЭА 30% лѓЄлІМмЭімЦімХЉ нХЬлЛ§. м¶Й, м£Љк∞АмИЬмЮРмВ∞л∞∞мИШ(PBR) 1.3л∞∞ лѓЄлІМмЭЄ кЄ∞мЧЕмЭД мД†нШЄнХЬлЛ§. лШРнХЬ лґАм±ДлєДмЬ®мЭі 150% мЭінХШк≥† л∞∞лЛємИШмݵ땆мЭА 2% мЭімГБмЭімЦімХЉ нХЬлЛ§.

мШђмК§нГАмЭЄмЭШ кЄ∞м§АмЧР лФ∞лЭЉ к≥†л•Є кЄ∞мЧЕ м§С мШ§лКШ мЖМк∞ЬнХ† мҐЕл™©мЭА мЧ†мЉАмЭім†ДмЮР7,000мЫР, вЦ≤90мЫР, 1.3%лЛ§. мІАлВЬ 2лґДкЄ∞ мЧ∞нЩШмВ∞(мµЬкЈЉ 4лґДкЄ∞ нХ©мВ∞) мЛ§м†Б кЄ∞м§А мЧ†мЉАмЭім†ДмЮРмЭШ PERмЭА 5.5л∞∞л°Ь мХДмЭінИђмЮРк∞А мВ∞м†ХнХЬ мЛЬмЮ• нПЙкЈ† PER 14.2л∞∞л≥ілЛ§ лВЃмЭА мИШм§АмЭіл©∞, PBR лШРнХЬ 0.99л∞∞л°Ь 1.3л∞∞ лѓЄлІМмЭілЛ§. лґАм±ДлєДмЬ®мЭА 89%л°Ь кЄ∞м§А(150%)л≥ілЛ§ лВЃмЬЉл©∞, мІАлВЬнХі л∞∞лЛємИШмݵ땆мЭА 3.9%лЛ§.

вЦЈ л∞ШлПДм≤і нМ®нВ§мІАмЪ© л≥ЄлФ©мЩАмЭімЦі м†Ьм°∞мВђ

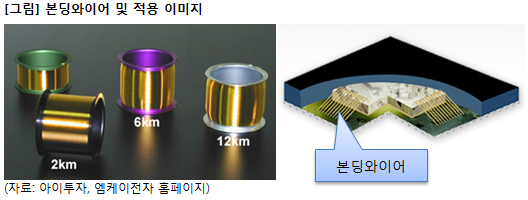

мЧ†мЉАмЭім†ДмЮРлКФ л∞ШлПДм≤і нМ®нВ§мІА к≥µм†ХмЧР мВђмЪ©лРШлКФ лґАнТИмЭЄ л≥ЄлФ©мЩАмЭімЦі(BONDING WIRE)л•Љ мГЭмВ∞нХШлКФ нЪМмВђлЛ§. л≥ЄлФ©мЩАмЭімЦілКФ л∞ШлПДм≤і л¶ђлУЬ нФДл†ИмЮДк≥Љ мЛ§л¶ђмљШ мє©мЭД мЧ∞к≤∞нХі м†ДкЄ∞м†Б мЛ†нШЄл•Љ м†ДлЛђнХШлКФ лґАнТИмЬЉл°Ь л®Єл¶ђмєілЭљ нПЙкЈ† кµµкЄ∞мЭШ 1/5 м†ХлПД лРШлКФ к∞АлКФ мД†мЭілЛ§. к∞ХлПДк∞А лЖТмХДмХЉ нХШк≥† к≥†мШ®мЧРмДЬ мШ§лЮШ к≤ђлФЬ мИШ мЮИмЦімХЉ нХі м†ЬнТИ мГЭмВ∞мЧР кЄ∞мȆ놕мЭі мЪФкµђлРЬлЛ§.

кµ≠лВі л≥ЄлФ©мЩАмЭімЦі мВ∞мЧЕмЭА 1980лЕД лІРкєМмІАлІМ нХілПД 80%л•Љ мИШмЮЕмЧР мЭШм°інЦИмЬЉлВШ, 1990лЕДлМА мЭінЫД кµ≠лВі мЧЕм≤ілУ§мЭі мГЭмВ∞мЧР лВШмДЬл©імДЬ нШДмЮђ кµ≠лВі мИШмЪФмЭШ 90% мЭімГБмЭД к≥µкЄЙнХШк≥† мЮИлЛ§. мДЄк≥Д л≥ЄлФ©мЩАмЭімЦі мЛЬмЮ•мЭА мІАлВЬ 2011лЕД 5к∞Ь мЧЕм≤ік∞А м†Дм≤і мЛЬмЮ•мЭШ 94%л•Љ м†РмЬ†нХШк≥† мЮИмЧИмЬЉлВШ 2012лЕД мЭЉл≥Є мК§лѓЄнЖ†л™® кЄИмЖНмЭі л≥ЄлФ© мЩАмЭімЦі мВђмЧЕмЭД м≤†мИШнХШл©імДЬ 4к∞Ь к≥µкЄЙмЧЕм≤і м§СмЛђмЬЉл°Ь мЮђнОЄлРРлЛ§. нШДмЮђ мЧ†мЉАмЭім†ДмЮРл•Љ лєДл°ѓнХі мЭЉл≥Є лЛ§лВШкєМкЄИмЖН, лЛИнП∞кЄИмЖН, лПЕмЭЉ нЧ§лЭЉмЪ∞мК§ кЈЄл£ємЭі мЭімЧР нХілЛєнХЬлЛ§. мІАлВЬнХі кЄ∞м§А мЧ†мЉАмЭім†ДмЮРмЭШ мДЄк≥ДмЛЬмЮ• м†РмЬ†мЬ®мЭА мІАлВЬнХі 17.7%л°Ь 3мЬДкґМмЭілЛ§.

л≥ЄлФ©мЩАмЭімЦімЭШ мЫРмЮђл£МлКФ кЄИмЭілЛ§. мЧ†мЉАмЭім†ДмЮРмЭШ м†ЬнТИ к∞Ак≤©мЭА м£ЉлђЄмЛЬм†РмЧР LBM(лЯ∞лНШкЄИмЛЬмДЄ)мЧР мЭШнХЬ мВђмЭім¶Ил≥Д м§СлЯЙмЭШ мЫРмЮђл£МлєДмЧР к∞Ак≥µлєДл•Љ лНФнХі мВ∞мґЬлРЬлЛ§. лФ∞лЭЉмДЬ кЄИ к∞Ак≤© л≥АлПЩмЧР лФ∞лЭЉ л≥ЄлФ©мЩАмЭімЦі м†ЬнТИ к∞Ак≤©лПД л≥АлПЩнХЬлЛ§. мІАлВЬ 2012лЕД мЭінЫД кЄИ к∞Ак≤©мЭА мХљмДЄл•Љ мЭімЦік∞Ак≥† мЮИлЛ§.

мЭі мШБнЦ•мЬЉл°Ь л≥ЄлФ©мЩАмЭімЦі м†ЬнТИк∞Ак≤©мЭі нХШлЭљнХШл©імДЬ, мЧ†мЉАмЭім†ДмЮРмЭШ мЛ§м†БлПД к∞РмЖМнЦИлЛ§.

лІ§мґЬмХ°, мШБмЧЕмЭімЭµк≥Љ лЛђл¶ђ мІАлВЬнХілґАнД∞ мЧ†мЉАмЭім†ДмЮРмЭШ мИЬмЭімЭµмЭА нБ∞ нПімЬЉл°Ь лКШмЧИлЛ§. мІАлВЬнХі 3мЫФ мІАлґДмЭД мЈ®лУЭ, мЧ∞к≤∞лМАмГБ мҐЕмЖНнЪМмВђл°Ь нОЄмЮЕлРЬ мЧ†мЉАмЭімЭЄл≤†мК§нКЄл®ЉнКЄ мШБнЦ•мЭілЛ§. мЧ†мЉАмЭімЭЄл≤†мК§нКЄл®ЉнКЄлКФ нИђмЮРнЪМмВђлЛ§. мЧ†мЉАмЭімЭЄл≤†мК§нКЄл®ЉнКЄлКФ мІАлВЬнХі 143мЦµмЫР к∞АлЯЙ мИЬмЭімЭµмЭі л∞ЬмГЭнЦИлЛ§. мШђнХі мГБл∞ШкЄ∞ лИДм†Б мЧ†мЉАмЭімЭЄл≤†мК§нКЄл®ЉнКЄ мИЬмЭімЭµмЭА 31мЦµмЫРмЬЉл°Ь, м†ДлЕД лПЩкЄ∞ -17мЦµмЫР лМАлєД нЭСмЮР м†ДнЩШнЦИлЛ§.

[мЬ†мХДмЭімЧШ] нИђмЮР м≤інБђ нПђмЭЄнКЄ

| кЄ∞мЧЕк∞ЬмЪФ | нЬілМАнП∞мЪ© нВ§нМ®лУЬ м£Љл†•мЭШ нЬілМАнП∞ лґАнТИнЪМмВђ |

|---|---|

| мВђмЧЕнЩШк≤љ | вЦЈ мК§лІИнКЄнП∞ мЛЬмЮ• мД±мЮ•мЬЉл°Ь нД∞мєШмК§нБђл¶∞ мИШмЪФлКФ к∞АнММл•Є мД±мЮ•мДЄл•Љ л≥імЭілКФ л∞Шл©і кЄ∞м°імЭШ нВ§нМ®лУЬ мЛЬмЮ•мЭА м§См†Ак∞А нЬілМАнП∞ мЛЬмЮ• м§СмЛђмЬЉл°Ь м†БмЪ©лРШк≥† мЮИмЭМ вЦЈ нВ§нМ®лУЬ мЛЬмЮ• мґХмЖМмЧР лФ∞лЭЉ лґАмЮРмЮђ л∞П мХ°мДЄмДЬл¶ђ лєДм§С нЩХлМА вЦЈ мК§лІИнКЄнП∞ мИШмЪФк∞А мД±мИЩкЄ∞мЧР мІДмЮЕнХі лґАнТИмЧЕм≤імЭШ мИШмЭµмД± нХШлЭљ мЪ∞놧к∞А мї§мІАк≥† мЮИмЭМ |

| к≤љкЄ∞л≥АлПЩ | вЦЈ к≤љкЄ∞л≥АлПЩмЧР лІ§мЪ∞ лѓЉк∞РнХЬ мВ∞мЧЕмЬЉл°Ь нЬілМАнП∞ нМРлІ§мИШмЧР мШБнЦ•мЭД л∞ЫмЭМ |

| м£ЉмЪФм†ЬнТИ | вЦЈ нВ§нМ®лУЬ : мК§лІИнКЄнП∞ нЩИл≤ДнКЉ, нФЉм≥РнП∞ нВ§нМ®лУЬ (65%, 11лЕД 1661мЫР вЖТ 12лЕД 791мЫР вЖТ 13лЕД 455мЫР вЖТ 14лЕД 1лґДкЄ∞ 436мЫР) вЦЈ лґАмЮРмЮђ : мК§лІИнКЄнП∞ мВђмЭілУЬнВ§, л∞©мІД л∞П л∞©мИШлґАнТИ (22%, 12лЕД 50мЫР вЖТ 13лЕД 57мЫР вЖТ 14лЕД 1лґДкЄ∞ 127мЫР) * кіДнШЄ мХИмЭА лІ§мґЬ лєДм§С л∞П нМРлІ§к∞А мґФмЭі |

| мЫРмЮђл£М | вЦЈ мЛ§л¶ђмљШ к≥†лђі, Resin, мВђмґЬлђЉ лУ± (мЛ§л¶ђмљШ к≥†лђік∞Ак≤© мґФмЭі, 11лЕД 7610мЫР вЖТ 12лЕД 5690мЫР вЖТ 13лЕД 5421мЫР вЖТ 14лЕД 1лґДкЄ∞ 8070мЫР) |

| мЛ§м†Бл≥АмИШ | вЦЈ м£ЉмЪФ мИШмЪФм≤Ш(мВЉмД±м†ДмЮР,LGм†ДмЮР)мЭШ нЬілМАнП∞ нМРлІ§лЯЙ м¶Эк∞АмЛЬ мИШнШЬ |

| л¶ђмК§нБђ | вЦЈ нФДл¶ђлѓЄмЧД мК§лІИнКЄнП∞ мЛЬмЮ•мЭШ мД±мЮ• лСФнЩФл°Ь лЛ®к∞АмЭЄнХШ мХХ놕 мї§мІР |

| мЛ†кЈЬмВђмЧЕ | нХілЛємВђнХ≠ мЧЖмЭМ |

мЬДмЭШ кЄ∞мЧЕм†Хл≥ілКФ нХЬкµ≠нИђмЮРкµРмЬ°мЧ∞кµђмЖМк∞А мВђмЧЕл≥ік≥†мДЬ, IR мЮРл£М, лЙімК§, мЧЕк≥ДлПЩнЦ• лУ± нХілЛє кЄ∞мЧЕмЭШ к∞БмҐЕ мЮРл£Мл•Љ м∞Єк≥†нХі мІАмЖНм†БмЬЉл°Ь мЧЕлН∞мЭінКЄ нХ©лЛИлЛ§. мЬ†мХДмЭімЧШмЭШ м†Хл≥ілКФ 2014лЕД 08мЫФ 01мЭЉмЧР мµЬмҐЕ мЧЕлН∞мЭінКЄ лРРмКµлЛИлЛ§.

(мЮРл£М : мХДмЭінИђмЮР www.itooza.com)

[мЬ†мХДмЭімЧШ] нХЬ лИИмЧР л≥ілКФ нИђмЮРмІАнСЬ

(лЛ®мЬД: мЦµмЫР)

[мЬ†мХДмЭімЧШ] м£ЉмЪФм£Љм£Љ

| мД± л™Е | кіА к≥Д | м£ЉмЛЭмЭШ мҐЕл•Ш |

мЖМмЬ†м£ЉмЛЭмИШ л∞П мІАлґДмЬ® | лєДк≥† | |||

|---|---|---|---|---|---|---|---|

| кЄ∞ міИ | кЄ∞ лІР | ||||||

| м£ЉмЛЭмИШ | мІАлґДмЬ® | м£ЉмЛЭмИШ | мІАлґДмЬ® | ||||

| лПЩкµ≠м†Ьк∞ХгИЬ | мµЬлМАм£Љм£Љ | л≥інЖµм£Љ | 3,967,140 | 34.82 | 3,967,140 | 34.82 | - |

| кєАмГБм£Љ | мЮДмЫР | л≥інЖµм£Љ | 23,000 | 0.20 | 23,000 | 0.20 | - |

| мЭіл≤ФнЭђ | мЮДмЫР | л≥інЖµм£Љ | 2,000 | 0.02 | 2,000 | 0.02 | - |

| кєАлђЄмШБ | мЮДмЫР | л≥інЖµм£Љ | 4,942 | 0.04 | 4,942 | 0.04 | - |

| к≥Д | л≥інЖµм£Љ | 4,002,082 | 35.12 | 3,997,082 | 35.08 | - | |

| мЪ∞мД†м£Љ | - | - | - | - | - | ||

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.