아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[V차트 우량주] 에스텍, 베트남 자회사 성장 '눈길'

편집자주

V차트(Value Chart) 우량주는 재무분석 도구인 'V차트'를 통해 실적과 재무 안전성이 우량한 기업을 소개하는 코너입니다. V차트는 아이투자에서 자체 개발한 재무분석 도구로 재무제표를 차트로 분석할 수 있도록 만든 것입니다.

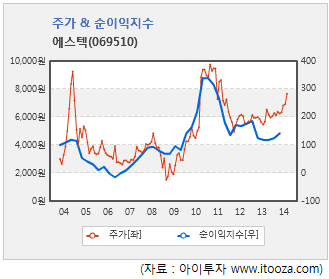

에스텍10,390원, ▼-10원, -0.1%의 주가가 올 들어 강세다. 24일 증권업계에 따르면 지난 22일에는 7770원으로 52주 최고가를 경신하기도 했다. 이는 연초보다 26% 오른 것이다. 에스텍은 스피커 제조회사로 자동차, TV용 제품이 주력이다.▷ 주가, 순이익과 닮은꼴

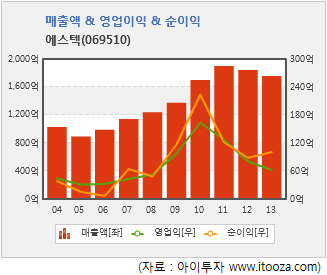

최근 강세는 지난해 이익 개선과 향후 성장 기대감이 반영된 것으로 풀이된다. 에스텍은 지난 2012년 매출과 이익이 부진했으나 지난해에는 자회사의 성장에 힘입어 순이익이 개선됐다. 지난 3년간 개별 기준 매출액은 1902억원 → 1841억원 → 1757억원을, 지분법 반영 순이익은 121억원 → 88억원 → 101억원을 기록했다.

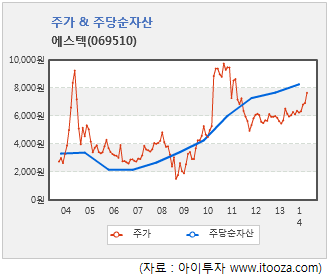

역사적으로 에스텍의 주가는 순이익과 비슷한 움직임을 보였다. 224억원으로 사상 최대 순이익을 거둔 지난 2010년 주가도 1만원에 근접해 가장 높았고, 순이익이 최고치의 절반 가량에 머물렀던 2011년과 2012년엔 주가도 5000원~6000원 사이에 대부분 거래됐다.

지난 2010년은 자동차, 디지털TV용 스피커 시장이 호조를 보이면서 매출이 전년 대비 23.5% 증가해 최근 10년 중 가장 높은 매출 성장률을 기록했다. 이듬해에는 희토류 가격 상승에 따른 원자재 가격 상승과 해외생산법인의 인건비 상승 등이 반영돼 매출 성장에도 수익성은 부진했다.

에스텍의 지난해 실적에는 베트남 자회사 성장이 주로 반영됐다. 베트남엔 100% 자회사인 비나(VINA)와 푸토(PhuTho) 두 개의 종속기업을 보유하고 있다. 에스텍비나는 지난해 15억원의 순이익을 거둬 전년도 (-)25억원에서 흑자로 돌아섰다. 에스텍푸토는 설립연도인 2012년엔 매출이 4200만원에 불과했으나 지난해엔 연간으로 79억원을 올렸다. 공장이 본격적으로 가동되면서 순이익도(-)4억원에서 3억원으로 흑자 전환했다.

특히 베트남은 삼성전자의 최대 휴대폰 생산공장이 위치해 있는 곳이다. 삼성전자는 베트남 생산규모를 두 배로 늘리겠다는 목표로 신설한 제 2공장을 지난 3월부터 가동하고 있다. 에스텍은 2012년 9월 휴대폰의 외장형 부품과 관련된 헤드셋, 이어폰, 진동부품 등의 생산을 담당하는 푸토를 설립했다. 베트남 자회사의 추가적인 매출 확대가 기대되는 대목이다.

이 밖에 에스텍은 중국, 미국, 말레이시아, 캄보디아에도 각각 자회사를 두고 있다. 지분율은 모두 100%다. 자회사를 모두 합산한 연결 매출액은 지난해 2223억원으로 전년 동기보다 5.6% 늘었고, 영업이익은 129억원으로 34% 증가했다. 순이익은 100억원으로 13% 늘어났다.

지난해 전체 매출에서 차지하는 비중은 차량용 60%, TV용이 30%를 각각 차지한다. 오디오 및 HP부품이 차지하는 기타 부문은 10%다. 베트남 공장 가동으로 이 부문의 매출 비중은 지난 2012년 4%에서 1년 만에 두 배 이상 높아졌다.

▷ 투자자산 ↑, 유형자산은 유지...왜?

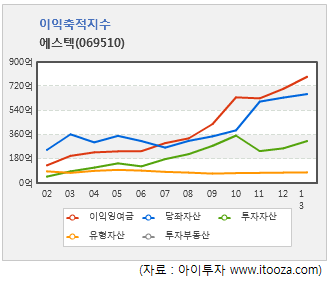

에스텍의 자산구조를 보면 최근 투자자산이 증가한 점을 살펴볼 수 있다. 베트남 법인을 신규로 설립하면서 종속기업투자자산이 지난 2012년 248억원으로 302억원으로 늘었다.

자산구조에서 또 다른 특징은 유형자산이 지난 10년간 별다른 변화가 없다는 점이다. 유형자산 투자 없이 이익잉여금을 늘려왔다는 의미다. 해외생산에 중점을 둔 회사의 사업구조가 원인이다.

자산구조에서 또 다른 특징은 유형자산이 지난 10년간 별다른 변화가 없다는 점이다. 유형자산 투자 없이 이익잉여금을 늘려왔다는 의미다. 해외생산에 중점을 둔 회사의 사업구조가 원인이다. 에스텍은 원가절감 등을 이유로 제품 생산은 해외 자회사에 주로 맡기고 본사는 이를 들여와 판매하는데 주력하고 있다. 지난해 총 생산능력은 719만개이며, 이 중 국내 본사의 생산능력은 40만개로 전체의 5.5%에 불과하다.

따라서 벌어들인 이익은 일부 투자자산에 배분하고 나머지는 고스란히 당좌자산으로 쌓았다. V차트의 이익축적지수를 보면 당좌자산과 이익잉여금이 같이 우샹항하고 있다.

최근 5년(2008년~2013년)간 이익잉여금은 332억원에서 790억원으로 늘었고, 당좌자산은 314억원에서 662억원으로 증가했다. 같은 기간 유형자산은 79억원으로 변화가 없었다.

▷ 영업 현금흐름 매년 (+), 4% 이상 고배당 지속

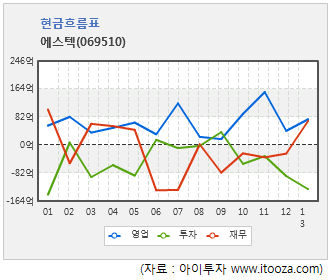

에스텍의 자회사 투자는 현금흐름표에서도 확인할 수 있다. 지난 1998년 말레이시아 법인을 시작으로 1999년 미국, 2000년 중국, 2002년 베트남에 각각 법인을 설립했다. 또 지난 2012년과 2013년에 각각 베트남 신규 법인, 캄보디아 법인을 추가했다. 이 기간 대체적으로 에스텍의 투자활동 현금흐름은 마이너스(-), 재무활동 현금흐름은 플러스(+)를 기록했다. 영업활동으로 벌어들인 현금 뿐 아니라 차입금 등 재무활동 현금흐름으로 창출된 자금을 해외 자회사 투자에 사용한 셈이다.

지난해엔 영업활동에서 75억원의 현금을 창출했고, 단기금융자산에 70억원, 종속기업투자자산 취득에 47억원을 사용하는 등 투자활동에 -129억원을 지출했다. 재무활동으로는 배당금 21억원을 지급했음에도 단기차입금 91억원을 증가시켜 70억원이 유입됐다. 부호로 보면 영업(+), 투자(-), 재무(+)다.

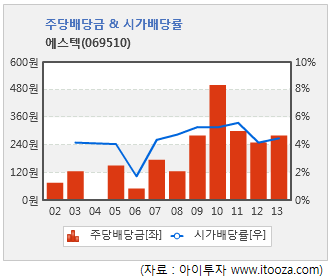

꾸준한 현금흐름과 당좌자산 증가를 바탕으로 에스텍은 지난 2003년 상장 이후 단 두차례를 제외하고 매년 4% 이상의 배당수익률을 기록했다. 배당성향은 대체적으로 20% 수준이다. 지난해엔 주당 280원의 배당금을 지급해 4.5%의 시가배당률을 보였다. 최근 시중은행 금리보다 높은 수치다.

▷ 주가, 주당순자산에 근접..ROE 11%

에스텍은 과거 주가가 주당순자산을 기준으로 오르내렸던 회사다. 지난 2012년 이후에는 줄곧 주당순자산 아래에 위치했으나 최근 주가 상승으로 다시 주당순자산에 근접 중이다. 이는 주가순자산배수(PBR) 차트로도 살펴볼 수 있다. 주가가 주당순자산과 같으면 PBR은 1배가 된다. 현재 PBR은 0.92배로 과거 5년간 평균치 0.99배보다 소폭 낮다. 지난해 말 기준 자기자본이익률(ROE)은 11.1%다.

[에스텍] 투자 체크 포인트

| 기업개요 | 자동차, 가전, 통신기기용 스피커를 전문 생산하는 기업 |

|---|---|

| 사업환경 | ▷ 자동차, 이동통신기기 시장 확대로 수요가 지속적으로 늘어나는 추세 ▷ 대형 디지털 가전제품·홈시어터 시장 성장으로 스피커 제품수요 증가 전망 ▷ 스피커산업은 매년 5% 씩 성장해옴 |

| 경기변동 | ▷ 경기 변동 영향이 비교적 적음 |

| 주요제품 | ▷ 차량용 스피커: 자동차부품 (60%, 내수가격 11년 5619원 → 12년 4965원 → 13년 5175원/개) ▷ TV: LCD·PDP TV용 (30%, 내수가격 11년 2526원 → 12년 1만6376원 → 13년 5만6930원/개) * 괄호 안은 매출 비중 |

| 원재료 | ▷ 05-01(프레임): 프레임(4.4%) ▷ 05-02(요크): 요크(8.2%) ▷ 05-05(콘지): 콘 스피커에 사용되는 진동판(5.7%) ▷ 05-06(마그네트): 자석(9%) ▷ 05-12(플레이트): 플레이트(2.7%) ▷ 05-59(케이스): 프론트케이스(5.1%) *괄호 안은 매입 비중 |

| 실적변수 | ▷ 가전, 자동차 시장 업황 호조시 수혜 ▷ 환율 상승시 영업외 수익 발생 |

| 리스크 | ▷ 수출 비중이 높아(2013년 82%), 환율 하락시 관련 손실 발생 |

| 신규사업 | ▷ 2012년 9월 헤드셋(Headset), 이어폰(Earphone) 사업 위한 베트남 자회사 설립해 가동중 |

위의 기업정보는 한국투자교육연구소가 사업보고서, IR 자료, 뉴스, 업계동향 등 해당 기업의 각종 자료를 참고해 지속적으로 업데이트 합니다. 에스텍의 정보는 2014년 04월 23일에 최종 업데이트 됐습니다.

(자료 : 아이투자 www.itooza.com)

[에스텍] 한 눈에 보는 투자지표

(단위: 억원)

[에스텍] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| Foster Electric Co.,Ltd | 최대주주 | 보통주 | 5,390,913 | 49.41 | 5,390,913 | 49.41 | - |

| 김충지 | 특수관계인 | 보통주 | 168,000 | 1.54 | 168,000 | 1.54 | - |

| 노성택 | 특수관계인 | 보통주 | 13,187 | 0.12 | 13,187 | 0.12 | - |

| 장영철 | 특수관계인 | 보통주 | 40,000 | 0.37 | 0 | 0 | - |

| 박준호 | 특수관계인 | 보통주 | 14,180 | 0.13 | 0 | 0 | - |

| 계 | 보통주 | 5,626,280 | 51.57 | 5,572,100 | 51.07 | - | |

| - | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.