м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҰүмӢң분м„қ] 진양нҸҙлҰ¬, н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳвҶ‘...м–ҙл–»кІҢ?

진양нҸҙлҰ¬7,150мӣҗ, в–ј-700мӣҗ, -8.92%мҡ°л Ҳнғ„(мқҙн•ҳ 진양нҸҙлҰ¬)мқҳ мһ‘л…„ 4분기 н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳк°Җ м „л…„ лҸҷкё°лҢҖ비 к°ңм„ лҗң кІғмңјлЎң лӮҳнғҖлӮ¬лӢӨ. мқҙлҠ” мөңк·ј л§Өм¶ңкіј мқҙмқөмқҙ мҶҢнҸӯ к°җмҶҢн•ң к°ҖмҡҙлҚ° кұ°л‘” кІғмқҙлқј лҲҲкёёмқ„ лҒҲлӢӨ.

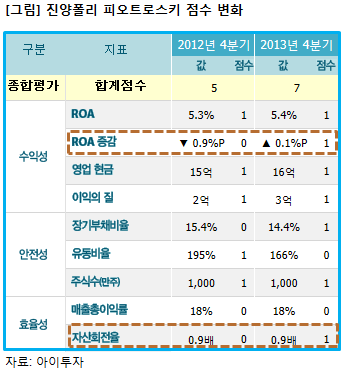

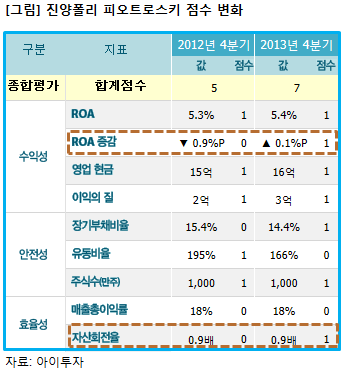

27мқј м•„мқҙнҲ¬мһҗ(www.itooza.com)мқҳ н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳнҢҗм—җ л”°лҘҙл©ҙ 진양нҸҙлҰ¬мқҳ н”јмҳӨнҠёлЎңмҠӨнӮӨ мў…н•© м җмҲҳлҠ” м§ҖлӮңн•ҙ 4분기 9м җ л§Ңм җм—җ 7м җмқ„ м–»м—ҲлӢӨ. м „л…„ лҸҷкё° 5м җм—җм„ң 2м җмқҙ мҳӨлҘё кІғмқҙлӢӨ. н•ӯлӘ©лі„лЎңлҠ” мҲҳмқөм„ұ л¶Җл¬ём—җм„ң 1м җ, нҡЁмңЁм„ұ мёЎл©ҙм—җм„ң 1м җмқ„ к°Ғк°Ғ 추к°Җн–ҲлӢӨ.

ліҖнҷ”лҠ” мһҗмӮ°л¶Җ분м—җм„ң л°ңмғқн•ң кІғмңјлЎң ліҙмқёлӢӨ. мһ‘л…„ л§җ кё°мӨҖ мһҗмӮ°мҙқкі„к°Җ 235м–өмӣҗмңјлЎң м „л…„ лҸҷкё°ліҙлӢӨ 4м–өмӣҗмқҙ лӮ®м•„мЎҢлӢӨ. мқҙм—җ л”°лқј 비мҠ·н•ң мҲҳмӨҖмқҳ мқҙмқөмқ„ кұ°л’ҖмқҢм—җлҸ„ мҙқмһҗмӮ°мқҙмқөлҘ (ROA)мқҖ 5.3%м—җм„ң 5.4%лЎң лҶ’м•„мЎҢлӢӨ. ROAк°Җ мў…м „ліҙлӢӨ 0.1%p лҶ’아진 м җмқҙ л°ҳмҳҒлҸј 'ROAмҰқк°җ'м—җм„ң 1м җмқ„, 'мһҗмӮ°нҡҢм „мңЁлҸ„' 0.91л°°м—җм„ң 0.92л°°лЎң мҳ¬лқј 1м җмқ„ к°Ғк°Ғ м–»м—ҲлӢӨ.

м•Ҳм „м„ұ л¶Җл¬ём—җм„ңмқҳ ліҖлҸҷлҸ„ мһҲм—ҲлӢӨ. мһҘкё°л¶Җмұ„비мңЁмқҙ 15.4%м—җм„ң 14.4%лЎң лӮ®м•„м§Җл©ҙм„ң 1м җмқ„ 추к°Җн•ң л°ҳл©ҙ мң лҸҷ비мңЁмқҖ 195%м—җм„ң 166%лЎң лӮ®м•„м ё 1м җмқ„ мһғм—ҲлӢӨ. мқҙм—җ л”°лқј м•Ҳм „м„ұ м „мІҙм—җм„ңлҠ” 2м җмңјлЎң м „л…„ лҸҷкё°мҷҖ лҸҷмқјн•ң м җмҲҳлҘј нҡҚл“қн–ҲлӢӨ.

н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳнҢҗмқҖ лҜёкөӯ мҠӨнғ нҸ¬л“ң лҢҖн•ҷмқҳ мЎ°м…ү н”јмҳӨнҠёлЎңмҠӨнӮӨ көҗмҲҳк°Җ к°ңл°ңн•ң мў…лӘ© нҸүк°Җ л°©лІ•мқҙлӢӨ. кё°м—…мқҳ мҲҳмқөм„ұ, мһҗліёмЎ°лӢ¬ л°Ҹ л ҲлІ„лҰ¬м§Җ мӮ¬мҡ©мқҳ м•Ҳм „м„ұ, мҳҒм—…нҡЁмңЁм„ұ л“ұ 3к°Җм§Җ л¶Җл¬ём—җм„ң мҙқ 9к°Җм§Җ кё°мӨҖмқ„ м Ғмҡ©н•ҙ мў…н•© нҸүк°Җн•ңлӢӨ. мһ¬л¬ҙм ҒмңјлЎң н—Ҳм•Ҫн•ң кё°м—…мқ„ кіЁлқјлӮҙлҠ” лҚ° нҡЁкіјм Ғмқҙл©°, мӢӨм Ғ к°ңм„ л°Ҹ н„ҙм–ҙлқјмҡҙл“ң кё°м—…мқ„ м°ҫлҠ” лҚ° мң мҡ©н•ҳлӢӨ.

лӢӨл§Ң мқҙ нҸүк°Җл°©лІ•м—җлҠ” л°ёлҘҳм—җмқҙм…ҳмқҙ нҸ¬н•ЁлҸј мһҲм§Җ м•ҠлӢӨ. л”°лқјм„ң м ҖнҸүк°Җ, кі нҸүк°Җ мҲҳмӨҖмқ„ нҢҗлӢЁн•ҳкё° мң„н•ҙ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER), мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR) л“ұмқҳ нҲ¬мһҗм§Җн‘ңлҘј 추к°ҖлЎң м°ёкі н•ҳл©ҙ мҡ©мқҙн•ҳлӢӨ.

진양нҸҙлҰ¬лҠ” м§ҖлӮңн•ҙ м—°к°„мңјлЎң 215м–ө8600л§Ңмӣҗмқҳ л§Өм¶ңмқ„ кұ°л’ҖлӢӨ. м „л…„ лҸҷкё°ліҙлӢӨ 0.5% к°җмҶҢн•ң мҲҳм№ҳлӢӨ. мҳҒм—…мқҙмқөмқҖ 16м–ө6000л§ҢмӣҗмңјлЎң 3.2% мӨ„м—Ҳкі , мҲңмқҙмқөмқҖ 12м–ө7200л§ҢмӣҗмңјлЎң 0.2% к°җмҶҢн–ҲлӢӨ. нҸҙлҰ¬мҡ°л Ҳнғ„нҸј(мҠӨнҸ°м§Җ)мқ„ мғқмӮ°н•ҳлҠ” лӢЁмқј мӮ¬м—…мқ„ н•ҳкі мһҲлҠ”лҚ° м§ҖлӮңн•ҙ м„ёкі„м Ғмқё кІҪкё°м№ЁмІҙмқҳ мһҘкё°нҷ”лЎң м „л°ҳм Ғмқё нҸҙлҰ¬мҡ°л Ҳнғ„нҸјмқҳ мҲҳмҡ”к°Җ м •мІҙлҗң мҳҒн–Ҙмқ„ л°ӣм•ҳлӢӨ.

нҡҢмӮ¬лҠ” мқҙм—җ лҢҖмқ‘н•ҙ кі кёүмҶҢмһ¬мқҳ к°ңл°ңкіј мһҗлҸҷм°Ё, кіөм—…мҡ© мҲҳмҡ”мІҳмқҳ м Ғк·№м Ғмқё мҳҒм—…нҷңлҸҷ, н•ҙмҷёмӢңмһҘ мҲҳм¶ңмқ„ м Ғк·№ 진н–үн•ҳкІ лӢӨкі л°қнҳ”лӢӨ. м§ҖлӮңн•ҙ кё°мӨҖ көӯлӮҙ мӢңмһҘ м җмң мңЁмқҖ 11% мҲҳмӨҖмқҙлӢӨ.

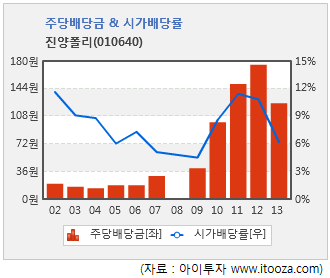

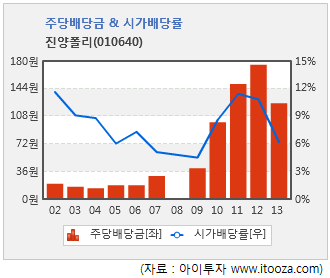

진양нҸҙлҰ¬лҠ” кі л°°лӢ№мЈјм—җ кјҪнһҢлӢӨ. м§ҖлӮң 4л…„к°„ л°°лӢ№мҲҳмқөлҘ мқҖ л§Өл…„ 5%лҘј л„ҳм–ҙм„ лӢӨ. мһ‘л…„м—җлҠ” мӨ‘к°„л°°лӢ№мқ„ нҸ¬н•Ён•ҙ мЈјлӢ№ 125мӣҗмқ„ м§Җкёүн–ҲлӢӨ. мӢңк°Җл°°лӢ№лҘ мқҖ 6.2%лӢӨ. к°ҖмһҘ лҶ’м•ҳлҚҳ м§ҖлӮң 2011л…„м—” 11.5%мқҳ л°°лӢ№мҲҳмқөлҘ мқ„ кё°лЎқн•ҳкё°лҸ„ н–ҲлӢӨ.

мһ‘л…„ м—°к°„ мӢӨм Ғмқ„ л°ҳмҳҒн•ң 진양нҸҙлҰ¬мқҳ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 16.3л°°лӢӨ. мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 1.26л°°, мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 7.7%лӢӨ.

[2013л…„ 6мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

27мқј м•„мқҙнҲ¬мһҗ(www.itooza.com)мқҳ н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳнҢҗм—җ л”°лҘҙл©ҙ 진양нҸҙлҰ¬мқҳ н”јмҳӨнҠёлЎңмҠӨнӮӨ мў…н•© м җмҲҳлҠ” м§ҖлӮңн•ҙ 4분기 9м җ л§Ңм җм—җ 7м җмқ„ м–»м—ҲлӢӨ. м „л…„ лҸҷкё° 5м җм—җм„ң 2м җмқҙ мҳӨлҘё кІғмқҙлӢӨ. н•ӯлӘ©лі„лЎңлҠ” мҲҳмқөм„ұ л¶Җл¬ём—җм„ң 1м җ, нҡЁмңЁм„ұ мёЎл©ҙм—җм„ң 1м җмқ„ к°Ғк°Ғ 추к°Җн–ҲлӢӨ.

ліҖнҷ”лҠ” мһҗмӮ°л¶Җ분м—җм„ң л°ңмғқн•ң кІғмңјлЎң ліҙмқёлӢӨ. мһ‘л…„ л§җ кё°мӨҖ мһҗмӮ°мҙқкі„к°Җ 235м–өмӣҗмңјлЎң м „л…„ лҸҷкё°ліҙлӢӨ 4м–өмӣҗмқҙ лӮ®м•„мЎҢлӢӨ. мқҙм—җ л”°лқј 비мҠ·н•ң мҲҳмӨҖмқҳ мқҙмқөмқ„ кұ°л’ҖмқҢм—җлҸ„ мҙқмһҗмӮ°мқҙмқөлҘ (ROA)мқҖ 5.3%м—җм„ң 5.4%лЎң лҶ’м•„мЎҢлӢӨ. ROAк°Җ мў…м „ліҙлӢӨ 0.1%p лҶ’아진 м җмқҙ л°ҳмҳҒлҸј 'ROAмҰқк°җ'м—җм„ң 1м җмқ„, 'мһҗмӮ°нҡҢм „мңЁлҸ„' 0.91л°°м—җм„ң 0.92л°°лЎң мҳ¬лқј 1м җмқ„ к°Ғк°Ғ м–»м—ҲлӢӨ.

м•Ҳм „м„ұ л¶Җл¬ём—җм„ңмқҳ ліҖлҸҷлҸ„ мһҲм—ҲлӢӨ. мһҘкё°л¶Җмұ„비мңЁмқҙ 15.4%м—җм„ң 14.4%лЎң лӮ®м•„м§Җл©ҙм„ң 1м җмқ„ 추к°Җн•ң л°ҳл©ҙ мң лҸҷ비мңЁмқҖ 195%м—җм„ң 166%лЎң лӮ®м•„м ё 1м җмқ„ мһғм—ҲлӢӨ. мқҙм—җ л”°лқј м•Ҳм „м„ұ м „мІҙм—җм„ңлҠ” 2м җмңјлЎң м „л…„ лҸҷкё°мҷҖ лҸҷмқјн•ң м җмҲҳлҘј нҡҚл“қн–ҲлӢӨ.

н”јмҳӨнҠёлЎңмҠӨнӮӨ м җмҲҳнҢҗмқҖ лҜёкөӯ мҠӨнғ нҸ¬л“ң лҢҖн•ҷмқҳ мЎ°м…ү н”јмҳӨнҠёлЎңмҠӨнӮӨ көҗмҲҳк°Җ к°ңл°ңн•ң мў…лӘ© нҸүк°Җ л°©лІ•мқҙлӢӨ. кё°м—…мқҳ мҲҳмқөм„ұ, мһҗліёмЎ°лӢ¬ л°Ҹ л ҲлІ„лҰ¬м§Җ мӮ¬мҡ©мқҳ м•Ҳм „м„ұ, мҳҒм—…нҡЁмңЁм„ұ л“ұ 3к°Җм§Җ л¶Җл¬ём—җм„ң мҙқ 9к°Җм§Җ кё°мӨҖмқ„ м Ғмҡ©н•ҙ мў…н•© нҸүк°Җн•ңлӢӨ. мһ¬л¬ҙм ҒмңјлЎң н—Ҳм•Ҫн•ң кё°м—…мқ„ кіЁлқјлӮҙлҠ” лҚ° нҡЁкіјм Ғмқҙл©°, мӢӨм Ғ к°ңм„ л°Ҹ н„ҙм–ҙлқјмҡҙл“ң кё°м—…мқ„ м°ҫлҠ” лҚ° мң мҡ©н•ҳлӢӨ.

лӢӨл§Ң мқҙ нҸүк°Җл°©лІ•м—җлҠ” л°ёлҘҳм—җмқҙм…ҳмқҙ нҸ¬н•ЁлҸј мһҲм§Җ м•ҠлӢӨ. л”°лқјм„ң м ҖнҸүк°Җ, кі нҸүк°Җ мҲҳмӨҖмқ„ нҢҗлӢЁн•ҳкё° мң„н•ҙ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER), мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR) л“ұмқҳ нҲ¬мһҗм§Җн‘ңлҘј 추к°ҖлЎң м°ёкі н•ҳл©ҙ мҡ©мқҙн•ҳлӢӨ.

진양нҸҙлҰ¬лҠ” м§ҖлӮңн•ҙ м—°к°„мңјлЎң 215м–ө8600л§Ңмӣҗмқҳ л§Өм¶ңмқ„ кұ°л’ҖлӢӨ. м „л…„ лҸҷкё°ліҙлӢӨ 0.5% к°җмҶҢн•ң мҲҳм№ҳлӢӨ. мҳҒм—…мқҙмқөмқҖ 16м–ө6000л§ҢмӣҗмңјлЎң 3.2% мӨ„м—Ҳкі , мҲңмқҙмқөмқҖ 12м–ө7200л§ҢмӣҗмңјлЎң 0.2% к°җмҶҢн–ҲлӢӨ. нҸҙлҰ¬мҡ°л Ҳнғ„нҸј(мҠӨнҸ°м§Җ)мқ„ мғқмӮ°н•ҳлҠ” лӢЁмқј мӮ¬м—…мқ„ н•ҳкі мһҲлҠ”лҚ° м§ҖлӮңн•ҙ м„ёкі„м Ғмқё кІҪкё°м№ЁмІҙмқҳ мһҘкё°нҷ”лЎң м „л°ҳм Ғмқё нҸҙлҰ¬мҡ°л Ҳнғ„нҸјмқҳ мҲҳмҡ”к°Җ м •мІҙлҗң мҳҒн–Ҙмқ„ л°ӣм•ҳлӢӨ.

нҡҢмӮ¬лҠ” мқҙм—җ лҢҖмқ‘н•ҙ кі кёүмҶҢмһ¬мқҳ к°ңл°ңкіј мһҗлҸҷм°Ё, кіөм—…мҡ© мҲҳмҡ”мІҳмқҳ м Ғк·№м Ғмқё мҳҒм—…нҷңлҸҷ, н•ҙмҷёмӢңмһҘ мҲҳм¶ңмқ„ м Ғк·№ 진н–үн•ҳкІ лӢӨкі л°қнҳ”лӢӨ. м§ҖлӮңн•ҙ кё°мӨҖ көӯлӮҙ мӢңмһҘ м җмң мңЁмқҖ 11% мҲҳмӨҖмқҙлӢӨ.

진양нҸҙлҰ¬лҠ” кі л°°лӢ№мЈјм—җ кјҪнһҢлӢӨ. м§ҖлӮң 4л…„к°„ л°°лӢ№мҲҳмқөлҘ мқҖ л§Өл…„ 5%лҘј л„ҳм–ҙм„ лӢӨ. мһ‘л…„м—җлҠ” мӨ‘к°„л°°лӢ№мқ„ нҸ¬н•Ён•ҙ мЈјлӢ№ 125мӣҗмқ„ м§Җкёүн–ҲлӢӨ. мӢңк°Җл°°лӢ№лҘ мқҖ 6.2%лӢӨ. к°ҖмһҘ лҶ’м•ҳлҚҳ м§ҖлӮң 2011л…„м—” 11.5%мқҳ л°°лӢ№мҲҳмқөлҘ мқ„ кё°лЎқн•ҳкё°лҸ„ н–ҲлӢӨ.

мһ‘л…„ м—°к°„ мӢӨм Ғмқ„ л°ҳмҳҒн•ң 진양нҸҙлҰ¬мқҳ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 16.3л°°лӢӨ. мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 1.26л°°, мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 7.7%лӢӨ.

[кі л°°лӢ№ кё°м—…]

[н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢ] м ҖкёҲлҰ¬В·м Җм„ұмһҘ мӢңлҢҖмқҳ лҢҖм•ҲмңјлЎң л°°лӢ№мЈјк°Җ лңЁкі мһҲлӢӨ. мЎ°кёҲмқҙлқјлҸ„ лҚ”, м•Ҳм •м ҒмңјлЎң мҲҳмқөмқ„ мұҷкё°л ӨлҠ” мҲҳмҡ”к°Җ лҠҳкі мһҲкё° л•Ңл¬ёмқҙлӢӨ. мөңк·ј мқҖн–үкёҲлҰ¬лҠ” 3% лҜёл§ҢмңјлЎң л–Ём–ҙмЎҢм§Җл§Ң, л°°лӢ№мЈјмқҳ кІҪмҡ° м ҒкІҢлҠ” 3%, л§ҺкІҢлҠ” 7%~10%к№Ңм§Җ л°°лӢ№мҲҳмқөлҘ мқҙ лӮҳмҳӨкі мһҲлӢӨ.

л°°лӢ№мқҖ кё°м—…мқҙ мқјм •кё°к°„ лҸҷм•Ҳ мҳҒм—…мқ„ нҶөн•ҙ лІҲ мқҙмқөмқҳ мқјл¶ҖлҘј мЈјмЈјм—җкІҢ м§Ғм ‘ лӮҳлҲ мЈјлҠ” кІғмқҙлӢӨ. л°°лӢ№кёҲмқҖ мЈјк°Җ л“ұлқҪм—җ кҙҖкі„м—Ҷмқҙ мЈјмӢқмқ„ ліҙмң н•ҳл©ҙ л°ӣмқ„ мҲҳ мһҲм–ҙ мқҖн–үм—җ мҳҲкёҲн•ҳкі л°ӣлҠ” мқҙмһҗмҷҖ 비мҠ·н•ң м„ұкІ©мқ„ м§ҖлӢҢлӢӨ.

кі л°°лӢ№мқҖ мЈјк°Җ н•ҳлқҪмқҳ м•Ҳм „нҢҗмңјлЎң мһ‘мҡ©н•ңлӢӨ. л°°лӢ№кёҲмқҙ мқјм •н•ҳлӢӨкі к°Җм •н• л•Ң мЈјк°Җк°Җ н•ҳлқҪн• мҲҳлЎқ мӢңк°Җл°°лӢ№лҘ (мЈјлӢ№л°°лӢ№кёҲ/мЈјк°Җ*100, л°°лӢ№мҲҳмқөлҘ кіј к°ҷмқҖ мқҳлҜё)мқҙ лҶ’м•„м ё мқҖн–үмҳҲкёҲліҙлӢӨ мң лҰ¬н•ң нҲ¬мһҗмІҳлЎң мқёмӢқлҗҳкё° л•Ңл¬ёмқҙлӢӨ.

мқјкҙҖлҗң л°°лӢ№м •мұ…мқ„ мң м§Җн•ҳлҠ” кё°м—…мқҖ нҒ¬кІҢ 2к°Җм§ҖлЎң лӮҳлүңлӢӨ. мІ«м§ёлҠ” л§Өл…„ л°°лӢ№кёҲмқ„ мқјм •н•ҳкІҢ м§Җкёүн•ҳкұ°лӮҳ лҠҳлҰ¬лҠ” кё°м—…, л‘ҳм§ёлҠ” л§Өл…„ л°°лӢ№м„ұн–Ҙмқ„ мқјм •н•ҳкІҢ мң м§Җн•ҳкұ°лӮҳ лҶ’мқҙлҠ” кё°м—…мқҙлӢӨ. л°°лӢ№кёҲмқ„ лҠҳлҰ¬кұ°лӮҳ л°°лӢ№м„ұн–ҘмқҖ лҶ’мқҙл©ҙ кёҲмғҒмІЁнҷ”м§Җл§Ң, мң м§Җн•ҙлҸ„ мҳҲмғҒ мӢңк°Җл°°лӢ№лҘ мқ„ мӮ°м •н• мҲҳ мһҲм–ҙ мһ¬л¬ҙ кі„нҡҚмқ„ м§Ө л•Ң мң лҰ¬н•ҳлӢӨ.

л°°лӢ№м„ұн–ҘмқҖ к·ён•ҙ мҲңмқҙмқөм—җм„ң л°°лӢ№мңјлЎң м§Җкёүн•ң 비мңЁмқҙлӢӨ. л°°лӢ№м„ұн–Ҙмқҙ 50%лқјл©ҙ к·ён•ҙ мҲңмқҙмқөмқҳ м Ҳл°ҳмқ„ л°°лӢ№н–ҲлӢӨлҠ” мқҳлҜёлӢӨ. кІ°көӯ мқҙмқөмқҙ кҫёмӨҖнһҲ мҰқк°Җн•ҳлҠ” кё°м—…лҠ” л°°лӢ№м„ұн–Ҙл§Ң мқјм •н•ҳлӢӨл©ҙ л§Өл…„ м§Җкёүн•ҳлҠ” л°°лӢ№кёҲлҸ„ лҠҳкІҢ лҗңлӢӨ. л”°лқјм„ң нҲ¬мһҗмһҗлҠ” мқҙмқөмқҳ ліҖлҸҷм„ұмқҙ нҒ¬м§Җ м•Ҡкі кҫёмӨҖнһҲ мҡ°мғҒн–Ҙн•ҳлҠ” кё°м—…мқ„ мӢј к°ҖкІ©м—җ л§ӨмҲҳн•ҙм•ј мўӢмқҖ л°°лӢ№нҲ¬мһҗлҘј н–ҲлӢӨкі нҸүк°Җл°ӣмқ„ мҲҳ мһҲлӢӨ.

к·ёлҹ¬лӮҳ к·јліём ҒмңјлЎңлҠ” кё°м—…мқҙ мҷң л°°лӢ№кёҲкіј л°°лӢ№м„ұн–Ҙмқ„ мқјм •н•ҳкІҢ н•ҳкұ°лӮҳ, лҶ’мқҙкі , лҠҳлҰ¬лҠ” м§Җм—җ лҢҖн•ҙ мқҙн•ҙн• н•„мҡ”к°Җ мһҲлӢӨ. мқјл°ҳм ҒмңјлЎң л°°лӢ№м •мұ…мқҖ мөңлҢҖмЈјмЈјмҷҖ кҙҖл Ёмқҙ мһҲлӢӨ. нҠ№нһҲ мҡ°лҰ¬лӮҳлқј кё°м—…мқҳ кІҪмҡ° мөңлҢҖмЈјмЈјк°Җ мҷёкөӯкі„ кё°м—…мқҙл©ҙ мқјкҙҖлҗң л°°лӢ№м •мұ…мқ„ ліҙмқёлӢӨ. мҷёкөӯкі„ нҡҢмӮ¬л“Өмқҙ көӯлӮҙм—җм„ң лІҲ лҸҲмқ„ лӘЁнҡҢмӮ¬лЎң мҳ®кІЁ мһ¬нҲ¬мһҗм—җ лӮҳм„ңлҠ” кІҪмҡ°к°Җ л§Һкё° л•Ңл¬ёмқҙлӢӨ. кі л°°лӢ№мЈјлЎң мң лӘ…н•ң н•ңкөӯмүҳм„қмң мқҳ кІҪмҡ° м„ёкі„ 2мң„ м„қмң нҡҢмӮ¬мқё лЎңм—ҙлҚ”м№ҳмүҳмқҙ мөңлҢҖмЈјмЈјлӢӨ. лЎңм—ҙлҚ”м·ЁмүҳмқҖ н•ҙмҷё к°Ғкөӯм—җ н•ңкөӯмүҳм„қмң мҷҖ к°ҷмқҖ мһҗнҡҢмӮ¬лҘј л§Ңл“Өм–ҙ лҶ“кі л°°лӢ№мқ„ нҶөн•ҙ мһҗкёҲмқ„ мҲҳнҳҲн•ңлӢӨ. к·ёлҰ¬кі к·ё мһҗкёҲмңјлЎң мһҗмӣҗ к°ңл°ңм—җ лӮҳм„ лӢӨ.

мөңлҢҖмЈјмЈјк°Җ кёүн•ҳкІҢ мһҗкёҲмқҙ н•„мҡ”н•ң кІҪмҡ°лҸ„ мһҲлӢӨ. мөңлҢҖмЈјмЈј мёЎмқҙ м°Ёмһ…кёҲмқ„ к°ҡм•„м•ј н•ңлӢӨлҚҳм§Җ, кІҪмҳҒк¶Ң к°•нҷ”лҘј мң„н•ҙ мһҗмӮ¬мЈјлҘј м·Ёл“қн•ҙм•ј н• л•Ң л°°лӢ№мқ„ нҶөн•ҙ мөңлҢҖмЈјмЈј мЈјлЁёлӢҲлҘј л‘җл‘‘н•ҳкІҢ н•ҳлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. лҢҖмӢ мқҙ л•ҢлҠ” мқјкҙҖлҗң л°°лӢ№м •мұ…ліҙлӢЁ к°‘мһ‘мҠӨлҹ° нҸӯнғ„ л°°лӢ№мқҳ кІҪмҡ°к°Җ лҚ” л§ҺлӢӨ.

н•ңнҺё л°°лӢ№ нҲ¬мһҗм „лһө мӨ‘ н•ҳлӮҳлЎң 'лӢӨмҡ°мқҳ к°ң' нҲ¬мһҗлІ•мқҙ мһҲлӢӨ. лӢӨмҡ°м§ҖмҲҳлҘј кө¬м„ұн•ҳлҠ” мў…лӘ© мӨ‘ мӢңк°Җл°°лӢ№лҘ мғҒмң„ 10к°ң мў…лӘ©мқ„ мӮ¬м„ң 1л…„к°„ ліҙмң н•ҳлҠ” м „лһөмқҙлӢӨ. 1957л…„~2003л…„к№Ңм§Җ 추м Ғ кІ°кіј лӢӨмҡ°м§ҖмҲҳ м—°нҸүк· мғҒмҠ№лҘ мқё 11%лҘј 3%p лҠҘк°Җн•ҳлҠ” м—°нҸүк· 14%мқҳ мҲҳмқөлҘ мқ„ кё°лЎқн–ҲлӢӨ.

[2012л…„ кі л°°лӢ№лҘ мғҒмң„ 20м„ ]

KPXмғқлӘ…кіјн•ҷ 14.8%, мӢ н’Қм ңм§Җ 12.8%, мҳҒн’Қм ңм§Җ 11.9%, 진양нҸҙлҰ¬10.8%, 진양мӮ°м—… 8.8%, м •мғҒм ңмқҙм—ҳм—җмҠӨ 8.8%, мқјм •мӢӨм—… 8.5%, C&SмһҗмӮ°кҙҖлҰ¬ 8.3%, 진лЎңл°ңнҡЁ 8.2%, н•ңкөӯмүҳм„қмң 8.1%, мјҖмқҙм”ЁнӢ° 7.7%, м•„мЈјмәҗн”јнғҲ 7.4%, OCIлЁёнӢ°лҰ¬м–јмҰҲ 7.4%, н•ңлҜёл°ҳлҸ„мІҙ 7.4%, л„ӨмҳӨнӢ°мҠӨ 7%, 진양нҷҖл”©мҠӨ 7%, WISCOM 6.9%, мқҙм н…Қ 6.8%, лІҪмӮ° 6.6%, л¬ҙлҰјP&P 6.5%

л°°лӢ№мқҖ кё°м—…мқҙ мқјм •кё°к°„ лҸҷм•Ҳ мҳҒм—…мқ„ нҶөн•ҙ лІҲ мқҙмқөмқҳ мқјл¶ҖлҘј мЈјмЈјм—җкІҢ м§Ғм ‘ лӮҳлҲ мЈјлҠ” кІғмқҙлӢӨ. л°°лӢ№кёҲмқҖ мЈјк°Җ л“ұлқҪм—җ кҙҖкі„м—Ҷмқҙ мЈјмӢқмқ„ ліҙмң н•ҳл©ҙ л°ӣмқ„ мҲҳ мһҲм–ҙ мқҖн–үм—җ мҳҲкёҲн•ҳкі л°ӣлҠ” мқҙмһҗмҷҖ 비мҠ·н•ң м„ұкІ©мқ„ м§ҖлӢҢлӢӨ.

кі л°°лӢ№мқҖ мЈјк°Җ н•ҳлқҪмқҳ м•Ҳм „нҢҗмңјлЎң мһ‘мҡ©н•ңлӢӨ. л°°лӢ№кёҲмқҙ мқјм •н•ҳлӢӨкі к°Җм •н• л•Ң мЈјк°Җк°Җ н•ҳлқҪн• мҲҳлЎқ мӢңк°Җл°°лӢ№лҘ (мЈјлӢ№л°°лӢ№кёҲ/мЈјк°Җ*100, л°°лӢ№мҲҳмқөлҘ кіј к°ҷмқҖ мқҳлҜё)мқҙ лҶ’м•„м ё мқҖн–үмҳҲкёҲліҙлӢӨ мң лҰ¬н•ң нҲ¬мһҗмІҳлЎң мқёмӢқлҗҳкё° л•Ңл¬ёмқҙлӢӨ.

мқјкҙҖлҗң л°°лӢ№м •мұ…мқ„ мң м§Җн•ҳлҠ” кё°м—…мқҖ нҒ¬кІҢ 2к°Җм§ҖлЎң лӮҳлүңлӢӨ. мІ«м§ёлҠ” л§Өл…„ л°°лӢ№кёҲмқ„ мқјм •н•ҳкІҢ м§Җкёүн•ҳкұ°лӮҳ лҠҳлҰ¬лҠ” кё°м—…, л‘ҳм§ёлҠ” л§Өл…„ л°°лӢ№м„ұн–Ҙмқ„ мқјм •н•ҳкІҢ мң м§Җн•ҳкұ°лӮҳ лҶ’мқҙлҠ” кё°м—…мқҙлӢӨ. л°°лӢ№кёҲмқ„ лҠҳлҰ¬кұ°лӮҳ л°°лӢ№м„ұн–ҘмқҖ лҶ’мқҙл©ҙ кёҲмғҒмІЁнҷ”м§Җл§Ң, мң м§Җн•ҙлҸ„ мҳҲмғҒ мӢңк°Җл°°лӢ№лҘ мқ„ мӮ°м •н• мҲҳ мһҲм–ҙ мһ¬л¬ҙ кі„нҡҚмқ„ м§Ө л•Ң мң лҰ¬н•ҳлӢӨ.

л°°лӢ№м„ұн–ҘмқҖ к·ён•ҙ мҲңмқҙмқөм—җм„ң л°°лӢ№мңјлЎң м§Җкёүн•ң 비мңЁмқҙлӢӨ. л°°лӢ№м„ұн–Ҙмқҙ 50%лқјл©ҙ к·ён•ҙ мҲңмқҙмқөмқҳ м Ҳл°ҳмқ„ л°°лӢ№н–ҲлӢӨлҠ” мқҳлҜёлӢӨ. кІ°көӯ мқҙмқөмқҙ кҫёмӨҖнһҲ мҰқк°Җн•ҳлҠ” кё°м—…лҠ” л°°лӢ№м„ұн–Ҙл§Ң мқјм •н•ҳлӢӨл©ҙ л§Өл…„ м§Җкёүн•ҳлҠ” л°°лӢ№кёҲлҸ„ лҠҳкІҢ лҗңлӢӨ. л”°лқјм„ң нҲ¬мһҗмһҗлҠ” мқҙмқөмқҳ ліҖлҸҷм„ұмқҙ нҒ¬м§Җ м•Ҡкі кҫёмӨҖнһҲ мҡ°мғҒн–Ҙн•ҳлҠ” кё°м—…мқ„ мӢј к°ҖкІ©м—җ л§ӨмҲҳн•ҙм•ј мўӢмқҖ л°°лӢ№нҲ¬мһҗлҘј н–ҲлӢӨкі нҸүк°Җл°ӣмқ„ мҲҳ мһҲлӢӨ.

к·ёлҹ¬лӮҳ к·јліём ҒмңјлЎңлҠ” кё°м—…мқҙ мҷң л°°лӢ№кёҲкіј л°°лӢ№м„ұн–Ҙмқ„ мқјм •н•ҳкІҢ н•ҳкұ°лӮҳ, лҶ’мқҙкі , лҠҳлҰ¬лҠ” м§Җм—җ лҢҖн•ҙ мқҙн•ҙн• н•„мҡ”к°Җ мһҲлӢӨ. мқјл°ҳм ҒмңјлЎң л°°лӢ№м •мұ…мқҖ мөңлҢҖмЈјмЈјмҷҖ кҙҖл Ёмқҙ мһҲлӢӨ. нҠ№нһҲ мҡ°лҰ¬лӮҳлқј кё°м—…мқҳ кІҪмҡ° мөңлҢҖмЈјмЈјк°Җ мҷёкөӯкі„ кё°м—…мқҙл©ҙ мқјкҙҖлҗң л°°лӢ№м •мұ…мқ„ ліҙмқёлӢӨ. мҷёкөӯкі„ нҡҢмӮ¬л“Өмқҙ көӯлӮҙм—җм„ң лІҲ лҸҲмқ„ лӘЁнҡҢмӮ¬лЎң мҳ®кІЁ мһ¬нҲ¬мһҗм—җ лӮҳм„ңлҠ” кІҪмҡ°к°Җ л§Һкё° л•Ңл¬ёмқҙлӢӨ. кі л°°лӢ№мЈјлЎң мң лӘ…н•ң н•ңкөӯмүҳм„қмң мқҳ кІҪмҡ° м„ёкі„ 2мң„ м„қмң нҡҢмӮ¬мқё лЎңм—ҙлҚ”м№ҳмүҳмқҙ мөңлҢҖмЈјмЈјлӢӨ. лЎңм—ҙлҚ”м·ЁмүҳмқҖ н•ҙмҷё к°Ғкөӯм—җ н•ңкөӯмүҳм„қмң мҷҖ к°ҷмқҖ мһҗнҡҢмӮ¬лҘј л§Ңл“Өм–ҙ лҶ“кі л°°лӢ№мқ„ нҶөн•ҙ мһҗкёҲмқ„ мҲҳнҳҲн•ңлӢӨ. к·ёлҰ¬кі к·ё мһҗкёҲмңјлЎң мһҗмӣҗ к°ңл°ңм—җ лӮҳм„ лӢӨ.

мөңлҢҖмЈјмЈјк°Җ кёүн•ҳкІҢ мһҗкёҲмқҙ н•„мҡ”н•ң кІҪмҡ°лҸ„ мһҲлӢӨ. мөңлҢҖмЈјмЈј мёЎмқҙ м°Ёмһ…кёҲмқ„ к°ҡм•„м•ј н•ңлӢӨлҚҳм§Җ, кІҪмҳҒк¶Ң к°•нҷ”лҘј мң„н•ҙ мһҗмӮ¬мЈјлҘј м·Ёл“қн•ҙм•ј н• л•Ң л°°лӢ№мқ„ нҶөн•ҙ мөңлҢҖмЈјмЈј мЈјлЁёлӢҲлҘј л‘җл‘‘н•ҳкІҢ н•ҳлҠ” кІҪмҡ°к°Җ л§ҺлӢӨ. лҢҖмӢ мқҙ л•ҢлҠ” мқјкҙҖлҗң л°°лӢ№м •мұ…ліҙлӢЁ к°‘мһ‘мҠӨлҹ° нҸӯнғ„ л°°лӢ№мқҳ кІҪмҡ°к°Җ лҚ” л§ҺлӢӨ.

н•ңнҺё л°°лӢ№ нҲ¬мһҗм „лһө мӨ‘ н•ҳлӮҳлЎң 'лӢӨмҡ°мқҳ к°ң' нҲ¬мһҗлІ•мқҙ мһҲлӢӨ. лӢӨмҡ°м§ҖмҲҳлҘј кө¬м„ұн•ҳлҠ” мў…лӘ© мӨ‘ мӢңк°Җл°°лӢ№лҘ мғҒмң„ 10к°ң мў…лӘ©мқ„ мӮ¬м„ң 1л…„к°„ ліҙмң н•ҳлҠ” м „лһөмқҙлӢӨ. 1957л…„~2003л…„к№Ңм§Җ 추м Ғ кІ°кіј лӢӨмҡ°м§ҖмҲҳ м—°нҸүк· мғҒмҠ№лҘ мқё 11%лҘј 3%p лҠҘк°Җн•ҳлҠ” м—°нҸүк· 14%мқҳ мҲҳмқөлҘ мқ„ кё°лЎқн–ҲлӢӨ.

[2012л…„ кі л°°лӢ№лҘ мғҒмң„ 20м„ ]

KPXмғқлӘ…кіјн•ҷ 14.8%, мӢ н’Қм ңм§Җ 12.8%, мҳҒн’Қм ңм§Җ 11.9%, 진양нҸҙлҰ¬10.8%, 진양мӮ°м—… 8.8%, м •мғҒм ңмқҙм—ҳм—җмҠӨ 8.8%, мқјм •мӢӨм—… 8.5%, C&SмһҗмӮ°кҙҖлҰ¬ 8.3%, 진лЎңл°ңнҡЁ 8.2%, н•ңкөӯмүҳм„қмң 8.1%, мјҖмқҙм”ЁнӢ° 7.7%, м•„мЈјмәҗн”јнғҲ 7.4%, OCIлЁёнӢ°лҰ¬м–јмҰҲ 7.4%, н•ңлҜёл°ҳлҸ„мІҙ 7.4%, л„ӨмҳӨнӢ°мҠӨ 7%, 진양нҷҖл”©мҠӨ 7%, WISCOM 6.9%, мқҙм н…Қ 6.8%, лІҪмӮ° 6.6%, л¬ҙлҰјP&P 6.5%

[кі л°°лӢ№ кё°м—…] кҙҖл Ёмў…лӘ©

мЈјк°Җ : 3мӣ” 27мқј мҳӨнӣ„ 14мӢң 38분 нҳ„мһ¬

| мў…лӘ©лӘ… | нҳ„мһ¬к°Җ | м „мқјлҢҖ비 | л§Өм¶ңм•Ў | мҳҒм—…мқҙмқө | мҲңмқҙмқө | PER | PBR | ROE |

|---|---|---|---|---|---|---|---|---|

| KPXмғқлӘ…кіјн•ҷ | 3,130мӣҗ | в–ј45мӣҗ (-1.4%) | 345 | -19 | -13 | N/A | 0.91 | -2.5% |

| мӢ н’Қм ңм§Җ | 7,800мӣҗ | в–ј80мӣҗ (-1%) | 1,078 | -28 | -31 | N/A | 0.32 | -8.8% |

| мҳҒн’Қм ңм§Җ | 19,500мӣҗ | в–ј150мӣҗ (-0.8%) | 944 | 36 | 37 | 11.8 | 0.43 | 3.6% |

| 진양нҸҙлҰ¬ | 2,075мӣҗ | в–ј5мӣҗ (-0.2%) | 216 | 17 | 13 | 16.4 | 1.26 | 7.7% |

| 진양мӮ°м—… | 2,385мӣҗ | в–І15мӣҗ (0.6%) | 263 | 25 | 29 | 10.6 | 0.96 | 9% |

| м •мғҒм ңмқҙм—ҳм—җмҠӨ | 5,540мӣҗ | в–ј30мӣҗ (-0.5%) | 571 | 75 | 64 | 11.3 | 1.46 | 12.9% |

| мқјм •мӢӨм—… | 21,900мӣҗ | в–І50мӣҗ (0.2%) | 723 | 16 | 16 | 16.8 | 0.52 | 3.1% |

| C&SмһҗмӮ°кҙҖлҰ¬ | 3,685мӣҗ | в–І15мӣҗ (0.4%) | 1,486 | 83 | N/A | 29 | 1.13 | 3.9% |

| 진лЎңл°ңнҡЁ | 22,350мӣҗ | 0мӣҗ (0%) | 816 | 183 | 141 | 11.9 | 3.00 | 25.2% |

| н•ңкөӯмүҳм„қмң | 481,500мӣҗ | в–І2,000мӣҗ (0.4%) | 2,468 | 360 | N/A | 20 | 7.58 | 37.9% |

| мјҖмқҙм”ЁнӢ° | 2,645мӣҗ | в–І10мӣҗ (0.4%) | 486 | 36 | N/A | 6.6 | 1.20 | 18.2% |

| м•„мЈјмәҗн”јнғҲ | 4,945мӣҗ | в–ј5мӣҗ (-0.1%) | 4,763 | 117 | 117 | 127.7 | 0.44 | 0.3% |

| OCIлЁёнӢ°лҰ¬м–јмҰҲ | 37,400мӣҗ | в–І350мӣҗ (0.9%) | 1,870 | 83 | 4 | 1 | 1.23 | 0.1% |

| н•ңлҜёл°ҳлҸ„мІҙ | 13,550мӣҗ | в–І50мӣҗ (0.4%) | 1,132 | 137 | 112 | 30.8 | 1.90 | 6.2% |

| л„ӨмҳӨнӢ°мҠӨ | 4,215мӣҗ | в–ј15мӣҗ (-0.3%) | 268 | 24 | 17 | 18.8 | 0.66 | 3.5% |

| 진양нҷҖл”©мҠӨ | 3,280мӣҗ | в–І115мӣҗ (3.6%) | 117 | 87 | 176 | 10.1 | 0.61 | 6.1% |

| WISCOM | 5,190мӣҗ | в–ј10мӣҗ (-0.2%) | 1,408 | 61 | 49 | 15.9 | 0.67 | 4.2% |

| мқҙм н…Қ | 1,240мӣҗ | 0мӣҗ (0%) | 484 | -25 | N/A | N/A | 0.47 | -15.9% |

| лІҪмӮ° | 3,055мӣҗ | в–ј85мӣҗ (-2.7%) | 1,886 | 131 | 74 | 94 | 1.25 | 1.3% |

| л¬ҙлҰјP&P | 4,995мӣҗ | в–ј5мӣҗ (-0.1%) | 6,428 | 517 | 302 | 10.3 | 0.54 | 5.3% |

* кё°к°„ : 2013л…„ 1мӣ”~12мӣ” лҲ„м Ғ, лӢЁмң„лҠ” м–өмӣҗ, л§Өм¶ңм•ЎВ·мҳҒм—…мқҙмқөмқҖ K-IFRS к°ңлі„, мҲңмқҙмқөмқҖ K-IFRS м—°кІ°м§Җл°°

[진양нҸҙлҰ¬] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | KPXк·ёлЈ№ кі„м—ҙ нҸҙлҰ¬мҡ°л Ҳнғ„ м „л¬ём—…мІҙ |

|---|---|

| мӮ¬м—…нҷҳкІҪ | в–· мһҗлҸҷм°Ё, м „мһҗ, мқҳлҘҳ, мӢ л°ң л“ұ мҲҳмҡ”к°Җ кҙ‘лІ”мң„ в–· мғқнҷңмҲҳмӨҖ кі кёүнҷ”м—җ л§һм¶° мқ‘мҡ©л¶„м•јк°Җ нҷ•мһҘлҗҳкі мһҲмқҢ в–· нҸҙлҰ¬мҡ°л Ҳнғ„нҸј мӢңмһҘмқҖ 7кіімқҳ мӨ‘мҶҢм—…мІҙк°Җ кІҪмҹҒмӨ‘мқҙм—ҲмңјлӮҳ, мөңк·ј 2к°ң м—…мІҙк°Җ мӢ к·ң 진м¶ңн•ҙ кІҪмҹҒ мӢ¬нҷ” |

| кІҪкё°ліҖлҸҷ | в–· м „л°©мӮ°м—…мқё мһҗлҸҷм°Ё, кұҙм„Ө, мқҳлҘҳ, мӢ л°ң л¶Җл¬ёмқҳ кІҪкё°м—җ лҜјк°җ в–· к°Җмқ„мқҙ м„ұмҲҳкё° |

| мЈјмҡ”м ңн’Ҳ | в–· нҸҙлҰ¬мҡ°л Ҳнғ„ нҸј: мһҗлҸҷм°ЁлӮҙмһҘмһ¬, м№Ёкө¬лҘҳ, мқҳлҘҳ, мӢ л°ң |

| мӣҗмһ¬лЈҢ | в–· PPG: KPXмјҖлҜём№ј л“ұм—җм„ң л§Өмһ…(49%) в–· TDI: KPXнҷ”мқёмјҖлҜём№ј л“ұм—җм„ң л§Өмһ…(31%) * кҙ„нҳё м•ҲмқҖ л§Өмһ… 비мӨ‘ |

| мӢӨм ҒліҖмҲҳ | в–· мӣҗмң к°Җ мғҒмҠ№мӢң мҲҳнҳң, мһҗлҸҷм°Ё мғқмӮ°лҹү мҰқк°ҖмӢң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬ | в–· кұ°лһҳлҹүмқҙ м ҒмқҢ |

| мӢ к·ңмӮ¬м—… | в–· 진н–ү мӨ‘мқё мӢ к·ңмӮ¬м—… м—ҶмқҢ |

мң„мқҳ кё°м—…м •ліҙлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢк°Җ мӮ¬м—…ліҙкі м„ң, IR мһҗлЈҢ, лүҙмҠӨ, м—…кі„лҸҷн–Ҙ л“ұ н•ҙлӢ№ кё°м—…мқҳ к°Ғмў… мһҗлЈҢлҘј м°ёкі н•ҙ м§ҖмҶҚм ҒмңјлЎң м—…лҚ°мқҙнҠё н•©лӢҲлӢӨ. 진양нҸҙлҰ¬мқҳ м •ліҙлҠ” 2013л…„ 10мӣ” 13мқјм—җ мөңмў… м—…лҚ°мқҙнҠё лҗҗмҠөлӢҲлӢӨ.

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[진양нҸҙлҰ¬] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[진양нҸҙлҰ¬] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| (мЈј)진양нҷҖл”©мҠӨ | ліёмқё | ліҙнҶөмЈј | 4,986,500 | 49.87 | 4,986,500 | 49.87 | - |

| (мЈј)кұҙлҚ•мғҒмӮ¬ | кі„м—ҙнҡҢмӮ¬ | ліҙнҶөмЈј | 263,383 | 2.63 | 263,383 | 2.63 | - |

| м–‘мҲҳм—° | кі„м—ҙнҡҢмӮ¬ мһ„мӣҗ | ліҙнҶөмЈј | 82,750 | 0.83 | 82,750 | 0.83 | - |

| кі„ | ліҙнҶөмЈј | 5,332,633 | 53.33 | 5,332,633 | 53.33 | - | |

| мҡ°м„ мЈј | - | - | - | - | - | ||

| кё° нғҖ | - | - | - | - | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.