м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҰүмӢң분м„қ] мӣ°нҒ¬лЎ н•ңн…Қ 4%вҶ‘...мҷёмқё, мӢӨм Ғм—җ лІ нҢ…?

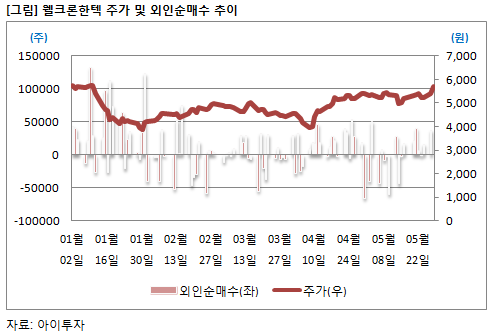

мӣ°нҒ¬лЎ н•ңн…Қмқҙ мғҒмҠ№м„ёлӢӨ. 28мқј мҳӨм „ 11мӢң 5분 нҳ„мһ¬ мӣ°нҒ¬лЎ н•ңн…Қ1,193мӣҗ, 0мӣҗ, 0%мқҖ 4.9%(270мӣҗ) мҳӨлҘё 5690мӣҗм—җ кұ°лһҳлҗҳкі мһҲлӢӨ.

м—°мҙҲл¶Җн„° мҷёкөӯмқёмқҖ мӣ°нҒ¬лЎ н•ңн…Қ м§Җ분мқ„ лҢҖнҸӯ лҠҳл ёлӢӨ. 1мӣ” мӢңмһ‘ лӢ№мӢң 0.91%мҳҖлҚҳ мҷёкөӯмқё м§Җ분мңЁмқҖ м•Ҫ н•ң лӢ¬ л§Ңм—җ 5.41%к№Ңм§Җ мҳ¬лһҗлӢӨ. мқҙнӣ„ мҷёкөӯмқёмқҖ мҲңл§ӨмҲҳмҷҖ мҲңл§ӨлҸ„лҘј л°ҳліөн•ҳл©° м җ진м ҒмңјлЎң мӣ°нҒ¬лЎ н•ңн…Қ м§Җ분мқ„ нҷ•лҢҖн•ҳкі мһҲлӢӨ. м „мқј кё°мӨҖ мҷёкөӯмқёмқҳ м§Җ분мңЁмқҖ 6.65%лӢӨ.

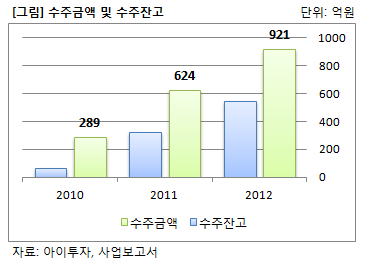

м•Ҫ 5к°ңмӣ” лҸҷм•Ҳ мҷёкөӯмқё м§Җ분мқҙ лҢҖнҸӯ нҷ•лҢҖлҗң л°°кІҪм—җлҠ” мӢӨм Ғ м„ұмһҘ кё°лҢҖк°җмқҙ мһҗлҰ¬н•ҳкі мһҲлҠ” кІғмңјлЎң н’ҖмқҙлҗңлӢӨ. мҳ¬ 1분기 мһ м • 집계н•ң мӣ°нҒ¬лЎ н•ңн…Қмқҳ л§Өм¶ңм•ЎмқҖ 263м–өмӣҗмңјлЎң м „л…„ лҸҷкё° лҢҖ비 113% мҰқк°Җн–ҲлӢӨ. мҳҒм—…мқҙмқөмқҖ 27м–ө3000л§ҢмӣҗмңјлЎң 336% лҠҳм—Ҳмңјл©°, мҲңмқҙмқөмқҖ 21м–ө 4000л§ҢмӣҗмңјлЎң 68% мҰқк°Җн–ҲлӢӨ.

м§ҖлӮңн•ҙ лҠҳм–ҙлӮң мҲҳмЈјк°Җ мӢӨм Ғм—җ л°ҳмҳҒлҗң к№ҢлӢӯмңјлЎң н•ҙм„қлҗңлӢӨ. мӣ°нҒ¬лЎ н•ңн…Қмқҳ м§ҖлӮңн•ҙ мӢ к·ң мҲҳмЈј кёҲм•ЎмқҖ 921м–өмӣҗмңјлЎң 2011л…„ліҙлӢӨ 47% мҰқк°Җн–ҲлӢӨ. 2011л…„ м»Өн”јлҜ№мҠӨ мӢңмһҘмқҳ м„ұмһҘ, мӨ‘көӯ, лІ нҠёлӮЁ л“ұмңјлЎң мҲҳм¶ңмқҙ нҷ•лҢҖлҗң кІғмқҙ мӣҗмқёмқҙлӢӨ.

мҳ¬н•ҙ мҲҳмЈј м—ӯмӢң лҢҖнҸӯ лҠҳм–ҙлӮ кІғмңјлЎң м „л§қлҗңлӢӨ. мҰқк¶Ңм—…кі„м—җ л”°лҘҙл©ҙ мӣ°нҒ¬лЎ н•ңн…Қмқҳ мҳ¬н•ҙ мӢ к·ң мҲҳмЈј лӘ©н‘ңлҠ” 1250м–өмӣҗ, л§Өм¶ңм•ЎмқҖ 1000м–өмӣҗмқҙлӢӨ. мҲҳмЈј лӘ©н‘ңлҠ” мһ‘л…„ліҙлӢӨ 35%, л§Өм¶ңм•ЎмқҖ 41% лҠҳм–ҙлӮң к·ңлӘЁлӢӨ. мһ‘л…„ н•ҳл°ҳкё° мӢ к·ң 진м¶ңн•ң н”ҢлһңнҠё м„Ө비м—җм„ң мҲҳмЈјк°Җ лҠҳм–ҙлӮ кІғмқҙл©°, мҳ¬н•ҙ н•ҳл°ҳкё°л¶Җн„° ліёкІ©м ҒмңјлЎң мӢңмһ‘лҗҳлҠ” нҷҳкІҪм„Ө비 мҲҳмЈј мҰқк°Җк°Җ мӢӨм Ғ к°ңм„ мқҳ к·јкұ°лӢӨ. кҙҖкі„мӮ¬мқё мӣ°нҒ¬лЎ к°•мӣҗкіј н•Ёк»ҳ мһ‘л…„ н•ҳл°ҳкё° м„ӨлҰҪн•ң мЎ°мқёнҠёлІӨмІҳм—җм„ңлҸ„ 추к°Җм Ғмқё м„ұкіјк°Җ кё°лҢҖлҗңлӢӨ.

в–· мӮ°м—… м„Ө비 м ңмЎ°м—…мІҙ

мӣ°нҒ¬лЎ н•ңн…ҚмқҖ мӮ°м—… м„Ө비лҘј л§Ңл“ңлҠ” м—…мІҙлӢӨ. мөңлҢҖмЈјмЈјмқё мӣ°нҒ¬лЎ 2,050мӣҗ, в–ј-45мӣҗ, -2.15%мқҙ нҠ№мҲҳкҙҖкі„мқёмқ„ нҸ¬н•Ён•ҙ м§Җ분 29.75%лҘј ліҙмң н•ҳкі мһҲлӢӨ. мЈјл Ҙ м ңн’ҲмқҖ м—җл„Ҳм§Җм Ҳк°җм„Ө비мҷҖ мӢқмқҢлЈҢВ·м ңм•Ҫм„Ө비лЎң лӮҳлүңлӢӨ. л§Өм¶ңмқҳ 44%лҘј м°Ём§Җн•ҳкі мһҲлҠ” м—җл„Ҳм§Җм Ҳк°җм„Ө비лҠ” м ңлӢ№, мӢқн’Ҳ, 섬мң , м ңмІ л“ұм—җ нҸӯ л„“кІҢ мӮ¬мҡ©лҗңлӢӨ. көӯлӮҙм—җм„ң мң лҹҪ лӢӨкөӯм Ғкё°м—… GEA WiegandмҷҖ кІҪмҹҒн•ҳкі мһҲмңјл©° көӯлӮҙ м җмң мңЁмқҖ 40%лЎң м¶”м •лҗңлӢӨ.

мӢқмқҢлЈҢВ·м ңм•Ҫм„Ө비лҠ” м „л°ҳм Ғмқё мғқмӮ° нҷңлҸҷм—җ н•„мҡ”н•ң лӘЁл“ кё°лҠҘмқ„ мҲҳн–үн•ҳлҠ” кё°кё°лӢӨ. мӣҗлЈҢмқҳ м ҖмһҘм—җм„ң л°°н•© л°Ҹ нҳјн•©, мӮҙк· , м„ём •, нҸ¬мһҘм—җ мқҙлҘҙкё°к№Ңм§Җ м „ л¶Җл¬ёмқ„ лӢҙлӢ№н•ңлӢӨ. м„Ө비мқҳ м„ұлҠҘмқҙ кі§ мғқмӮ°м„ұкіј м§ҒкІ°лҸј кұ°лһҳмІҳк°Җ мүҪкІҢ л°”лҖҢм§Җ м•ҠлҠ” нҠ№м„ұмқҙ мһҲлӢӨ. лӮЁм–‘мң м—…мқҳ м»Өн”јлҜ№мҠӨ мӢңмһҘ 진м¶ң л“ұмңјлЎң 2011л…„ көӯлӮҙ м»Өн”јлҜ№мҠӨ мӢңмһҘмқҙ м„ұмһҘн•ҙ кҙҖл Ё мғқмӮ°м„Ө비 мҲҳмҡ”лҸ„ лҠҳм—ҲлӢӨ. л§Өм¶ң 비мӨ‘мқҖ 48%лӢӨ.

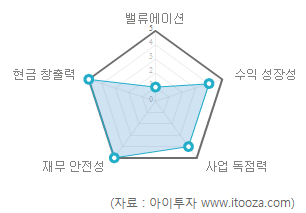

в–· мЈјмӢқMRI 분м„қ кІ°кіј, мғҒмһҘмӮ¬ мғҒмң„ 1% м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң мӣ°нҒ¬лЎ н•ңн…Қмқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 20м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 18мң„(мғҒмң„ 1%)лҘј м°Ём§Җн–ҲлӢӨ.

м•„мқҙнҲ¬мһҗк°Җ к°ңл°ңн•ң мЈјмӢқMRIлЎң 분м„қн•ң мӣ°нҒ¬лЎ н•ңн…Қмқҳ нҲ¬мһҗ л§Өл ҘлҸ„ мў…н•© м җмҲҳлҠ” 25м җ л§Ңм җм—җ 20м җмңјлЎң м „мІҙ мғҒмһҘкё°м—… мӨ‘ 18мң„(мғҒмң„ 1%)лҘј м°Ём§Җн–ҲлӢӨ.

мӨ‘мһҘкё°м ҒмңјлЎң мқҙмқө м„ұмһҘлҘ мқҙ лҶ’м•„ кі м„ұмһҘмЈјм—җ мҶҚн•ҳл©° мһ¬л¬ҙ м•Ҳм „м„ұмқҖ лҶ’м•„ м•Ҳм „н•ң нҺёмқҙлӢӨ. лҳҗн•ң мҶҢ비мһҗ лҸ…м җл Ҙмқҙ лҶ’м•„ кІҪкё° ліҖлҸҷм—җ кҙҖкі„ м—Ҷмқҙ нҳ„мһ¬мқҳ мҲҳмқөм„ұмқ„ мң м§Җн• к°ҖлҠҘм„ұмқҙ лҶ’лӢӨ.

л°ёлҘҳм—җмқҙм…ҳ м җмҲҳк°Җ лӮ®мқҖ кІғмқҖ 2012л…„ мһҗкё°мһҗліёмқҙмқөлҘ (ROE) к°’мқҙ кіјкұ° нҸүк· лҢҖ비 лҶ’м•„мЎҢм§Җл§Ң, к°ҷмқҖ кё°к°„ мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)к°Җ лҚ” л§Һмқҙ мҳӨлҘё м җ л“ұмқҙ л°ҳмҳҒлҗҗлӢӨ.

мЈјмӢқMRIлҠ” м•„мқҙнҲ¬мһҗм—җм„ң мһҗмІҙ к°ңл°ңн•ң мӢӨмӢңк°„ мў…лӘ©л¶„м„қ лҸ„кө¬лӢӨ. MRI мў…н•© м җмҲҳлҠ” мҲҳмқөм„ұмһҘм„ұкіј мһ¬л¬ҙм•Ҳм „м„ұ лҝҗл§Ң м•„лӢҲлқј кё°м—…мқҳ мқҙмқө м§ҖмҶҚм„ұмқ„ к°ҖлҠ н• мҲҳ мһҲлҠ” мӮ¬м—…лҸ…м җл Ҙкіј м Ғм •мЈјк°Җ мҲҳмӨҖк№Ңм§Җ н•Ёк»ҳ кі л Өн•ҙ нҢҗлӢЁн•ңлӢӨ. мЈјмӢқMRI мў…н•© м җмҲҳлҠ” 25м җмқҙ мөңкі м җмҲҳмқҙл©° лҶ’мқ„мҲҳлЎқ м ҖнҸүк°Җ мҡ°лҹү кё°м—…мқҙлӢӨ. лҳҗн•ң мў…н•©м җмҲҳк°Җ лҶ’мқ„мҲҳлЎқ 5к°Ғнҳ• лӘЁм–‘мқҳ лҸ„нҳ• лӮҙл¶Җк°Җ к°Җл“қм°¬ к·ёл¬ј нҳ•нғңлЎң лӮҳнғҖлӮңлӢӨ.

[л¬ј мӮ°м—…(мҲҳмІҳлҰ¬) м„ұмһҘ мҲҳнҳң кё°м—…] мқҙмҠҲмҷҖ мҲҳнҳңмЈј

көӯлӮҙ кё°м—…мқҖ мғҒн•ҳмҲҳлҸ„ кұҙм„Ө л°Ҹ кҙҖлҰ¬, н•ҙмҲҳлӢҙмҲҳнҷ” м„Ө비, л©ӨлёҢл Ҳмқё(н•„н„°лҘј нҶөн•ң мҲҳм§Ҳм •нҷ”) кё°мҲ м—җм„ң 비көҗм Ғ мҡ°мң„лҘј м җн•ҳкі мһҲлӢӨ. л‘җмӮ°мӨ‘кіөм—…мқҖ лӢҙмҲҳнҷ” н”ҢлһңнҠё 3лҢҖ мӣҗмІңкё°мҲ мқ„ ліҙмң н•ҳкі мһҲмңјл©° мҪ”мҳӨлЎұмқҖ л¬ј мӮ¬м—… л°ёлҘҳмІҙмқёмқ„ л‘җлЈЁ к°–м¶ҳ көӯлӮҙ мң мқј кё°м—…мқҙлӢӨ.

[л¬ј мӮ°м—… м„ұмһҘ мҲҳнҳң кё°м—…]

кұҙм„Ө: л‘җмӮ°мӨ‘кіөм—…, нҳ„лҢҖкұҙм„Ө, нҳ„лҢҖмӨ‘кіөм—…, лҢҖмҡ°кұҙм„Ө, нғңмҳҒкұҙм„Ө, мҪ”мҳӨлЎұкұҙм„Ө, мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ, GSкұҙм„Ө, мӣ°нҒ¬лЎ н•ңн…Қ

мҡҙмҳҒ: л‘җмӮ°мӨ‘кіөм—…, мҪ”мҳӨлЎұкұҙм„Ө, мҪ”мҳӨлЎұ, мҪ”мҳӨлЎұмғқлӘ…кіјн•ҷ, мһҗм—°кіјнҷҳкІҪ, л№„мё лЎңмӢңмҠӨ

н•„н„°(л©ӨлёҢл Ҳмқё) л°Ҹ мҶҢмһ¬: мӣ…진мјҖлҜём№ј, м нҠёлЎң, м ңмқјлӘЁм§Ғ, мҷҖнҶ мҠӨмҪ”лҰ¬м•„, мӢңл…ёнҺҷмҠӨ

мғҒн•ҳмҲҳлҸ„мҡ© к°•кҙҖ: н•ңкөӯмЈјмІ кҙҖ, лҸҷм–‘мІ кҙҖ, AJS

[л¬ј мӮ°м—…(мҲҳмІҳлҰ¬) м„ұмһҘ мҲҳнҳң кё°м—…] кҙҖл Ёмў…лӘ©

| мў…лӘ©лӘ… | нҳ„мһ¬к°Җ | м „мқјлҢҖ비 | л§Өм¶ңм•Ў | мҳҒм—…мқҙмқө | мҲңмқҙмқө | PER | PBR | ROE |

|---|---|---|---|---|---|---|---|---|

| л‘җмӮ°мӨ‘кіөм—… | 46,950мӣҗ | в–І850мӣҗ (1.8%) | 15,581 | 1,086 | 542 | 671.1 | 1.26 | 0.2% |

| лҢҖмҡ°кұҙм„Ө | 7,890мӣҗ | в–І30мӣҗ (0.4%) | 20,315 | 1,093 | 290 | 18.5 | 0.95 | 5.2% |

| нғңмҳҒкұҙм„Ө | 6,730мӣҗ | в–І150мӣҗ (2.3%) | 16,392 | 639 | 375 | 8.2 | 0.58 | 7.1% |

| мҪ”мҳӨлЎұкёҖлЎңлІҢ | 4,040мӣҗ | в–І115мӣҗ (2.9%) | 7,504 | 22 | 110 | N/A | 0.75 | -5.2% |

| мӮјм„ұм—”м§ҖлӢҲм–ҙл§Ғ | 97,900мӣҗ | в–І1,200мӣҗ (1.2%) | 21,492 | -638 | -415 | 19.3 | 2.79 | 14.4% |

| GSкұҙм„Ө | 33,400мӣҗ | в–І450мӣҗ (1.4%) | 14,757 | -5,519 | -4,100 | N/A | 0.51 | -11.8% |

| мҪ”мҳӨлЎұ | 23,700мӣҗ | в–І300мӣҗ (1.3%) | 191 | 133 | 71 | N/A | 0.39 | -1.4% |

| мҪ”мҳӨлЎұмғқлӘ…кіјн•ҷ | 78,400мӣҗ | в–І1,600мӣҗ (2.1%) | 372 | 58 | 92 | 17.4 | 3.53 | 20.3% |

| л№„мё лЎңмӢңмҠӨ | 2,570мӣҗ | 0мӣҗ (0%) | 927 | 31 | 6 | 40.6 | 0.89 | 2.2% |

| мӣ…진мјҖлҜём№ј | 889мӣҗ | в–ј1мӣҗ (-0.1%) | 2,179 | 32 | 0 | 52 | 1.35 | 2.6% |

| н•ңкөӯмЈјмІ кҙҖ | 3,640мӣҗ | 0мӣҗ (0%) | 1,302 | 72 | 57 | 17.5 | 0.38 | 2.2% |

| мӢңл…ёнҺҷмҠӨ | 2,600мӣҗ | в–ј20мӣҗ (-0.8%) | 992 | 11 | 15 | N/A | 1.77 | -32.5% |

| лҸҷм–‘мІ кҙҖ | 1,755мӣҗ | в–І30мӣҗ (1.7%) | 2,287 | 39 | 33 | 54.3 | 1.30 | 2.4% |

| мҷҖнҶ мҠӨмҪ”лҰ¬м•„ | 8,350мӣҗ | в–ј40мӣҗ (-0.5%) | 35 | 0 | 5 | 11.6 | 0.72 | 6.2% |

| мӣ°нҒ¬лЎ н•ңн…Қ | 5,700мӣҗ | в–І280мӣҗ (5.2%) | 264 | 27 | 0 | 10.4 | 1.53 | 14.7% |

* л§Өм¶ңм•Ў, мҳҒм—…мқҙмқө, мҲңмқҙмқөмқҖ 2013л…„ 1мӣ”~3мӣ” лҲ„м Ғ, лӢЁмң„лҠ” м–өмӣҗ, K-IFRS к°ңлі„ мһ¬л¬ҙм ңн‘ң кё°мӨҖ.

[мӣ°нҒ¬лЎ н•ңн…Қ] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ” | л¬ј, нҷҳкІҪ, м—җл„Ҳм§Җ кҙҖл Ё н”ҢлһңнҠё м „л¬ём—…мІҙ |

|---|---|

| мӮ¬м—…нҷҳкІҪ | в–· кёҖлЎңлІҢ кІҪкё°м№ЁмІҙлЎң мЈјм¶Өн•ң мғҒнҷ©мқҙлӮҳ, м—җл„Ҳм§Җ л°Ҹ кё°нӣ„ліҖнҷ”м—җ лҢҖн•ң мң„кё°к°җмңјлЎң м—җл„Ҳм§Җм Ҳк°җ мӮ°м—…м„Ө비 мҲҳмҡ”лҠ” кҫёмӨҖнһҲ лҠҳм–ҙлӮ кІғмңјлЎң м „л§қлҗЁ в–· мӢқн’Ҳм ңм•Ҫм„Ө비лҠ” көӯлӮҙ мқҢлЈҢмӮ°м—… м„Ө비к°Җ 1970л…„лҢҖл¶Җн„° м„Өм№ҳлҗң кҙҖкі„лЎң көҗмІҙ мҲҳмҡ”к°Җ м§ҖмҶҚн•ҙм„ң л°ңмғқн•ҳкі мһҲмқҢ |

| кІҪкё°ліҖлҸҷ | кІҪкё°ліҖлҸҷм—җ л”°лқј мӢӨм Ғ мҳҒн–Ҙмқ„ л°ӣлҠ” мӮ°м—…мңјлЎң мӮ°м—… м„Ө비нҲ¬мһҗ к·ңлӘЁм—җ мҳҒн–Ҙмқ„ л°ӣмқҢ |

| мЈјмҡ”м ңн’Ҳ | в–· м—җл„Ҳм§Җм Ҳк°җ мӮ°м—…м„Ө비(37%) в–· мӢқн’Ҳм ңм•Ҫм„Ө비 (52%) * кҙ„нҳё м•ҲмқҖ л§Өм¶ң비мӨ‘ |

| мӣҗмһ¬лЈҢ | в–· мҠӨн…Ңмқёл ҲмҠӨмҠӨнӢё : к°Җ격추мқҙ(10л…„ 1,143,483,000мӣҗ вҶ’ 11л…„ 874,671,000мӣҗ вҶ’ 12л…„ 4,263,887,000мӣҗ) в–· л°ёлёҢ : к°Җ격추мқҙ(10л…„ 678,167,000мӣҗ вҶ’ 11л…„ 438,796,000мӣҗ вҶ’ 12л…„ 167,320,000мӣҗ) *көӯлӮҙ л§Өмһ…к°Җ кё°мӨҖ |

| мӢӨм ҒліҖмҲҳ | в–· м—җл„Ҳм§Җм Ҳк°җ кҙҖл Ё м •л¶Җ к·ңм ң к°•нҷ”мӢң мҲҳнҳң в–· мӢқн’Ҳ, м ңм•Ҫ м—…мІҙ м„Ө비нҲ¬мһҗ мҰқк°ҖмӢң мҲҳнҳң в–· мһҗнҡҢмӮ¬ мӣ°нҒ¬лЎ к°•мӣҗ(мӮ°м—…мҡ© ліҙмқјлҹ¬, н”ҢлһңнҠё м„Ө비 м ңмЎ°) мӢӨм Ғ нҳёмЎ°мӢң м—°кІ° кё°мӨҖ мҲңмқҙмқө мҰқк°Җ |

| лҰ¬мҠӨнҒ¬ | мҲҳмЈј мӮ°м—…м—җ мҶҚн•ҙ нҳёнҷ©кё°мҷҖ л¶Ҳнҷ©кё°мқҳ мӢӨм Ғ м°Ёмқҙк°Җ нҒҙ мҲҳ мһҲмқҢ |

| мӢ к·ңмӮ¬м—… | көӯлӮҙмҷё к°Ғмў… мў…н•© н”ҢлһңнҠё кұҙм„Ө мӮ¬м—… 진м¶ңмқ„ нҶөн•ҙ мў…н•© EPCмӮ¬лЎң лҸ„м•Ҫ * EPC : мһ…м°°м„Өкі„, кІ¬м Ғ, мў…н•©м„Өкі„, мӢңкіө, мң м§ҖкҙҖлҰ¬м—җ мқҙлҘҙлҠ” мў…н•© м„ң비мҠӨлҘј м ңкіөн•ҳлҠ” м—”м§ҖлӢҲм–ҙл§Ғ м—…мІҙ |

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[мӣ°нҒ¬лЎ н•ңн…Қ] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[мӣ°нҒ¬лЎ н•ңн…Қ] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| (мЈј)мӣ°нҒ¬лЎ | ліёмқё | ліҙнҶөмЈј | 3,857,710 | 26.10 | 3,857,710 | 21.77 | мӢ мЈјмқёмҲҳк¶Ңн–үмӮ¬м—җ мқҳн•ң м§Җ분мңЁ ліҖлҸҷ |

| мқҙмҳҒк·ң | лҢҖн‘ңмқҙмӮ¬ | ліҙнҶөмЈј | 263,974 | 1.79 | 2,106,874 | 11.89 | мӢ мЈјмқёмҲҳк¶Ңн–үмӮ¬ |

| мӢ м •мһ¬ | мһ„мӣҗ | ліҙнҶөмЈј | 181,250 | 1.23 | 181,250 | 1.02 | мӢ мЈјмқёмҲҳк¶Ңн–үмӮ¬м—җ мқҳн•ң м§Җ분мңЁ ліҖлҸҷ |

| мқҙкё°м°Ҫ | кі„м—ҙнҡҢмӮ¬мһ„мӣҗ | ліҙнҶөмЈј | 93,440 | 0.63 | 93,440 | 0.53 | мӢ мЈјмқёмҲҳк¶Ңн–үмӮ¬м—җ мқҳн•ң м§Җ분мңЁ ліҖлҸҷ |

| кі„ | ліҙнҶөмЈј | 4,396,374 | 29.75 | 6,239,274 | 35.20 | - | |

| - | - | - | - | - | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.