아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[즉시분석] 유나이티드, 또 신고가 경신할까?

26일 개장을 앞둔 가운데 유나이티드제약이 이틀 연속 신고가를 경신할지 관심을 끈다. 전일 유나이티드제약19,000원, ▼-90원, -0.47%은 4.3%(500원) 오른 1만2050원에 거래를 마쳤다.

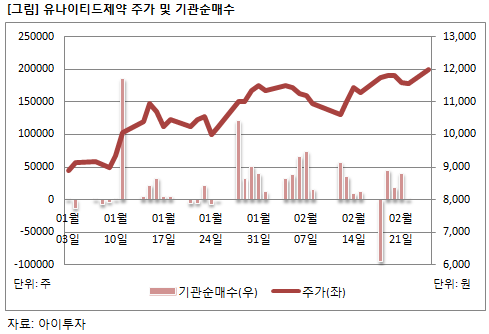

올해 들어 기관은 유나이티드제약을 꾸준히 사 모으고 있다. 지난 1월부터 전일까지 기관의 누적순매수 규모는 85만9072주로 유통주식수의 5.8%다. 같은 기간 주가도 8900원에서 1만2050원으로 껑충 뛰었다.

아직 4분기 실적을 포함한 지난해 연간 실적이 발표되지 않은 가운데 증권가에선 유나이티드제약의 수익성이 개선될 것으로 보고 있다. 증권정보업체 와이즈에프앤(WiseFn)에 따르면 최근 3개월 간 증권사가 추정한 유나이티드제약의 지난해 4분기 매출액 평균치는 354억원, 영업이익은 47억원이다. 매출액은 전년 동기 대비 6% 감소한 수치지만, 영업이익은 125% 늘어난 규모다.

영업이익이 크게 늘어날 것으로 보는 것은 기저효과 때문이다. 유나이티드제약은 2011년 4분기 손해배상액으로 35억원의 일회성비용을 인식한 바 있다. 더불어 증권가는 ▲ 최근 원화 강세로 인한 원재료 매입단가 인하 ▲ 순화기 등 마진이 높은 품목 비중 확대 ▲ 효율적인 판매관리비 정책 등을 수익성 개선의 요인으로 꼽는다.

▷ 개량 신약 주력 제약사

유나이티드제약은 개량신약이 강점인 제약사다. 개량신약은 기존 약에 새로운 효능을 추가하거나 좀 더 복용하기 편하게 개선된 약을 말한다. 신약에 비해 상대적으로 개발비용은 적게 들고 제네릭(복제약)보다 마진이 높다.

생산 품목은 고혈압, 협심증 등 순환기계 계통과 항생제, 항암제가 대표적이다. 제품군이 특정 품목에 편중돼 있지 않고 다양한 게 특징이다. 유나이티드제약은 매출액 대비 12%를 웃도는 연구개발비 투자를 통해 신제품 개발에 힘쓰고 있다. 보유하고 있는 국내 특허만 67개에 달한다.

현재 유나이티드제약의 주가수익배수(PER)는 11.7배다. 최근 5년 평균인 6.1배보다 91% 높다. 현재 주가는 최근 평균 대비 비싼 수준에서 거래되고 있다는 뜻이다.

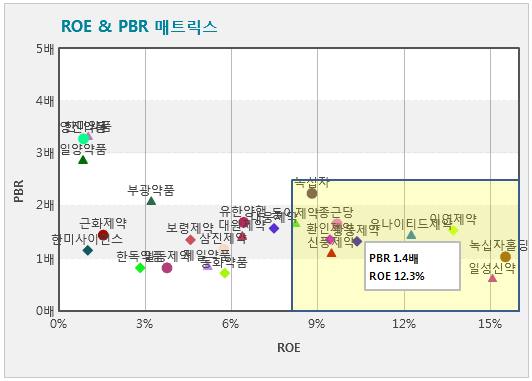

다만 제약업종 전체를 놓고 보면 얘기는 달라진다. 아이투자에서 개발한 ROE & PBR 매트릭스 차트에 따르면 유나이티드제약은 시가총액이 1000억원 이상인 거래소 제약업체 중에서 자기자본이익률(ROE)이 높고, 주가순자산배수(PBR)가 낮은 종목으로 분류됐다. 상대적으로 수익성이 좋고, 밸류에이션 매력은 높다는 의미다.

지난 12일 SK증권은 “유나이티드제약은 중소형 제약사지만, 특화된 시장을 가지고 있어 수익성 위주의 안정적인 성장이 가능해 보인다”며 “올해 예상 실적 기준 PER은 9배로 여전히 저평가된 상태”라고 밝혔다.

[유나이티드제약] 투자 체크 포인트

| 기업개요 | 항생제, 순환기계 중심의 개량신약 비중이 큰 제약회사 |

|---|---|

| 사업환경 | ㅇ 고령화 수혜 예상되나, 정부의 의약품 단가인하 등 규제심화 ㅇ 신약개발 연구가 경쟁력으로 직결, 연구개발비 비중이 높은편 |

| 경기변동 | 국민건강과 직접적 연관성을 가지는 제약산업의 특성상 경기 방어적 성격을 띰 |

| 주요제품 | ㅇ 항생제: 기관지, 결핵, 부스럼등의 감염 및 염증치료제 (매출 비중 19%) ㅇ 순환기계: 고혈압, 협심증, 당뇨등 각종 순환기계통 치료제 (매출 비중 22%) ㅇ 소화기계: 위궤양, 위염, 십이지장궤양 등 각종 소화기 치료제 (매출 비중 13%) |

| 원재료 | ㅇ 약품 원재료 (매입 비중 71%) ㅇ 부재료 (매입 비중 28%) |

| 실적변수 | ㅇ 고령화로 의료수요 증가에 따른 수혜 ㅇ 개량신약 상한 금액 인상시 수혜 |

| 리스크 | ㅇ 환율상승시 원재료 가격 상승 ㅇ 정부의 지속적인 약가 인하 정책 ㅇ 한미FTA에 따른 특허권 강화는 실적 부담으로 작용 |

| 신규사업 | 진행중인 신규사업 없음 |

(자료 : 아이투자 www.itooza.com)

[유나이티드제약] 한 눈에 보는 투자지표

(단위: 억원)

[유나이티드제약] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 강덕영 | 본인 | 보통주 | 6,209,892 | 40.10 | 5,909,892 | 38.17 | 주식증여 |

| 박경혜 | 처 | 보통주 | 10,000 | 0.06 | 10,000 | 0.06 | - |

| 김성옥 | 모 | 보통주 | 10,000 | 0.06 | 10,000 | 0.06 | - |

| 강원호 | 자 | 보통주 | 510,000 | 3.29 | 510,000 | 3.29 | - |

| 강예나 | 자 | 보통주 | 10,000 | 0.06 | 10,000 | 0.06 | - |

| 강원일 | 자 | 보통주 | 10,370 | 0.07 | 10,370 | 0.07 | - |

| 김형래 | 임원 | 보통주 | 20,000 | 0.13 | 16,000 | 0.10 | 장내매도 |

| 정원태 | 임원 | 보통주 | 20,000 | 0.06 | 10,000 | 0.06 | 장내매도 |

| 홍란희 | 계열사임원 | 보통주 | 4,250 | 0.03 | 4,250 | 0.03 | - |

| 이용호 | 계열사임원 | 보통주 | 2,380 | 0.02 | 2,280 | 0.01 | 장내매도 |

| 김관배 | 계열사임원 | 보통주 | 3,000 | 0.02 | 1,000 | 0.01 | 장내매도 |

| 유나이티드문화재단 | 재단 | 보통주 | 100,000 | 0.65 | 400,000 | 2.58 | 주식수증 |

| 계 | 보통주 | 6,909,892 | 44.62 | 6,893,792 | 44.52 | - | |

| 우선주 | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.