아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[미국주식] 4월에 배당 지급하는 우량 배당주 4선 - 월배당(7)

편집자주

각 월을 대표하는 배당주들을 소개합니다. 월별 대표 배당주로 포트폴리오를 구축해 매월 배당수입이 발생하는 '월배당 포트폴리오'를 만들어 보시길 바랍니다.

최근 미국 증권시장은 엔비디아(NVDA), 슈퍼마이크로 컴퓨터(SMCI), AMD(AMD), 델(DELL) 등 AI 관련 기술주 중심의 초 강세장이 펼쳐지고 있다.

시가총액 상위주가 대부분 기술주인 탓에 미국 대표 지수인 S&P 500 지수, 나스닥 종합지수도 기술주 랠리에 힘입어 연일 신고가를 기록 중이다. 이 때문에 기술주에 투자하지 않은 개인 투자자들은 상대적 소외감인 포모(FOMO)를 느낄 수 있다.

■ 기술주 랠리? 그럼에도 불구하고 배당주만이 갖는 매력

특히 배당주 투자자들은 이런 강세장에서 더 큰 인내심을 요구받는다. 배당주는 성장과 거리가 멀뿐만 아니라 변동성이 낮기 때문이다. 그럼에도 불구하고 배당주에 투자하는 이유는 배당주만이 가진 장점 때문일 것이다.

배당주의 첫 번째 장점은 낮은 변동성이다. 안정성을 중시하고 리스크를 과도하게 짊어지기 싫어하는 투자자들에겐 배당주가 적절하다. 안정적으로 불려 나가야 하는 결혼 및 노후자금이나 추후 아이에게 물려줄 자녀 포트폴리오를 꾸리기에 적합하다. 배당주는 기대수익률이 낮지만 성장주처럼 급등락이 크지 않아 안정성 면에서 유리하다.

배당주가 대체로 변동성이 낮은 이유는 배당 기업 특징 때문이다. 기업 입장에서 투자자들에게 꾸준히 배당을 증액하기 위해서는 오랜 기간 안정적으로 수익을 창출할 수 있는 능력이 있어야 한다. 따라서 장기 배당 성장주들은 대부분 우량하고 오랜 기간 사업을 영위한 소위 '경쟁우위'를 가진 기업이 많다. 이런 기업은 자연스레 투자 안정 장치가 되어 준다.

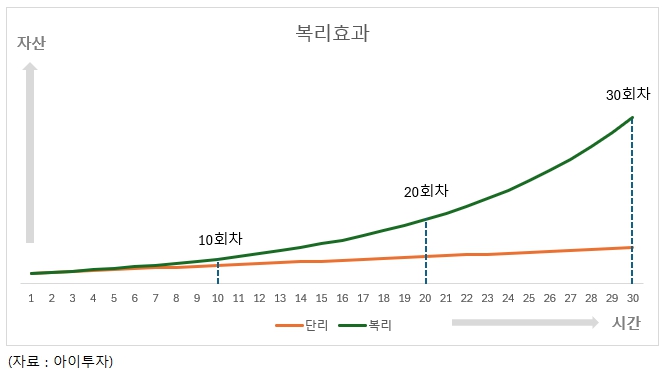

두 번째 장점은 복리효과다. 산 정상에서 눈 뭉치를 굴리면 내려갈수록 뭉치가 커진다. 스노볼(Snowball)이라 불리는 '복리효과'다. 대부분의 미국 배당주는 분기별 1번씩 총 4번 배당을 지급한다. 즉, 1년에 4번의 복리효과가 발생한다. 배당금은 투자금 대비 적은 금액이지만 장기간 보유할 경우 큰 복리효과를 누릴 수 있다.

시간을 지렛대 삼는 복리효과는 초반보다는 후반에 드라마틱한 차이를 만들어낸다. 따라서 복리효과를 극대화하기 위해서는 장기투자가 필수로 요구된다. 만약 투자 기간이 너무 짧다면 의미 있는 차이를 만들지 못한다. 투자대가들이 하나같이 "좋은 기업과 오래 함께 하라"고 강조하는 것은 이유가 있다.

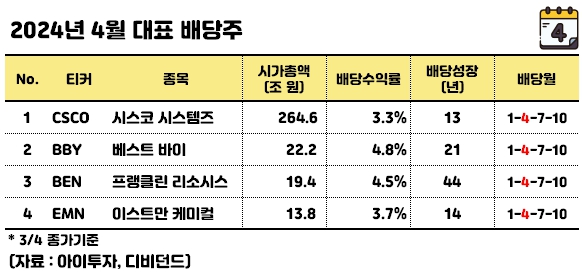

■ 4월 대표 우량 배당주

4월에 배당을 지급하는 우량한 배당 성장주를 찾아봤다. 우량 배당 성장주의 5가지 요건에 모두 부합하는 대표 배당주로는 시스코 시스템즈(CSCO), 베스트 바이(BBY), 프랭클린 리소시스(BEN), 이스트만 케미컬(EMN)이 선정되었다. 모두 분기 배당 기업으로 1월, 4월, 7월, 10월에 배당을 지급한다.

◈ 우량한 배당 성장주의 5가지 조건① 배당성장 횟수 10년 이상 : 전년 대비 주당배당금 연속 인상 횟수. 10년 이상 주당배당금을 연속적으로 올린 기업은 앞으로도 꾸준히 인상할 가능성이 높다. 배당성장은 배당 성장주 투자의 필수 요건이다.② 배당성향 100% 이하 (3년 평균) : 배당성향은 순이익 대비 총 배당액의 비율이다. 순이익을 초과하는 배당금 지급은 차입, 증자를 야기해 주주가치를 훼손시킬 우려가 있다.③ 배당수익률 3% 이상 : 너무 낮은 배당수익률은 배당투자 매력이 떨어진다. 최저 배당수익률은 채권금리와 비교해 상대적으로 조정 가능하다.④ 시가총액 100억 달러(약 13조 원) 이상 : 아직 시장에 자리 잡지 못한 소형주는 사업 안정성, 배당 지속성을 가늠하기 힘들다.⑤ 매출액 대비 잉여현금흐름 비율 (FCF/S) 5% 이상 (3년 평균): 현금은 배당의 원천이다.

■ 배당주 해부

1. 시스코 시스템즈(CSCO)

- 영문명 : Cisco Systems

- 거래소 : 나스닥(Nasdaq)

- 섹터 : 기술(Technology)

- 시가총액 : $198.9B (264.6조원)

- 밸류에이션 : P/E 14.8배, P/S 3.4배, P/FCF 14.6배 (최근 4개 분기 합산, 3/4일 종가기준)

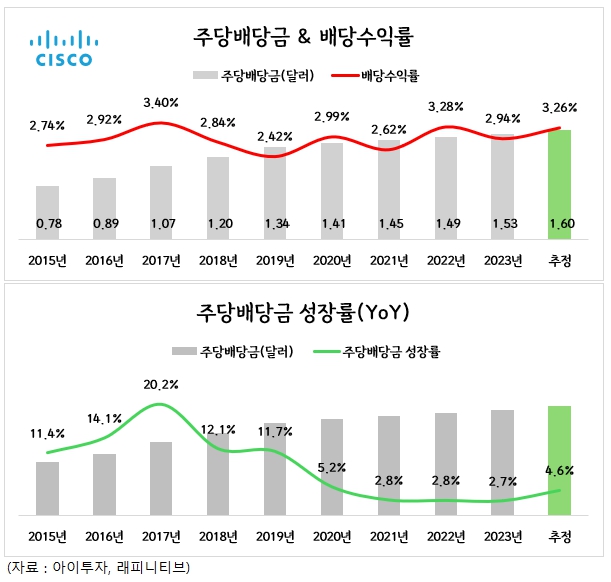

- 배당성장 : 13년

* 시스코 시스템즈(이하 시스코)는 지난 1월 대표 배당주에 이어 4월에도 대표 배당주로 선정되었다. 작년에도 주당배당금을 증액하며 배당성장 횟수가 12년에서 13년으로 늘었다.

시스코는 인터넷 프로토콜 기반 네트워킹 및 통신 기술에 필요한 이더넷 스위칭 분야 글로벌 1위 기업이다. 캠퍼스 및 데이터 센터 스위칭을 제공하며, 네트워크·클라우드 보안 및 보안 엔드포인트 등 다양한 보안 제품도 제공하고 있다. 시스코는 최근 5~7년간 보안 및 네트워크 기업을 잇달아 인수하며 보안 사업을 확대 중이다.

시스코는 13년 연속 배당금을 증액했으며 매년 2~3%의 배당수익률을 기대할 수 있다. 주당 배당금은 '19년까지 10% 성장률로 배당을 늘려오다가 '20년부터 5% 수준으로 낮췄다. 올해는 약 4.6%의 배당 성장이 기대된다. 올해 추정 연간 주당배당금은 1.6달러, 전일 종가기준 연간 기대 배당수익률은 3.26%다.

시스코 시스템즈는 올해 522.3억 달러(69.5조원)의 매출, 175억 달러(23.3조원)의 영업이익, 111.2억 달러(14.8조원)의 잉여현금흐름을 기록할 것으로 전망된다. 매출 대비 잉여현금흐름 비율(FCF/S)은 21.1%다.

시스코의 배당락은 4월 3일, 배당 지급일은 4월 24일이다.

* 배당락 : 2024.4/3

* 배당 지급일 : 2024.4/24

2. 베스트 바이(BBY)

- 영문명 : Best Buy

- 거래소 : 뉴욕거래소(NYSE)

- 섹터 : 경기소비재(Consumer Discretionary)

- 시가총액 : $16.7B (22.2조원)

- 밸류에이션 : P/E 13.1배, P/S 0.3배, P/FCF 12.1배

- 배당성장 : 21년

* 베스트 바이 역시 지난 1월 대표 배당주로 선정된 바 있다. 한 해가 지나면서 배당 성장 횟수도 20년에서 21년으로 늘었다. 앞으로 4년만 더 주당 배당금을 올리면 25년 연속 배당금을 올린 기업에게만 부여되는 배당귀족주(Dividend Aristocrat) 칭호를 얻게 된다.

베스트 바이는 미국과 캐나다에서 컴퓨터, 텔레비전, 세탁기, 냉장고 등 전자 제품을 판매하는 회사다. 배송 및 설치는 물론이고 맴버십 서비스도 제공하고 있다. 국내 유사 기업으로는 하이마트가 있다. 베스트 바이는 올해 421.4억 달러(56조원)의 매출, 16.8억 달러(2.2조원)의 영업이익, 16억 달러(2.1조원)의 잉여현금흐름을 기록할 것으로 전망된다.

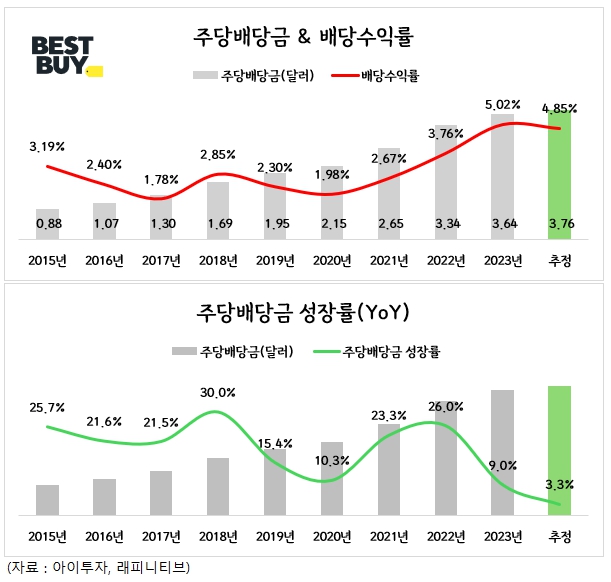

21년 연속 배당금을 올린 베스트 바이는 최근 10년간 2~5% 구간의 배당수익률을 기록했다. 지난해엔 5%를 상회했다. 올해는 연간 주당 3.76달러의 배당금이 기대된다. 기대 배당수익률은 4.85%다.

베스트 바이의 배당락은 이달 20일, 배당 지급일은 다음 달인 4월 11일이다.

* 배당락 : 2024.3/20

* 배당 지급일 : 2024.4/11

3. 프랭클린 리소시스(BEN)

- 영문명 : Franklin Resources

- 거래소 : 뉴욕거래소(NYSE)

- 섹터 : 금융(Financials)

- 시가총액 : $14.6B (19.4조원)

- 밸류에이션 : P/E 15.1배, P/S 1.8배, P/FCF 14.5배

- 배당성장 : 44년

* 신규발굴

프랭클린 리소시스(프랭클린 템플턴)는 자산관리 지주회사로 개인 및 기관 등에 금융 서비스를 제공한다. 상장주식, 채권 및 대체투자를 수행하며 캐나다, 두바이, 영국 등 여러 국가에 사무소를 두고 있다.

1947년에 설립된 이 회사는 무려 44년간 배당금을 증액했다. 향후 7년만 더 증액하면 배당주 최고의 영예인 '배당킹(Dividend King)'에 등극한다. 배당킹은 50년 이상 배당금을 증액한 배당주를 부르는 호칭으로 수천 개가 넘는 미국 기업 중에서도 소수 기업만이 차지하고 있다. 유명한 배당킹 기업으론 워런 버핏이 30년 넘게 투자하고 있는 코카콜라(KO)가 있다. 63년간 배당금을 올렸다.

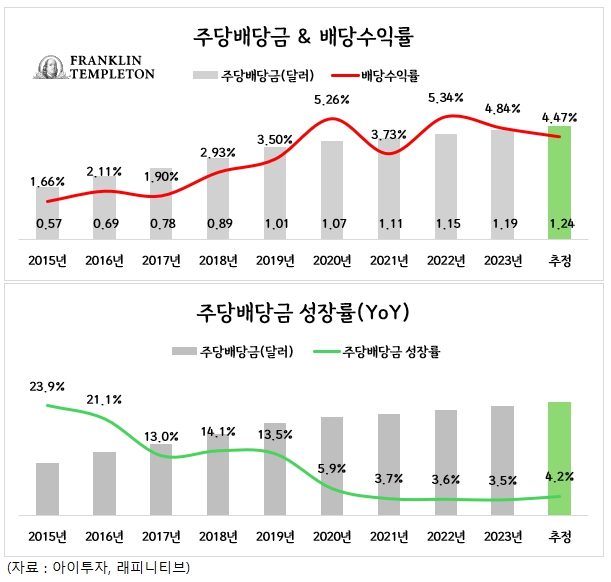

프랭클린 서비시스는 최근 5년간 4~5% 수준의 배당수익률을 기록했다. 올해 추정 주당배당금은 1.24달러로 전일 종가 기준 4.47%의 배당수익률이 기대된다. 주당 배당금 성장률은 매해 낮아지는 추세다. 올해 주당 배당금은 전년 대비 약 4.2% 증가할 것으로 추정된다.

프랭클린 리소시스는 올해 66억 달러(8.8조원)의 매출, 17.5억 달러(2.3조원)의 영업이익을 기록할 것으로 전망된다. 매출 대비 잉여현금흐름 비율(FCF/S)은 6.7%로 예상된다.

프랭클린 리소시스의 배당락은 이달 27일, 배당 지급일은 4월 12일이다.

* 배당락 : 2024.3/27

* 배당 지급일 : 2024.4/12

4. 이스트만 케미컬(EMN)

- 영문명 : Eastman Chemical

- 거래소 : 뉴욕거래소(NYSE)

- 섹터 : 원자재(Basic materials)

- 시가총액 : $10.4B (13.8조원)

- 밸류에이션 : P/E 11.6배, P/S 1.1배, P/FCF 18.9배

- 배당성장 : 14년

* 신규발굴

이스트만 케미컬은 글로벌 화학 및 플라스틱 제조업체다. 첨가제 및 토양 훈증제, 특수 유착제, 페인트 첨가제, 특수 폴리머, 열전달 유체 등을 운송, 사료, 농업, 건설, 에너지 등 다양한 시장에 공급한다.

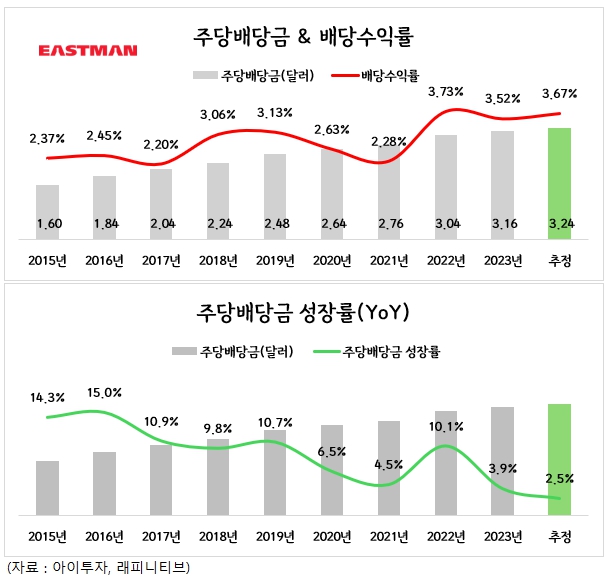

이스트만 케미컬은 14년 연속 배당금을 증액한 배당성취주(Dividend Achiever)로 최근 10년간 2~3%대 배당수익률을 기록했다. 올해는 연간 주당 3.24달러의 배당금을 지급할 것으로 추정되며 전일 종가기준 기대 배당수익률은 3.67%다. 주당 배당금 성장률은 '15년 14%에서 '23년 4%로 감소하는 추세를 보였다. 올해는 2.5% 증가율이 기대된다.

이스트만 케미컬은 올해 94.1억 달러(12.5조원)의 매출, 12.9억 달러(1.7조원)의 영업이익, 6.4억 달러(0.8조원)의 잉여현금흐름을 기록할 것으로 전망된다. 매출 대비 잉여현금흐름 비율(FCF/S)은 6.8%다.

이스트만 케미컬의 배당락은 오는 14일, 배당 지급일은 4월 5일이다.

* 배당락 : 2024.3/14

* 배당 지급일 : 2024.4/5

※ 3월 대표 배당주 3종목 리뷰

- 엑슨 모빌(XOM) : 24.3/11, 주당 0.95달러 지급예정 (연환산 배당수익률 3.6%)

- 셰브론(CVX) : 24.3/11, 주당 1.63달러 지급예정 (4.4%)

- 티 로웨 프라이스 그룹(TROW): 24.3/28, 주당 1.24달러 지급예정 (4.3%)

※ 월배당 구축하는 법

월배당 포트폴리오를 구축하면 현금흐름이 매월 발생해 임대사업자가 월세를 받는 구조와 비슷해진다.

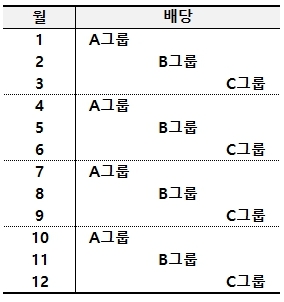

분기배당 기업은 3개월마다 배당금을 지급하므로 1년에 4달의 배당을 책임진다. 따라서 주기가 다른 3개 종목만으로도 월배당 포트폴리오를 만들 수 있다. 다만 안전한 배당주 투자를 위해 단일 종목보다는 주기별 종목군(포트폴리오)을 구성하면 좋다.

* A그룹 (1-4-7-10월 배당)

* B그룹 (2-5-8-11월 배당)

* C그룹 (3-6-9-12월 배당)

* 월배당 포트폴리오 = A그룹+B그룹+C그룹

▷ 종목군(A, B, C) 일정표

※ 배당 호칭 종류

- 배당킹(Dividend King): 50년 이상 배당금 증가

- 배당귀족주(Dividend Aristocrat): 25년 이상 배당금 증가

- 배당성취주(Dividend Achiever): 10년 이상 배당금 증가

※ 관련 콘텐츠

▷ 월배당 포트폴리오 만들기 '배당' 시리즈

▷ 지금 월가가 주목하는 종목 '월가의 선택' 시리즈

[미국주식] 엔비디아 30%↑.. 목표가 상향된 월가 기대주 20선 - 24.2/28

▷ 기업의 영원한 재료는 실적 '어닝스' 시리즈

[미국주식] 어닝스 기업이 이끄는 증시..1~2월 어닝스 20선 - 24.2/14

[미국주식] 코스트코, 호실적에 주가↑.. 12월 어닝스 10선 - 23.12/27

▷ 주가를 올리는 촉매 '매출, 이익, 현금' 시리즈

[미국주식] 미래의 엔비디아 나올까?.. 매출액 성장률 상위 15선 - 24.2/21

[미국주식] 꾸준한 고수익이 매력.. '하이퀄리티' 주식 20선 - 23.11/29

▷ 투자 전설들이 전하는 투자 비법 '투자대가' 시리즈

[미국주식] 3년에 10배? 켄 피셔의 슈퍼스톡 후보 10선 - 23.12/20

[미국주식] 소형주 분석에 최적? 피트점수(F-score) 우량 소형주 - 23.12/13

더 좋은 글 작성에 큰 힘이 됩니다.