하나증권 위경재 연구원은 한화시스템의 수출 증가에 주목했다. 위 연구원은 "M-SAM(UAE, 사우디아라비아), TICN 4차, 폴란드向 K2 전차 부품 등 주요 수출 프로젝트의 매출 반영이 본격화되는 과정에서 수익성 개선 동반될 전망"이라며 "특히, 계약 규모 1조원을 상회하는 UAE M-SAM, 사우디아라비아 M-SAM의 타임라인에 주목해야 한다"고 전했다.

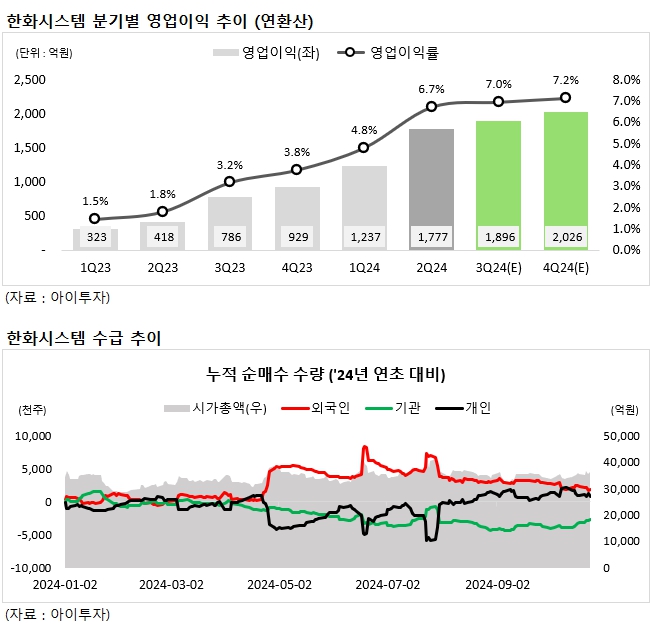

3분기 실적 전망도 기대된다. 한국투자증권 장남현 연구원은 "2분기와 마찬가지로 해외 방산 매출의 높은 비중이 유지되면서 양호한 수익성을 이끌고 있다"라며 "3분기 전체 방산 매출 중 해외 매출의 비중은 20.1%에 달할 것"이라고 전했다. 증권가에서 추정한 한화시스템의 3분기 매출액은 전년 동기 대비 13.4% 증가한 7038억원, 영업이익은 32% 증가한 493억원(영업이익률 7%)이다.

한화시스템은 방산전자 분야 핵심기술을 바탕으로 제품의 개발, 생산 및 판매를 주요 사업으로 하는 방산부문과 기업의 전산 시스템을 구축(SI), 유지보수(ITO) 등 서비스를 판매하는 ICT 부문이 있으며, 신사업으로 UAM(Urban Air Mobility), 위성통신사업과 디지털 플랫폼이 있다.

■ V차트 분석

- '24년 2분기 연결 재무 (연환산 차트)

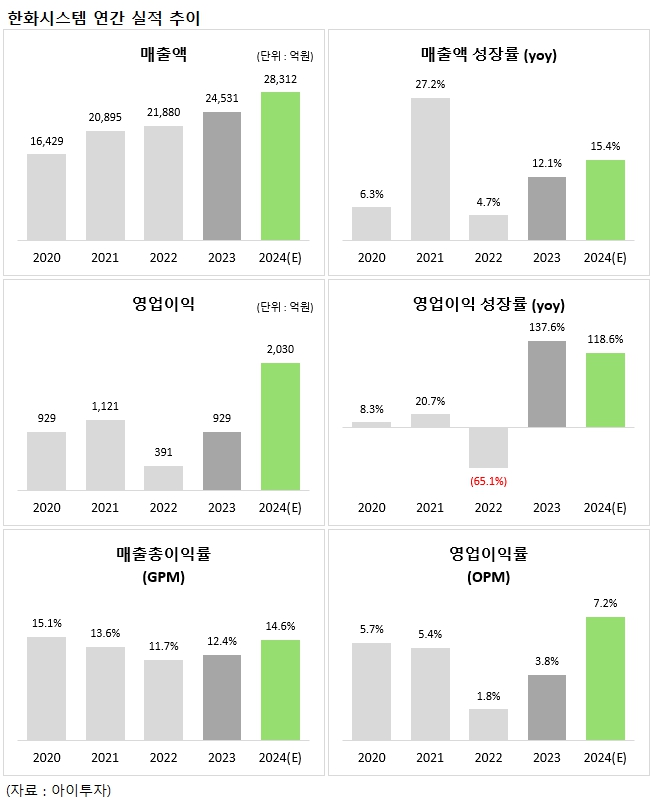

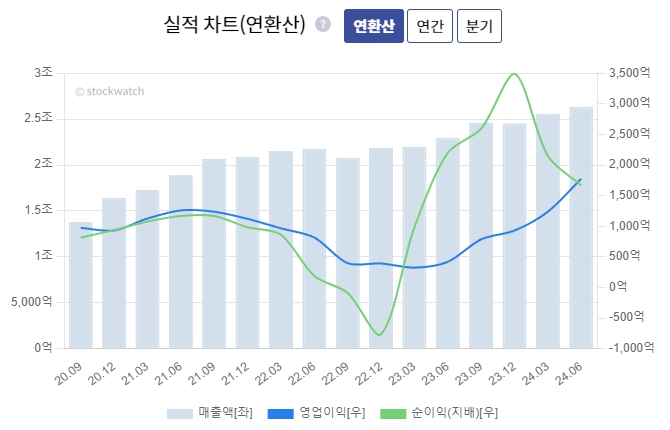

1. 실적 : 2분기 연환산 매출액은 2조 6346억원, 영업이익은 1777억원이다. '23년부터 영업이익이 우상향하고 있다.

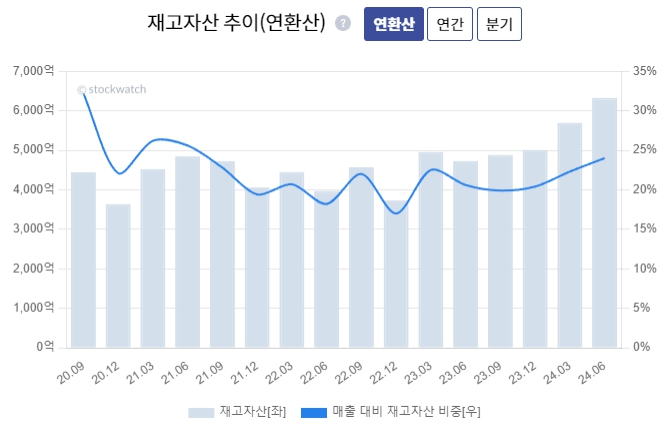

2. 재고자산 : 2분기 말 재고자산은 6328억원, 매출 대비 비중은 24%다.

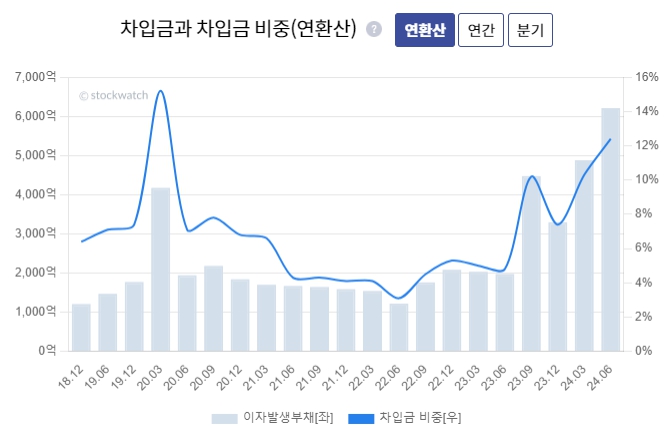

3. 차입금 : 2분기 말 차입금은 6212억원 자산 대비 비중은 12.4%다. '23냔 3분기부터 차입금이 늘기 시작했다.

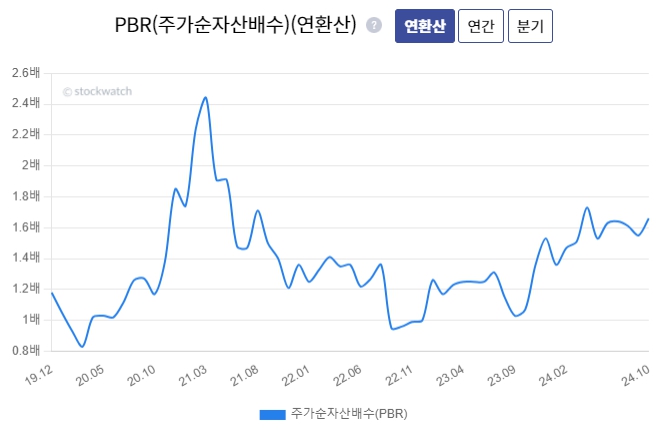

4. PBR : 24일 종가 기준 PBR은 1.66배로 역대 PBR 밴드 중간에 위치한다.

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<저작권자 ©아이투자(www.itooza.com) 무단전재 및 재배포 금지>