2분기 기준 사업부문별 매출 비중은 교육서비스 79%, 외국어서비스 14%, 지식서비스 7%다. 주요 매출처는 삼성전자, 대한상공회의소, 삼성에스디에스, 삼성생명, 삼성화재다. 주요 5대 매출처의 매출 비중은 47.7%다.

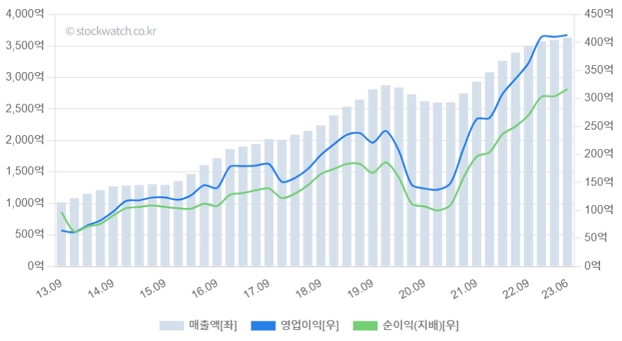

회사 매출액은 꾸준히 증가했다. 매출 흐름과 함께 영업이익과 순이익도 지속 성장하는 모습을 보였다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

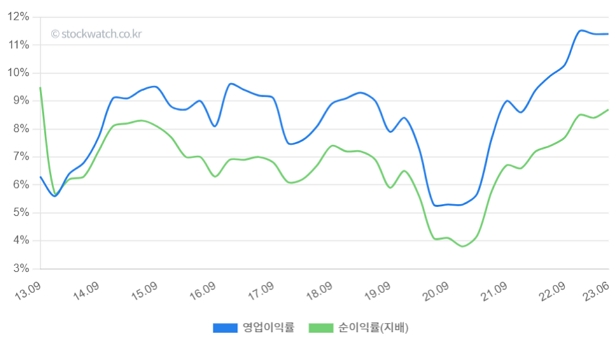

2분기 연환산 기준 영업이익률과 순이익률은 각각 11.4%, 8.7%다. 두 이익률은 최근 최고점을 기록했다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

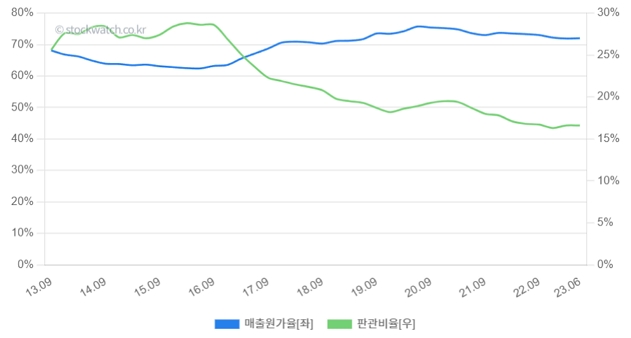

매출원가율은 큰 변화가 없이 조금씩 하락하는 모습이다. 판관비율은 꾸준히 내림세를 기록했다. 2분기 연환산 기준 매출원가율과 판관비율은 각각 72%, 16.6%다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

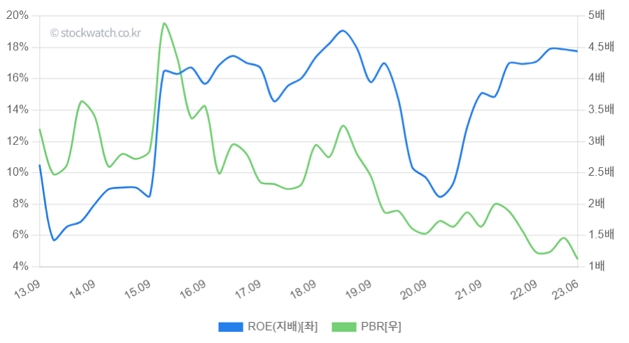

최근 실적기준 자기자본이익률(ROE)은 17.7%다. 이는 5년 평균 15.2%에 비해 높다. ROE는 2020년 4분기 8.5%를 기준으로 반등해 상승세를 이어온다.

25일 시가총액 기준 주가순자산배수(PBR)는 1.02배로, 5년 평균 1.86배에 비해 낮았다. PBR은 오랜기간 하락세를 보였다.

[그래프4] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

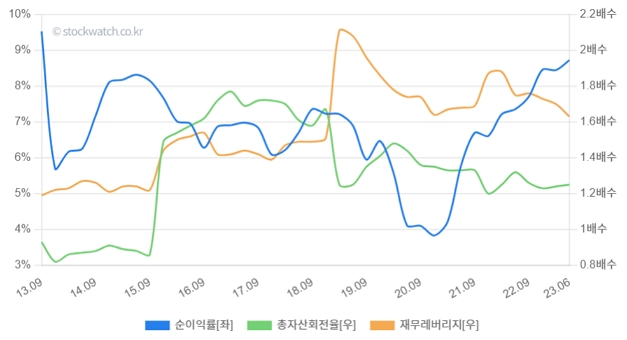

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 순이익률이 상승세를 지속한 가운데, 총자산회전율은 큰 변화가 없었다. 한편, 재무레버리지는 하락세를 이어갔다.

[그래프5] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

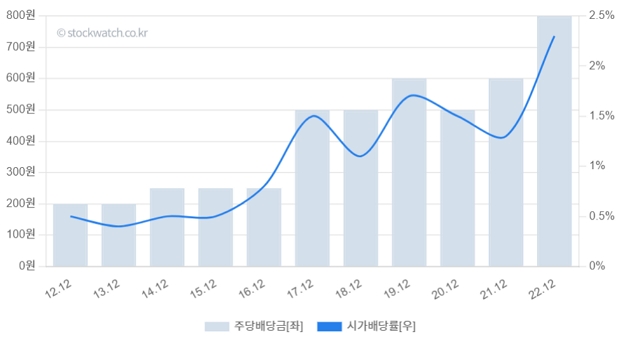

회사는 배당금을 꾸준히 지급했다. 또, 최근 주당배당금이 증가했다. 주당 배당금은 2020년 500원 → 2021년 600원 → 2022년 800원을 기록했다.

[그래프6] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

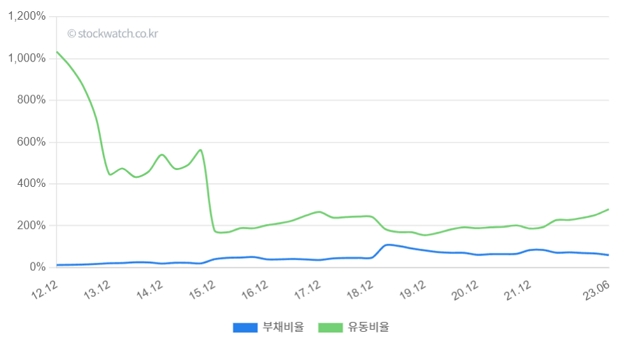

2분기 기준 부채비율과 유동비율은 각각 59.5%, 278.5%다. 일반적으로 부채비율은 100% 이하, 유동비율은 100% 이상일 때 재무구조가 튼튼다하고 말한다. 멀티캠퍼스는 이 기준을 모두 충족하는 것으로 나타났다.

[그래프7] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

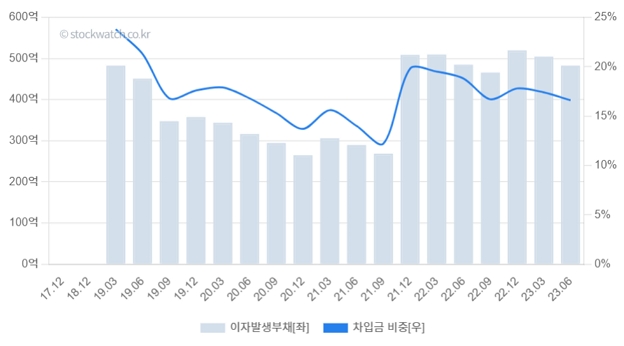

2분기 기준 회사가 보유한 차입금은 483억원이다. 이는 전제 자산의 16.6%에 해당한다.

[그래프8] 차입금과 차입금 비중(연환산)

(자료: 아이투자 스톡워치)

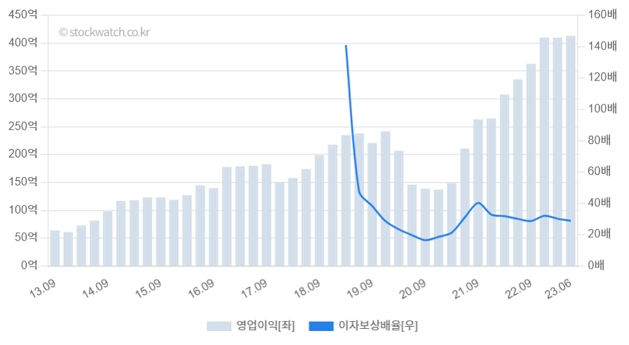

2분기 연환산 기준 이자보상배율은 28.8배다. 이는 영업이익으로 이자비용을 충분히 감당할 수 있다는 사실을 알려준다.

[그래프9] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

또, 회사는 2분기 기준 순현금 648억원을 보유한 것으로 나타났다. 이는 재무 안전성 매력을 높이는 요소 중 하나다.

[그래프10] 순현금&시총대비 순현금 비중(연환산)

(자료: 아이투자 스톡워치)

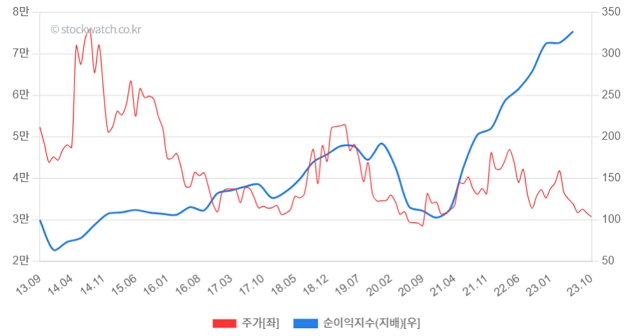

순이익지수가 계속 상승하는 가운데, 주가는 하락세를 이어가 대조적인 모습을 보였다.

[그래프11] 주가&순이익지수(연환산)

(자료: 아이투자 스톡워치)

☞ 내 관심 종목도 V차트로 분석해보기

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<저작권자 ©아이투자(www.itooza.com) 무단전재 및 재배포 금지>