작년 연간 기준 주요 제품의 매출액 비중은 해열지통소염제 8.13%, 진해거담제 12.24%, 기타의 중추신경용약 3.39%, 소화성궤양용제 2.02%, 해독제 2.99%, 동맥경화용제 2.52%, 기타 63.12% 등이다. 또, 내수 비중이 97.5%다.

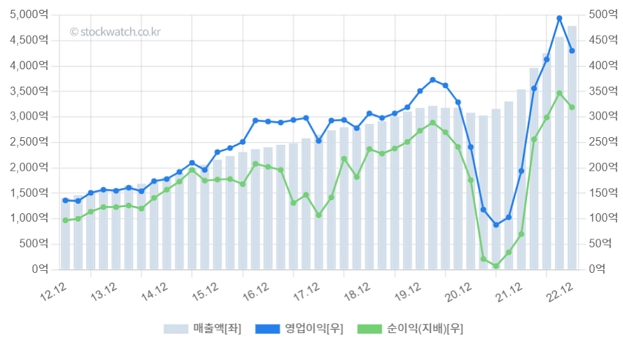

회사의 매출액은 꾸준히 증가했으며, 최근 그 증가폭이 커지는 모양새다. 영업이익과 순이익은 2020년 1분기를 기점으로 하락했지만, 2021년 2분기를 저점으로 반등해 급증했다. 다만, 지난 4분기 그 기세가 꺾이는 모습이다.

[그래프1] 실적 차트(연환산)

(자료: 아이투자 스톡워치)

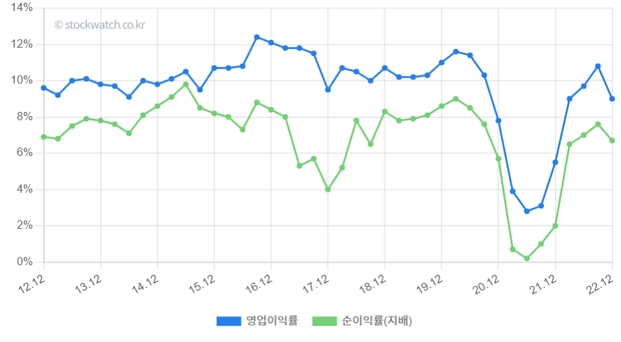

(자료: 아이투자 스톡워치)작년 연간 기준 영업이익률과 순이익률은 각각 9%, 6.7%를 기록했다. 과거 영업이익률과 순이익률의 최고점은 각각 12.4%, 9.8%다. 두 이익률은 최근 상승세가 꺾여 아쉬운 모습이다.

[그래프2] 이익률 차트(연환산)

(자료: 아이투자 스톡워치)

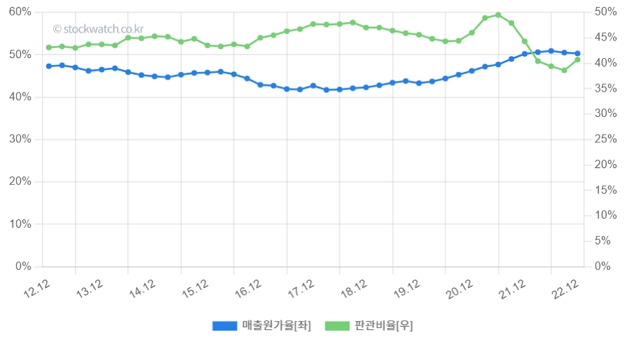

연환산기준 매출원가율은 2018년 1분기 41.7%를 기록한 후 상승해 2022년 4분기 50.3%를 기록했다. 반면, 판관비율은 2021년 2분기 49.5%를 고점으로 하락해 40.7%를 기록했다.

[그래프3] 매출원가율&판관비율(연환산)

(자료: 아이투자 스톡워치)

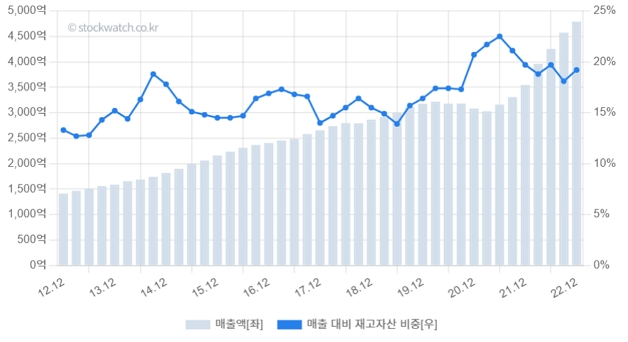

매출대비 재고자산 비중은 2021년 2분기 22.5%에서 2022년 4분기 19.2%로 하락했다.

[그래프4] 재고자산 추이(연환산)

(자료: 아이투자 스톡워치)

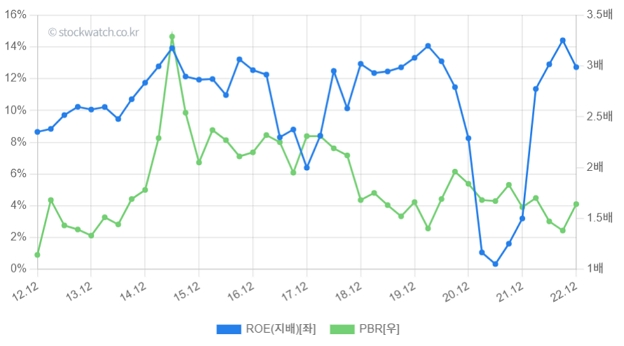

2022년 연간 기준 자기자본이익률(ROE)은 12.7%로, 5년 평균 9.8%에 비해 높다. ROE는 2021년 2분기 0.32%를 저점으로 상승했는데, 최근 분기 기준 그 기세가 꺾이는 모습이다.

30일 시가총액 기준 주가순자산배수(PBR)는 1.27배다. 이는 5년 평균 1.72배에 비해 낮은 수준이다. PBR은 2020년 3분기 1.96배를 기록한 후 하향세를 보였는데, 작년 4분기 반등하는 모양새다.

[그래프5] ROE&PBR(연환산)

(자료: 아이투자 스톡워치)

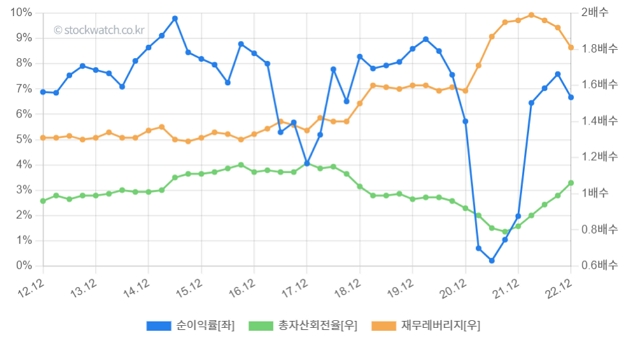

ROE를 3가지 지표로 분석하는 듀퐁분석 차트를 보자. 최근 순이익률과 총자산회전율은 상승세를 타는 모습이다. 반면, 재무레버리지는 2022년 1분기 1.99배를 기록한 후 하향세다.

[그래프6] 듀퐁분석(연환산)

(자료: 아이투자 스톡워치)

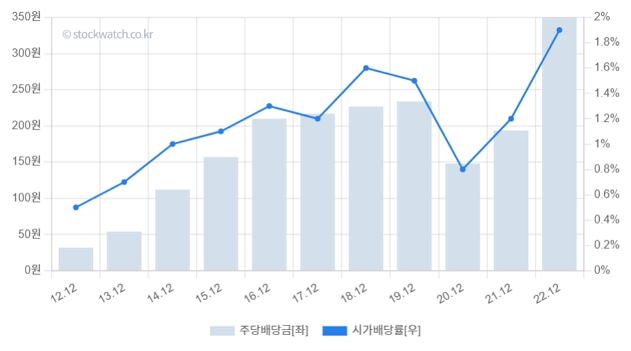

회사는 배당금을 꾸준히 지급했다. 그러나, 순이익 증감에 따라 주당 배당금도 늘어났다 줄어드는 모습이다. 주당 배당금 변화 추이는 2019년 234원 → 2020년 148원 → 2021년 194원 → 2022년 350원이다.

[그래프7] 배당금&시가배당률(연간)

(자료: 아이투자 스톡워치)

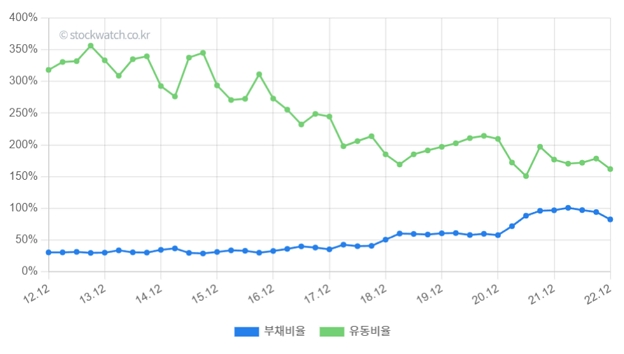

작년 연간기준 부채비율과 유동비율은 각각 82.3%, 161.8%다. 재무구조가 튼튼한 기업은 일반적으로 부채비율 100% 이하, 유동비율 100% 이상일 경우가 많다. 이에 대원제약은 튼튼한 재무구조를 가졌다고 할 수 있다.

[그래프8] 부채비율과 유동비율(연환산)

(자료: 아이투자 스톡워치)

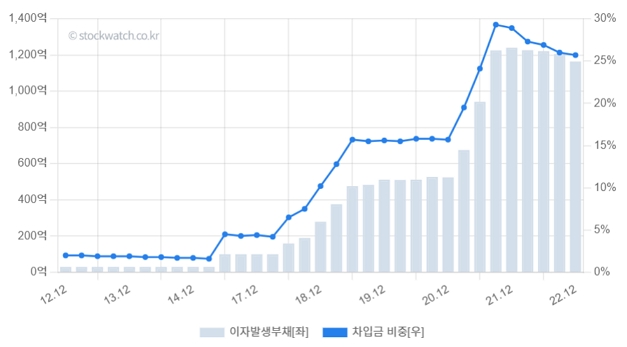

회사의 차입금은 2021년 1분기부터 증가하면서 차입금 비중도 높아졌다. 그러나, 2020년 연간기준 차입금 비중이 25.7%로, 우려할 수준은 아님을 확인할 수 있다.

[그래프9] 차입금과 차입금 비중(연환산)

(자료; 아이투자 스톡워치)

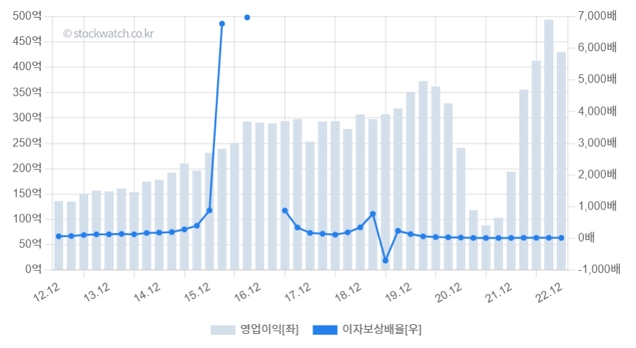

또, 작년 연간 기준 이자보상배율은 11배로, 영업이익으로 이자비용을 감당할 수 있음을 확인할 수 있다.

[그래프10] 이자보상배율(연환산)

(자료: 아이투자 스톡워치)

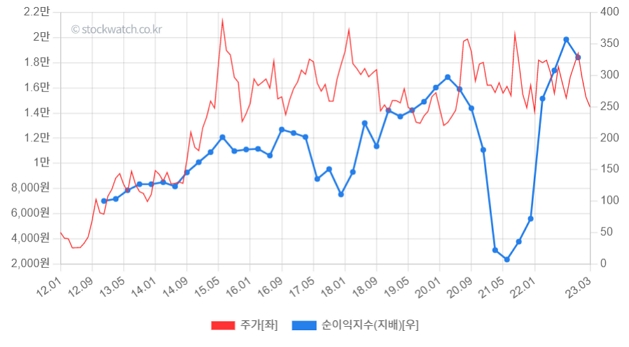

회사의 주가와 순이익 지수는 시차와 변동폭의 차이는 있으나, 비슷한 방향으로 움직이는 경향이 있었다. 최근 두 지표 모두 하락 반전하는 모양새다.

[그래프11] 주가&순이익 지수(연환산)

한국IR협의회 이달미, 양준호 연구원은 "코로나19 이후 국내 감기약 최대 수혜주로 브랜드 인지도 상승에 따라 코대원(ETC)과 콜대원(OTC)의 안정적인 매출 창출이 가능하다"며, "코대원(ETC)는 코로나19 이전 연 매출 100억원 수준에서 2022년 오미크론 바이러스 등장 이후 매출액이 586억원으로 급격히 증가했다"고 전했다.

또, "올해도 브랜드 인지도 상승에 따른 안정적인 매출성장세가 가능할 전망이다"고 밝혔다.

☞ 관심 기업의 V차트도 검색해보세요(로그인 후 검색 가능)

※ 이 글은 정보제공을 목적으로 작성되었습니다. 글에서 언급된 종목은 종목 추천과 무관하다는 사실을 반드시 기억해주세요. 투자 판단에 따른 모든 책임은 투자자 본인에게 있습니다.

저작권자ⓒ 가치를 찾는 투자 나침반, 아이투자(itooza.com)

<저작권자 ©아이투자(www.itooza.com) 무단전재 및 재배포 금지>