м•„мқҙнҲ¬мһҗ лүҙмҠӨ > м „мІҙ

м•„мқҙнҲ¬мһҗ м „мІҙ News кёҖмһ…лӢҲлӢӨ.

[мҰүмӢң분м„қ] мң м„ұкё°м—…, 52мЈј мөңм Җк°Җ...л§Өл Ҙм—ҶлӮҳ?

мң м„ұкё°м—…1,903мӣҗ, в–ј-19мӣҗ, -0.99%мқҙ 52мЈј мөңм Җк°ҖлҘј кё°лЎқн•ҙ лҲҲкёёмқ„ лҒҲлӢӨ. мң м„ұкё°м—…мқҖ 14мқј мҳӨнӣ„ 1мӢң 18분 нҳ„мһ¬ м „мқј лҢҖ비 2.3% лӮҙлҰ° 3830мӣҗм—җ кұ°лһҳлҗҳкі мһҲлӢӨ.

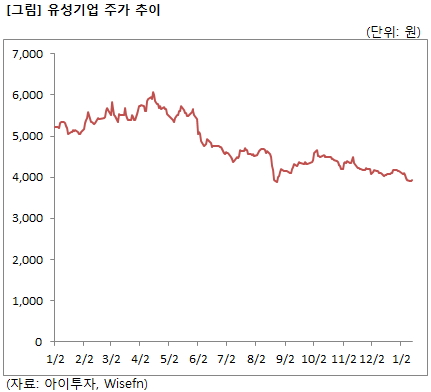

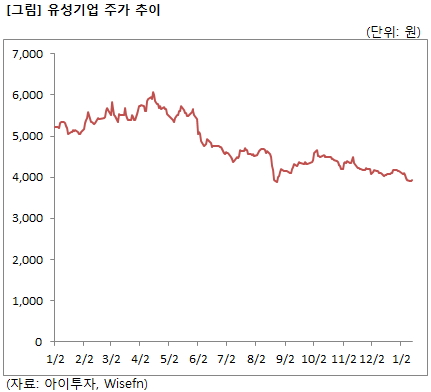

мң м„ұкё°м—…мқҳ мЈјк°ҖлҠ” м§ҖлӮңн•ҙ 4мӣ”к№Ңм§Җ мғҒмҠ№н•ҳлӢӨ 52мЈј мөңкі к°ҖлҘј кё°лЎқн•ң мқҙнӣ„ н•ҳн–Ҙм„ёлЎң лҸҢм•„м„°лӢӨ. к·ёлҰ¬кі мқҙлӮ мҳӨм „ мһҘмӨ‘м—җ 52мЈј мөңм Җк°Җмқё 3795мӣҗмқ„ кё°лЎқн–ҲлӢӨ. мқҙлҠ” 52мЈј мөңкі к°Җ(6150мӣҗ) лҢҖ비 38% н•ҳлқҪн•ң мҲҳм№ҳлӢӨ.

мң м„ұкё°м—…мқҖ мһҗлҸҷм°Ё 엔진мҡ© л¶Җн’Ҳмқ„ м ңмЎ°н•ҳлҠ” кё°м—…мқҙлӢӨ. мЈјмҡ” м ңн’ҲмңјлЎңлҠ” лӮҙм—°кё°кҙҖ л¶Җн’Ҳмқё н”јмҠӨн„ҙл§Ғ, мӢӨлҰ°лҚ”лқјмқҙл„Ҳ, мә мғӨн”„нҠё л“ұмқҙ мһҲлӢӨ. 1960л…„ 3мӣ” м„ӨлҰҪлҗҗкі , мҪ”мҠӨн”јмӢңмһҘм—” 1988л…„м—җ мғҒмһҘн–ҲлӢӨ.

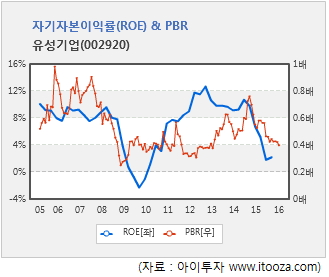

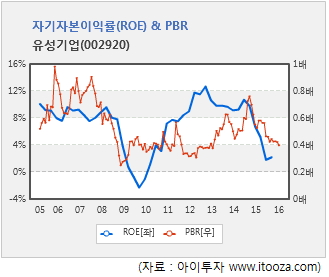

мң м„ұкё°м—…мқҳ мЈјк°Җ н•ҳлқҪмқҖ 2014л…„л¶Җн„° мқҙм–ҙ진 мӢӨм Ғ л¶Җ진мқҙ мӣҗмқёмқё кІғмңјлЎң ліҙмқёлӢӨ. 2014л…„ 2분기 л§җ 10.7%лЎң л‘җ мһҗлҰҝмҲҳлҘј кё°лЎқн–ҲлҚҳ м—°нҷҳмӮ°(мөңк·ј 4분기 н•©мӮ°) кё°мӨҖ мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ мӢӨм Ғ л¶Җ진м—җ м§ҖмҶҚм ҒмңјлЎң н•ҳлқҪн•ҳл©° м§ҖлӮңн•ҙ 3분기 кё°мӨҖ 2.2%лҘј кё°лЎқн–ҲлӢӨ. к°ҷмқҖ кё°к°„ мЈјк°ҖлҸ„ н•ҳлқҪн•ҳл©° 2014л…„ 2분기 л§җ 0.60л°°лҘј кё°лЎқн–ҲлҚҳ мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” нҳ„мһ¬ мЈјк°Җ кё°мӨҖ 0.39л°°лӢӨ.

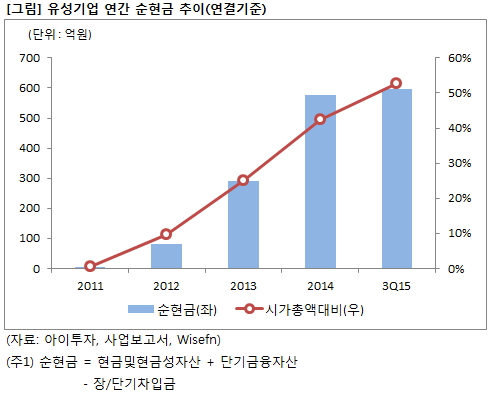

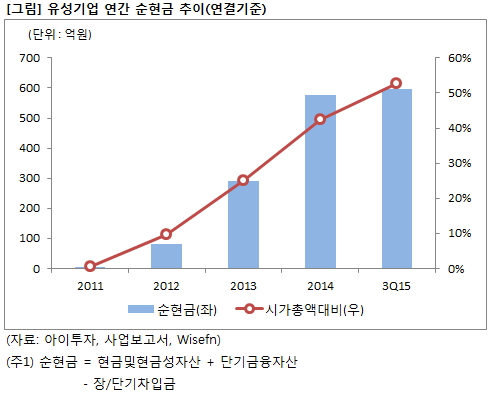

мқҙлҹ° к°ҖмҡҙлҚ° мң м„ұкё°м—…мқҙ ліҙмң н•ң мҲңнҳ„кёҲмһҗмӮ°(нҳ„кёҲл°Ҹнҳ„кёҲм„ұмһҗмӮ° + лӢЁкё°кёҲмңөмһҗмӮ° – мһҘ/лӢЁкё°м°Ёмһ…кёҲ)мқҖ лҸӢліҙмқёлӢӨ. м§ҖлӮң 2011л…„л¶Җн„° мң м„ұкё°м—…мқҳ мҲңнҳ„кёҲмһҗмӮ°мқҖ кҫёмӨҖнһҲ мҰқк°Җн•ҳкі мһҲлӢӨ. мӢңк°Җмҙқм•Ў лҢҖ비 비мӨ‘лҸ„ м җм°Ё лҠҳл©ҙм„ң м§ҖлӮң 3분기 л§җ кё°мӨҖ 53%лҘј кё°лЎқн–ҲлӢӨ. мқјл°ҳм ҒмңјлЎң мҲңнҳ„кёҲмһҗмӮ°мқҙ л§Һмңјл©ҙ мЈјк°Җ н•ҳлқҪ мӢң м•Ҳм „нҢҗ м—ӯн• мқ„ н• мҲҳ мһҲкі , мһ¬л¬ҙм ҒмңјлЎң м•Ҳм „н•ҳлӢӨлҠ” кІғмқ„ лӮҳнғҖлӮҙкё°лҸ„ н•ңлӢӨ. м§ҖлӮң 3분기 л§җ м—°кІ°кё°мӨҖ мҲңнҳ„кёҲмһҗмӮ°мқҖ 597м–өмӣҗмқҙм—ҲлӢӨ.

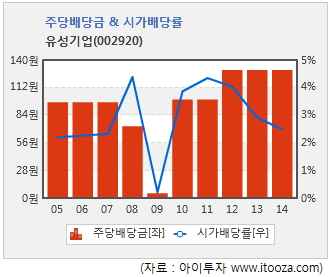

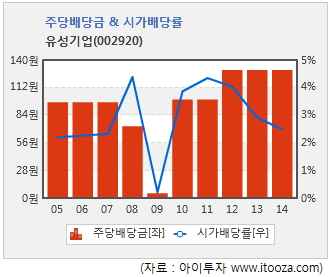

н’Қл¶Җн•ң мҲңнҳ„кёҲмқ„ л°”нғ•мңјлЎң мң м„ұкё°м—…мқҖ л°°лӢ№лҸ„ кҫёмӨҖнһҲ мӢӨмӢңн•ҙмҷ”лӢӨ. м§ҖлӮң 10л…„к°„ л°°лӢ№мқ„ мӢӨмӢңн•ҳл©ҙм„ң 2009л…„мқ„ м ңмҷён•ҳкі мӢңк°Җл°°лӢ№лҘ мқҙ 2% мқҙмғҒмқ„ кё°лЎқн–ҲлӢӨ. м§ҖлӮң 2014л…„м—җлҠ” мЈјлӢ№ 130мӣҗмқ„ м§Җкёүн•ҙ мӢңк°Җл°°лӢ№лҘ мқҙ 2.3%лҘј ліҙмҳҖлӢӨ. мҳ¬н•ҙм—җлҸ„ мЈјлӢ№ 130мӣҗмқ„ м§Җкёүн•ҳл©ҙ нҳ„мһ¬мЈјк°Җ кё°мӨҖ 3.4%мқҳ л°°лӢ№мҲҳмқөлҘ мқ„ кё°лҢҖн• мҲҳ мһҲлӢӨ. мЈјк°Җн•ҳлқҪмңјлЎң мӢңк°Җл°°лӢ№лҘ мқҙ мҳ¬лқјк°”лӢӨ.

3분기 мӢӨм Ғкіј нҳ„мһ¬ мЈјк°ҖлҘј л°ҳмҳҒн•ң м—°нҷҳмӮ° кё°мӨҖ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 17.8л°°лӢӨ. мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 0.39л°°, мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 2.2%лӢӨ. мһ¬л¬ҙм ҒмңјлЎң м•Ҳм „н•ң нҺём—җ мҶҚн•ҳм§Җл§Ң ліё мӮ¬м—…мқҙ л¶Җ진н•ң л§ҢнҒј н–Ҙнӣ„ мӢӨм Ғ к°ңм„ м—¬л¶Җк°Җ мӨ‘мҡ”н•ҳлӢӨ.

[2015л…„ 9мӣ” 30мқј кё°мӨҖ, лӢЁмң„ : мЈјмӢқмҲҳ(мЈј), м§Җ분мңЁ(%)]

мң м„ұкё°м—…мқҳ мЈјк°ҖлҠ” м§ҖлӮңн•ҙ 4мӣ”к№Ңм§Җ мғҒмҠ№н•ҳлӢӨ 52мЈј мөңкі к°ҖлҘј кё°лЎқн•ң мқҙнӣ„ н•ҳн–Ҙм„ёлЎң лҸҢм•„м„°лӢӨ. к·ёлҰ¬кі мқҙлӮ мҳӨм „ мһҘмӨ‘м—җ 52мЈј мөңм Җк°Җмқё 3795мӣҗмқ„ кё°лЎқн–ҲлӢӨ. мқҙлҠ” 52мЈј мөңкі к°Җ(6150мӣҗ) лҢҖ비 38% н•ҳлқҪн•ң мҲҳм№ҳлӢӨ.

мң м„ұкё°м—…мқҖ мһҗлҸҷм°Ё 엔진мҡ© л¶Җн’Ҳмқ„ м ңмЎ°н•ҳлҠ” кё°м—…мқҙлӢӨ. мЈјмҡ” м ңн’ҲмңјлЎңлҠ” лӮҙм—°кё°кҙҖ л¶Җн’Ҳмқё н”јмҠӨн„ҙл§Ғ, мӢӨлҰ°лҚ”лқјмқҙл„Ҳ, мә мғӨн”„нҠё л“ұмқҙ мһҲлӢӨ. 1960л…„ 3мӣ” м„ӨлҰҪлҗҗкі , мҪ”мҠӨн”јмӢңмһҘм—” 1988л…„м—җ мғҒмһҘн–ҲлӢӨ.

мң м„ұкё°м—…мқҳ мЈјк°Җ н•ҳлқҪмқҖ 2014л…„л¶Җн„° мқҙм–ҙ진 мӢӨм Ғ л¶Җ진мқҙ мӣҗмқёмқё кІғмңјлЎң ліҙмқёлӢӨ. 2014л…„ 2분기 л§җ 10.7%лЎң л‘җ мһҗлҰҝмҲҳлҘј кё°лЎқн–ҲлҚҳ м—°нҷҳмӮ°(мөңк·ј 4분기 н•©мӮ°) кё°мӨҖ мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ мӢӨм Ғ л¶Җ진м—җ м§ҖмҶҚм ҒмңјлЎң н•ҳлқҪн•ҳл©° м§ҖлӮңн•ҙ 3분기 кё°мӨҖ 2.2%лҘј кё°лЎқн–ҲлӢӨ. к°ҷмқҖ кё°к°„ мЈјк°ҖлҸ„ н•ҳлқҪн•ҳл©° 2014л…„ 2분기 л§җ 0.60л°°лҘј кё°лЎқн–ҲлҚҳ мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” нҳ„мһ¬ мЈјк°Җ кё°мӨҖ 0.39л°°лӢӨ.

мқҙлҹ° к°ҖмҡҙлҚ° мң м„ұкё°м—…мқҙ ліҙмң н•ң мҲңнҳ„кёҲмһҗмӮ°(нҳ„кёҲл°Ҹнҳ„кёҲм„ұмһҗмӮ° + лӢЁкё°кёҲмңөмһҗмӮ° – мһҘ/лӢЁкё°м°Ёмһ…кёҲ)мқҖ лҸӢліҙмқёлӢӨ. м§ҖлӮң 2011л…„л¶Җн„° мң м„ұкё°м—…мқҳ мҲңнҳ„кёҲмһҗмӮ°мқҖ кҫёмӨҖнһҲ мҰқк°Җн•ҳкі мһҲлӢӨ. мӢңк°Җмҙқм•Ў лҢҖ비 비мӨ‘лҸ„ м җм°Ё лҠҳл©ҙм„ң м§ҖлӮң 3분기 л§җ кё°мӨҖ 53%лҘј кё°лЎқн–ҲлӢӨ. мқјл°ҳм ҒмңјлЎң мҲңнҳ„кёҲмһҗмӮ°мқҙ л§Һмңјл©ҙ мЈјк°Җ н•ҳлқҪ мӢң м•Ҳм „нҢҗ м—ӯн• мқ„ н• мҲҳ мһҲкі , мһ¬л¬ҙм ҒмңјлЎң м•Ҳм „н•ҳлӢӨлҠ” кІғмқ„ лӮҳнғҖлӮҙкё°лҸ„ н•ңлӢӨ. м§ҖлӮң 3분기 л§җ м—°кІ°кё°мӨҖ мҲңнҳ„кёҲмһҗмӮ°мқҖ 597м–өмӣҗмқҙм—ҲлӢӨ.

н’Қл¶Җн•ң мҲңнҳ„кёҲмқ„ л°”нғ•мңјлЎң мң м„ұкё°м—…мқҖ л°°лӢ№лҸ„ кҫёмӨҖнһҲ мӢӨмӢңн•ҙмҷ”лӢӨ. м§ҖлӮң 10л…„к°„ л°°лӢ№мқ„ мӢӨмӢңн•ҳл©ҙм„ң 2009л…„мқ„ м ңмҷён•ҳкі мӢңк°Җл°°лӢ№лҘ мқҙ 2% мқҙмғҒмқ„ кё°лЎқн–ҲлӢӨ. м§ҖлӮң 2014л…„м—җлҠ” мЈјлӢ№ 130мӣҗмқ„ м§Җкёүн•ҙ мӢңк°Җл°°лӢ№лҘ мқҙ 2.3%лҘј ліҙмҳҖлӢӨ. мҳ¬н•ҙм—җлҸ„ мЈјлӢ№ 130мӣҗмқ„ м§Җкёүн•ҳл©ҙ нҳ„мһ¬мЈјк°Җ кё°мӨҖ 3.4%мқҳ л°°лӢ№мҲҳмқөлҘ мқ„ кё°лҢҖн• мҲҳ мһҲлӢӨ. мЈјк°Җн•ҳлқҪмңјлЎң мӢңк°Җл°°лӢ№лҘ мқҙ мҳ¬лқјк°”лӢӨ.

3분기 мӢӨм Ғкіј нҳ„мһ¬ мЈјк°ҖлҘј л°ҳмҳҒн•ң м—°нҷҳмӮ° кё°мӨҖ мЈјк°ҖмҲҳмқөл°°мҲҳ(PER)лҠ” 17.8л°°лӢӨ. мЈјк°ҖмҲңмһҗмӮ°л°°мҲҳ(PBR)лҠ” 0.39л°°, мһҗкё°мһҗліёмқҙмқөлҘ (ROE)мқҖ 2.2%лӢӨ. мһ¬л¬ҙм ҒмңјлЎң м•Ҳм „н•ң нҺём—җ мҶҚн•ҳм§Җл§Ң ліё мӮ¬м—…мқҙ л¶Җ진н•ң л§ҢнҒј н–Ҙнӣ„ мӢӨм Ғ к°ңм„ м—¬л¶Җк°Җ мӨ‘мҡ”н•ҳлӢӨ.

[мң м„ұкё°м—…] нҲ¬мһҗ мІҙнҒ¬ нҸ¬мқёнҠё

| кё°м—…к°ңмҡ”

|

мһҗлҸҷм°Ё 엔진мҡ© л¶Җн’Ҳ м ңмЎ°м—…мІҙ. нҳ„лҢҖкё°м•„м°Ё, GMлҢҖмҡ°м—җ лӮ©н’Ҳ. |

|---|---|

| мӮ¬м—…нҷҳкІҪ

|

в–· көӯлӮҙ мһҗлҸҷм°Ё л¶Җн’Ҳм—…мІҙлҠ” нҳ„лҢҖВ·кё°м•„м°Ё кёҖлЎңлІҢ м җмң мңЁ мғҒмҠ№мңјлЎң мҲҳнҳңлҘј ліҙкі мһҲмқҢ в–· н•ңлҜёFTA, кёҖлЎңлІҢ мҷ„м„ұм°Ё м—…мІҙл“Өмқҳ л¶Җн’Ҳ кө¬л§Ө лӢӨліҖнҷ” 추세лҠ” көӯлӮҙ мһҗлҸҷм°Ё л¶Җн’Ҳ кё°м—…л“Өм—җ кё°нҡҢ мҡ”мқёмһ„ в–· м—”кі , лҢҖм§Җ진 л“ұ мҳҒн–ҘмңјлЎң мЈјм¶Өн–ҲлҚҳ мқјліё мҷ„м„ұм°Ё м—…мІҙл“Өмқҳ кІҪмҹҒл Ҙ нҡҢліөмқҖ мң„кё° мҡ”мқёмһ„ |

| кІҪкё°ліҖлҸҷ

|

мһҗлҸҷм°Ё л¶Җн’Ҳм—…мқҖ кІҪкё°м—җ лҜјк°җн•ң мӮ°м—…мңјлЎң мҷ„м„ұм°Ё мғқмӮ°лҹүм—җ мҳҒн–Ҙмқ„ л°ӣмқҢ |

| мЈјмҡ”м ңн’Ҳ

|

в–· н”јмҠӨн„ҙл§Ғ мҷё(м ңн’Ҳ): м°Ёлҹүмҡ©, мӮ°м—…мҡ©, м„ л°•мҡ© (21.45%, 11л…„ 1461мӣҗ вҶ’ 12л…„ 1393мӣҗ вҶ’ 13л…„ 1397мӣҗ вҶ’ 14л…„ 1477мӣҗ вҶ’ 15л…„ л°ҳкё° 1399мӣҗ) в–· н”јмҠӨн„ҙ, S/Pлқјмқҙл„Ҳ(мғҒн’Ҳ): м°Ёлҹүмҡ© (30.20%, 12л…„ 1л§Ң8401мӣҗ вҶ’ 13л…„ 1л§Ң8232мӣҗ вҶ’ 14л…„ 1л§Ң7747мӣҗ вҶ’ 15л…„ л°ҳкё° 1л§Ң5765мӣҗ) в–· HLA, л°ңлёҢмӢңнҠё(мғҒн’Ҳ) мҷё (30.38%) * кҙ„нҳё м•ҲмқҖ л§Өм¶ң 비мӨ‘ л°Ҹ лӮҙмҲҳ к°ҖкІ© 추мқҙ |

| мӣҗмһ¬лЈҢ

|

в–· м„ мІ : нҸ¬мҠӨнҒ¬м—җм„ң кө¬мһ… (11л…„ 723.8мӣҗ вҶ’ 12л…„ 681.9мӣҗ вҶ’ 13л…„ 602.6мӣҗ вҶ’ 14л…„ 552.1мӣҗ вҶ’ 15л…„ л°ҳкё° 529.31мӣҗ) в–· кі мІ : лҸҷ진мһҗмӣҗ, н•ҙм„ұмў…н•©мһҗмӣҗм—җм„ң кө¬мһ… (11л…„ 627.7мӣҗ вҶ’ 12л…„ 597.6мӣҗ вҶ’ 13л…„ 544.3мӣҗ вҶ’ 14л…„ 481.3мӣҗ вҶ’ 15л…„ л°ҳкё° 371.47мӣҗ) * кҙ„нҳё м•ҲмқҖ мӣҗмһ¬лЈҢ к°ҖкІ© 추мқҙ |

| мӢӨм ҒліҖмҲҳ

|

в–· нҳ„лҢҖВ·кё°м•„м°Ё мғқмӮ°лҹү л°Ҹ нҢҗл§Өлҹү мҰқк°ҖмӢң мҲҳнҳң в–· мӣҗ/лӢ¬лҹ¬ нҷҳмңЁ мғҒмҠ№мӢң мҲҳнҳң |

| лҰ¬мҠӨнҒ¬

|

в–· нҳ„лҢҖВ·кё°м•„м°Ёк°Җ көӯлӮҙ мһҗлҸҷм°Ё мӢңмһҘ 80% м җмң н•ҙ лӢЁк°Җмқён•ҳ м••л Ҙмқҙ лҶ’мқҢ в–· л…ёлҸҷмЎ°н•©мқҙ к°•м„ұн•ҙ нҢҢм—…мңјлЎң мғқмӮ°м—җ м°Ём§Ҳмқҙ мғқкёё мҲҳ мһҲмқҢ |

| мӢ к·ңмӮ¬м—…

|

в–· 진н–үмӨ‘мқё мӢ к·ңмӮ¬м—… м—ҶмқҢ |

мң„мқҳ кё°м—…м •ліҙлҠ” н•ңкөӯнҲ¬мһҗкөҗмңЎм—°кө¬мҶҢк°Җ мӮ¬м—…ліҙкі м„ң, IR мһҗлЈҢ, лүҙмҠӨ, м—…кі„лҸҷн–Ҙ л“ұ н•ҙлӢ№ кё°м—…мқҳ к°Ғмў… мһҗлЈҢлҘј м°ёкі н•ҙ м§ҖмҶҚм ҒмңјлЎң м—…лҚ°мқҙнҠё н•©лӢҲлӢӨ.

(мһҗлЈҢ : м•„мқҙнҲ¬мһҗ www.itooza.com)

[мң м„ұкё°м—…] н•ң лҲҲм—җ ліҙлҠ” нҲ¬мһҗм§Җн‘ң

(лӢЁмң„: м–өмӣҗ)

[мң м„ұкё°м—…] мЈјмҡ”мЈјмЈј

| м„ұ лӘ… | кҙҖ кі„ | мЈјмӢқмқҳ мў…лҘҳ | мҶҢмң мЈјмӢқмҲҳ л°Ҹ м§Җ분мңЁ | л№„кі | |||

|---|---|---|---|---|---|---|---|

| кё° мҙҲ | кё° л§җ | ||||||

| мЈјмӢқмҲҳ | м§Җ분мңЁ | мЈјмӢқмҲҳ | м§Җ분мңЁ | ||||

| мң мӢң мҳҒ | лҢҖн‘ңмқҙмӮ¬ нҡҢ мһҘ | ліҙнҶөмЈј | 5,219,197 | 20.11 | 5,219,197 | 20.11 | - |

| мң нҷҚ мҡ° | мқҙ мӮ¬ лӘ…мҳҲнҡҢмһҘ | ліҙнҶөмЈј | 801,477 | 3.09 | 801,477 | 3.09 | - |

| мңӨ мҡ© мҲҷ | лӘЁ | ліҙнҶөмЈј | 75,571 | 0.29 | 75,571 | 0.29 | - |

| мң мӢң мҷ• | м ң | ліҙнҶөмЈј | 539,639 | 2.08 | 539,639 | 2.08 | - |

| мң мӢң м°Ҫ | м ң | ліҙнҶөмЈј | 494,257 | 1.90 | 494,257 | 1.90 | - |

| мң мӢң нӣҲ | м ң | ліҙнҶөмЈј | 1,448,423 | 5.58 | 1,448,423 | 5.58 | - |

| мң мӢң нҳҒ | м ң | ліҙнҶөмЈј | 178,696 | 0.69 | 178,696 | 0.69 | - |

| м–‘ мңӨ нқ¬ | мІҳ | ліҙнҶөмЈј | 137,526 | 0.53 | 137,526 | 0.53 | - |

| мӢ кІҪ м„ | м ң мҲҳ | ліҙнҶөмЈј | 82,668 | 0.32 | 82,668 | 0.32 | - |

| к№Җ нҳ„ мҳҘ | м ң мҲҳ | ліҙнҶөмЈј | 13,369 | 0.05 | 13,369 | 0.05 | - |

| лӮЁ м§Җ нҳ„ | м ң мҲҳ | ліҙнҶөмЈј | 85,830 | 0.33 | 85,830 | 0.33 | - |

| м • нҳң лҰ¬ | м ң мҲҳ | ліҙнҶөмЈј | 13,369 | 0.05 | 13,369 | 0.05 | - |

| мң мқҖ мқҙ | м ң | ліҙнҶөмЈј | 156,653 | 0.60 | 156,653 | 0.60 | - |

| мң мҲҷ мқҙ | м ң | ліҙнҶөмЈј | 139,081 | 0.54 | 139,081 | 0.54 | - |

| мң нҳ„ м„қ | мһҗ (мқҙмӮ¬) | ліҙнҶөмЈј | 691,926 | 2.67 | 691,926 | 2.67 | - |

| нҷ”м„ұмӢӨм—… | нҠ№мҲҳкҙҖкі„мқё м¶ңмһҗнҡҢмӮ¬ | ліҙнҶөмЈј | 927,003 | 3.57 | 927,003 | 3.57 | - |

| (мһ¬)ліҙлҚ• н•ҷнҡҢ | нҠ№мҲҳкҙҖкі„мқё м¶ңмһҗнҡҢмӮ¬ | ліҙнҶөмЈј | 721,518 | 2.78 | 721,518 | 2.78 | - |

| мҡ°м§„кіөм—… | нҠ№мҲҳкҙҖкі„мқё м¶ңмһҗнҡҢмӮ¬ | ліҙнҶөмЈј | 700,000 | 2.70 | 700,000 | 2.70 | - |

| кі„ | ліҙнҶөмЈј | 12,426,203 | 47.89 | 12,426,203 | 47.89 | - | |

| мҡ°м„ мЈј | 0 | 0 | 0 | 0 | - | ||

| кё° нғҖ | 0 | 0 | 0 | 0 | - | ||

лҚ” мўӢмқҖ кёҖ мһ‘м„ұм—җ нҒ° нһҳмқҙ лҗ©лӢҲлӢӨ.

12.08/08

12.08/08