мХДмЭінИђмЮР лЙімК§ > м†Дм≤і

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

[лМАк∞АмЭШ мД†нГЭ] нНЉнВ®мК§мЭШ мљФмЧФнЕН

нНЉнВ®мК§ "мЮђлђім†БмЬЉл°Ь к±ім†ДнХЬ мЖМнШХм£Љл•Љ мВђлЭЉ"

л≤Дк±∞ мК§л™∞мЇ° нОАлУЬмЭШ лІ§лЛИм†А л°Ьл≤ДнКЄ нНЉнВ®мК§лКФ мЖМнШХм£Љ нИђмЮРмЭШ лМАк∞Ал°Ь мЬ†л™ЕнХШлЛ§. кЈЄлКФ мєЬкµђлУ§к≥Љ мД†л≥ДлРЬ к≥†к∞ЭлУ§мЭД мЬДнХЬ мЮСмЭА нПђнКЄнПіл¶ђмШ§л•Љ 3500лІМ лЛђлЯђмЭШ лЃ§мґФмЦЉ нОАлУЬ(мЬ†к∞Ам¶ЭкґМ нИђмЮР л™©м†БмЭШ нИђмЮРнЪМмВђ)л°Ь мД±мЮ•мЛЬмЉ∞лЛ§.

нНЉнВ®мК§лКФ мЛ†лђЄмЧР лВШмШ® мЛ†м†Ак∞А л¶ђмК§нКЄмЧРмДЬ мЬ†лІЭкЄ∞мЧЕмЭД м∞ЊлКФлЛ§. кЈЄлКФ мХЕмЮђл°Ь мЭЄнХі нЪМмВђ м£Љк∞Ак∞А нХШлЭљнХШлНФлЭЉлПД, мЮђлђі к±ім†ДмД±мЭД мґ©лґДнЮИ к∞ЦмґФк≥† мЮИмЬЉл©і нБ∞ лђЄм†Ьк∞А мЧЖлЛ§к≥† нМРлЛ®нХЬлЛ§. мЭілУ§ м§С мЮ•лґАк∞АмєШл≥ілЛ§ мЛЉ к∞Ак≤©мЧР к±∞лЮШлРШк≥† мЮИк±∞лВШ, мЮ•лґАк∞АмєШл≥ілЛ§ мХљк∞Д лєДмЛЉ нЪМмВђл•Љ м£Љл°Ь лІ§мЮЕнХЬлЛ§.

нНЉнВ®мК§лКФ лґАм±Дк∞А мЧЖк≥† нШДкЄИмЭі лІОмЭА мЖМнШХнЪМмВђл•Љ мД†нШЄнХЬлЛ§. л™®лУ† мВђлЮМмЭі м∞ЊлКФ лМАнШХм£Љл≥ілЛ§лКФ кіАмЛђмЧРмДЬ л©АмЦімІД мЖМнШХм£ЉмЧР лНФ лІОмЭА к∞АмєШк∞А лВімЮђлПЉ мЮИлЛ§к≥† лѓњкЄ∞ лХМлђЄмЭілЛ§. лШРнХЬ, кЈЄлКФ мЮђлђім†Б к±ім†ДмД±мЭД к∞ЦмґШ нЪМмВђлУ§мЭА кЄ∞лМАлІМнБЉ лє®л¶ђ нЪМл≥µлРШмІА мХКмХДлПД мЮђлђімХИм†ДмД±мЭі м£Љк∞А нХШлЭљмЧР мХИм†ДнМРмЭі лРЬлЛ§к≥† мГЭк∞БнХЬлЛ§.

нНЉнВ®мК§мЭШ 'мљФмЧФнЕН'

мљФмЧФнЕН8,960мЫР, вЦ≤10мЫР, 0.11%мЭА нНЉнВ®мК§мЭШ нИђмЮР мЪФк±імЭД лІМм°±нХШлКФ кЄ∞мЧЕ м§С нХШлВШлЛ§. м†ДмЭЉ кЄ∞м§А мЛЬк∞АміЭмХ°мЭі 1410мЦµмЫРмЬЉл°Ь 2000мЦµмЫР лѓЄлІМмЭілЛ§. лШРнХЬ, мµЬкЈЉ 4лґДкЄ∞ нХ©мВ∞(2014лЕД 3лґДкЄ∞ мЧ∞нЩШмВ∞) мИЬмЭімЭµ кЄ∞м§А м£Љк∞АмИШмЭµл∞∞мИШ(PER)лКФ 13.4л∞∞л°Ь мГБмЧЕмДЬлєДмК§мЩА к≥µкЄЙнТИ мЧЕмҐЕ нПЙкЈ†мєШмЭЄ 28.4л∞∞л≥ілЛ§ лВЃмЬЉл©∞, ROEлКФ 11.7%л°Ь 10%л•Љ лДШлКФлЛ§. мІАлВЬнХі 3лґДкЄ∞ лІР лґАм±ДлєДмЬ®лПД 13%л°Ь мЮђлђі к±ім†ДмД± кЄ∞м§А(150%)мЭД нЖµк≥ЉнЦИлЛ§.

мљФмЧФнЕНмЭА мЪЄмВ∞ мІАмЧ≠мЭШ мВ∞мЧЕ нПРкЄ∞лђЉ м≤Шл¶ђмЧЕм≤ілЛ§. мВђмЧЕлґАлђЄмЭА нБђк≤М мЖМк∞БлґАлђЄ, мК§нМАнМРлІ§, лІ§л¶љлґАлђЄмЬЉл°Ь лВШлЙЬлЛ§. мІАлВЬ 3лґДкЄ∞ лИДм†БкЄ∞м§А лІ§мґЬлєДм§СмЭА мЖМк∞Б лґАлђЄ 23%, мК§нМА нМРлІ§ 43%, лІ§л¶љ лґАлђЄмЭі 34%лЛ§.

мљФмЧФнЕНмЭА мЪЄмВ∞мІАмЧ≠мЧРмДЬ нПРкЄ∞лђЉмЭД мИШк±∞нХі мЖМк∞Б л∞П лІ§л¶љ м≤Шл¶ђ нХШк≥†, мЖМк∞Б к≥Љм†ХмЧРмДЬ л∞ЬмГЭнХШлКФ мЧіл°Ь мК§нМАмЭД лІМлУ§мЦі SKмЧРлДИмІАмЧР м†ДлЯЙ нМРлІ§нХЬлЛ§. мЪЄмВ∞мЭА нШДлМАм∞®, нШДлМАм§Ск≥µмЧЕ, SK лУ± лМАкЈЬл™® к≥µлЛ®мЭі мЬДмєШнХі мЮИмЦі нПРкЄ∞лђЉ мИШк±∞мЧР мЬ†л¶ђнХШлЛ§. мЭілУ§ к≥µлЛ®мЭШ к∞АлПЩ땆мЭі мГБмКєнХШл©і нПРкЄ∞лђЉ л∞ЬмГЭлЯЙлПД лКШмЦілВШлКФ кµђм°∞лЛ§.

вЦЈ мК§нМА нМРлІ§лЯЙ м¶Эк∞Ал°Ь мЛ§м†Б к∞ЬмД†нХЬ нПРкЄ∞лђЉ м≤Шл¶ђмЧЕм≤і

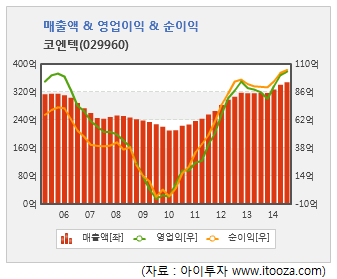

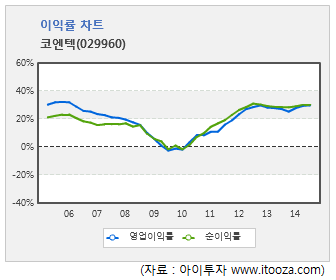

мљФмЧФнЕНмЭШ мЛ§м†БмЭА 2010лЕДмЭД кЄ∞м†РмЬЉл°Ь к∞ЬмД†лРРлЛ§. мљФмЧФнЕНмЭШ к∞Ьл≥Д кЄ∞м§А мЧ∞к∞ДлІ§мґЬмХ°мЭА 2010лЕД 227мЦµмЫРмЧРмДЬ 2012лЕД 318мЦµмЫРмЬЉл°Ь мЧ∞нПЙкЈ† 18% мД±мЮ•нЦИлЛ§. мК§нМА нМРлІ§лЯЙ м¶Эк∞АмЩА мЖМк∞Б лґАлђЄ м≤Шл¶ђлЯЙ м¶Эк∞Ак∞А мЛ§м†Б мД±мЮ•мЭД к≤ђмЭЄнЦИлЛ§. мљФмЧФнЕНмЭА 2011, 2012лЕДмЧР нПРкЄ∞лђЉ м≤Шл¶ђ л≥імЭЉлЯђ мД§лєДл•Љ к∞ЬмД†нХі мК§нМА л∞ЬмГЭлЯЙмЭД лКШл†Єк≥†, мЖМк∞Бл°Ь мД§лєДл•Љ к∞ЬмД†нХі м≤Шл¶ђнЪ®мЬ®мЭД лЖТмШАлЛ§. 2012лЕД мљФмЧФнЕНмЭШ мК§нМАнМРлІ§лЯЙмЭА 30лІМ8357нЖ§мЬЉл°Ь 2010лЕД лМАлєД 44% м¶Эк∞АнЦИлЛ§. мЖМк∞Б лґАлђЄ м≤Шл¶ђлЯЙмЭА 30% м¶Эк∞АнХЬ 10лІМ2001нЖ§мЭД кЄ∞л°ЭнЦИлЛ§.

к∞ЩмЭА кЄ∞к∞Д мИШмЭµмД±мЭА лНФмЪ± нЦ•мГБлРРлЛ§. мљФмЧФнЕНмЭШ мШБмЧЕмЭімЭµмЭА 2010лЕД 19мЦµмЫРмЧРмДЬ 2012лЕД 95мЦµмЫРмЬЉл°Ь 5л∞∞ м¶Эк∞АнЦИлЛ§. мЭілКФ мК§нМА нМРлІ§ лґАлђЄмЭШ лІИмІДмЭі лЖТмЭА лНХмЭілЛ§. нПРмЧімЭА нПРкЄ∞лђЉм≤Шл¶ђ к≥Љм†ХмЧРмДЬ л∞ЬмГЭнХШлКФ лґАмВ∞лђЉл°Ь мЫРк∞Ак∞А к±∞мЭШ лУ§мІА мХКлКФлЛ§. мК§нМА нМРлІ§ + мЖМк∞БлґАлђЄмЭШ мШБмЧЕмЭімЭµмЭА 2010лЕД -13мЦµмЫРмЧРмДЬ 2012лЕД 57мЦµмЫРмЬЉл°Ь кЄЙм¶ЭнХі нЭСмЮРм†ДнЩШ нЦИлЛ§. мЭімЧР мШБмЧЕмЭімݵ땆мЭА 2010лЕД 11%мЧРмДЬ 2012лЕД 13%л°Ь м¶Эк∞АнЦИлЛ§.

мК§нМАнМРлІ§лЯЙ л∞П мЖМк∞Б м≤Шл¶ђлЯЙ м¶Эк∞АмЧР лФ∞л•Є мљФмЧФнЕНмЭШ мЛ§м†Б к∞ЬмД†мЭА 2014лЕДмЧРлПД мЭімЦім°МлЛ§. мІАлВЬ 3лґДкЄ∞ лИДм†Б лІ§мґЬмХ°мЭА 266мЦµмЫРмЬЉл°Ь м†ДлЕДлПЩкЄ∞ лМАлєД 13% м¶Эк∞АнЦИлЛ§. мШБмЧЕмЭімЭµмЭА к∞ЩмЭА кЄ∞к∞Д 34% м¶Эк∞АнХЬ 86мЦµмЫРмЭД, мІАл∞∞мІАлґД мИЬмЭімЭµмЭА 20% м¶Эк∞АнХЬ 84мЦµмЫРмЭД кЄ∞л°ЭнЦИлЛ§. мК§нМАнМРлІ§лЯЙмЭА 28лІМ2804нЖ§мЬЉл°Ь к∞ЩмЭА кЄ∞к∞Д 10% м¶Эк∞АнЦИк≥†, мЖМк∞Б лґАлђЄ м≤Шл¶ђлЯЙмЭА 8лІМ3008нЖ§мЬЉл°Ь 4% м¶Эк∞АнЦИлЛ§.

мЭілЯ∞ к∞АмЪілН∞ мљФмЧФнЕНмЭА мІАлВЬ 11мЫФ мЛ†кЈЬмЛЬмД§ нИђмЮР к≥µмЛЬл•Љ лВі лИИкЄЄмЭД лБИлЛ§. мљФмЧФнЕНмЭА нПРмЮРмЫР мЧінЪМмИШмВђмЧЕ мЛ†кЈЬнИђмЮРл•Љ мЬДнХі мЮРкЄ∞мЮРл≥Є(2013лЕД кЄ∞м§А)мЭШ 32.92%мЧР лЛђнХШлКФ 270мЦµмЫРмЭД нИђмЮРнХЬлЛ§к≥† л∞ЭнШФлЛ§. нИђмЮРкЄ∞к∞ДмЭА мІАлВЬнХі 11мЫФ 19мЭЉлґАнД∞ мШђ 9мЫФ 30мЭЉкєМмІАлЛ§.

вЦЈ к±ім†ДнХЬ мЮђлђікµђм°∞

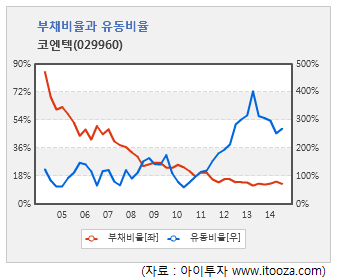

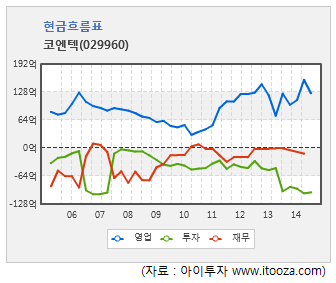

нНЉнВ®мК§лКФ нИђмЮР кЄ∞мЧЕмЭД к≥†л•Љ лХМ мЮђлђік±ім†ДмД±мЭі мЪ∞мИШнХЬмІА мЧђлґАл•Љ м§СмЛЬнЦИлЛ§. кЈЬл™®к∞А мЮСлНФлЭЉлПД лґАм±Дк∞А м†Бк≥† нШДкЄИмЭі лІОлЛ§л©і лИИмЧђк≤® л≥Љ лМАмГБмЭілЭЉк≥† нЦИлЛ§. мљФмЧФнЕНмЭШ лґАм±ДлєДмЬ®мЭА 2004лЕД 85%л•Љ кЄ∞л°ЭнХЬ лТ§ кЊЄм§АнЮИ к∞РмЖМнХі мІАлВЬ 3лґДкЄ∞ 13%л•Љ кЄ∞л°ЭнЦИлЛ§. 2012лЕД мЭінЫД лђім∞®мЮЕ к≤љмШБмЭД нХШк≥† мЮИмЬЉл©∞, л≥імЬ†нХШк≥† мЮИлКФ лґАм±ДлКФ лІ§мЮЕм±Длђі, лЛєкЄ∞л≤ХмЭЄмДЄ лґАм±Д, мЮ•кЄ∞мґ©лЛєлґАм±ДлЛ§. мЬ†лПЩлєДмЬ®мЭА 2011лЕД мЭінЫД 100%л•Љ мГБнЪМнХШк≥† мЮИлЛ§. мЭЉл∞Шм†БмЬЉл°Ь лґАм±ДлєДмЬ®мЭі 100% мЭінХШ, мЬ†лПЩлєДмЬ®мЭі 100% мЭімГБмЭіл©і мЮђлђікµђм°∞к∞А мЦСнШЄнХШлЛ§к≥† нМРлЛ®нХЬлЛ§.

мљФмЧФнЕНмЭА мЦСнШЄнХЬ нШДкЄИнЭРл¶Д кµђм°∞л•Љ к∞Цк≥† мЮИлЛ§. мІАлВЬ 10лЕДк∞Д мљФмЧФнЕНмЭШ мШБмЧЕнЩЬлПЩ нШДкЄИнЭРл¶ДмЭА кЊЄм§АнЮИ (+)л•Љ кЄ∞л°ЭнХШк≥† мЮИмЬЉл©∞, нИђмЮРнЩЬлПЩ нШДкЄИнЭРл¶Дк≥Љ мЮђлђінЩЬлПЩ нШДкЄИнЭРл¶ДмЭА м†Дл∞Шм†БмЬЉл°Ь (-)л•Љ лВШнГАлВік≥† мЮИлЛ§. мЭілКФ мЭЉл∞Шм†БмЬЉл°Ь мД±мИЩкЄ∞ кЄ∞мЧЕмЧРмДЬ лВШнГАлВШлКФ нШДкЄИнЭРл¶Д кµђм°∞лЛ§.

[мљФмЧФнЕН] нИђмЮР м≤інБђ нПђмЭЄнКЄ

| кЄ∞мЧЕк∞ЬмЪФ | нЫДмД± к≥ДмЧімЭШ мЪЄмВ∞ мІАмЧ≠ нПРкЄ∞лђЉ мЖМк∞Б¬ЈлІ§л¶љмЧЕм≤і |

|---|---|

| мВђмЧЕнЩШк≤љ | вЦЈ мВ∞мЧЕнПРкЄ∞лђЉ м≤Шл¶ђмВ∞мЧЕмЭА к≥Љм†Хм†Б мД±к≤©мЬЉл°Ь к≤љмЯБмЧЕм≤імЭШ мІДмЮЕмЭі мֳ놧мЫА вЦЈ мЮЕмІАм°∞к±ік≥Љ м≤Шл¶ђлʕ놕мЭі м£ЉмЪФ к≤љмЯБ놕 вЦЈ м†ХлґАмЭШ нЩШк≤љкЈЬм†Ьк∞А к∞ХнЩФлРШл©і мЪ∞мИШнХЬ м≤Шл¶ђ кЄ∞мИ†мЭД к∞ЦмґШ мЧЕм≤імЧР мИШнШЬ |

| к≤љкЄ∞л≥АлПЩ | вЦЈ к≤љкЄ∞к∞А нШЄнЩ©мЭД лЭ®мИШл°Э нПРкЄ∞лђЉлПД м¶Эк∞А. мІАмЧ≠м†Б мЧЕнЩ©мЧРлПД мШБнЦ• л∞ЫмЭМ |

| м£ЉмЪФм†ЬнТИ | вЦЈ нПРкЄ∞лђЉ мЖМк∞Б м≤Шл¶ђ (43%) вЦЈ мЖМк∞Бк≥Љм†ХмЧРмДЬ л∞ЬмГЭнХШлКФ мК§нМА нМРлІ§ (34%) вЦЈ нПРкЄ∞лђЉ лІ§л¶љ м≤Шл¶ђ (23%) * кіДнШЄ мХИмЭА лІ§мґЬ лєДм§С |

| мЫРмЮђл£М | вЦЈ нХілЛємВђнХ≠ мЧЖмЭМ |

| мЛ§м†Бл≥АмИШ | вЦЈ мЪЄмВ∞мІАмЧ≠к≥Љ к≤љлґБ кµђлѓЄк≥µлЛ® лУ± л∞∞мґЬмЧЕм≤імЭШ к∞АлПЩ땆 м¶Эк∞АмЛЬ мИШнШЬ вЦЈ мЭі мІАмЧ≠ мЧЕм≤ілУ§мЭШ м†ХкЄ∞л≥імИШкЄ∞к∞Д(shut down) лІ§мґЬмХ° 10% м¶Эк∞А |

| л¶ђмК§нБђ | вЦЈ к≤љкЄ∞ мє®м†Ьл°Ь мЭЄнХЬ нПРкЄ∞лђЉ л∞∞мґЬлЯЙ к∞РмЖМ |

| мЛ†кЈЬмВђмЧЕ | вЦЈ л∞ФмЭімШ§лІ§мК§ мЧРлДИмІА нЪМмИШмВђмЧЕ м§АлєДм§С |

[мљФмЧФнЕН] нХЬ лИИмЧР л≥ілКФ нИђмЮРмІАнСЬ

(лЛ®мЬД: мЦµмЫР)

[мљФмЧФнЕН] м£ЉмЪФм£Љм£Љ

| мД± л™Е | кіА к≥Д | м£ЉмЛЭмЭШ мҐЕл•Ш | мЖМмЬ†м£ЉмЛЭмИШ л∞П мІАлґДмЬ® | лєДк≥† | |||

|---|---|---|---|---|---|---|---|

| кЄ∞ міИ | кЄ∞ лІР | ||||||

| м£ЉмЛЭмИШ | мІАлґДмЬ® | м£ЉмЛЭмИШ | мІАлґДмЬ® | ||||

| нЫДмД±мЧРмЭімєШ лФФмЧРмК§(м£Љ) | мµЬлМАм£Љм£Љ | л≥інЖµм£Љ | 8,422,761 | 16.85 | 8,422,761 | 16.85 | мЮ•лВілІ§мИШ |

| мЭЉкіСмЭімХ§мФ®(м£Љ) | к≥ДмЧінЪМмВђ | л≥інЖµм£Љ | 2,104,233 | 4.21 | 2,104,233 | 4.21 | мЮ•лВілІ§мИШ |

| кєАкЈЉмИШ | мµЬлМАм£Љм£Љ нЪМмВђмЮДмЫР | л≥інЖµм£Љ | 521,217 | 1.04 | 521,217 | 1.04 | мЮ•лВілІ§мИШ |

| кєАлВШмЧ∞ | мµЬлМАм£Љм£Љ нЪМмВђмЮДмЫР | л≥інЖµм£Љ | 38,200 | 0.08 | 38,200 | 0.08 | мЮ•лВілІ§мИШ |

| к≥Д | мЪ∞мД†м£Љ | - | - | - | - | - | |

| л≥інЖµм£Љ | 11,086,411 | 22.18 | 11,086,411 | 22.18 | - | ||

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.