아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[즉시분석] 백광소재, PER 6배...살까 말까?

백광소재가 6배 수준의 주가수익배수(PER)를 기록하고 있다.

18일 아이투자(www.itooza.com)에 따르면 백광소재의 전일 종가 기준 PER은 6.8배다. PER은 기업의 시가총액과 순이익을 비교하는 투자지표다. 해당 기업의 주가가 주당순이익의 몇 배에 거래되는지를 나타내며, 일반적으로 10배 미만일 경우 저평가 된 것으로 판단한다. 즉, 절대적으로 보면 백광소재의 PER은 투자 매력이 있어 보인다.

하지만 PER이 일시적인 이익에 따라 낮아지는 경우, 또는 업황 변동에 따라 이익이 등락을 보이는 경우 저PER이라고 무조건 투자 매력이 있는 것은 아니다. 일시적인 실적 반영이 끝나면 다시 PER이 높아질 수 있기 때문이다. 이 경우 일시적인 실적은 빼고 보정한 PER을 사용하는 것이 유용하다.

만약 회사가 과거에 꾸준한 실적을 거둔 기업이라면 과거 평균 PER과 비교해 볼 필요가 있다. 절대적으로는 높지 않으나 해당 기업의 과거 평균치보다는 높을 가능성이 있기 때문이다. 백광소재가 이같은 경우다. 백광소재는 화학, 제철 산업에 사용되는 생석회 판매, 휴게소 운영 사업을 하는 회사로 주력 사업의 높은 점유율(31%, 국내 석회 업계 1위)과 반복 매출에 힘입어 꾸준한 실적을 내고 있다. 과거 5년간 평균 PER은 6.2배다. 현재 PER은 평균치 대비 높은 것이다.

이에 따라 최근 이익 개선에도 상대적으로 주가가 부진했던 것으로 풀이된다. 백광소재는 지난달 18일 '이익증가미반영' 기업에 새로 꼽히기도 했다. 이익증가미반영 기업이란 주가가 실적을 반영하지 못해 붙여진 이름이다. 이후 한 달간 주가는 2% 오르는데 그쳤다. (관련기사 ☞ [미리분석] 백광소재, '이익 미반영' 새얼굴 )

▷ 주식MRI, 상장사 상위 3%

한편, 백광소재는 배당금이 일정한 회사다. 지난 10년간 매년 주당 1000원의 배당을 지급했다. 올해도 같은 금액을 지급한다면 현재 주가수준에서 4.4%의 배당수익률을 기대할 수 있다.

[2013년 6월 30일 기준, 단위 : 주식수(주), 지분율(%)]

18일 아이투자(www.itooza.com)에 따르면 백광소재의 전일 종가 기준 PER은 6.8배다. PER은 기업의 시가총액과 순이익을 비교하는 투자지표다. 해당 기업의 주가가 주당순이익의 몇 배에 거래되는지를 나타내며, 일반적으로 10배 미만일 경우 저평가 된 것으로 판단한다. 즉, 절대적으로 보면 백광소재의 PER은 투자 매력이 있어 보인다.

하지만 PER이 일시적인 이익에 따라 낮아지는 경우, 또는 업황 변동에 따라 이익이 등락을 보이는 경우 저PER이라고 무조건 투자 매력이 있는 것은 아니다. 일시적인 실적 반영이 끝나면 다시 PER이 높아질 수 있기 때문이다. 이 경우 일시적인 실적은 빼고 보정한 PER을 사용하는 것이 유용하다.

만약 회사가 과거에 꾸준한 실적을 거둔 기업이라면 과거 평균 PER과 비교해 볼 필요가 있다. 절대적으로는 높지 않으나 해당 기업의 과거 평균치보다는 높을 가능성이 있기 때문이다. 백광소재가 이같은 경우다. 백광소재는 화학, 제철 산업에 사용되는 생석회 판매, 휴게소 운영 사업을 하는 회사로 주력 사업의 높은 점유율(31%, 국내 석회 업계 1위)과 반복 매출에 힘입어 꾸준한 실적을 내고 있다. 과거 5년간 평균 PER은 6.2배다. 현재 PER은 평균치 대비 높은 것이다.

이에 따라 최근 이익 개선에도 상대적으로 주가가 부진했던 것으로 풀이된다. 백광소재는 지난달 18일 '이익증가미반영' 기업에 새로 꼽히기도 했다. 이익증가미반영 기업이란 주가가 실적을 반영하지 못해 붙여진 이름이다. 이후 한 달간 주가는 2% 오르는데 그쳤다. (관련기사 ☞ [미리분석] 백광소재, '이익 미반영' 새얼굴 )

▷ 주식MRI, 상장사 상위 3%

|

아이투자가 개발한 주식MRI로 봐도 비슷한 결과가 나온다. 백광소재의 투자 매력도 종합 점수는 25점 만점에 19점으로 전체 상장기업 중 58위(상위 3%)를 차지했다.

|

한편, 백광소재는 배당금이 일정한 회사다. 지난 10년간 매년 주당 1000원의 배당을 지급했다. 올해도 같은 금액을 지급한다면 현재 주가수준에서 4.4%의 배당수익률을 기대할 수 있다.

[신영자산운용 5% 이상 보유기업] 이슈와 수혜주

[한국투자교육연구소] 신영자산운용(이하 신영자산)은 한국투자밸류자산운용과 함께 우리나라 가치투자 기관의 양대산맥으로 불린다. 1956년 설립된 신영증권의 자회사로 1996년 출범했다. 총 수탁고는 2조913억원(7월 2일 국내 주식형 공모펀드 기준)이며 대표 펀드는 '마라톤펀드'다.

한편 5% 이상 지분을 가진 주주는 매달 변동내역과 보유현황을 공시할 의무가 있다. 신영자산은 매달 10일쯤 내역을 공시한다.

[신규 보고 종목과 지분율 -2013.7.1~2013.7.31](*실거래일 기준)

롯데푸드 5.1%, 신도리코 5%

[보유 지분율 상위 25선 -2013년 8월 9일 기준]

한진 15.9, WISCOM 14.1, 진도 14, 일신방직 13.1, 동성하이켐 13,

신세계 I&C 12.5, 원익머트리얼즈 11.6, 세이브존I&C 11.5,

KC코트렐 11.4, KCC건설 11.4, 삼영이엔씨 10.4, 한국단자 10.4,

화천기공 10.3, 피에스케이 10.3, 듀오백코리아 9.7, 대한제당 9.4,

JB금융지주 9.3, 세보엠이씨 8.9, C&S자산관리 8.8, 삼양통상 8.8

농심홀딩스 8.7, 백광소재 8.7, 리바트 8.5, 메가스터디 8.5

포스코강판 8.4

한편 5% 이상 지분을 가진 주주는 매달 변동내역과 보유현황을 공시할 의무가 있다. 신영자산은 매달 10일쯤 내역을 공시한다.

[신규 보고 종목과 지분율 -2013.7.1~2013.7.31](*실거래일 기준)

롯데푸드 5.1%, 신도리코 5%

[보유 지분율 상위 25선 -2013년 8월 9일 기준]

한진 15.9, WISCOM 14.1, 진도 14, 일신방직 13.1, 동성하이켐 13,

신세계 I&C 12.5, 원익머트리얼즈 11.6, 세이브존I&C 11.5,

KC코트렐 11.4, KCC건설 11.4, 삼영이엔씨 10.4, 한국단자 10.4,

화천기공 10.3, 피에스케이 10.3, 듀오백코리아 9.7, 대한제당 9.4,

JB금융지주 9.3, 세보엠이씨 8.9, C&S자산관리 8.8, 삼양통상 8.8

농심홀딩스 8.7, 백광소재 8.7, 리바트 8.5, 메가스터디 8.5

포스코강판 8.4

[신영자산운용 5% 이상 보유기업] 관련종목

| 종목명 | 현재가 | 전일대비 | 매출액 | 영업이익 | 순이익 | PER | PBR | ROE |

|---|---|---|---|---|---|---|---|---|

| 한진 | 18,200원 | ▲400원 (2.3%) | 9,169 | 262 | 0 | N/A | 0.30 | -1% |

| WISCOM | 5,050원 | 0원 (0%) | 1,063 | 43 | 32 | 16.4 | 0.66 | 4% |

| 진도 | 3,855원 | ▼70원 (-1.8%) | 919 | 25 | -19 | 79 | 0.60 | 0.8% |

| 일신방직 | 120,000원 | ▲2,500원 (2.1%) | 2,362 | 145 | 136 | 9.6 | 0.45 | 4.7% |

| 동성하이켐 | 5,830원 | ▲70원 (1.2%) | 1,605 | 119 | 85 | 8.1 | 1.14 | 14% |

| 신세계 I&C | 72,500원 | ▼1,800원 (-2.4%) | 1,761 | 128 | 112 | 8.7 | 0.84 | 9.7% |

| 원익머트리얼즈 | 40,950원 | ▼250원 (-0.6%) | 925 | 182 | 140 | 12.9 | 1.73 | 13.4% |

| 세이브존I&C | 4,750원 | ▼45원 (-0.9%) | 1,323 | 222 | 151 | 9.5 | 0.70 | 7.4% |

| KC코트렐 | 9,050원 | ▲20원 (0.2%) | 2,346 | 23 | 26 | 8.1 | 1.26 | 15.6% |

| KCC건설 | 20,850원 | ▼150원 (-0.7%) | 7,997 | 341 | 30 | N/A | 0.29 | -0.2% |

| 삼영이엔씨 | 8,800원 | ▼140원 (-1.6%) | 327 | 73 | 62 | 10.2 | 1.13 | 11.1% |

| 한국단자 | 40,600원 | ▲100원 (0.3%) | 3,623 | 336 | 277 | 11.2 | 0.97 | 8.7% |

| 화천기공 | 48,800원 | ▼500원 (-1%) | 1,650 | 122 | 119 | 7.6 | 0.47 | 6.2% |

| 피에스케이 | 10,000원 | ▲70원 (0.7%) | 501 | 28 | 25 | 19 | 1.39 | 7.3% |

| 듀오백코리아 | 3,390원 | ▼35원 (-1%) | 297 | 9 | 5 | N/A | 0.45 | -1.2% |

| 대한제당 | 26,850원 | ▲250원 (0.9%) | 8,886 | 260 | 53 | 15.7 | 0.46 | 2.9% |

| JB금융지주 | 5,670원 | ▲20원 (0.3%) | 0 | -8 | -8 | 22.7 | 0.69 | 3% |

| 세보엠이씨 | 4,405원 | ▲5원 (0.1%) | 1,280 | 43 | 38 | 7.2 | 0.55 | 7.7% |

| C&S자산관리 | 3,115원 | 0원 (0%) | 1,104 | 67 | 51 | N/A | 0.96 | -11.7% |

| 삼양통상 | 24,800원 | ▼200원 (-0.8%) | 1,225 | -9 | 4 | 24.3 | 0.35 | 1.4% |

| 농심홀딩스 | 75,700원 | ▼300원 (-0.4%) | 200 | 174 | 178 | 7.2 | 0.49 | 6.9% |

| 백광소재 | 22,400원 | ▼50원 (-0.2%) | 929 | 66 | 85 | 6.8 | 0.55 | 8.1% |

| 리바트 | 11,750원 | ▼50원 (-0.4%) | 3,768 | 91 | 55 | 42 | 1.06 | 2.5% |

| 메가스터디 | 75,800원 | ▼400원 (-0.5%) | 1,676 | 398 | 344 | 10.9 | 1.27 | 11.7% |

| 삼익THK | 7,250원 | ▼120원 (-1.6%) | 1,483 | 143 | 122 | 9.8 | 1.24 | 12.6% |

* 매출액, 영업이익, 순이익은 2013년 1월~9월 누적, 단위는 억원, K-IFRS 개별 재무제표 기준.

[백광소재] 투자 체크 포인트

| 기업개요 | 생석회 제조 판매, 휴게소 운영 업체 |

|---|---|

| 사업환경 | ▷ 제강용 생석회 수요는 현대제철 고로 투자로 증가하는 추세 ▷ 환경규제에 따른 환경오염 방지 사업과 밀접한 관련이 있음 |

| 경기변동 | ▷ 경기변동에 민감한 산업으로 주로 철강, 건축자재업계 업황에 영향을 받음 |

| 주요제품 | ▷ 화학용 생석회 (11%) (11년 9만3408원 → 12년 10만251원 → 13년반기 9만9311원/톤) ▷ 제강용 생석회 (20%) ▷ 생석회 분말 (16%) ▷ 경질탄산칼슘 (13%) ▷ 휴게소 운영 (20%) * 괄호 안은 매출 비중 및 가격 추이 |

| 원재료 | ▷ 석회석 : 자체채광 (12%) 가격(10년 11,081원/ton → 11년 11,842원/ton → 12년 12,343원/ton) ▷ 정제유, 무연탄 : 클리코리아, 효산자원 등 (30%) * 괄호 안은 매입 비중 및 가격 추이 |

| 실적변수 | ▷ 국내 철강 업체 조강생산량 증가 시 수혜 ▷ 환경 규제 강화시 수혜( 소석회 제품은 폐수정화, 대기오염방지 등에 사용) |

| 리스크 | ▷ 대주주 지분이 60%를 넘고 발행주식수가 275만주로 적어 거래량이 적은 편임 |

| 신규사업 | ▷ 진행중인 신규사업 없음 |

(자료 : 아이투자 www.itooza.com)

[백광소재] 한 눈에 보는 투자지표

(단위: 억원)

[백광소재] 주요주주

| 성 명 | 관 계 | 주식의 종류 | 소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 기 초 | 기 말 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| 태경산업 주식회사 | 최대주주 | 보통주 | 1,360,340 | 49.32 | 1,360,340 | 49.32 | - |

| 태경화학 주식회사 | 특수관계인 | 보통주 | 147,442 | 5.35 | 147,442 | 5.35 | - |

| 김영환 | 특수관계인 | 보통주 | 159,986 | 5.80 | 159,986 | 5.80 | - |

| 김흥겸 | 특수관계인 | 보통주 | 90 | 0.00 | 0 | 0.00 | 장내매도 |

| 송원 김영환 장학재단 | 특수관계인 | 보통주 | 90,000 | 3.26 | 90,000 | 3.26 | - |

| 계 | 보통주 | 1,757,858 | 63.73 | 1,757,768 | 63.73 | - | |

| 우선주 | - | - | - | - | - | ||

더 좋은 글 작성에 큰 힘이 됩니다.

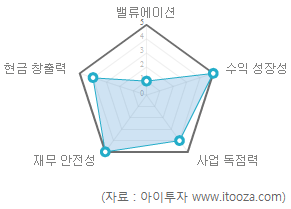

중장기적으로 이익 성장률이 높아 고성장주에 속하며 재무 안전성은 높아 안전한 편이다. 또한 소비자 독점력이 높아 경기 변동에 관계 없이 현재의 수익성을 유지할 가능성이 높다. 그러나 현재 PER이 과거 평균치 대비 높은 점 등이 반영돼 밸류에이션 점수는 1점을 얻었다.

중장기적으로 이익 성장률이 높아 고성장주에 속하며 재무 안전성은 높아 안전한 편이다. 또한 소비자 독점력이 높아 경기 변동에 관계 없이 현재의 수익성을 유지할 가능성이 높다. 그러나 현재 PER이 과거 평균치 대비 높은 점 등이 반영돼 밸류에이션 점수는 1점을 얻었다.