мХДмЭінИђмЮР лЙімК§ > м†Дм≤і

мХДмЭінИђмЮР м†Дм≤і News кЄАмЮЕлЛИлЛ§.

[мІСм§СлґДмДЭ] лД•мК§нКЄл¶ђл∞Н, л™®л∞ФмЭЉ лПЩмШБмГБ нЩХлМА 'мИШнШЬ'

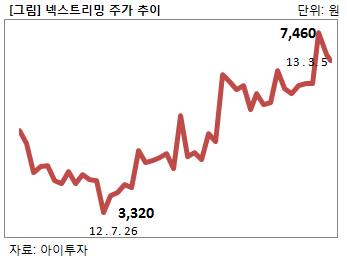

мµЬкЈЉ лД•мК§нКЄл¶ђл∞Н м£Љк∞Ак∞А кЊЄм§АнЮИ мШ§л•ік≥† мЮИлЛ§. мГБмЮ• мЭінЫД 3300мЫРкєМмІА нХШлЭљнЦИлНШ м£Љк∞АлКФ мЮСлЕД 7мЫФлґАнД∞ кЊЄм§АнЮИ мШђлЭЉ, 13мЭЉ к∞ЬмЮ• м†Д 6820мЫРмЭД кЄ∞л°ЭнХШк≥† мЮИлЛ§. мІАлВЬ 5мЭЉмЧРлКФ 7460мЫРкєМмІА мШ§л•іл©∞ 52м£Љ мЛ†к≥†к∞Ал•Љ к≤љмЛ†нХШкЄ∞лПД нЦИлЛ§.

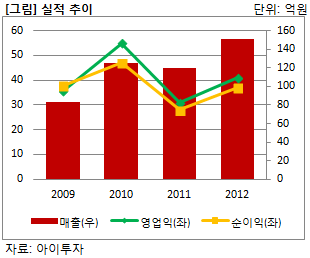

мЛ§м†БлПД мЦСнШЄнХЬ нОЄмЭілЛ§. мІАлВЬнХі лІ§мґЬмХ°мЭА 150мЦµмЫРмЬЉл°Ь 2011лЕДл≥ілЛ§ 25% м¶Эк∞АнЦИлЛ§. мШБмЧЕмЭімЭµмЭА 41мЦµ4000лІМмЫРмЬЉл°Ь 33% лКШмЧИмЬЉл©∞, мИЬмЭімЭµмЭА 37мЦµмЫРмЬЉл°Ь 30% м¶Эк∞АнЦИлЛ§. мЭіл•Љ л∞ШмШБнХЬ к∞ЬмЮ• м†Д м£Љк∞АмИШмЭµл∞∞мИШ(PER)лКФ 11.6л∞∞лЛ§. м£Љк∞АмИЬмЮРмВ∞л∞∞мИШ(PBR)лКФ 2.4л∞∞, мЮРкЄ∞мЮРл≥ЄмЭімݵ땆(ROE)мЭА 21%лЛ§.

лД•мК§нКЄл¶ђл∞НмЭА мЦілЦ§ нЪМмВђмЭЉкєМ.

вЦЈ нЬілМАнП∞ лПЩмШБмГБ мЮђмГЭ SW к∞Ьл∞Ь мЧЕм≤і

лД•мК§нКЄл¶ђл∞НмЭА нЬілМАнП∞ лПЩмШБмГБ мЮђмГЭ мЖМнФДнКЄмЫ®мЦі(SW) к∞Ьл∞ЬмЧЕм≤ілЛ§. 2011лЕД 12мЫФ мГБмЮ•нЦИмЬЉл©∞, лЛємЛЬ к≥µл™®к∞АлКФ 5400мЫРмЧР нШХмД±лРРлЛ§. мµЬлМАм£Љм£ЉлКФ мЮДмЭЉнГЭ лМАнСЬл°Ь нКємИШкіАк≥ДмЭЄмЭД нПђнХ®нХі мІАлґД 30.32%л•Љ л≥імЬ†нХШк≥† мЮИлЛ§. мЮД лМАнСЬлКФ 7лЕДк∞Д LGмҐЕнХ©кЄ∞мИ†мЫР м±ЕмЮДмЧ∞кµђмЫРмЬЉл°Ь кЈЉлђінЦИмЬЉл©∞, мГИл°ђкЄ∞мИ†мЭД к±∞мєЬ нЫД мІАлВЬ 2002лЕД лД•мК§нКЄл¶ђл∞НмЭД мД§л¶љнЦИлЛ§.

лД•мК§нКЄл¶ђл∞НмЭШ лЄМлЮЬлУЬлКФ 'NexPlayer'лЛ§. мВђмЧЕ лґАлђЄмЭА 'NexPlayer EMB', 'NexMFW', 'NexPlayer DWL' лУ± нБђк≤М мДЄ к∞АмІАл°Ь кµђлґДлРЬлЛ§. NexPlayer EMBлКФ мК§лІИнКЄнП∞¬ЈнГЬлЄФл¶њPCмЧР нГСмЮђлРШлКФ лПЩмШБмГБ мЮђмГЭ нФДл°ЬкЈЄлЮ®мЭілЛ§. мЧђкЄ∞мДЬ EMBмЭШ кµђм≤ім†Б л™Емє≠мЭА 'Embedded Player for Smarphone'мЭілЛ§. лІР кЈЄлМАл°Ь мК§лІИнКЄнП∞мЧР лПЩмШБмГБ мЮђмГЭ нФДл°ЬкЈЄлЮ®мЭі лВімЮ•лПЉ мЮИлЛ§лКФ лЬїмЭілЛ§. NexPlayer EMBк∞А мК§лІИнКЄнП∞мЪ©мЭілЭЉл©і NexMFWлКФ мЭЉл∞ШнЬілМАнП∞(нФЉм≤ШнП∞)мЪ©мЭілЛ§. MFWл•Љ нТАл©і нФЉм≤ШнП∞мЪ© л©АнЛ∞лѓЄлФФмЦі нФДл°ЬкЈЄлЮ®(Multimedia Framework for Feature Phone)мЭілЮА мЭШлѓЄлЛ§.

лСР лґАлђЄ л™®лСР мВЉмД±м†ДмЮР56,000мЫР, вЦЉ-400мЫР, -0.71%, LGм†ДмЮР93,300мЫР, вЦ≤700мЫР, 0.76% лУ± нЬілМАнП∞ м†Ьм°∞мВђк∞А м£ЉмЪФ к≥†к∞ЭмЭілЛ§. мВЉмД±м†ДмЮРлКФ мХИлУЬл°ЬмЭілУЬ мЪімШБм≤ім†Ь(OS)мЧФ мЮРм≤і лПЩмШБмГБ мЮђмГЭ SWл•Љ нГСмЮђнХШмІАлІМ, мЮРм≤і OSмЭЄ вАШл∞ФлЛ§вАЩмЧФ NexPlayer EMBл•Љ мУ∞к≥† мЮИлЛ§. л∞Шл©і LGм†ДмЮРлКФ мґЬмЛЬнХШлКФ мК§лІИнКЄнП∞ лМАлґАлґДмЧР лД•мК§нКЄл¶ђл∞НмЭШ SWл•Љ мВђмЪ©нХШк≥† мЮИлЛ§.

лІ§мґЬ мЭЄмЛЭмЭА л°ЬмЧінЛ∞ л∞©мЛЭмЭілЛ§. л°ЬмЧінЛ∞лКФ к≥†к∞ЭмВђмЭШ нЬілМАнП∞мЭі нМРлІ§лР† лХМ лІИлЛ§ мЭЉм†ХкЄИмХ°мЭД л∞ЫлКФ к≤ГмЭД лІРнХЬлЛ§. лД•мК§нКЄл¶ђл∞НмЭА нЬілМАнП∞ 1лМА лЛє м†Бк≤МлКФ 20~30мЫРмЧРмДЬ лІОк≤МлКФ 1000мЫР мЭімГБмЭД л∞Ык≥† мЮИлЛ§. лХМлђЄмЧР к≥†к∞ЭмВђмЭШ нЬілМАнП∞ нМРлІ§лЯЙмЧР лѓЉк∞РнХШк≤М л∞ШмЭСнХЬлЛ§.

'NexPlayer DWL'лКФ лПЩмШБмГБ мЮђмГЭмЧР нХДмЪФнХЬ SW к∞Ьл∞Ь лПДкµђл•Љ м†Ьк≥µнХШлКФ мДЬлєДмК§лЛ§. м£ЉмЪФ к≥†к∞ЭмЭА HBO, TURNER лУ± кЄАл°Ьл≤М лПЩмШБмГБ мДЬлєДмК§мЧЕм≤ілЛ§. лД•мК§нКЄл¶ђл∞НмЭШ SWл•Љ к≥µкЄЙл∞ЫмЭА лПЩмШБмГБ мДЬлєДмК§мЧЕм≤ілУ§мЭА лПЩмШБмГБ мЮђмГЭ нФДл°ЬкЈЄлЮ®мЭД лІМлУ†лЛ§. мЭінЫД мХИлУЬл°ЬмЭілУЬ лІИмЉУмЧР мЦінФМл¶ђмЉАмЭімЕШ нШХнГЬл°Ь м†Ьк≥µнХЬлЛ§. лД•мК§нКЄл¶ђл∞НмЭА к≥†к∞ЭмВђмЩА лЭЉмЭімДЉмК§ к≥ДмХљмЭД лІЇк≥† мЮИлЛ§. мЭЉм†ХкЄИмХ°мЭД мІАлґИнХШл©і к≥ДмХљкЄ∞к∞Д лПЩмХИ SWл•Љ мВђмЪ©нХ† мИШ мЮИлКФ м°∞к±імЭілЛ§.

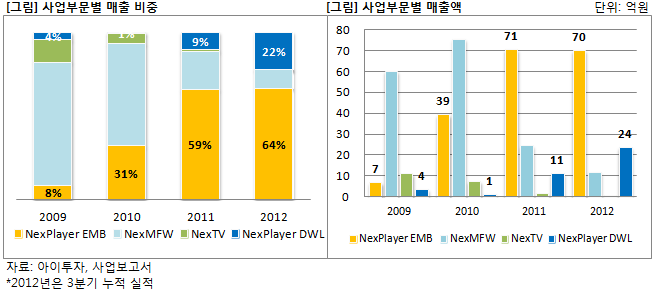

мІАлВЬнХі 9мЫФ лІР мВђмЧЕлґАлђЄ л≥Д лІ§мґЬ лєДм§СмЭА NexPlayer EMB 64% , NexMFW 11%, NexPlayer DWL 22%лЛ§.

вЦЈ мК§нКЄл¶ђл∞Н мДЬлєДмК§мЭШ к∞ХмЮР

нЬілМАнП∞ лПЩмШБмГБ мЮђмГЭ SWлКФ нЬілМАнП∞ мИШмЪФк∞А лКШмЦілВШл©імДЬ нХ®кїШ мД±мЮ•нХЬ лґДмХЉлЛ§. нХЬ мЧЕм≤ік∞А мЛЬмЮ•мЭД лПЕм†РнХШк≥† мЮИмІА мХКк≥†, мЖМмИШмЭШ м§СмЖМ мЧЕм≤ік∞А к≤љмЯБнХШк≥† мЮИлЛ§. мЭі лґДмХЉлКФ мШ§лЮЬ кЄ∞к∞Д к±Єм≥Р нШХмД±лРЬ SW к∞Ьл∞ЬкЄ∞мИ†мЭі нХµмЛђмЭілЛ§. нЬілМАнП∞ м†Ьм°∞мЧЕм≤імЩА мЫРлІМнХЬ нШС놕кіАк≥Дл•Љ мЬ†мІАнХШлКФ к≤ГлПД м§СмЪФнХШлЛ§. лХМлђЄмЧР лЛ®кЄ∞к∞Д лВі мЛ†кЈЬ мЧЕм≤ілУ§мЭШ мІДмЮЕмЭА мֳ놧мЪі нОЄмЭілЛ§. к≤љмЯБмВђлПД NXP Software, Arcsoft, VisualOn, Aricent, PacketVideo лУ± мЖМмИШмЧР лґИк≥ЉнХШл©∞ л™®лСР нХімЩЄмЧЕм≤ілЛ§.

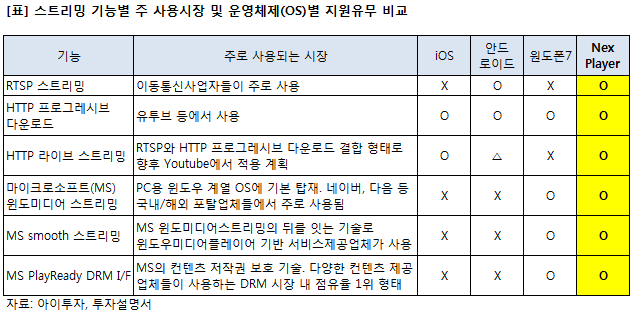

лЛ§лІМ мµЬкЈЉ нЬілМАнП∞ м†Ьм°∞мЧЕм≤ік∞А мЮРм≤ім†БмЬЉл°Ь лПЩмШБмГБ мЮђмГЭ мЖФл£®мЕШмЭД нЩХл≥інХШлКФ мЫАмІБмЮДмЭі мЭЉк≥† мЮИлЛ§. л©АнЛ∞лѓЄлФФмЦі кЄ∞лК•мЭА нЬілМАнП∞мЭШ нХµмЛђ кЄ∞лК•мЭілЛ§. нЬілМАнП∞ м†Ьм°∞мЧЕм≤і мЮЕмЮ•мЧРмД† мЫРк∞Ам†Ик∞Рк≥Љ к≤љмЯБ놕 м†Ьк≥†л•Љ мЬДнХі мЮРм≤і к∞Ьл∞ЬнХЬ лПЩмШБмГБ мЖФл£®мЕШмЭД нГСмЮђнХШлКФ к≤М мЬ†л¶ђнХШлЛ§. мЭі к∞ЩмЭА мЫАмІБмЮДмЭА кµђкЄА, мХ†нФМ лУ± 'OSмЧЕм≤і'лВШ л©ФлФФмХДнЕН, нАДмїі лУ± 'мє©мЧЕм≤і'лПД лІИм∞ђк∞АмІАлЛ§. лХМлђЄмЧР лПЩмШБмГБ мЮђмГЭ SWмЧЕм≤ілКФ лПЩмҐЕмЧЕк≥Д лњРлІМ мХДлЛИлЭЉ лЛ§мЦСнХЬ мЧЕм≤імЩА к≤љмЯБмЭД нХімХЉ нХШлКФ мГБнЩ©мЧР лЖУмЧђ мЮИлЛ§.

кЈЄлЯђлВШ лД•мК§нКЄл¶ђл∞НмЭА лєДлФФмШ§ мљФлН±к≥Љ кіА놮нХі мµЬм†БнЩФлРЬ кЄ∞мИ†мЭД л≥імЬ†нХШк≥† мЮИлЛ§. лІ§мґЬм≤Шл•Љ нПђнХ®нХЬ к≤љмЯБмВђл≥ілЛ§ мЫФлУ±нХЬ мИШм§АмЭілЛ§. к∞ЩмЭА м§СмХЩм≤Шл¶ђмЮ•мєШ(CPU)мЧРмДЬ к≤љмЯБмВђ лМАлєД лЖТмЭА нФДл†ИмЮД мИШмЩА нБ∞ нЩФл©імЬЉл°Ь мЮђмГЭнХ† мИШ мЮИлЛ§лКФ лІРмЭілЛ§.

нКєнЮИ лЛ§мЦСнХЬ нШХнГЬмЭШ мК§нКЄл¶ђл∞Н мІАмЫРмЭі к∞АлК•нХШлЛ§. лПЩмШБмГБ мЮђмГЭ SWмЛЬмЮ•мЧРлКФ лЛ§мЦСнХЬ мЧЕм≤ілУ§мЭі м°імЮђнХШл©∞, мЭілУ§мЭі м†Ьк≥µнХШлКФ мК§нКЄл¶ђл∞Н л∞©мЛЭ лШРнХЬ мЧђлЯђ к∞АмІАлЛ§. лђЄм†ЬлКФ нЬілМАнП∞ OSмЧР лВімЮ•лПЉ мЮИлКФ кЄ∞л≥Є нФМл†ИмЭімЦілКФ мЭі к∞ЩмЭА лЛ§мЦСнХЬ л∞©мЛЭмЭШ мК§нКЄл¶ђл∞Н мІАмЫРмЭі лґИк∞АлК•нХШлЛ§лКФ м†РмЭілЛ§. л∞Шл©і NexPlayerлКФ лЛ§мЦСнХЬ нШХнГЬмЭШ мК§нКЄл¶ђл∞Н лПЩмШБмГБ кµђнШДмЭі к∞АлК•нХШлЛ§. мК§нКЄл¶ђл∞Н мДЬлєДмК§мЭШ к∞Хм†РмЭД л∞ФнГХмЬЉл°Ь лД•мК§нКЄл¶ђл∞НмЭА мХ†нФМл¶ђмЉАмЭімЕШ лІИмЉУ лВі лЛ§мЪіл°ЬлУЬ мЛЬмЮ•мЧРмДЬ м†Ал≥АмЭД лДУнШАк∞Ак≥† мЮИлЛ§.

вЦЈ мК§лІИнКЄнП∞ мД±мЮ• мИШнШЬ...LGм†ДмЮР 'м£Љл™©'

к≥Љк±∞ лД•мК§нКЄл¶ђл∞Н лІ§мґЬмЭШ лМАлґАлґДмЭА NexMFWк∞А м∞®мІАнЦИлЛ§. 2009лЕДлІМ нХШлНФлЭЉлПД 60мЦµмЫРмЭШ лІ§мґЬмЧР лєДм§СмЭА 70%л•Љ лДШмЧИлЛ§. кЈЄлЯђлВШ мК§лІИнКЄнП∞ мЛЬмЮ•мЭі мЧіл¶ђл©імДЬ лє†л•ік≤М к∞РмЖМнЦИлЛ§. лМАмЛ† кЈЄ мЮРл¶ђл•Љ NexPlayer EMBк∞А л©ФмЫ†лЛ§. мІАлВЬнХі 3лґДкЄ∞ лИДм†Б NexPlayer EMB лІ§мґЬмХ°мЭА 70мЦµмЫРмЬЉл°Ь 2011лЕД мЧ∞к∞Д кЈЬл™®(71мЦµмЫР)мЧР мЬ°л∞ХнЦИлЛ§. 2009лЕД 7мЦµмЫРмЧР лєДнХі лМАнП≠ лКШмЦілВЬ мИШмєШлЛ§. лІ§мґЬ лєДм§С мЧ≠мЛЬ 8%мЧРмДЬ 64%л°Ь лМАнП≠ нЩХлМАлРРлЛ§.

лД•мК§нКЄл¶ђл∞НмЭА 2011лЕДлІМ нХШлНФлЭЉлПД мВЉмД±м†ДмЮР лІ§мґЬ лєДм§СмЭі 50%к∞А лДШмЧИлЛ§. лЛ§лІМ мВЉмД±м†ДмЮРлКФ мХИлУЬл°ЬмЭілУЬ OSмЧФ мЮРм≤і лПЩмШБмГБ мЮђмГЭ SWл•Љ нГСмЮђнХШк≥† мЮИлЛ§. нШДмЮђ NexPlayer EMBк∞А л∞ФлЛ§ OSмЧРлІМ лУ§мЦік∞АлКФ мГБнЩ©мЧРмДЬ мЛ§м†Б м¶Эк∞АлКФ кЄ∞лМАнХШкЄ∞ мֳ놧мЪі мГБнЩ©мЭілЛ§.

лМАмЛ† LGм†ДмЮР мК§лІИнКЄнП∞мЧФ лМАлґАлґД NexPlayer EMBк∞А нГСмЮђлРШк≥† мЮИлЛ§. мµЬкЈЉ LGм†ДмЮРлКФ мШђнХі нЬілМАнП∞ нМРлІ§ л™©нСЬл•Љ 8000лІМлМАмЧРмДЬ 1мЦµлМАл°Ь мГБнЦ•нЦИлЛ§. мЮСлЕД нЬілМАнП∞ нМРлІ§лЯЙ 5600лІМлМАл≥ілЛ§ 78% лЖТлЛ§. мЭім§С мК§лІИнКЄнП∞ нМРлІ§ л™©нСЬлКФ 8000лІМлМАл°Ь мІАлВЬнХімЭШ мДЄ л∞∞к∞А лДШлКФлЛ§. мЭімЧР лФ∞лЭЉ лД•мК§нКЄл¶ђл∞НмЭШ к≥†к∞ЭмВђ л≥Д лІ§мґЬ лєДм§СлПД л≥АнЩФк∞А мЭЉ к≤ГмЬЉл°Ь л≥імЭЄлЛ§. м¶ЭкґМмЧЕк≥ДмЧР лФ∞л•іл©і 2011лЕД 27%мШАлНШ LGм†ДмЮР лІ§мґЬ лєДм§СмЭА мІАлВЬнХі 38%л°Ь нЩХлМАлРРмЬЉл©∞, мШђнХімЧФ 43%л°Ь мї§мІДлЛ§лКФ лґДмДЭмЭілЛ§.

вЦЈ мЛ†мД±мЮ• лПЩ놕, NexPlayer DWL

NexPlayer EMBмЩА лПЩмЛЬмЧР лє†л•ік≤М мД±мЮ•нХШк≥† мЮИлКФ лґДмХЉлКФ NexPlayer DWLлЛ§. 2010лЕД 1мЦµмЫРмЧР лґИк≥ЉнЦИлНШ лІ§мґЬмХ°мЭА мІАлВЬнХі 9мЫФ лІР 24мЦµмЫРкєМмІА мД±мЮ•нЦИлЛ§. к∞ЩмЭА кЄ∞к∞Д лІ§мґЬ лєДм§СлПД 1%мЧРмДЬ 22%л°Ь мШђлЮРлЛ§. м¶ЭкґМмЧЕк≥ДмЧР лФ∞л•іл©і к≥Љк±∞ 2к≥≥мЧР лґИк≥ЉнЦИлНШ к≥†к∞ЭмВђлКФ нШДмЮђ 50к≥≥мЬЉл°Ь лКШмЦілВЬ мГБнЩ©мЭілЛ§. кЄАл°Ьл≤М лПЩмШБмГБ мДЬлєДмК§мЧЕм≤ілУ§мЭі NexPlayer DWLмЭШ к≤љмЯБ놕мЭД мЮЕм¶ЭнХЬ лМАл™©мЭілЭЉ нХ† мИШ мЮИлЛ§.

мµЬкЈЉ лД•мК§нКЄл¶ђл∞НмЭА B2C мЛЬмЮ•мЧРлПД мІДмґЬнЦИлЛ§. кЄ∞м°і NexPlayer DWLмЭі лПЩмШБмГБ мДЬлєДмК§мЧЕм≤імЧР лПЩмШБмГБ мЮђмГБ нФДл°ЬкЈЄлЮ®мЭД к∞Ьл∞ЬнХШлКФ нИімЭД м†Ьк≥µнХШлКФ мДЬлєДмК§лЭЉл©і, B2CлКФ лД•мК§нКЄл¶ђл∞НмЭі мІБм†С лПЩмШБмГБ мЮђмГЭ мХ†нФМл¶ђмЉАмЭімЕШмЭД лІМлУЬлКФ к≤ГмЭілЛ§. мЭінЫД мЦінФМл¶ђмЉАмЭімЕШмЭД лІИмЉУмЧР мؐ놧 мЭЉл∞Ш мК§лІИнКЄнП∞ мЬ†м†АлУ§мЭі л³놧 л∞ЫмХД мИШмЭµмЭД м∞љмґЬнХШлКФ кµђм°∞лЛ§.

нШДмЮђ лД•мК§нКЄл¶ђл∞НмЭА B2C кЄ∞л∞ШмЭШ мЦінФМл¶ђмЉАмЭімЕШмЭЄ нМЭнФМл†ИмЭімЦі(Pop Player)л•Љ мґЬмЛЬнЦИлЛ§. кµђкЄАнФМл†ИмЭімЦімЧРмДЬ лђіл£Мл°Ь лЛ§мЪіл°ЬлУЬк∞А к∞АлК•нХШлЛ§. нМЭнФМл†ИмЭімЦілКФ EBS мЭЄнД∞лДЈ к∞ХмЭШмЧР нКєнЩФлПЉ мЮИмЬЉл©∞, мЦЄмЦі нХЩмКµмЧР мµЬм†БнЩФлРЬ лЛ§мЦСнХЬ мЮђмГЭмЖНлПД кЄ∞лК•лПД нПђнХ®нХШк≥† мЮИлЛ§. мХДмЭімЧ†нИђмЮРм¶ЭкґМмЧР лФ∞л•іл©і NexPlayer мЮђмГЭ мЛЬ лЕЄмґЬлРШлКФ кіСк≥†л•Љ нЖµнХі мИШмЭµмЭД л≤МмЦілУ§мЭЉ к≥ДнЪНмЭілЛ§.

мІАлВЬнХі 12мЫФ мЛ†нХЬкЄИмЬµнИђмЮРлКФ лѓЄлФФмЦі нФМл†ИмЭімЦімЭШ нЩХмЮ•мД±к≥Љ м£ЉмЪФ к≥†к∞ЭмВђмЭШ мК§лІИнКЄнП∞ мЛЬмЮ• м†РмЬ†мЬ® мГБмКємЬЉл°Ь мШђнХі лД•мК§нКЄл¶ђл∞НмЭШ мЛ§м†БмЭі к∞ЬмД†лР† к≤ГмЬЉл°Ь лі§лЛ§. мЭі м¶ЭкґМмВђк∞А м†ЬмЛЬнХЬ 2013лЕД лІ§мґЬмХ°мЭА 179мЦµмЫР(м†ДлЕД лМАлєД +18%), мШБмЧЕмЭімЭµмЭА 58мЦµмЫР(+41%)мЭілЛ§.

вЦЈ мІБмЫР м¶Эк∞АмЭШ мЭШлѓЄлКФ?

лД•мК§нКЄл¶ђл∞Н к∞ЩмЭА SWмЧЕм≤ілКФ к≥µмЮ•мЭі нХДмЪФ мЧЖлЛ§. мЫРмЮђл£Мл•Љ мВђмДЬ м†ЬнТИмЭД лІМлУЬлКФ м†Ьм°∞мЧЕм≤ік∞А мХДлЛИкЄ∞ лХМлђЄмЭілЛ§. мХДлЮШ мХДмЭінИђмЮРмЧРмДЬ м†Ьк≥µнХШлКФ 'мЭімЭµмґХм†БмІАмИШ'л•Љ л≥іл©і мЬ†нШХмЮРмВ∞ лєДм§СмЭі мЮСмЭА к≤ГмЭД нЩХмЭЄнХ† мИШ мЮИлЛ§. лМАмЛ† мІБмЫРмЭі к≥µмЮ•мЭШ мЧ≠нХ†мЭД нХЬлЛ§. мДЬлєДмК§мЧЕм≤ілВШ мЫРмЮђл£Мк∞А нХДмЪФ мЧЖлКФ SWмЧЕм≤ілКФ мІБмЫРмЭі SWл•Љ к∞Ьл∞ЬнХШк≥† нМРлІ§нХШлКФ нХµмЛђ мЮРмВ∞мЭілЛ§.

лХМлђЄмЧР мݪ놕мЭД лМАк±∞ лКШл¶∞лЛ§лКФ к≤ГмЭА м†Ьм°∞мЧЕм≤іл°Ь лФ∞мІАл©і мЛЬмД§ нИђмЮРл•Љ лЛ®нЦЙнХЬлЛ§лКФ мЦШкЄ∞лЛ§. лД•мК§нКЄл¶ђл∞НмЭШ 2011лЕД лІ§мґЬмХ°мЭА мЖМнП≠ к∞РмЖМнЦИмЭМмЧРлПД мШБмЧЕмЭімЭµмЭі лМАнП≠ м§А к≤ГлПД мݪ놕мЭД лМАк±∞ м±ДмЪ©нЦИкЄ∞ лХМлђЄмЬЉл°Ь нХімДЭлРЬлЛ§. нМРкіАлєДмЧРмДЬ к∞АмЮ• нБ∞ лєДм§СмЭД м∞®мІАнХШлКФ кЄЙмЧђлКФ 2010лЕД 32мЦµмЫРмЧРмДЬ 2011лЕД 41мЦµмЫРмЬЉл°Ь 26% лКШмЧИлЛ§. мЧђкЄ∞мЧР мІАкЄЙмИШмИШл£МкєМмІА 10мЦµмЫР к∞АлЯЙ лКШл©імДЬ мИШмЭµмД±мЭД мХЕнЩФмЛЬмЉ∞лЛ§. нЦ•нЫД м±ДмЪ©нХЬ мݪ놕мЭі лІ§мґЬмХ° м¶Эк∞АмЩА мЧ∞к≤∞лРШлКФмІА мЮШ мВінОіл≥Љ нХДмЪФк∞А мЮИлЛ§.

вЦЈ лђім∞®мЮЕ к≤љмШБ...мИЬнШДкЄИ, мЛЬміЭмЭШ 26%

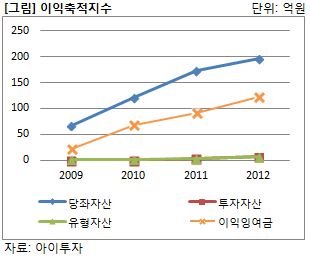

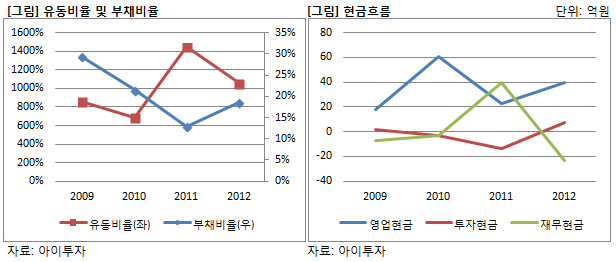

лД•мК§нКЄл¶ђл∞НмЭШ мЮђлђікµђм°∞лКФ мЪ∞лЯЙнХШлЛ§. 2012лЕД лІР лґАм±ДлєДмЬ®мЭА 18%мЧР лґИк≥ЉнХШл©∞ мЬ†лПЩлєДмЬ®мЭА 1059%лЛ§. лґАм±ДлПД мЭімЮРл•Љ мІАлґИнХШмІА мХКлКФ лІ§мЮЕм±Длђі, лЛєкЄ∞л≤ХмЭЄмДЄлґАм±Д лУ±мЭі м†ДлґАлЛ§. лД•мК§нКЄл¶ђл∞НмЭА 2012лЕДлґАнД∞ лђім∞®мЮЕ к≤љмШБмЭД мІАмЖНнХШк≥† мЮИлЛ§. мЭімЧР лФ∞лЭЉ мЧђмЬ≥лПИлПД лІОлЛ§. 2012лЕД лІР кЄ∞м§А мИЬнШДкЄИмЮРмВ∞(нШДкЄИ + лЛ®кЄ∞кЄИмЬµмЮРмВ∞ - лґАм±Д)мЭА 145мЦµмЫРмЬЉл°Ь к∞ЬмЮ• м†Д мЛЬк∞АміЭмХ°мЭШ 26%лЛ§.

нШДкЄИнЭРл¶ДлПД мЦСнШЄнХЬ мИШм§АмЭілЛ§. мГБмЮ•мЭД мЬДнХі к≥µл™®мЮРкЄИмЭД л∞ЫмЭА к≤Г мЩЄмЧР мЮђлђінЩЬлПЩнШДкЄИнЭРл¶ДмЭі кЊЄм§АнЮИ (-)л•Љ мЬ†мІАнХШк≥† мЮИлЛ§. мШБмЧЕнЩЬлПЩнШДкЄИнЭРл¶ДмЭА (+), нИђмЮРнЩЬлПЩнШДкЄИнЭРл¶ДмЭА (-)мЩА (+)л•Љ л∞Шл≥µнХШк≥† мЮИлЛ§.

[лД•мК§нКЄл¶ђл∞Н] нИђмЮР м≤інБђ нПђмЭЄнКЄ

| кЄ∞мЧЕк∞ЬмЪФ | л™®л∞ФмЭЉ лЛ®лІРкЄ∞мЪ© лПЩмШБмГБ¬ЈмЭМмХЕнММмЭЉ нФМл†ИмЭімЦімЭЄ 'NexPlayer' мЖМнФДнКЄмЫ®мЦі м†ДлђЄмЧЕм≤і |

|---|---|

| мВђмЧЕнЩШк≤љ | л™®л∞ФмЭЉ л©АнЛ∞лѓЄлФФмЦі мЖМнФДнКЄмЫ®мЦі мВ∞мЧЕмЭА мК§лІИнКЄнП∞¬ЈнГЬлЄФл¶њPC л≥ікЄЙ нЩХлМАл°Ь мД±мЮ•нХ† к≤ГмЬЉл°Ь м†ДлІЭ |

| к≤љкЄ∞л≥АлПЩ | мВђмЪ©мЮРлУ§мЭШ мВђмЪ©мЛЬкЄ∞мЩА кіАк≥ДмЧЖмЭі лєИл≤ИнХШк≤М мИШмЪФк∞А л∞ЬмГЭнХШкЄ∞ лХМлђЄмЧР к≤љкЄ∞л≥АлПЩмЧР лєДнГД놕м†Б |

| м£ЉмЪФм†ЬнТИ | гЕЗNexPlayer EMB: мК§лІИнКЄнП∞¬ЈнГЬлЄФл¶њPCмЪ© л©АнЛ∞нФМл†ИмЭімЦі нФДл°ЬкЈЄлЮ® (лІ§мґЬ лєДм§С 62%) гЕЗNEXPlayer DWL: мХ†нФМл¶ђмЉАмЭімЕШ лІИмЉУ лЛ§мЪімЪ© к≥†кЄЙ л©АнЛ∞лѓЄлФФмЦі нФДл°ЬкЈЄлЮ® (лІ§мґЬ лєДм§С 25%) |

| мЫРмЮђл£М | мВђмЧЕл≥ік≥†мДЬмГБ кЄ∞мЮђлРЬ мЫРмЮђл£М мЧЖмЭМ |

| мЛ§м†Бл≥АмИШ | гЕЗнХЄлУЬнП∞ нМРлІ§ м¶Эк∞А мЛЬ мИШнШЬ гЕЗмЫРнЩФ нЩШмЬ® 10% нХШлЭљмЛЬ мШБмЧЕ мЩЄ мИШмЭµ л∞ЬмГЭ |

| л¶ђмК§нБђ | NXP Software, Arcsoft, Mobilesoft лУ± кЄАл°Ьл≤М мЧЕм≤ілУ§к≥Љ к≤љмЯБкµђлПД нШХмД± |

| мЛ†кЈЬмВђмЧЕ | мІДнЦЙм§СмЭЄ мЛ†кЈЬмВђмЧЕ мЧЖмЭМ |

(мЮРл£М : мХДмЭінИђмЮР www.itooza.com)

[лД•мК§нКЄл¶ђл∞Н] нХЬ лИИмЧР л≥ілКФ нИђмЮРмІАнСЬ

(лЛ®мЬД: мЦµмЫР)

[лД•мК§нКЄл¶ђл∞Н] м£ЉмЪФм£Љм£Љ

| мД± л™Е | кіА к≥Д | м£ЉмЛЭмЭШ мҐЕл•Ш | мЖМмЬ†м£ЉмЛЭмИШ л∞П мІАлґДмЬ® | лєДк≥† | |||

|---|---|---|---|---|---|---|---|

| кЄ∞ міИ | кЄ∞ лІР | ||||||

| м£ЉмЛЭмИШ | мІАлґДмЬ® | м£ЉмЛЭмИШ | мІАлґДмЬ® | ||||

| мЮДмЭЉнГЭ | л≥ЄмЭЄ | л≥інЖµм£Љ | 904,218 | 13.65 | 949,428 | 13.56 | - |

| м†ХмЮђмЫР | лУ±кЄ∞мЮДмЫР | л≥інЖµм£Љ | 421,572 | 6.36 | 442,650 | 6.32 | - |

| мЭімҐЕнШЄ | лУ±кЄ∞мЮДмЫР | л≥інЖµм£Љ | 0 | 0.00 | 46,516 | 0.66 | - |

| кєАк≤љм§С | лУ±кЄ∞мЮДмЫР | л≥інЖµм£Љ | 319,415 | 4.82 | 329,415 | 4.70 | - |

| л∞Хм§АмЪ© | мЮДмЫР | л≥інЖµм£Љ | 124,044 | 1.87 | 130,246 | 1.86 | - |

| м†ХкЄ∞мЮ• | мЮДмЫР | л≥інЖµм£Љ | 77,528 | 1.17 | 81,154 | 1.16 | - |

| мЬ†мД±нШД | мЮДмЫР | л≥інЖµм£Љ | 71,325 | 1.08 | 74,891 | 1.07 | - |

| мЖ°мШБлМА | мЮДмЫР | л≥інЖµм£Љ | 19,382 | 0.29 | 20,351 | 0.29 | - |

| мЬ§мЭАк≤љ | к≥µлПЩл≥імЬ†мЮР | л≥інЖµм£Љ | 46,516 | 0.70 | 48,841 | 0.70 | - |

| к≥Д | л≥інЖµм£Љ | 1,984,000 | 29.94 | 2,123,492 | 30.32 | - | |

| - | - | - | - | - | - | ||

лНФ мҐЛмЭА кЄА мЮСмД±мЧР нБ∞ нЮШмЭі лР©лЛИлЛ§.