아이투자 뉴스 > 전체

아이투자 전체 News 글입니다.

[핫스톡]SKC 2.3% 상승···실적 개선 기대감

[아이투자 이래학] 실적 개선 기대감이 형성된 가운데 SKC가 상승세다.

31일 오전 11시 7분 현재 SKC113,800원, ▲8,700원, 8.28%는 전일 대비 2.3%(1050원) 오른 4만7700원에 거래되고 있다.

이날 동양종합금융증권은 PET 필름 수요 증가로 SKC의 실적이 개선될 것으로 전망했다.

동양종합금융증권은 "올해 LCD용 디스플레이 생산량 확대로 광학용 PET 필름 수요가 증가할 것으로 기대된다"며 "글로벌 태양전지 모듈 생산량 확대로 2분기부터는 태양전지용 EVA 필름 수요도 증가할 것"이라고 밝혔다.

이어 "엔화가치 상승으로 국내 PET 필름 업체에 반사이익이 기대된다"며 "PET 필름 수요 회복과 경쟁력 제고로 SKC의 실적은 점차 개선될 것"이라고 설명했다.

◆ 3년간 년 EPS성장률 72%

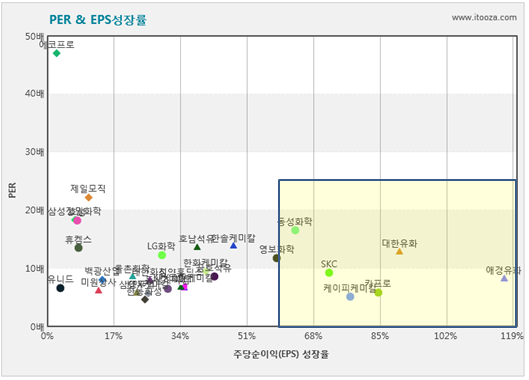

아이투자에서 제공하는 3년 기준 PER& 년 EPS 성장률 매트릭스에 따르면 SKC는 주가상승 여력이 큰 기업으로 분류됐다.

SKC는 상장된 화학업체 중 4사분면(오른쪽 하단 영역)에 속해있다. 이 영역은 주당순이익(EPS) 성장률은 높고, 상대적으로 주가수익배수(PER)는 낮은 기업들이 포함되며 투자 매력도가 높은 저평가 기업들이 해당된다. SKC의 PER은 10.2배, 3년간 연 평균 EPS 성장률은 72%다. 이 외에 4사분면에 속한 기업들은 애경유화, 대한유화88,800원, ▼-800원, -0.89%, 카프로3,660원, 0원, 0%, 케이피케미칼, 동성화학 등이 있다.

[태양광 에너지 확대 수혜] 이슈와 수혜주

[한국투자교육연구소] 태양광 발전은 태양빛을 전기로 직접 변환시키는 발전 방식이다. 친환경적 장점에도 불구, 초기 투자비와 발전단가가 높다는 점이 최대 단점이다.

이를 보완하기 위해 태양광 산업은 정부의 보조금 및 세제지원 정책에 의존해 왔다. 2011년 하반기 재정위기에 처한 유럽 정부의 보조금 인하와 중국 등의 공급과잉으로 태양광 제품가격이 최소 30% 이상 크게 하락했다.

업계에선 2012년 하반기부터 업황이 점진적으로 개선될 것으로 전망하고 있다. 또 기술 개발과 공급 확대, 유가 강세로 2014년이면 화석연료를 통한 발전 단가와 태양광 발전 단가가 같아지는 '그리드 패리티'에 도달할 것으로 관측된다.

태양광 기술은 결정질형과 박막형으로 구분되는데, 결정질형이 세계시장의 대부분이다. 결정질형은 폴리실리콘→잉곳→웨이퍼→태양전지→모듈→설계시공 단계로 나눠져 있다. 단계별 기업 수도 많고 신규진입도 용이하다.

이에 삼성, LG, 현대중공업, 한화, SK 등 주요 대기업들의 진출과 수직계열화가 진행되고 있다.

[태양광 발전 확대 수혜]

폴리실리콘: OCI, KCC

잉곳,웨이퍼: SKC솔믹스, 티씨케이, KCC, 오성엘에스티, 넥솔론

셀: 현대중공업, 주성엔지니어링

모듈: 웅진에너지, SDN, 에스에너지, 한국철강, 현대중공업, 한솔테크닉스, 신성솔라에너지

시스템 설치, 서비스: SDN, 에스에너지, LS산전, 현대중공업

* 현대중공업은 2011.11.8 태양광 모듈공장 일부 생산 중단을 발표했다.

* SK케미칼은 2011.11.23 폴리실리콘 사업 철수를 결정했다.

이를 보완하기 위해 태양광 산업은 정부의 보조금 및 세제지원 정책에 의존해 왔다. 2011년 하반기 재정위기에 처한 유럽 정부의 보조금 인하와 중국 등의 공급과잉으로 태양광 제품가격이 최소 30% 이상 크게 하락했다.

업계에선 2012년 하반기부터 업황이 점진적으로 개선될 것으로 전망하고 있다. 또 기술 개발과 공급 확대, 유가 강세로 2014년이면 화석연료를 통한 발전 단가와 태양광 발전 단가가 같아지는 '그리드 패리티'에 도달할 것으로 관측된다.

태양광 기술은 결정질형과 박막형으로 구분되는데, 결정질형이 세계시장의 대부분이다. 결정질형은 폴리실리콘→잉곳→웨이퍼→태양전지→모듈→설계시공 단계로 나눠져 있다. 단계별 기업 수도 많고 신규진입도 용이하다.

이에 삼성, LG, 현대중공업, 한화, SK 등 주요 대기업들의 진출과 수직계열화가 진행되고 있다.

[태양광 발전 확대 수혜]

폴리실리콘: OCI, KCC

잉곳,웨이퍼: SKC솔믹스, 티씨케이, KCC, 오성엘에스티, 넥솔론

셀: 현대중공업, 주성엔지니어링

모듈: 웅진에너지, SDN, 에스에너지, 한국철강, 현대중공업, 한솔테크닉스, 신성솔라에너지

시스템 설치, 서비스: SDN, 에스에너지, LS산전, 현대중공업

* 현대중공업은 2011.11.8 태양광 모듈공장 일부 생산 중단을 발표했다.

* SK케미칼은 2011.11.23 폴리실리콘 사업 철수를 결정했다.

[태양광 에너지 확대 수혜] 관련종목

| 종목명 | 현재가 | 전일대비 | 매출액 | 영업이익 | 순이익 | PER | PBR | ROE |

|---|---|---|---|---|---|---|---|---|

| OCI | 263,000원 | ▲5,000원 (1.9%) | 27,416 | 8,715 | 7,133 | 6.7 | 1.80 | 26.7% |

| KCC | 310,500원 | ▲11,000원 (3.7%) | 22,191 | 803 | 3,966 | 4.5 | 0.59 | 13.1% |

| SKC 솔믹스 | 7,190원 | ▲90원 (1.3%) | 661 | -20 | -43 | N/A | 1.10 | -1.5% |

| 티씨케이 | 16,250원 | ▼150원 (-0.9%) | 448 | 119 | 93 | 14.4 | 2.71 | 18.8% |

| 신성솔라에너지 | 4,510원 | ▲65원 (1.5%) | 1,562 | -67 | -217 | N/A | 1.00 | -7% |

| 오성엘에스티 | 13,000원 | ▲50원 (0.4%) | 1,181 | 43 | 4 | 15.1 | 1.94 | 12.9% |

| 넥솔론 | 5,480원 | ▼10원 (-0.2%) | 3,463 | 402 | 271 | 62.4 | 2.81 | 4.5% |

| 현대중공업 | 309,000원 | ▲9,500원 (3.2%) | 182,685 | 22,082 | 18,746 | 7.8 | 1.55 | 19.9% |

| 주성엔지니어링 | 12,200원 | ▲150원 (1.2%) | 2,641 | 84 | 46 | 42.1 | 1.75 | 4.2% |

| 웅진에너지 | 5,500원 | ▲60원 (1.1%) | 2,443 | 152 | 103 | 13.2 | 1.11 | 8.4% |

| SDN | 7,420원 | ▼180원 (-2.4%) | 1,191 | 192 | 120 | 19 | 2.18 | 11.5% |

| 에스에너지 | 7,680원 | ▼10원 (-0.1%) | 1,480 | 1 | -21 | N/A | 1.36 | -0.5% |

| 한국철강 | 25,700원 | ▲950원 (3.8%) | 6,955 | 7 | -11 | 27.9 | 0.32 | 1.1% |

| 한솔테크닉스 | 25,500원 | ▲1,900원 (8.1%) | 7,620 | -1 | -5 | N/A | 0.96 | -5.5% |

* 매출액, 영업이익, 순이익은 2011년 1월~9월 누적, 단위는 억원, K-IFRS 개별 재무제표 기준.

[SKC] 기업정보

| 기업개요 | SK그룹 계열의 프로필렌옥시드(PO) 및 PET필름 제조업체 |

|---|---|

| 사업환경 | 세계 PO시장은 연평균 5%의 꾸준한 성장세 지속, 세계 수요의 80%가 선진국에 집중, 중국 등 신흥국 수요 급증 추세 |

| 경기변동 | 자동차, 조선, 건설 등 주요 산업의 경기 변동에 영향 |

| 실적변수 | 자동차·조선·건설 등 전방산업 호황시 수혜, PO 및 PET필름 등 주요 제품 가격 상승시 수혜 |

| 신규사업 | PET필름 사업 확장, LED조명 시장 진출 등 |

(자료 : 아이투자 www.itooza.com)

[SKC] 실적 및 주요 투자 지표

(단위: 억원)

| 손익계산서 | 2011.9월 | 2010.12월 | 2009.12월 | 2008.12월 |

|---|---|---|---|---|

| 매출액 | 12,817 | 14,633 | 12,079 | 10,186 |

| 영업이익(보고서) | 2,034 | 1,682 | 745 | 720 |

| 영업이익률(%) | 15.9% | 11.5% | 6.2% | 7.1% |

| 영업이익(K-GAAP) | 1,618 | 1,682 | 745 | 720 |

| 영업이익률(%) | 12.6% | 11.5% | 6.2% | 7.1% |

| 순이익(지배) | 1,312 | 1,306 | 103 | 102 |

| 순이익률(%) | 10.2% | 8.9% | 0.9% | 1% |

| 주요투자지표 | |

|---|---|

| 이시각 PER | 10.17 |

| 이시각 PBR | 1.56 |

| 이시각 ROE | 15.29% |

| 5년평균 PER | 24.71 |

| 5년평균 PBR | 1.15 |

| 5년평균 ROE | 8.84% |

(자료 : K-IFRS 개별 재무제표 기준)

더 좋은 글 작성에 큰 힘이 됩니다.