투자 읽을거리

아이투자 전체 News 글입니다.

숙향의 투자 편지(81)- 2007년 말 vs 2021년 말(2)

2007년 말 vs 2021년 말(2)

성공하려면 과거를 지침으로 삼아야 한다. 성공하는 투자자들은 과거를 돌아본다. 이들은 과거를 통해 현재를 이해하고 대응한다. 이들에게는 오늘은 물론 어제와 내일도 현재를 구성하는 요소다.

- 제임스 오쇼너시, [월가의 퀀트투자 바이블]

지난 편지에 이어 올해 주식시장에 대해 너무 비관적으로 보지 않았으면 하는 제 생각을 말씀드리려고 합니다. 오늘은 저의 개인적인 경험에 더해 보유하고 있는 주식으로 유추한 2022년에 대한 상상입니다.

엊그제 시장 수익률과 제 투자 수익률을 비교하면서 과거 3년(2005년~2007년, 연평균 28.4%)은 시장이 너무 많이 올랐고 최근 3년(2019년~2021년, 연평균 13.4%)은 우려할 정도로 많이 오른 것은 아니기 때문에 바로 다음 해 시장 상황은 다를 거라고 예상했는데, 기억하시죠? 이제 저의 투자 포트폴리오로 제 주장에 신빙성을 더해보려고 합니다.

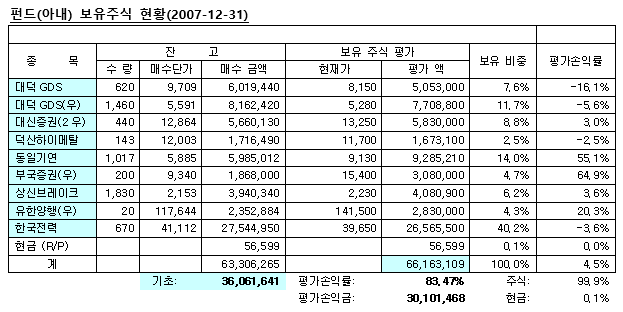

먼저 개인 포트폴리오를 살펴볼게요. 저는 운용하는 포트폴리오 중의 하나인, ‘펀드(아내)’를 아이투자 사이트에 공개하고 있습니다. ‘펀드(아내)’는 2007년 말 운용 현황을 정리한 글을 올린 이후 2008년은 분기에 한 번씩 그리고 2009년 1월부터는 매월 공유 중입니다.

그래서 펀드(아내)의 2007년 말 포트폴리오는 공개되지 않았는데, 2007년 한 해 동안 수익률 83.47%로 총투자수익률 85.3%와 큰 차이는 없습니다.

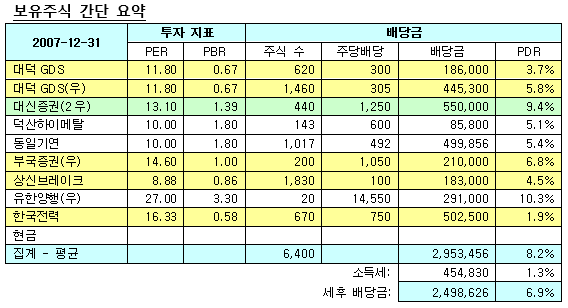

저평가 여부를 따지는 두 가지 투자지표(PER, PBR)를 보더라도 크게 싸 보이지는 않는데요. 2007년 말, 펀드(아내) 포트폴리오의 내재가치는 시가 대비 25.6% 높게 나옵니다. 즉 안전마진이 25.6%라는 뜻이죠. 예상 배당수익률은 세후 6.9%로 낮지 않지만 당시 금리가 5%대였으므로 크게 높다고 볼 수 없습니다.

* 배당수익률에서는 주식배당을 하는 2개 종목이 배당수익률을 높이는 효과도 있었습니다.

- 동일기연: 5%

- 유한양행: 5% (우선주 보유자에게 주가로 2배 수준인 보통주 배정하므로 실제로는 10%)

반면에 2021년 말, 펀드(아내) 포트폴리오의 내재가치는 시가로 계산한 가치 대비 102.5%(1/25 기준 110.6%)가 더 많습니다. 현재 주가에 비해 2배 이상의 안전마진을 갖고 있다는 뜻이죠. 또한 예상 배당수익률은 세후 4.2%로 현재 금리 1.5%와 비교해서 역시 경쟁력이 있습니다.

새해 들어 1월이 거의 끝나가는 시점에서 주식시장은 새 출발이라는 말이 무색하게 투자자들의 어깨를 묵직하게 누르는 분위기입니다. 말장난이라고 놀릴지 모르겠지만 우리, 한 민족의 새해는 음력 설을 보내고 난 다음달부터 시작입니다. 올해는 범의 해, 포효하는 범은 설을 지난 다음달부터 시작되는 진짜 2022년을 기다리고 있을지도 모릅니다.

새해 복 많이 받으세요^^

숙향 배상

추신: 보유 종목 중에서 ‘한국전력’ 비중이 유난히 높은 것을 볼 수 있는데요. 주식시장이 하락할 것을 예상하고서 당시 시장이 침체에 빠지면 시장과 역행해서 오르는 대표적인 주식인 ‘한국전력’을 현금 대용으로 보유했기 때문입니다.

매수하고서 금방 주가가 15% 이상 올랐기 때문에 매도해서 현금으로 바꾸면 됐는데, 얕은 귀로 인해 매도를 미뤘고 주식 100%로 2008년을 맞은 저는 40.7% 하락한 시장보다 0.4% 더 못난 수익률을 얻는 큰 원인이 되었습니다. 이후 ‘한국전력’은 제 투자 관심 종목에서 영원히 삭제되었고요^^

더 좋은 글 작성에 큰 힘이 됩니다.